我国证券业市场的S-C-P分析以及提高市场绩效的产业政策

程海艳

(北京大学经济学院,北京 100871)

金融市场是现代市场经济的核心组成部分,证券市场是反映市场经济发展态势的“晴雨表”,金融与证券这个大市场相辅相成,密不可分。上世纪90年代,中国第一家证券交易所——上海证券交易所在上海成立,标志着中国证券市场的正式形成,并开始成为影响市场经济发展的重要力量。自上海证券交易所成立以来,我国的证券市场得到迅猛发展,先后对国有大中型企业的股份制改革转制和国民经济发展的战略转型产生了重大影响,并对这些企业的转制和上市发挥了重要作用。2008年底,我国107家证券公司报表总资产为1.29万亿元,实现盈利0.14万亿元;2009年底,我国证券市场已有62家基金公司,全部基金份额为2.42万亿份,资产净值达2.35万亿元;2010年第,我国境内上市公司达2676家,流通股本为1.8万亿股,总股本为3.6万亿股,总市值达32.88万亿元,其中流通总市值为16.60万亿元,所占比重约为50.48%。

在各行各业中存在着一定的企业内部组织或连接的市场关系,这种关系概括起来就是产业组织关系,亦即产业组织,交易关系、资源占用关系和利益关系亦即行为关系是产业组织关系的重要组成部分。所谓产业组织,是指研究某一特定产业的市场竞争问题,包括竞争程度和垄断状况,从而研究各个产业间产商的关系。通过对产业组织的研究,就会形成一些理论,这些理论总结起来就是产业组织理论。产业组织理论主要是以微观经济学理论为基础,对产业行为、结构与组织以及产商之间的相互关系进行分析研究,从而揭示经济发展过程中产业内部企业之间竞争与垄断的关系以及内在规律,从而为决策者提供理论依据。

在我国已经逐渐步入市场经济的今天,怎样评价证券公司在国民经济中的地位和作用都不为过。结构—行为—绩效模式是传统产业组织理论的基本模式,其基本涵义是一个行业的绩效取决于企业的行为,而企业的行为又取决于行业的结构。本文通过对中国证券行业的市场结构、市场绩效关系的研究,以期为中国证券业的产业组织研究提供一定的理论和经验支持。

一、我国证券业市场的S-C-P分析

(一)产业组织理论基础

1959年梅森研究小组的贝恩(J.S.Bain)发表了《产业组织》的博士论文,此后哈佛大学的其他学者围绕产业组织的基本命题展开了深入研究,后来的产业组织理论学者将那个时期以梅森、贝恩、谢勒为代表的产业组织学者称为“哈佛学派”。 哈佛学派以新古典的价格理论为基础,以实证研究为主要手段,推导出企业的市场结构、市场行为和市场绩效间存在一种单向的因果联系:集中度的高低、产品差别化程度、市场进入退出壁垒决定了企业的市场行为方式,而后者又决定了企业市场绩效,这就是著名的“市场结构-市场行为-市场绩效”分析范式。该理论将产业组织的理论和实践紧密结合,又经过芝加哥学派等加以完善,曾经在较长历史时期内成为产业组织理论的主流,并对当时的政府政策产生了深远影响,直至今天仍然是产业组织体系的主体理论框架。

(二)证券业市场结构

市场结构是指市场主体的构成、市场主体之间的相互作用及相互关系,且市场集中度和产品差别化是决定市场结构的主要因素,因此本文通过研究证券业市场的集中度和产品差别化来考察证券业市场结构。

1.市场集中度是指产业市场中大企业的数量,以及它们的规模分布。市场集中度的测定可以利用集中率、洛伦茨曲线、基尼系数,本文是基于绝对集中度及集中率来分析的。绝对集中度是指在规模上处于前几位的企业在生产、销售、资产、利润等方面的累计数量占整个行业指标总量的比重,用CRn来表示(n表示企业数)。其计算公式为:

n值的选定取决于计算的需要,本文选取CR1、CR5、CR10作为指标研究中国证券业2006-2008年的市场集中度。

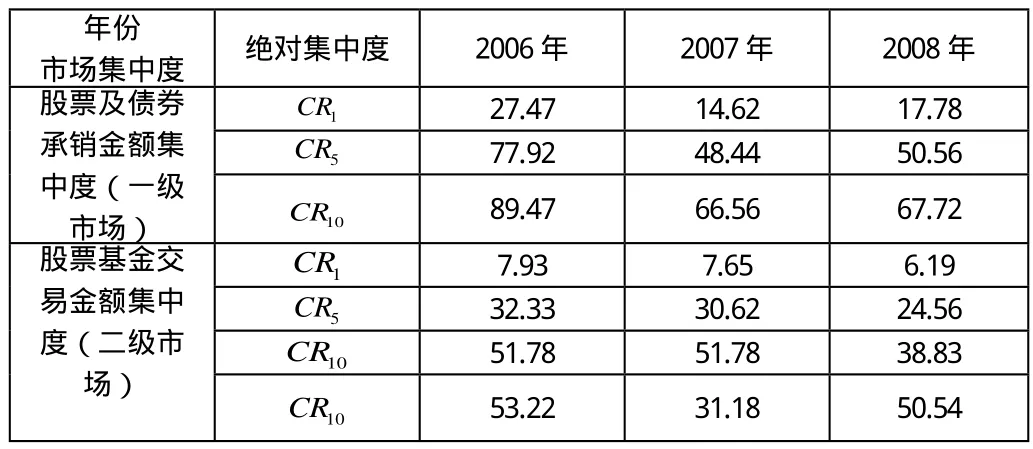

表1 2006-2008年中国证券市场业务集中度(单位:%)

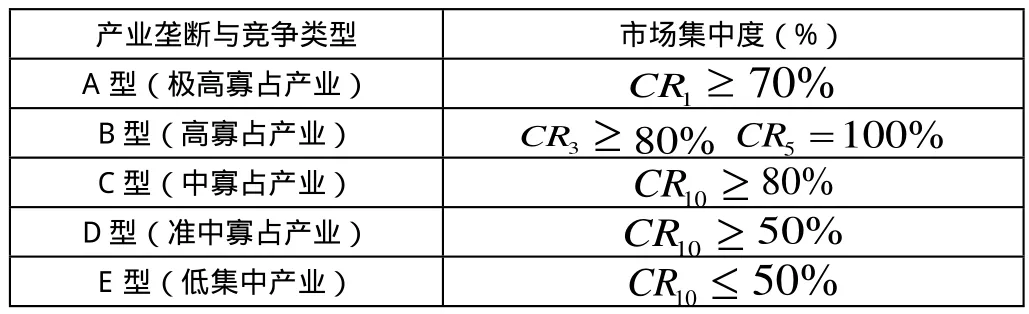

表2 产业垄断、竞争与市场集中度

由表中的数据可以看出:

(1)我国证券公司的承销业务集中度相对较高,历年变化趋势起伏不定。2006年承销业务非常集中属于中寡占型,有利于利用规模经济。在随后的07、08年尽管市场集中度有所降低,但较2001年股票承销金额的CR1、CR5、CR10值12.50%、38.42%和56.60%已经有很大提高。这符合证券业市场发展的趋势,随着金融危机后时代市场监管度加强,承销业务集中度总趋势依然会提高。

(2)经纪业务市场结构在低集中产业附近徘徊,处于明显的竞争状态。一方面造成证券经纪业务市场竞争程度较高的原因是在中国金融行业中,证券行业相对于银行和保险行业来说进入壁垒较低,而经纪业务的进入门槛明显要低于承销业务,所以参与经纪业务的证券公司数量明显要高于一级市场的公司。另一方面经纪业务虽然市场结构总体变化不显著,但是有逐渐集中的趋势。尤其在总体交易下降的年份,少数大证券公司份额却在增加。这不仅反映了大的证券公司具有相对较强的抗风险能力,也反映了经纪业的市场结构的集中趋势。

(3)净资本集中度基数小,同时变化趋势起伏不定。06、07、08年CR、CR5、CR10值没有太大变化,说明证券公司都在竞相增资扩股,资本实力趋向均衡,处于“群雄逐鹿”的混沌局面。

(4)利润集中度变化起伏较大,07年的集中度非常低及降到低集中产业范围。这表明:一是证券业变化不稳定,券商的业绩起伏大,经营风险大;二是和整个宏观经济景气度密切相关。此外在统计数据中发现证券业行业利润率在下降,随着证券业的发展和完善,行业利润基本控制在资产、人才、技术、信息等方面具有优势的几位大券商手中。按照产业组织学理论,随着行业利润率降低,行业集中度将上升,因此证券业市场的收购与兼并是长远发展趋势。

2.产品差别化是指产业内相互竞争的企业所生产的产品之间可替代不完全。具体的说,产品差别化是指企业向市场提供的产品或销售产品过程中的条件,与同产业内的其他企业相比,具有可以区别的特点。证券业的产品差别化是指证券公司在所提供的服务上,造成足以引起消费者将它与其他证券公司提供的同类服务相区别,以达到在市场竞争中的有利地位。根据经营业务资格上的差别,我国证券公司分为综合类和经纪类。其中经纪类证券公司只经营经纪类业务;而综合类则经营传统的三大业务,即投资银行、经纪和自营业务,而且经纪业务在公司利润中占有相当比重约为1/3,业务经营缺乏创新性,推出新产品新服务的功能严重不足。相比较而言,美国大券商例如摩根·斯坦利、高盛的业务经营中投资银行业务占相当大的比重,资产管理和主要交易业务的增长率很高,净利息收入和佣金的增长明显低于总收入的平均增长率。例如高盛资产管理业务对净收入增长的贡献率占到20%、投资银行业务占到25%,佣金收入业务不到20%。因此对比可以看出,我国证券公司结构趋同,产品差别化很小、业务竞争激烈。

3.通过考察市场集中度和产品差别化可以得出:我国证券业市场集中度低,产品结构趋同且业务种类少仅主要包括承销和经纪业务。

(三)证券业市场行为

决定市场结构的市场集中度和产品差别化程度等因素影响和制约着企业的市场行为,包括价格行为、产品行为、销售行为、投资行为等。产业组织学认为当市场集中度较低时,企业之间的价格竞争较为激烈。与美国等证券业发达的国家相比,我国证券业市场经纪业务集中度较低,且证券公司之间的产品差别化程度低、同领域竞争非常激烈,因此券商之间多采用价格竞争策略(主要体现在佣金战方面),而产品策略则使用的较少。在2002年4月5日证监会国家计委及国家税务总局联合发布《关于调整证券交易佣金收取标准的通知》规定:调整佣金为只设3%的上限而不设下限,而由券商掌握自行制定在区间内浮动的佣金费率。为了应对浮动佣金率,一些券商达成协议声名不打佣金战,形成了一种串谋联合的局面。有些券商为了个人的短期利益,在表面上和其他券商公平竞争,暗地里却对特殊的客户降低佣金,从而抢占市场份额,增加自身的利润来源。局部地区的价格战已经暗流涌动甚至是硝烟弥漫就是最好的揭示:例如为抢夺客源,山东省济南市各证券营业部现场交易佣金率在千分之三至千分之二点五之间,网上交易的佣金率已降至万分之四,佣金大战愈演愈烈。

(四)证券业市场绩效

所谓市场绩效,是指在一定的市场机构下,由一定的市场行为所形成的价格、产量、成本、利润以及在技术进步等方面的最终经济成果。在产业组织理论看来,市场结构和一定市场结构下的市场行为是决定市场绩效的基础。衡量市场绩效指标一般包括利润率和勒纳指数。本文以证券业净资产利润率NPR为因变量,营业收入集中度与证券业规模SCL为自变量进行回归,来考察证券业市场绩效。

表3 证券业2003-2008年净资产收益率、总资产、营业收入集中度指标

得出的回归方程为

从得出的回归方程可以看出,证券业净资产利润率与总资产规模成正相关、与营业收入集中度成负相关。分析得出:

(1)目前我国证券业市场规模还没有达到规模经济,未来趋势依然是扩大总资产规模,以达到规模经济状态。在扩大总资产规模中,应特别注重净资本的增加来加强抵抗金

融市场风险能力。

(2)净资产利润率与营业收入集中度负相关,并不符合西方国家证券业发展过程以及现状。在此分析的原因有:1.从证券业行业发展的历程看,行业利润率与市场集中度密切相关。但是券商业绩严重依赖股市行情,其三大收入来源(经纪、承销、自营业务)均受制于股市走势,所以短期内二级市场走势是决定行业利润率的首要因素。2.当市场不景气时,整个行业利润率将下降。而这时营业收入主要集中于抵抗风险能力强的大券商,因此CR10较高而行业利润率反而很低。

(3)产业经济学家H.Demsetz(1973),D.Needham(1978)的研究认为:当集中度在10%-50%区间时,行业利润率随集中度的提高而下降;当市场集中度超过50%后,行业利润率与集中度的正相关关系开始出现。从表中数据可以看到目前我国证券业营业收入集中度处在50%附近,同时证券行业是资本类集中行业,因此提高市场集中度是该行业未来发展的趋势。

二、影响证券业集中度的因素以及提高集中度的措施

(一)产业组织学中影响集中度的一般因素

1.促进产业集中的因素

集中度的提高主要有两种途径,第一是单个企业自身的资本积累和规模扩张;第二是行业内企业间的并购。具体而言,促进产业集中的因素有:行业进入壁垒的高低,一般来说,进入壁垒越高集中度越高;企业间的收购及合并;企业减少竞争对手,趋向垄断的意愿;企业的产品差异化策略及营销活动;政府的产业政策。

2.妨碍产业集中的因素

市场需求规模的扩大。市场需求的扩大会吸引新的厂商加入,从而减缓产业集中;企业为维护自己主权而对被兼并的抵制;某些法律和政府政策(如反托拉斯法);退出壁垒越高,集中度越低。

(二)造成我国证券业集中度现状的分析

1.市场需求的扩大弱化了集中度提高的进程。随着越来越多的人入市,市场对证券业务的需求迅速增长,使得绝大部分证券公司经营业绩良好。正如产业组织学所认为的,市场需求量的增大会降低行业集中度。

2.显然,并购重组是提高行业集中度最直接的方法。然而券商之间的并购重组受到了来自各方利益博弈的阻碍,使得其并不能按照正常的市场机制进行优胜劣汰。尤其某些证券公司和地方政府财政收入密切挂钩,因此地方保护主义将严重影响证券行业的正常发展。

(三)提高我国证券业集中度的措施

对于证券公司来说,提高产品差别和推动公司合并重组是提升公司竞争力,提高证券业集中度的有效途径。建议证券公司实行产品多元化战略、实现范围经济:当今国际大券商的业务范围包括证券承销、经纪、自营、并购、私募发行、风险投资、衍生产品、项目融资、资产证券化、租赁、证券抵押融资、咨询服务等。数据表明,近20年来美国前十名券商的传统业务量从50%下降至17%左右,投入传统业务的资本也由45%下降至6%。而国内券商的主要业务仍集中于三大传统项目,从实际情况看,承销、经纪虽作为本源业务仍属于主要地位,但已经赋予了新的内涵。承销由审批制改为核准制及竞价发行,将使一级市场风险和收益逐渐对称,而成立证券发行内核小组、建立申请材料的主承销商核对制度,给券商带来了更大的压力和风险,也提出了更高的要求。与此同时,经纪业务已进入微利时代,并将向信息化、咨询化、交易网络化方向发展[11]。因此券商必须得拓展业务,利用范围经济走多元化战略。

三、政策建议

产业组织政策是指政府为优化产业内资源的合理配置,处理产业内企业间的关系,实现资源的有效利用,从而推进产业发展所采取的政策总和。当前产业政策应提高证券业市场集中度,推动产业结构优化升级,在此产业政策建议有:

1.优化市场、企业和制度环境,减少地方保护主义对证券行业发展的影响,建立一个市场透明度高、优胜劣汰能力强的证券市场。

2.进一步进行制度创新,推进证券市场的广度和容量,为证券公司的业务扩展创造良好的环境。从政策上鼓励证券公司以市场化手段,进行兼并重组,以存量资本调整弥补增量资本的不足。

3.在有效切断各项金融业务风险传递的基础上,加快货币市场与资本市场的有效沟通,积极推进间接融资向直接融资的演变及资产证券化进程,形成各项业务有机联系的一体化市场。

4.扩大证券公司的营业范围和自主权,如允许证券公司获得商业银行的信用贷款,鼓励证券公司与商业银行、保险公司、基金管理公司的联盟合作方式。

[1]黄莹.我国证券市场的缺陷及其完善[J].商业经济,2010(10):73-74.

[2]彭颖.产业组织理论演进及其对我国产业组织的启示[J].资源与产业,2010,12(05):174-179.

[3]Bain.J.S, Relation of profit rate of industry concertration[J],Quarterly Journal Economics:293-324.

[4]徐以庄,王恕慧,袁英.从产业组织理论看我国证券业的集中[J].财经科学,1996,4:41-44.

[5]王宝安,罗晓光.中国证券业集中度分析[J].科技与管理,2002,4(02):67-70.

[6]高正平,杨克成.我国证券业的SCP分析及完善发展对策[J].现代财经,2003,23(08):31-35.

[7]王聪,段西军.中国证券市场佣金制度研究[J].经济研究,2002(05):39-47.