中国资本项目的变化特征研究

——基于2000—2013年资本项目数据

任中杰

(武汉纺织大学 经济学院,湖北 武汉 430000)

中国资本项目的变化特征研究

——基于2000—2013年资本项目数据

任中杰

(武汉纺织大学 经济学院,湖北 武汉 430000)

进入21世纪,世界经济全球化与金融一体化进程不断加快,国际资本流动越来越呈现自由化的趋势,作为资本流动晴雨表的资本项目的变化也越来越受到各国关注。研究基于对2000—2013年资本项目规模和资本项目中金融账户的结构及其特征进行分析,进而对2013年后其结构变化的走势作出预判。

资本项目;金融账户;规模;结构;直接投资;证券投资;其他投资

随着经济全球化步伐的加快,资本在国际间流动日益频繁,各国之间的联系也日趋紧密。1997年亚洲金融危机爆发使得东南亚国家货币竞相贬值。而中国作为亚洲的大国,并没有和泰国、马来西亚等国一样进行严重的货币贬值,却坚决维持人民币币值稳定。为了援助东南亚各国,中国进行了大量的资本流出,资本与金融账户首次出现逆差。[1]进入21世纪,各国间资本流动空前发展,形成了第四次国际资本流动高潮,要求资本项目开放的呼声日益加强,国际上也有不少声音认为,我国应加快资本账户开放。但国内的专家担心人民币国际化的步子迈得太快,会给国内货币稳定带来负面影响。因此,在2000—2013年间,我国逐渐放松了对资本的管制,其间规模与结构呈现阶段化变化趋势。以下是基于数据及图表分别阐述和分析其规模及结构的变化。

一、中国资本项目规模的变化

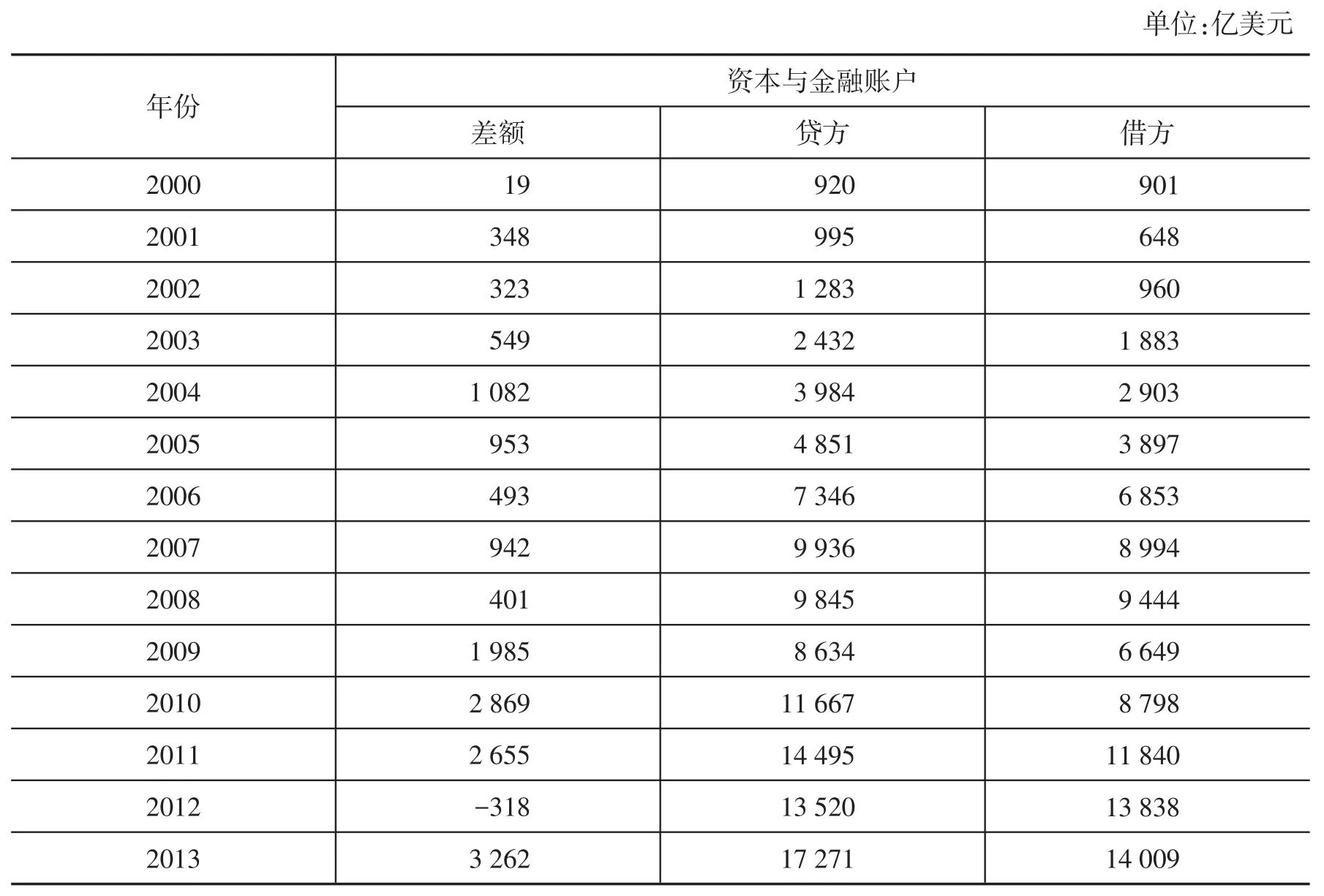

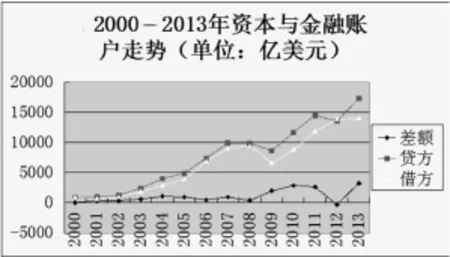

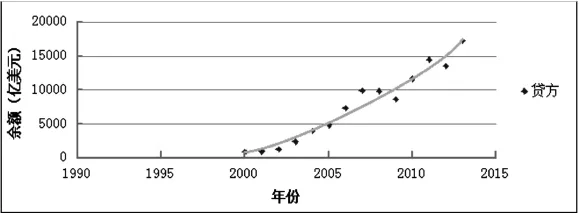

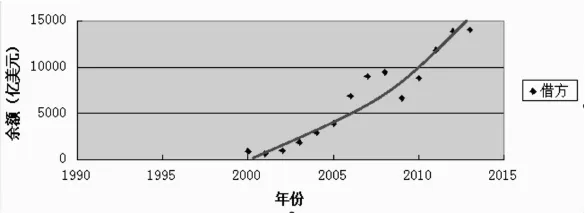

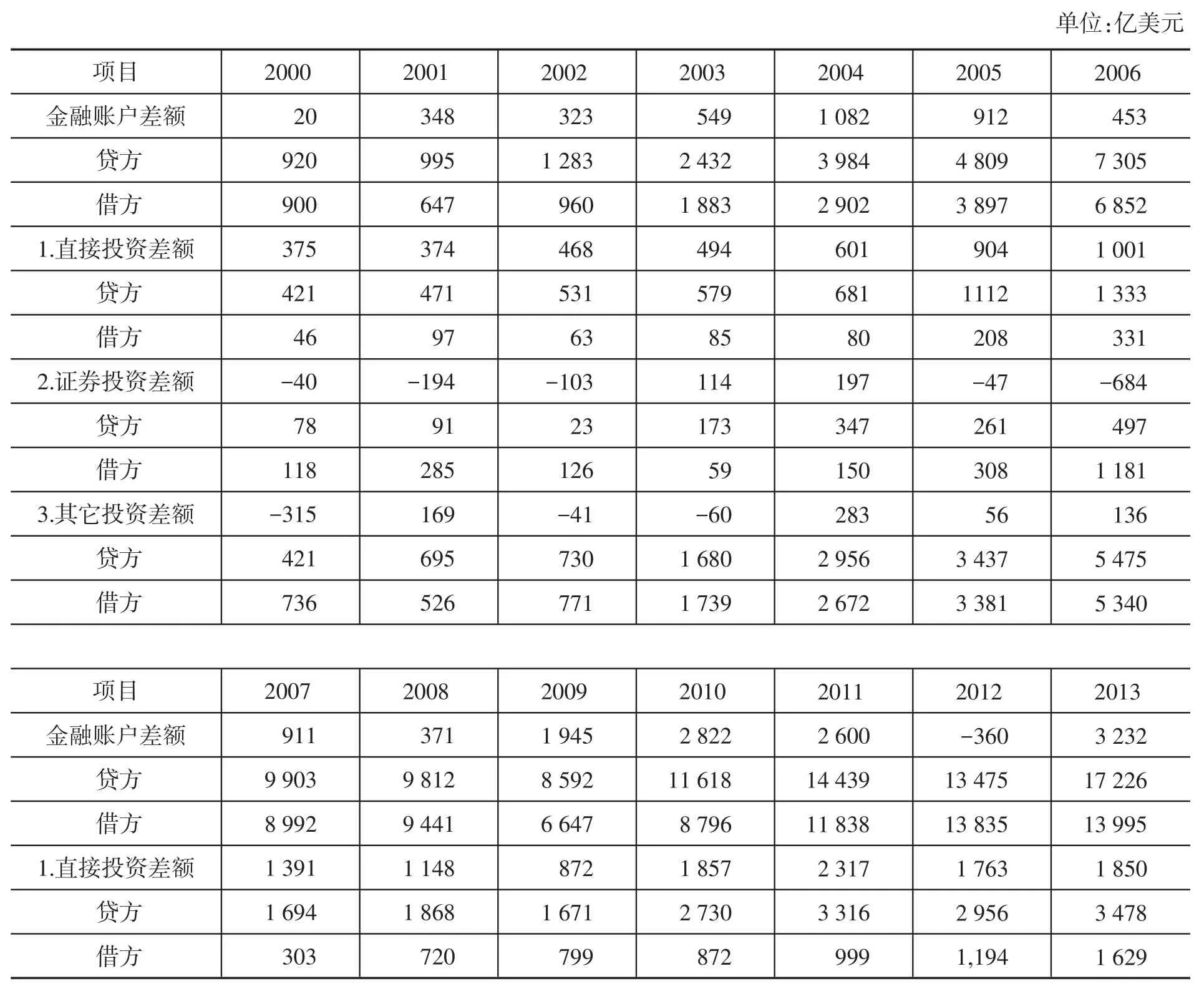

从外汇管理局的数据(表1)及由此用EXCEL得出的走势图(图1)可以看出,进入21世纪以来,我国资本与金融账户借贷双方走势基本一致,且呈现曲线上涨的态势。2000—2007年借贷双方基本持续增长,经历了2008—2009年短暂的回落之后,又持续明显地增长。借贷双方差额走势平稳且长期保持顺差,并于2004年首次突破千亿美元。从2009年开始(除2012年),顺差持续扩大,并于2013年突破3 000亿美元。2012年中国资本和金融账户出现逆差,且逆差额为318亿美元,这是继1997年亚洲经济危机后中国首次出现年度逆差。由此,笔者将资本与金融账户规模的变化大致分为三个阶段:2000—2007年为起步阶段,2007—2009年为震荡阶段,2009年以后为增长阶段。

表1 2000—2013年资本与金融账户年度数据

图1

图2

(一)资本项目规模阶段特征分析

1.起步阶段(2000—2007年)

中国于2001年12月10日加入世界贸易组织,是中国经济进一步融入全球经济、改革和开放步入一个新阶段的标志。此后,中国的资本项目经历了连续几年的起步式增长,短期内借贷双方迅速从百亿美元突破千亿美元。2003年,中国人民银行提出“严进宽出”的方针,逐步放宽了对资本流出的限制,资本项目贷方比2002年增长了90%,借方比2002年增长了96%。此后增长势头不减,并于2007年前后突破9 000亿美元。[2]

究其原因,可以从三个角度解释:①从资本项目部分开放的角度看,中国为了履行入世的承诺,逐步放开外资投资渠道,资本流动加速,加上国内外对加快开放资本项目的预期,资本项目的增长构

成了起步阶段的一个小飞跃。②从资本项目管制收益角度看,短期内WTO使中国的国际贸易和银行体系对汇率波动更加脆弱,从而使通过资本项目管制实现汇率稳定所带来的收益增加。③从互联网泡沫破灭的角度看,美国为应对2001年纳斯达克泡沫破灭危机13次降息,把1%的低利率保持了两年之久,造就了房地产泡沫和虚拟经济的繁荣,也造就了2002—2008年全球流动性空前宽松的货币形势,过剩的资本流入中国,同时,中国过剩的资本也在以逐年扩大的趋势流出国门。

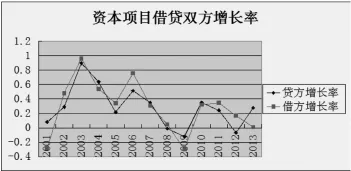

根据表1可以绘制出借贷双方的增长率图(见图2),图中显示,从2000—2007年间,借贷双方增长率呈现两个小高峰,再结合走势图可以将这一阶段的特征概括为:其一,资本流动规模的扩大开始有明显起步。其二,借贷双方差额基本稳定,并始终保持资本净流入。

2.震荡阶段(2007—2009年)

2007年8月,一场因次级抵押贷款机构破产、投资基金被迫关闭、股市剧烈震荡引起的风暴席卷美国、欧盟和日本等世界主要金融市场。这场次级贷款危机及其引发的全球金融危机,实质上是美国“低息经济”制造出来的“网络泡沫”和“消费泡沫”的破裂过程,并且让世界来承担金融产品创新和资产证券化所付出的代价。

在此期间,资本项目贷方(外国对华投资)持续下降,由2007年的9 936亿美元降至2009年的8 634亿美元;借方(中国对外投资)经历小幅增长后,又大幅下降,由2007年的8 994亿美元上升至2008年的9 444亿美元,随后下降到2009年的6 649亿美元。

美、欧、日由于资本自由流动,受金融危机影响较大,纷纷推出救市计划,以稳定国内经济。从2007年8月开始,美联储连续10次降息,隔夜拆借利率由5.25%降至0%~0.25%之间;2008年11月26日,欧盟委员会提出《欧洲经济复苏计划》;日本政府分3次提出了总额为75万亿日元的应对方案用于稳定民生、开发新能源技术和安定金融市场。而美、日、欧作为对华投资大国(地区),为了安定国内市场、提升就业率、收购濒危企业,已无暇顾及把大量资金投入中国,造成了短期内资本项目借方余额的下降。

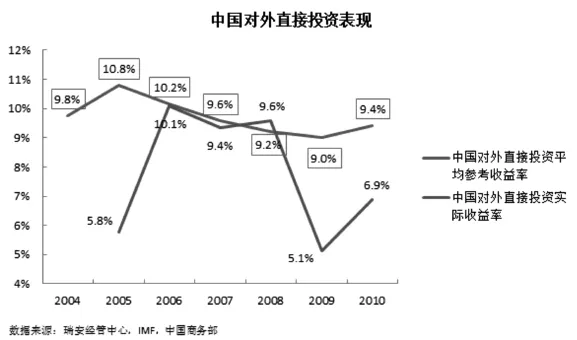

图3 中国对外直接投资表现折线图

数据显示,2008年中国的对外投资增长了111%,达到559亿美元,在全世界排名第12位,在所有

发展中和转型经济体中排名第2位。由于国际金融危机导致的汇率波动和国外资产价格下跌等为中国公司创造了并购机会,中国于2008年加大了对外投资的力度,实际投资收益率也升至9.6%(如图3所示)。而金融危机使得中国主要投资国的资产普遍缩水,资产质量下降,从2008年下半年开始,中国对外直接投资实际收益率持续走低,一路下滑至2009年的5.1%,远低于平均参考收益率9.0%。于是,中国于2009年削减了近3 000亿美元的对外投资,使得资本项目借贷差额逼近2 000亿美元。

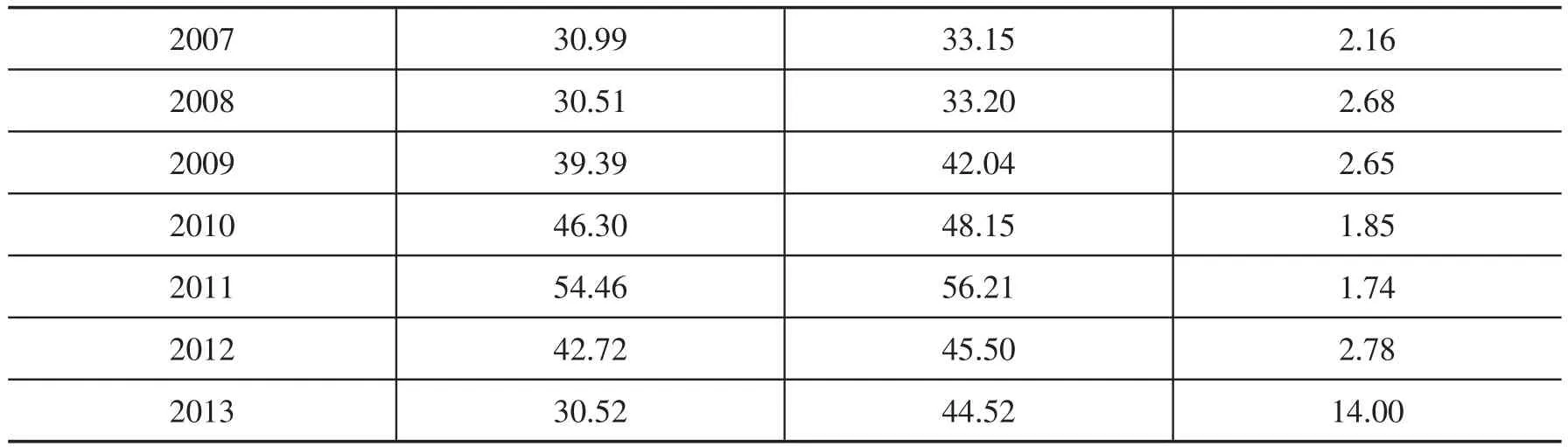

提取表1及图3数据可得表2。

利用CORREL函数计算其相关系数可知ρ=0.9938,证明这三年间,资本项目借方规模与中国对外直接投资实际收益率高度正相关。因而震荡阶段资本项目特征表现为:其一,资本流动规模增长率急速下滑,并下降为负数。其二,资本流出规模随对外直接投资实际收益率的趋势波动。

3.增长阶段(2009年以后)

从用EXCEL得出的散点趋势图(图4)中可以看出,2009年后,资本账户借贷双方具有加速上涨的态势,并屡创新高。再结合表1-1中数据,贷方与借方分别于2010年和2011年突破万亿美元,借贷差额(顺差)也于2013年末突破了3 000亿美元,且借贷双方及差额均有继续突破新高的趋势。

这轮趋势主要是受国家政策影响。2009年4月,随着人民币贸易结算试点的推出,中国对短期跨境资本流动的管制大大放松。2011年3月,“十二五”规划提出要逐步实现人民币资本项目基本可兑换。2012年2月,中国人民银行课题组发布的“我国加快资本账户开放条件基本成熟”报告意味着中国资本项目自由化可能进入一个全面提速的新阶段。在接下来几年内,资本与金融账户继续突破新高的可能性极大。2013年末资本与金融账户余额又大幅增加,达到17 271亿美元。至于2013年资本流动加速的原因,要追溯到2012年。2012年9月美联储出台第三轮量化宽松政策(QE3),这也是规模最大的一轮流动性注入,欧洲央行则出台直接货币交易(OMT)政策。欧洲出现危机以后,实际上有很多资本从欧洲撤离出来,流向了新兴市场,或者是回流到美国。而美国的量化宽松货币政策则会催生下一个泡沫,给新兴市场带来很多的投资,也包括游资的进入。

这一阶段的特征表现为:其一,资本流动规模扩大的趋势加速,顺差逐渐扩大。其二,2012年后资本流入快于资本流出,顺差进一步扩大。

图4 借贷双方余额趋势图

(二)资本项目规模变化总体特征分析

综合以上三个阶段特征可以看出,随着我国对资本管制的一步步放松,资本项目借贷双方的规模都呈稳定的逐年扩大的走势。如果不受特殊事件的影响,比如2008年金融危机使得投资收益率降低,资本项目借贷双方规模的扩大是长期的趋势,保持顺差也是长期的趋势。从图1中可以看出,每当资本项目借贷双方规模下降后会迅速进行大幅反弹,并超过了原来的高点,回归到逐年上升的基本趋势上来。比如2009年借贷双方规模经历下滑后,于2010年大幅上升并超过了2008年;再比如2011-2013年,资本项目贷方和差额规模经过了2012年的下滑后又于2013年超过了2011年,这说明资本项目的规模有自动回归趋势。

二、中国资本项目结构的变化

(一)资本项目结构变化特征及原因分析

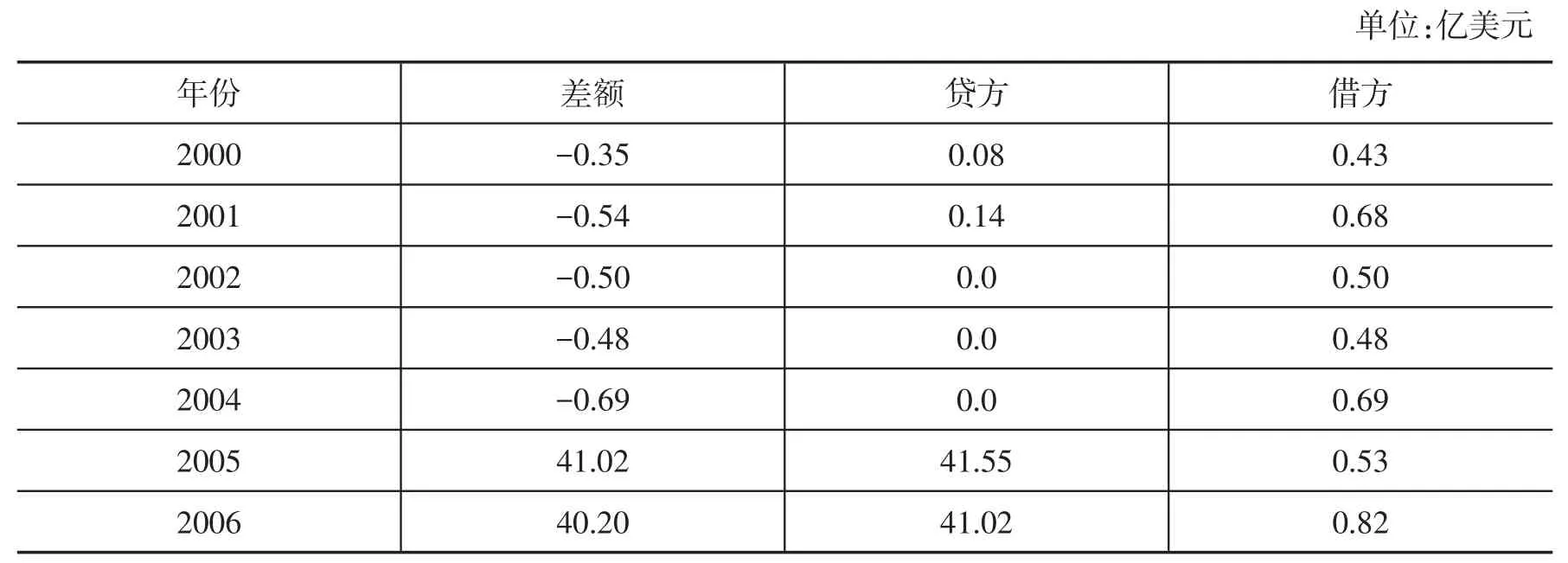

首先看资本账户,从表3中可以看出,资本账户在2005年之后没有太大变动,基本保持在30~50亿美元之间,只是在2007年与2008年稍稍下跌,2009年又开始逐年增长。其中2005年的波动比较大,贷方由2004年的资本零流入,大幅上升至41.55亿美元,其最可能的原因在于,2005年7月21日,中国解除人民币与美元的联系汇率,人民币进行汇改,由此导致了人民币对美元不断升值。人民币对美元在0.3%的区间上下浮动,当年升值超过3%。国际避险资金与游资纷纷转移到国内,导致2005年资本账户贷方的增长,因而导致了借贷差额的较大幅度增长。

表3 2000—2013年资本账户年度数据

数据来源:国家外汇管理局

由于资本项目中资本账户记录的交易非常有限,数量很少,账户结构也单一,因而资本项目的顺差以及结构变化主要来自于金融账户。

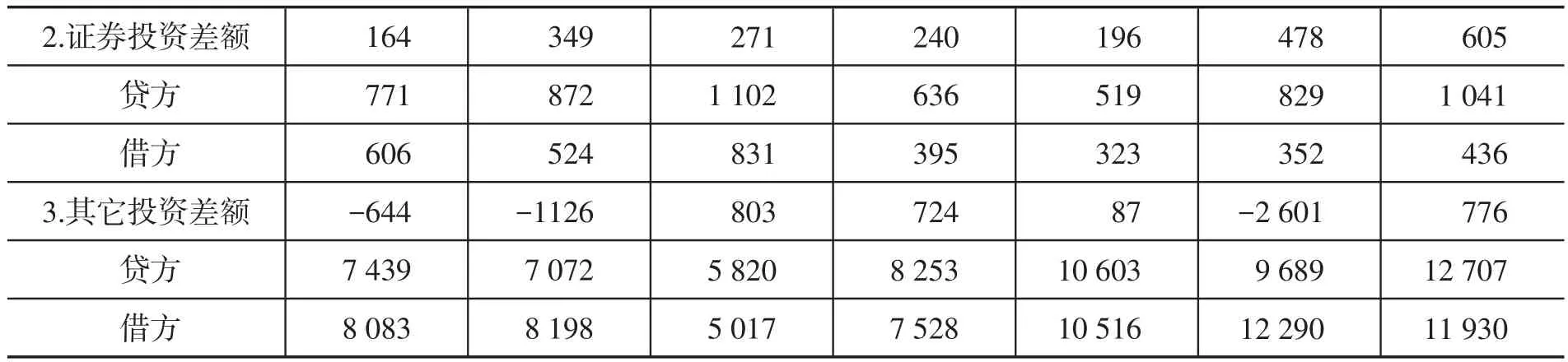

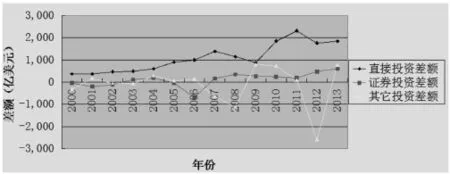

从表4中可以看出,对金融账户差额贡献最大的是直接投资,对金融账户借贷规模贡献最大的是其他投资。下面主要讨论差额的结构变化。为了清晰地显示差额的走势,图5中证券投资差额与其他投资差额合并为一条折线,结合表4可以大致看出,金融账户结构的变化分为三个阶段:

表4 2000—2013年金融账户年度数据

数据来源:国家外汇管理局

图5 2000-2003年直接投资差额、证券与其他投资差额走势图

第一阶段(2000—2004年),在直接投资、证券投资与其他投资三个账户中,最优贡献的是直接投资,即使在证券投资与其他投资顺差扩大的2004年,直接投资差额也占了金融账户差额的56%。图6的具体走势图显示,从2002年开始,证券投资差额有了迅速增长的势头,证券投资资产在2003年由负转正,差额迅速由2002年的—103亿美元攀升至2003年的114亿美元,而2004年更是逼近200亿美元。而其他投资差额在4年间小幅波动,总体差额相互抵消。

其原因是,QFII(合格境外机构投资者)制度于2002年在中国登场,国外资本进入中国证券市场的渠道得以拓宽,而纳斯达克泡沫的破灭导致投资者对主要资本主义国家的证券市场失去信心,大量外资进入中国以寻求新兴证券市场的投资机会。2004年,中国一年期存款利率为2.52%,而美国此时正值经济上升期,其长期的低利率政策发挥了巨大的作用。鉴于中美之间的巨大利差,国际游资自然选择中国作为投资对象,其他投资也于2004年转为顺差。同时,2003年中国金融机构纷纷将资金调回国内,也促使了证券投资的增加。

此阶段的特征为:直接投资差额基本稳中有升,且对金融账户作主要贡献,证券投资差额与其他投资差额对金融账户差额贡献开始上升,其中证券投资差额增长开始起步。

第二阶段(2005—2008年),直接投资差额逐步突破1 000亿美元,仅于2008年稍微下降,但仍维持在1 000亿美元以上。2005年直接投资差额比2004年增长50%,达到904亿美元。尤其是2007年,差额达到了1 391亿美元,比2006年增加了390亿美元,形成一个高潮。从借贷账户来看,直接投资贷方(外国对华投资)有较大幅度增长,2005年飙升至1 112亿美元,比2004年的681亿美元增长63%。证券与其他投资总体保持为逆差,具体来看,在此期间,证券投资差额与其他投资差额均波动明显:2006年证券投资出现明显逆差,逆差额达到684亿美元;2007年与2008年其他投资出现较大逆差,逆差额分别为644亿美元和1 126亿美元。

图6 2000—2013年金融账户各分账户差额走势图

2005年7月我国实行汇改,人民币单边升值的态势确认了无汇率风险的国内环境,高利差收益因素吸引下,直接投资大规模流入。另外,快速增长的贸易顺差,使外汇储备从2004年的6 099亿美元增加到2008年9月的19 055亿美元,四年增加12 956亿美元,年平均增长53%。由此,我国被动发放了大量基础货币,埋下了通货膨胀的伏笔,致使2007年下半年至2008年上半年,我国经历了改革开放后的第一次输入性通胀。因此,我国加大海外投资,出台政策鼓励国内银行对外投资,导致其他投资大幅逆差以及直接投资差额的小幅下降。此外,2007年5月18日中国人民银行宣布,自5月21日起银行间即期外汇市场人民币兑美元交易价浮动幅度由3‰扩大至5‰,而美元预期对人民币贬值,大量外汇被转移为国外资产,其他投资借方大幅上升。

2005年证券投资的小幅逆差与2006年的明显逆差表明,2005年开始我国对外证券投资大幅增长。2005—2006年我国境内机构证券投资净流出分别为262亿美元和1 104亿美元。从原因来看,有国内和国际两种因素的综合影响。从国内来看,一方面,随着这一阶段国内商业银行股份制改革和境外上市等,其可运用的外汇资金大幅增加;另一方面,从2006年开始,随着我国合格境内机构投资者制度(QDII)的正式启动以及投资范围的逐步扩大,境内机构对外证券投资渠道不断拓宽,其外汇资产的运用日益多元化和国际化。从国际来看,随着主要发达国家持续提高基础利率,国内机构对境外有价证券投资的动力有所增强。[3]

此阶段的特征为:直接投资差额对金融账户差额贡献度大幅上升,证券投资差额与其他投资差额上下起伏明显,总体表现为逆差,使得金融账户差额几乎完全由直接投资差额贡献。

第三阶段(2009—2013年),由图5结合表4中数据可以看出,直接投资差额加速扩大,于2011年达到了2 317亿美元,创历史新高,2012年虽然有所下降,但仍保持在高位,2013年又有小幅增长;这五年间其他投资差额呈现较深的V字形,于2012年触底形成大幅逆差,逆差额达到2 601亿美元。这也使得2012年金融账户呈现大幅逆差,但2013年又恢复2009年、2010年的水平。

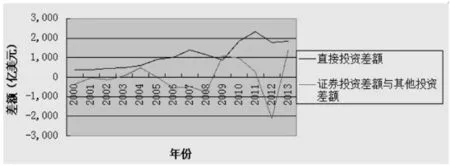

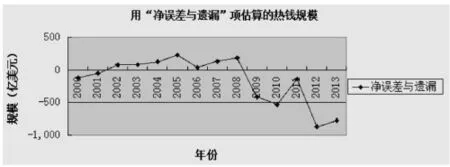

2009—2012年,继金融危机爆发之后,在欧债危机继续发酵、市场避险情绪上升等多种因素的作用下,“热钱”跨境流出加剧是导致其他投资项目大幅降低的主因。估算热钱规模最简单最粗糙的方法是采用我国国际收支平衡表中的“净误差与遗漏”项,如果该项为正,表明可能有热钱流入,为负表明可能有热钱流出。[4]据此方法,笔者估算了2001—2013年的年度热钱流入规模(见图7)。

由图7可知,2009—2012年,净误差与遗漏项转为负数(逆差),这表明2009年后热钱开始流出中国,2010年流出加剧,2012年流出规模进一步扩大,达到-871亿美元。不可否认,净误差与遗漏项中存在真实的统计误差,但将其全部作为热钱流入规模会高估热钱规模,但大致的走势可以清晰的显示。

至于2012年其他投资的大幅逆差,应该是政策的刺激作用。[5]2012年4月14日,央行宣布自4月16日起,银行间即期外汇市场人民币兑美元交易价浮动幅度由5‰扩大至1%。这是继2007年浮动幅度由3‰扩大至5‰后,央行再度扩大汇率浮动幅度,汇率市场化又前进了一步,资本项目进一步开放。在人民币汇率双向波动,预期分化以及境内外利率变化的情况下,与2007年相似,企业和银行大幅增持境外资产,而其规模远远大于2007年和2008年。

国际金融危机以来,面对内外部不确定因素增多,我国其他投资项下顺逆差转化频繁而且剧烈,波动性、顺周期性明显。2013年,其他投资资金流动由净流出向净流入的逆转,反映境内主体“资产本币化、负债外币化”的财务运作方式重新抬头。

此阶段的特征可概括为:直接投资差额加速扩大,证券投资差额基本稳定,其他投资差额下滑与反弹幅度较大。

图7 估算热钱规模走势图

(二)对2013年后几年内金融账户结构变化的预判

笔者对2013年后几年内金融账户结构特征的预判是:其一,2014年前后可能是新周期的开始。其二,直接投资差额将继续上升形成第三个小高潮。其三,证券投资差额与其他投资差额对金融账户总体贡献率可能降低并形成总体逆差,其中,证券投资差额将会出现2006年以来第二个明显逆差,其他投资将出现2007年以来的第三波降势。主要原因有以下几点:

第一,由以上对金融账户结构的分析可以看出证券投资差额与其他投资差额大致具有周期性。通过表4中数据计算,2013年直接投资、证券投资、其他投资差额对金融账户差额的贡献度分别为57%、19%和24%,而2004年三者对金融账户的贡献度分别为56%、18%和26%,相比这两年金融账户的结构基本一致,而2004年处于第一个周期的末端;再与第二个周期相比,从图6可以看出,2013年金融账户结构走势与2008—2009年间相仿。2013年刚好处在第三周期(2009—2013年)的末端,很可能于其后开始第四周期。

第二,直接投资差额也具有增长的周期性,从图6中可以看出,2005—2009年间直接投资差额形成第一个小高潮在2007年;2009—2013年间形成第二个小高潮在2011年。因此,很可能于2013年后几年内逐渐形成第三个小高潮。不可否认,其中有事件驱动因素的影响,但随着我国资本账户的不断开放,如果不出现金融危机等经济事件,直接投资差额必然呈逐年扩大态势。

第三,其他投资差额受政策影响较为明显。第一次扩大人民币汇率浮动范围是2007年,银行间即期外汇市场人民币兑美元交易价浮动幅度由3‰扩大至5‰,其他投资差额应声下滑形成明显逆差。第二次扩大汇率浮动范围是2012年,人民币即期汇率波动范围从5‰扩大至1%,随着波动范围幅度的扩大,其他投资差额在2012年形成大幅逆差。而在2014年2月17日,在出席IMF2013年华盛

顿春季会议的小组会议期间,央行副行长易纲指出,从市场形势来看,目前适合考虑进一步扩大人民币汇率的波动区间,而根据前几次资本项目逐步开放的节奏来看,2013年以后几年内,其他投资差额又将面临一波逆差走势。

三、总结

随着资本在全球的流动,资本项目的开放已经成为一个必然的趋势。随着我国资本项目的逐步开放,其借贷规模呈现三轮变化趋势,分别是2000—2007年的起步阶段,2007—2009年的震荡阶段和2009年以后的增长阶段,并且长年保持顺差,顺差规模于2008年后有加速上涨趋势,13年来仅于2012年呈现逆差。2012年,央行调统司司长盛松成指出,中国加快资本账户开放的条件基本成熟,因而可能从2012年后将会有进一步开放资本项目的政策推出,资本项目规模将会持续上涨。

从结构来看,资本项目的顺差以及结构变化主要来自于金融账户,主要为直接投资、证券投资和其他投资。其中直接投资差额对金融账户的差额贡献度最高,无论是对外直投还是对内直投已经有相当高程度的自由。其他投资借贷规模对金融账户借贷规模贡献度最高,这说明与贸易有关的信贷活动已有高度自由。预计2013年后,直接投资差额继续增长,证券投资和其他投资差额受政策面影响较为明显,可能会有新一轮波动。

[1]姚枝仲.资本项目变化及宏观影响[R].中国社会科学院,2000.

[2]苏剑,童立.近年来我国热钱流入规模的估算[J].经济学动态,2011:56-59.

[3]李慧勇.大量资金跨境流出导致资本与金融账户出现大幅逆差[J].申银万国,2013.

[4]国家外汇管理局国际收支分析小组.国际收支报告[R].国家外汇管理局,2006.

[5]陈元,钱颖一.资本账户开放:战略、时机与路线图[M].北京:社会科学文献出版社,2014:1-10.

[责任编辑:耿传辉]

Study on Changes in China’s CapitalAccount——Based on Statistic from 2000 to 2013

REN Zhong-jie

(Institute of Economics,Wuhan Textile University,Wuhan 430000,China)

Since the beginning of the 21st century,the progress of economic globalization and financial integration has been accelerated and international capital movements have been flowing more freely,thus the changes in the capital account which is the barometer of the capital movements is one of the major concerns of many countries.This study analyses the scale of China’s capital account based on annual data from 2000 to 2013 and then predict the possible trend of the financial account.

capital account;financial account;scale;structure;direct investment;portfolio investment; other investment

F832.6

A

2014-09-10

1671-6671(2014)05-0021-10

任中杰(1992-),男,江苏昆山人,武汉纺织大学经济学院2011级学生,研究方向:国际收支。