贵州“三扶融合”创新扶贫

贵州省扶贫办解放思想、更新观念、大胆迈步,针对贫困地区的农户、农民专业合作组织、扶贫龙头企业等不同经济主体,将精准扶贫、金融扶贫、产业扶贫“三扶融合”,创建分对象、分层次、分类别的扶贫信贷融资品牌体系,建立县级风险补偿机制,全面调动金融机构积极性,大幅降低贫困农户、扶贫龙头企业、农民专业合作社的融资成本,实现科学化、精准化、精细化金融扶贫。

扶贫信贷不仅是一种有效的扶贫方式,更是一种特殊的金融形式,首先需要秉持市场运作的理念,调动金融机构向贫困地区、贫困农户发放贷款的积极性。为此,贵州省扶贫办认真分析每家金融机构的优势,扬长避短,各取所需,选择合作领域各有侧重,确立合作模式灵活机动,打造各具特色的扶贫信贷合作品牌,构建全方位、多层次、宽领域、多角度的扶贫金融合作体系,实现扶贫与金融的密切协作,最大限度借力金融资金,优化合作效益。

以“四台一会”为核心,与开发银行联合实施新型扶贫金融合作项目

开发银行拥有批量的政策性贷款,但在市州以下没有“腿”。省扶贫办指导各县按国开行贵州省分行要求,建立管理平台、融资平台、担保平台、公示平台、信用协会“四台一会”的资金管理平台和风险防范机制,共同建立“政府主导产业、企业(合作组织、农户)申报贷款、扶贫金融联合评估、多形式联合担保、项目市场运作、扶贫贴息支持、贷款主体承贷承还”的融资机制,形成“政府搭台、金融唱戏、产业发展、农户受益”的“政银企农”合作模式。具体来讲,项目县负责扶贫主打产业选择和参与产业发展农户、专业合作组织、企业贷款的集中打捆推荐,并对贷款使用情况和项目实施情况进行全程跟踪监管。国开行贵州省分行批量贷款给县级融资平台,管理平台通过反担保方式将贷款发放到参与扶贫产业发展的农户、专业合作组织和企业手中。农户、合作组织、企业结合自身实际,灵活选择土地使用权担保、房屋所有权担保、林权担保、第三人工资担保、联户担保、固定资产担保等形式多样的担保方式。省扶贫办与开发银行联合审核贷款发放,并根据《贵州省扶贫贷款贴息资金管理暂行办法》规定标准进行贴息。

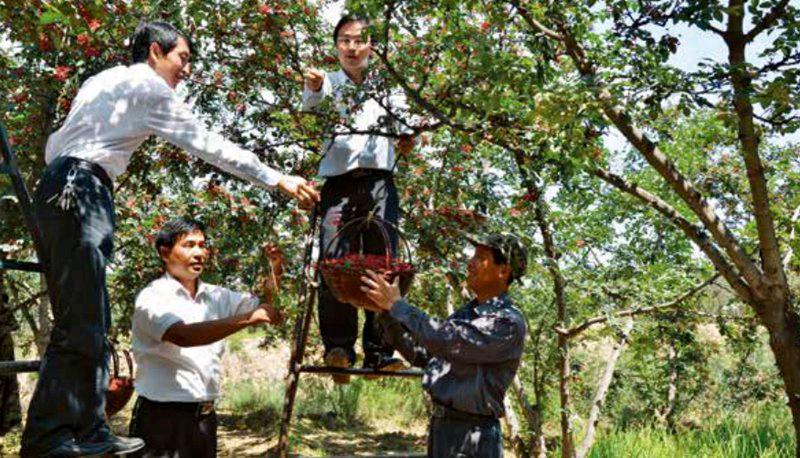

省扶贫办与开发银行的合作突出县级主打扶贫产业导向这条主线,合作各方责权明确,实施过程中把住产业选择、项目申报、贷款发放、跟踪管理、贷款回收等关键环节,有效改变传统扶贫小额信贷弱、小、散、乱的格局,用两年时间便结出累累硕果。截至目前,国开行贵州省分行共向22个扶贫金融合作试点县提供融资授信43.8亿元,累计发放贷款18.04亿元,支持十大扶贫产业发展,直接惠及农户11364户、合作社147家、中小企业122家,带动贫困地区30余万农户走向增收脱贫道路。

以贫困农户小额信用贷款为载体,与人民银行贵阳支行进行支农再贷款专项合作

支农再贷款是人民银行支持“三农”的重要措施,利率特别优惠。省扶贫办主动与中国人民银行贵阳中心支行沟通、研究、协商,双方于2014年9月底共同印发了《贵州省信贷支持精准扶贫实施办法》(黔扶通〔2014〕64号),在建立扶贫产业融资项目库和建档立卡的基础上,以农户小额信用贷款为载体,以支农再贷款为激励手段,以建立县级风险补偿机制为风险防范措施,融合推进农村金融服务和精准扶贫,创新扶贫小额信贷模式。

支农再贷款专项合作以贵州省各县(市、区)农村信用合作联社、农村商业银行为承贷主体。乡镇扶贫工作站向乡镇信用社提供建档立卡的贫困农户名单。乡镇信用社根据贵州省农村信用社农户小额信用贷款的相关规定,对建档立卡贫困农户的信用等级进行评定,给予建档立卡贫困农户“5万元以下、3年期以内、免除担保抵押、执行基准利率、扶贫贴息支持、县级风险补偿”的小额信用贷款;对扶贫龙头企业贷款,利率在其同类同档次贷款加权平均利率的基础上下浮不低于2个百分点。通过人民银行支农再贷款杠杆化模式发放的贷款,金融机构匹配的资金与支农再贷款的比例不低于1:1。建立小额信贷风险补偿机制,由县级配套财政扶贫资金,按贷款发放额度的一定比例建立扶贫小额信用贷款风险补偿基金,按有关风险补偿规定进行补偿。

支农再贷款专项合作启动后,各县迅速行动,进展喜人。雷山县安排县级财政500万元,作为小额扶贫贷款风险补偿基金,并以农户为本,以信用为基,以机制为要,以互动为重,初步建立“1+1+1”3个1信贷扶贫村村通模式,即:一项信用工程,瞄准一类特殊群体,一套组合拳政策,让贫困农户享受到比基准利率更低的贷款。

以拓宽扶贫融资渠道为目标,开展扶贫融资租赁合作、大型基金产业扶贫和扶贫产业示范园区专项贴息

在扶贫信贷工作中,省扶贫办正确处理特惠金融和普惠金融的关系,实现普惠与特惠相互促进;正确处理扶贫贴息支持和帮助贫困地区融资发展的关系,以扶贫促融资,以融资带开发。对有融资需求的建档立卡贫困农户、扶贫龙头企业,优先贷款、利率优惠、保证贴息。对一般农户、其他企业,给予融资支持,鼓励各县根据自身实际量力而行。

为搭建好普惠金融平台,省扶贫办为扶贫龙头企业量身订做、尝试推出了扶贫融资租赁合作新业务。2014年11月27日,贵州省扶贫办和吉运集团股份有限公司在贵阳举行扶贫融资租赁合作协议签署仪式,威宁爱心培食品有限公司、六枝特区宜枝魔芋生物科技有限公司、紫云县映宏农业开发有限公司等12家扶贫龙头企业与吉运集团签订了合作意向协议,共同开启扶贫融资租赁合作新业务。吉运集团根据扶贫龙头企业在生产设备购置方面的需求,出资为其购买生产设备,企业按合同约定的方式分期支付租金,租期届满后,设备所有权归企业所有,帮助扶贫龙头企业解决了资金周转困难,夯实贫困地区扶贫产业发展基础,带动贫困农户增收致富。省扶贫办按照相关规定,对扶贫龙头企业给予贴息支持。

此外,省扶贫办还与光大金控资产管理有限公司、华阳国际产业投资有限公司衔接,启动设立阳光共济产业发展基金的筹备工作,准备实施大型基金产业扶贫。与贵州省农村信用社联合社共同印发了《关于联合支持现代高效农业扶贫示范园区建设的意见》,就解决扶贫示范园区融资问题开展专项扶贫金融合作,重点支持园区内企业、农民专业合作社和参与园区基地建设的农户贷款。

尊重基层扶贫实施主体权利,激发创新信贷扶贫活力

2014年,贵州将50%的财政扶贫资金下放到县,实行扶贫目标、任务、资金和权责“四到县”制度,小额到户贴息资金由县扶贫办从切块到县资金中自主安排。鼓励各地在政策框架内大胆创新扶贫信贷模式,允许贴息资金用于扶贫示范园区建设,允许把产业扶贫项目资金作为贴息资金捆绑使用,对辐射面大、带动力强的扶贫龙头企业项目贷款,贴息标准提高到5%,专项贴息支持威宁县、赫章县建档立卡贫困农户土坯房改造。简政放权给基层扶贫部门留下足够的创新空间。黔西南州安龙县将部分用于发展产业的财政扶贫资金作为风险补偿金存入金融机构,金融机构按照不低于风险补偿金10倍的额度向项目农户发放贷款,放大财政扶贫资金效应,拓宽扶贫面。贵州花溪农村商业银行开发“小产品”、创建“小队伍”、抓牢“小客户”、“金额可高可低、期限可长可短、抵押可有可无、利率可上可下”的“三小四可”方式,一次核定农户信用,随到随贷,柜面直贷,循环使用,用实际行动解决了农户小额贷款长期存在的无抵押、门槛高、效率低的痼疾。