中国外贸进口干散货水运形势报告

2015年回顾

需求

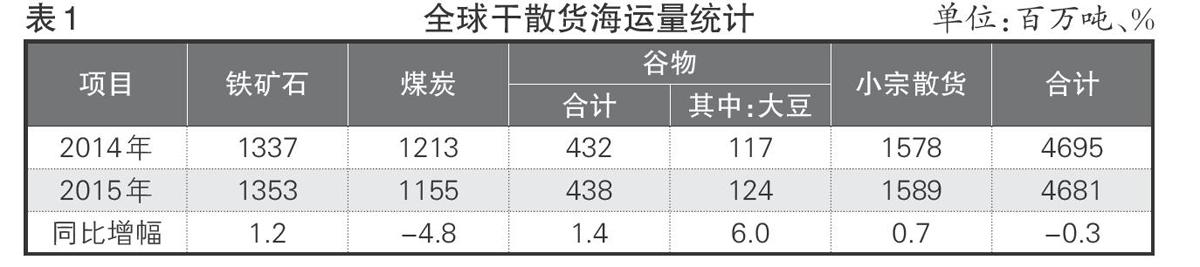

去年,全球干散货海运贸易量五年来首次见跌。克拉克森预计,去年全球干散货海运量为46.81亿吨,同比微跌0.3%。分货种来看,铁矿石海运量减速增长,煤炭海运量继续萎缩,大豆海运量增幅相对突出(见表1)。

矿石贸易增速放缓。海关数据显示,去年中国进口铁矿石9.53亿吨,同比增长2.2%,增幅同比回落11.7个百分点。澳大利亚、巴西、南非仍是前三大来源国,合计份额占88%,该比例同比上升6.5个百分点。海关数据显示,前11月,中国从澳大利亚进口铁矿石5.49亿吨,同比增长10.8%,增幅同比回落近20个百分点;从巴西进口铁矿石1.68亿吨,同比增长9.1%,增幅同比回落1.8个百分点。

煤炭进口加速下滑。海关数据显示,去年中国进口煤及褐煤2.04亿吨,大幅下滑29.9%(减少8714万吨),2014年降幅为11.0%。从月度情况看,除7月份外,其余月份进口量均在2000万吨之下,降幅少的在10%以内,多的则达30%~50%。

从进口来源地看,除从朝鲜进口有所增加外,其他各国进口量普遍下滑。印尼仍是第一大进口来源国,印尼和澳大利亚合计市场份额占70%。海关数据显示,前11月,中国从印尼进口煤炭6748万吨,同比下滑29.8%(减少2862万吨),占全部进口量的36.2%;从澳大利亚进口煤炭6510万吨,同比下滑23.6%(减少2017万吨),占全部进口量的34.9%。

大豆进口加速增长。据海关统计,去年,中国进口大豆8169万吨,同比增长14.4%(增加1029万吨),增幅上升1.7个百分点;进口均价425.6美元/吨,同比下跌24.6%。

由于南美国家货币贬值使南美大豆在国际市场的竞争力提高,去年中国从南美(巴西和阿根廷)进口大豆数量大幅增加(增加近1000万吨),合计市场份额近70%。前11月,中国从巴西进口大豆3906万吨,同比增长22.7%(723万吨),占大豆进口总量的53.8%;从阿根廷进口大豆857万吨,同比增长47.3%(275万吨);从美国进口大豆2177万吨,同比下滑2.2%,约占大豆进口总量的30%。

镍矿进口继续萎缩。中国镍矿进口继续萎缩,几乎降至2013年最高进口量时的一半不到。海关数据显示,前11月,中国进口镍矿3354万吨,同比下滑26%(减少1178万吨),其中自菲律宾进口3262万吨,同比下滑4.3%,占镍矿进口总量的97.3%。

运力

交付量回升。干散货船交付量在连续两年下降后,去年有所回升。各船型的交付量表现各异,海岬型和巴拿马型船交付量继续减少,超灵便型和灵便型船交付量则逆势增长。克拉克森统计显示,去年全球共交付干散货船4910万DWT,同比增加100万DWT。其中,海岬型船交付1690万DWT,同比减少160万DWT,占比有所下降;超灵便型船交付1590万DWT,同比增加450万DWT。

拆船量增加。去年全球干散货船拆解量较可观,12月份拆解量为下半年以来最高。其中,海岬型船拆解量贡献最大;超灵便型船拆解量仍处于较低水平,仅为海岬型船拆解量的1/5。克拉克森数据显示,去年共拆解3040万DWT干散货船,仅次于2012年的最高水平,同比增加1410万DWT,占现有运力的3.9%、新船交付量的61.9%(之前大部分年份该比例均在40%以下)。其中,海岬型船拆解1540万DWT,同比大幅增长264.9%,占总拆解运力的50.7%(2014年为25.8%);巴拿马型船共拆解670万DWT,同比增加190万DWT。

增幅呈续降。2010年全球干散货运力增幅达17%之后,在市场持续低迷的影响下,近几年运力增幅连续收窄,去年增幅低于3%,降至10年来最低。截至年底,全球干散货运力共计7.76亿DWT,较年初增长2.4%,增幅回落2个百分点。

分船型看,海岬型船运力规模相对稳定,超灵便型船运力仍保持大幅增长势头。截至年底,海岬型船运力3.09亿DWT,较年初增长0.4%;巴拿马型船运力1.95亿DWT,较年初增长1.6%,增幅回落2.8个百分点;超灵便型船运力1.79亿DWT,较年初增长7.6%,增幅上升2.3个百分点(见表2)。

运价

去年,国际干散货运输市场运力过剩状况加剧,同时受国际燃油价格大幅下跌影响(去年新加坡380CST燃油均价为288美元/吨,同比下跌48.4%,年底不足200美元/吨),运价、租金指数屡创新低。德鲁里数据显示,国际干散货运输市场运力供需比(过剩程度)已处于40%~50%的高位。

去年中国外贸进口干散货运输市场行情之惨淡历史罕见。上半年,中国进口干散货综合指数、运价指数和租金指数低位小幅波动,萎靡不振;下半年,三项指数均冲高回落,四季度传统运输旺季表现最差,综合指数创下发布以来最低纪录335.82点。年底,综合指数为338.64点,运价指数为382.25点,租金指数为273.21点,较年初分别下跌41.4%、40.3%和43.5%,极值比(最高值/最低值)分别为2.41、1.93和3.43,租金指数极值比略有上升。

海岬型船两头低中间高。去年铁矿石运量及海岬型船运力相对平稳,但因煤炭进口大幅萎缩及油价下挫拖累,海岬型船市场整体运价水平低于2014年。全年来看,上涨行情次数少、时间短,呈先低位窄幅波动,后冲高回落(即两头低、中间高)态势。年底,中国北方/澳大利亚往返航线日租金为2744美元,较年初下跌31.5%;全年平均为6702美元,同比下跌49.0%。德鲁里三季报数据显示,14万~16万DWT级海岬型船运营成本在7000多美元/日。可见,去年海岬型船市场日租金水平半年以上时间均低于运营成本,相比2014年(只有12月下半月租金水平低于运营成本)行情落差较大。

去年两大洋市场铁矿石程租航线运价同比大幅下挫。年底,澳大利亚丹皮尔至青岛航线运价为3.035美元/吨,较年初下跌39.5%,全年平均为4.861美元/吨,同比下跌40.5%;巴西图巴朗至青岛航线运价为6.689美元/吨,较年初下跌40.2%,全年平均为11.073美元/吨,同比下跌46.0%。

巴型船远低于上年。去年巴拿马型船市场运力过剩加剧,运价大幅低于上年,行情极为令人担忧。年底,中国南方经东澳大利亚至中国航线日租金为2895美元,较年初下跌49.0%;全年平均为4866美元,同比下跌36.5%。德鲁里三季度报数据显示,巴拿马型船运营成本在6300~6700美元/日。去年巴拿马型船太平洋市场租金水平高于运营成本的时间不足一个月,绝大部分时间在运营成本之下。

煤炭航线:年底,印尼萨马琳达至广州煤炭航线运价为2.787美元/吨,较年初下滑43.5%;全年平均为3.964美元/吨,同比下跌37.6%。

粮食航线:去年粮食运价上涨行情仅出现一次,四季度美湾的船运高峰并未出现,粮食运价呈先扬后抑走势,总体水平大幅低于上年。年底,巴西桑托斯至中国北方港口大豆航线运价为15.575美元/吨,较年初下跌41.4%,全年平均为21.783美元/吨,同比下跌37.6%;美湾密西西比河至中国北方港口航线运价为24.205美元/吨,较年初下跌32.1%,全年平均为29.384美元/吨,同比下跌35.1%。

超灵便型船平缓下探。相比海岬型船和巴拿马型船市场,超灵便型船运力增幅最为突出,去年中国南方/印尼往返航线日租金一直在3000~6000美元的低位波动。年底,中国南方/印尼往返航线日租金为3195美元,较年初下跌46.7%,全年平均为4319美元,同比下跌37.7%;印尼塔巴尼奥至中国广州煤炭航线运价为3.845美元/吨,较年初下跌46.8%;菲律宾苏里高至中国日照镍矿航线运价为5.275美元/吨,较年初下跌37.7%。德鲁里三季度数据显示,5.5万DWT级超灵便型船运营成本约5500美元/日。去年超灵便型船市场租金水平除1月上半月高于运营成本外,全年都在运营成本之下。

企业

去年,大部分干散货航运企业都面临外贸承运货量萎缩的窘境,船多货少的局面令船东之间的竞争更为激烈。前三季度,中国远洋干散货船队运力有所减少(截至9月底,干散货船213艘、2134.81万DWT,2014年年底为255艘),货运量继续下滑,共完成干散货运量1.18亿吨,同比下降10.6%,货运周转量5487.7亿吨海里,同比下跌10.1%,其中国际航线货运量9821万吨,同比下降8.5%。分货种看,除金属矿石货运量微增外,其他货种如煤炭、粮食货运量均出现较大幅度下滑。前三季度,中海发展在积极拓展铁矿石及其他货源的情况下,外贸航线干散货运量不降反增,达到3131万吨,同比增加707万吨。其中,外贸铁矿石货运量2538万吨,同比增加639万吨;煤炭进口大幅萎缩,外贸煤炭货量有所下降。

从燃油成本来看,去年国际燃油价格震荡探底,航运企业经营成本压力有所缓解。据报道,上半年,中海发展燃油成本(包括油品业务燃油成本)14.7亿元,同比下降36.1%,占主营业务成本的30.9%;中国远洋散货运输及相关业务燃油费用支出同比下降29.9%。

从营业收入来看,尽管燃油费用支出下降,但市场运费水平也处于历史罕见的低位,干散货航运企业去年营业收入仍在下滑。前三季度,中国远洋营业收入(包括集装箱、干散货、码头业务)441.08亿元,同比下降7%;中海发展外贸干散货业务营业收入263.7亿元,同比下降9.5%;招商局能源散货营业收入3亿元,同比下降15.4%。

去年,干散货航运企业各船型租金水平大部分时间在运营成本之下。此外,企业还面临其他如利息、船舶折旧等财务费用困扰,经营状况每况愈下,持续亏损经营导致现金流干涸。去年以来,干散货航运企业资金链断裂,被迫出售资产、重组或破产现象屡见不鲜。

希腊船东DryShips 9月份完成17艘散货船买卖协议后,11月份出售最后2艘超灵便型船,截至今年年初,剩余38艘、420万DWT干散货船。摩洛哥船东Scorpio Bulkers年底出售其海岬型船及其订单,宣布退出海岬型船市场,目前只剩下10艘卡尔萨姆型散货船和15艘ultramax型散货船,以及24艘这类尺寸的在建新船。Star Bulk以及Paragon等美国船东也纷纷被迫采取出售船舶或延迟交付措施,以减轻债务负担。

此外,全球已有多家老牌航运企业申请破产。丹麦航运企业Copenship于2月初申请破产;同期,大连威兰德航运公司于美国德克萨斯州申请破产保护;干散货船经营商——沙钢船务向香港法院提交清算申请;3月份韩国最大干散货航运企业大波国际航运公司进入破产程序;9月份日本干散货航运企业——第一中央汽船株式会社向当地法院提交申请破产,进入债务重组流程。

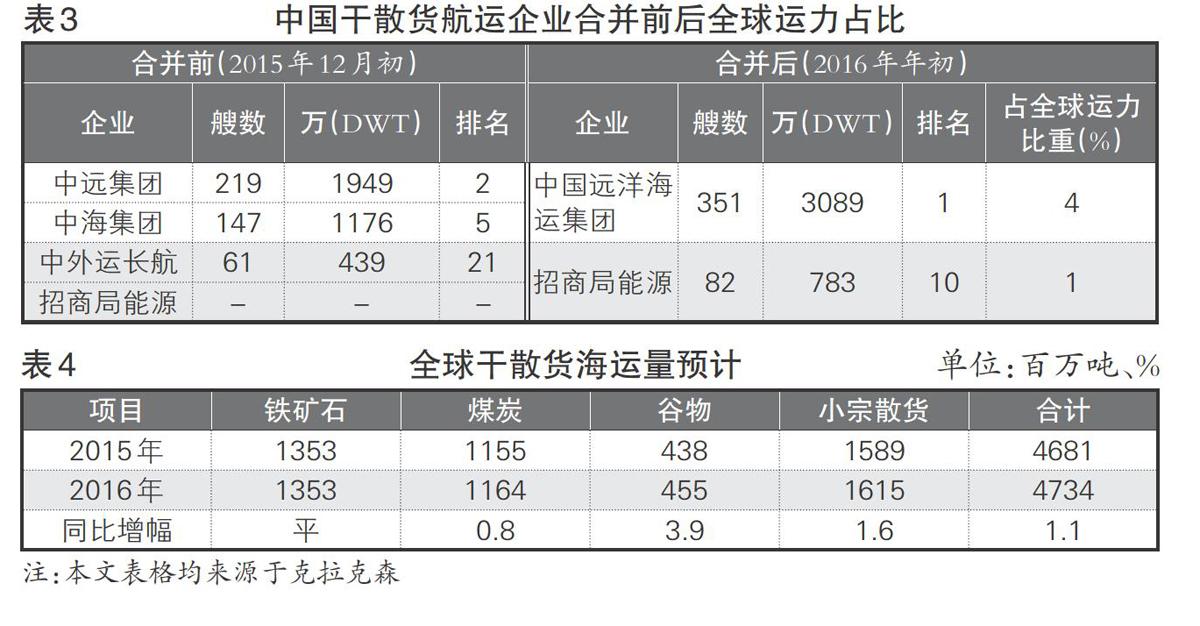

除此,航运企业出现一波重组潮。12月份,中远与中海两家集团重组成立中国远洋海运集团,资产规模超过5000亿元;同月,中外运长航整体并入招商局集团,成为后者全资子公司。中远与中海两家集团重组后,运力规模为3089万DWT,占全球干散货总运力的4%,超过日本邮船成为全球最大的干散货航运企业。中外运长航并入招商局集团后,合计运力规模跻身全球第10位(见表3)。

大型干散货航运企业尚且遭遇出售资产、破产重组的命运,中小型企业境况则更为严峻,破产数量众多。干散货航运市场虽然经营主体有所减少,但船舶运力依然存在,供给过剩压力未能缓解,除非更多船舶得以拆解。

2016年展望

运量恐将维持颓势

全球经济总体不明朗,下行风险加大,国际干散货海运贸易量低增长的风险仍难以根本扭转。克拉克森预计,今年全球干散货海运量为47.34亿吨,同比增长1.1%(见表4)。

分货种看,铁矿石和煤炭海运量变化不大,谷物海运量增幅值得关注。铁矿石方面,中国港口铁矿石库存量高位运行,钢铁去产能化发展,原材料需求减弱,铁矿石进口量难以继续增长,总量维持高位盘整的可能性较大。克拉克森预计,今年中国铁矿石进口9.19亿吨,同比下滑0.5%;日本、韩国以及欧盟27国铁矿石进口量变动不大。煤炭方面,在重视绿色发展、加大能源结构调整的背景下,中国煤炭进口量继续减少的可能性较大,但降幅可能收窄。克拉克森预计,今年中国进口煤炭1.56亿吨,预计同比下滑7.5%;印度进口煤炭2.33亿吨,继续保持增长势头,同比增长3.1%。谷物方面,南美货币贬值态势有望延续,大豆贸易量将继续增长,预计今年大豆海运量增长4.0%,占全球大豆海运量60%以上的中国,大豆进口需求仍会保持强劲的增长势头。

运力过剩短期难改

全球干散货运输市场继续饱受运力过剩之苦,今年预计交付量高于去年,计划交付约9200万DWT,如果按70%~50%的交付率计算,今年交付量在4600万~6500万DWT左右。另外,从拆船量来看,如果市场运价持续保持低位,不排除拆解量依然保持在2500万~3000万DWT的较高水平,运力将净增2000万~4000万DWT,增幅在2.5%~5%。

市场运价难以乐观

海岬型船承压运行。今年中国市场需求不会有太大改善,而运力可能面临较大交付量,因此从基本面而言,海岬型船市场运价仍会承压运行。

主要影响因素有:铁矿石海运量高速增长难再现;国际铁矿石价格保持低位运行的可能性较大,中国高成本矿商难以为继,外矿仍具有质量及价格优势,一定程度上支撑铁矿石进口量,中国铁矿石进口量短期内不会大幅下降,初步预计今年将维持在9亿吨左右的高位水平;就海岬型船运力供给而言,今年计划交付3600万DWT,按70%~50%的交付比例计算,可能交付2500万~1800万DWT,高于去年实际交付量,但如果市场运价依旧低位波动,不排除今年继续维持可观的拆解量,不过运力仍会小幅增长。

总体而言,今年海岬型船市场利空因素多于利好因素,供需失衡状态依然是最大的困扰,油价低位运行,运价谷底徘徊的可能性较大。

巴型船难有大改观。从近几年市场走势来看,粮食出货情况对巴拿马型船市场运价走势影响较大,不过因粮食增量有限,巴拿马型船运力继续增加,市场供需失衡仍存在。

主要影响因素有:巴拿马型船主流货种煤炭海运需求增幅相对有限;《中澳自贸协定》生效,煤炭进口关税下调,一定程度上刺激外煤采购,不过结合中国目前形势,外贸煤市场仍会受内贸煤的挤压,估计降税政策对煤炭进口刺激有限,煤炭进口继续减少的可能性较大;印度动力煤进口需求谨慎乐观,去年4—11月,印度煤炭企业生产煤炭3.21亿吨,同比增长8.8%,今年将继续新增产能,因此,对印度动力煤需求不宜太过乐观,其进口增幅下滑的可能性较大;阿根廷下调大豆出口关税,同时取消小麦和玉米的出口关税,这将增加南美粮食出口竞争力;巴西雷亚尔贬值有可能延续,因此二三季度南美出口旺季值得期待,不过这也会对四季度美国大豆出口造成一定的排挤效应。国际谷物协会预计,巴西2016年度(2月/1月)大豆出口5470万吨,同比增长4.2%;阿根廷2016年度(4月/3月)出口大豆1150万吨,同比增长9.5%;美国2016年度(2015年9月/8月)出口大豆4670万吨,同比下降7.5%。就巴拿马型船运力供给而言,今年预计交付2000万DWT,如果按照70%~50%的交付率计算,今年将交付1400万~1000万DWT,交付压力虽不大,但存量依然庞大,运力供给压力是最大困扰。

综上所述,今年市场将继续消化煤炭贸易总量低位运行的利空因素,政策方面的利好利空因素叠加,且有不确定性,考虑到去年市场运价水平已处于低位水平,下跌空间也极为有限。因此今年巴拿马型船市场会继续消耗过剩运力,运价波动主要看南北美粮食出口情况。

超灵便型船尤为严峻。去年,镍矿、铝土矿货量虽继续萎缩,不过好在钢材出口总量仍较大,超灵便型船市场被大量交付运力压得喘不过气,运价持续低位小幅波动,今年形势则更令人担忧。

主要影响因素有:镍矿、铝土矿海运量继续萎缩,克拉克森预计今年镍矿海运量为3700万吨,同比下降14%,铝土矿海运量为1.17亿吨,同比下降1.7%;南北美粮食货盘增加对超灵便型船的拉动有限,尽管市场预期今年南美粮食船运需求会增加,不过粮运船舶大型化趋势可能会延续,另外如果油价保持低位运行,对超灵便型船而言从中获得的利好将减弱;钢材出口受政策影响较大,不过短期仍有望保持较大的出口规模,中国钢材出口突破1亿吨,对超灵便型船市场形成一定支撑,但钢材出口“碰壁”将渐成常态,出口压力会增加;就运力方面而言,今年预计交付2700万DWT,如果按70%~50%的交付率计算,今年将交付1900万~1350万DWT,交付压力仍较大,仅次于海岬型船。

总体来看,超灵便型船市场运力过剩程度最为严重,货盘相对小而杂,且以东南亚等近程航线居多,船舶周转较快,并时常伴随雨季影响出货。今年超灵便型船市场仍会面临货盘不足,运力交付量大的压力,运价萎靡不振的可能性较大。

综上所述,干散货运输市场将继续面临需求不足、运力过剩的局面,影响去年运价走势的一些不利因素将继续影响今年市场走势,全球干散货运输市场仍处于周期性谷底阶段,运价低位徘徊的可能性较大。

(执笔:上海航运交易所信息部 莫云萍)