个体投资者情绪及其波动性与小盘股收益

作者简介:粟样丹(1990.12-),女,汉族,籍贯湖南邵阳,硕士研究生,武汉大学经济与管理学院金融系,研究方向:货币政策与新凯恩斯主义。

摘要:中国股票市场以缺乏经验的个人投资者为主体,投资者情绪在股票交易过程中扮演着重要角色。本文运用GARCH模型,以新开户数作为我国个体投资者情绪指标、以中证500描述小盘股收益,实证分析个体投资者情绪的波动性与小盘股收益关系。结果表明我国个体投资者行为短期内存在ARCH效应和小盘股的短期收益惯性,高的新开户数对应着高的小盘股收益率,且对股市收益具有“溢出效应”;当以新开户数作为对我国个体投资者情绪指标时,其对小盘股具有较大的解释力度。

关键词:投资者新开户数;小盘股收益;GARCH模型

一、引言

行为金融学认为,投资者情绪是投资者对未来市场带有系统偏差的预期,大量非理性投资者犯相关性的判断错误。因此,投资者情绪可视为投机倾向,反映为投机性投资需求,定义为总体乐观或悲观,是市场非有效的表现。

中国股票市场具有历史短、制度不完善、缺乏卖空机制,同时以缺乏经验的个人投资者为主体,机构投资者比例小。因此我国投资者情绪在股票市场与股票定价中扮演着重要角色。而我国个体投资者情绪及其波动性与小盘股收益研究较少,因此本文尝试用投资者新开户数探索中国股票市场发展特征。

投资者情绪从短期收益、长期收益两方面影响股票价格与收益与,但目前短期影响研究相对较多。本文选择短期收益影响。Fisher&Statman(2000)通过调查数据制定投资者情绪指标,表明个体投资者情绪与机构投资者均对市场指数未来收益产生负向影响[1]。Brown&Cliff(2004)对情绪与近期收益的系统研究表明间接情绪测度指标与其它直接测度指标同近期市场收益均相关,但研究不支持情绪主要影响个人投资者和小盘股[2]。Lemmon&Portniaguina(2006)发现消费者情绪指数与小盘股及散户持股度高的股票强相关[3]。Kumar(2006)利用个体交易者交易数据的研究表明个人投资者股票买卖存在一定的同步性,个体投资者的系统交易可解释个体投资者持有度较高的股票收益,而持有度高的小盘股、机构持有少、低市值股往往也难以套利[4]。

关于投资者情绪波动性与股票收益波动性的研究,French.etl(1987)最早提出投资者预期正向影响市场超额收益。Lee.etl(2002)发现情绪变化与超额收益正相关,与市场波动负相关,投资者悲观加剧则波动性增加[5]。Beaumont.etl(2005)发现个体投资者情绪均影响小盘股与大盘股的收益与条件波动性[6]。Verma(2007)发现个体投资者情绪和机构投资者情绪均显著地负向影响股票收益的波动性[7]。

我国投资者情绪与市场收益间的关系研究起步较晚。关于个体投资者与股票市场的文献并不多。

王美今和孙建军(2004)对中国股市收益与投资者情绪的研究发现投资者情绪变化显著地反向修正沪深股市的收益波动[8]。张强和杨淑娥(2007)表明国内个体投资者情绪的影响并不显著,无法得出小盘股主要受个人投资者情绪驱动的结论[9]。张峥与刘力(2006)以换手率作为投资者异质性信念波动性的度量指标,同时满足投资者异质性信念与市场卖空约束条件下,个体投资者情绪驱动的投机性交易可能造成股价高估[10]。余佩坤和钟瑞军(2009)从股票流动性角度研究个体投资者情绪与市场收益关系,发现个体投资者情绪对于大盘指数变动的影响很小[11]。

目前中国文献集中于投资者情绪水平值与同期股市收益强相关的研究,少见对投资者情绪波动性研究;研究投资者情绪主要是针对主板股票市场中,缺乏对风险更大、信息更加不对称小盘股实证分析。

因此,本文截取wind数据库2005年6月-2014年1月沪深新增A股投资者周新开户数和月新开户数以及中证500指数周收益率进行实证。余下结构为:第2部分数据、模型与实证方法介绍;第3部分新开户数度量的个体投资者情绪波动性检验及其对小盘股收益的影响;第4部分实证结论。

二、数据描述、变量定义以及模型设计

(一)模型的设计与变量的定义:新开户数

股市新开户数衡量了潜在投资者参与股票交易的意愿与热情。潜在投资者总体乐观时,投机性需求高涨,驱动潜在投资者积极开户入市;潜在投资者情绪处于悲观时,投机性需求下降,抑制潜在投资者的投机冲动,新开户数增长下降。因此新开户数的增长可作为投资者情绪的代理指标,度量了个体投资者投机性需求的变化。针对新开户数代理指标的实证研究国内外均较少,尽管伍燕然与韩立岩(2007)涉及过但并未展开说明[12]。

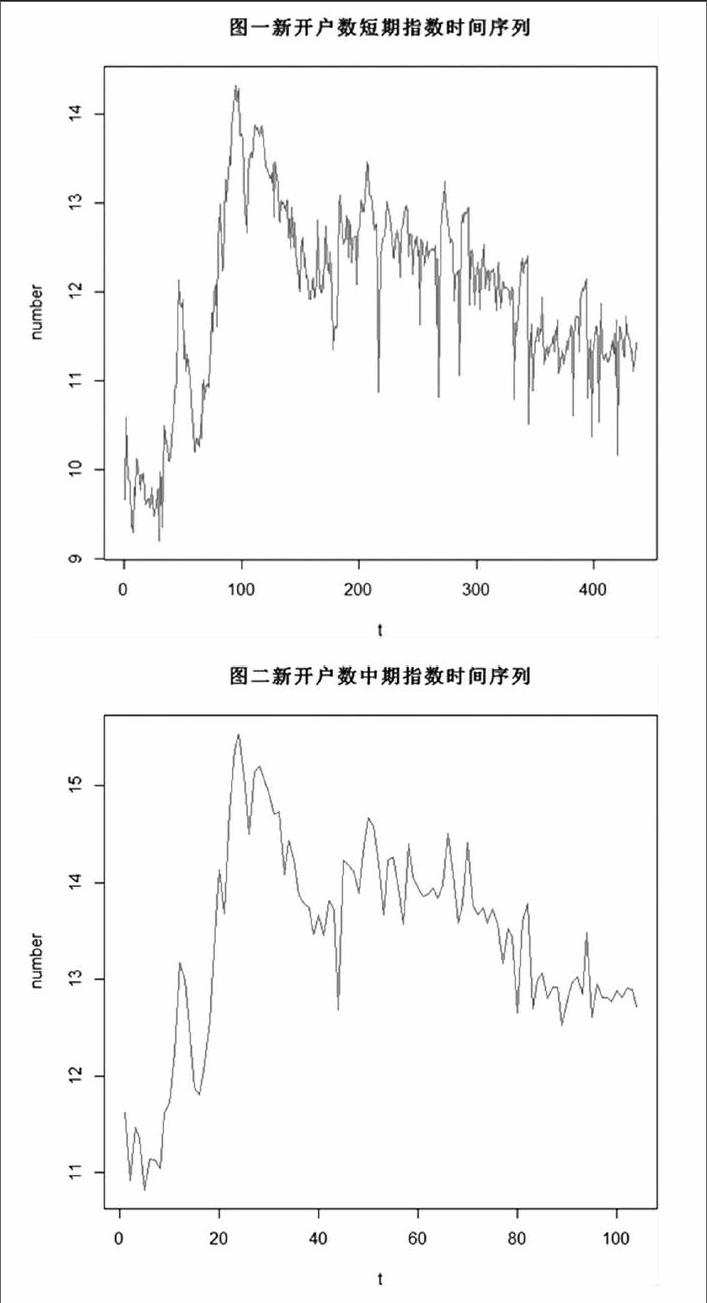

本文选取新开户数分为短期(周新开户数)与中期(月新开户数)。新开户数对数化处理以消除剧烈波动与部分噪音,记为新开户数水平序列。观察短期和中期图形及特征。对比图一与图二,发现短期指数序列比中期指数时间序列波动更加频繁与激烈。

(二)代表小盘股的数据:中证500指数描述小盘股收益及波动

中证500指数或中证小盘500指数,扣除了沪深300指数的样本股及最近一年日均市值排名前300名的股票,以最近一年(新股以上市时间)的日均成交金额自高到低对余下股票排名,舍弃20%的末尾股票,排名前500名的股票成为样本股。因此,中证500指数综合反映沪深证券市场内小市值公司的整体状况,对于描述小盘股收益及走势比较有说服力。

将小盘股时间序列数据对数化,并将小盘股的市场收益率定义为股指对数的一阶差分:

其中,为中证500指数周收盘价。根据泰勒展开,若中证500指数非剧烈波动,上式近似股票价格指数变化率,反映股市整体收益情况。出于简易要求,不考虑样本数据中的相关日历效应。图三则说明了中证500指数收益率度量的小盘股收益序列平稳,围绕零收益上下波动,波动区间为2%。

(三)实证理论模型:GARCH模型

采用GARCH模型实证分析新开户数条件波动性对小盘股收益影响,必须以新开户数度量的个体投资者情绪存在ARCH效应为前提,即GARCH模型需要满足命题1与命题2。

命题1:生成过程服从ARMA(m,n)具有ARCH效应

即新开户数水平序列的均值需满足自移动平均过程,且绝对残差形成的序列并非纯粹白噪声,满足条件异方差。所有历史信息集已知的条件下,的条件分布满足正态分布,拥有时变条件方差。

同时,时变条件方差的方差要求,参数非负性约束为。因此同时满足以上要求的条件方差的ARMA模型称为ARCH模型。

命题2:条件方差满足(1)

即条件方差方程中具有自回归项,满足GARCH模型条件。

GARCH模型反映了残差序列的条件方差同时依赖于历史条件方差和历史绝对残差,正好描述了历史波动性与所有信息集,因此常用以描述混合数据(同时具备平衡性与波动性)的生成过程,也是本文实证的理论模型。

本文首先检验的ARCH效应,继而实证个体投资情绪波动与股指收益的关系。

因此,(1)式作为本文检验新开户数水平序列及其波动性对小盘股收益影响(方向与程度)的模型:

时刻t下,表示中证500指数周收益率,是新开户数水平序列,度量新开户数水平序列的波动程度。所以(1)式回归系数的显著性和符号体现了个体投资者情绪及其波动性对小盘股收益率的影响程度与影响方向。

三、模型的实证检验及结果分析

为避免模型估计的伪回归,首先平稳性检验中证500指数周收益率与新开户数水平序列。本文采用ADF检验方法对各序列进行单位根检验。Iw新开户数短期水平序列与Im新开开户数中期水平序列均拒绝存在单位根的原假设,均满足平稳过程。小盘股收益率序列R也是平稳序列。

进一步,建立新开户数的ARMA模型。通过自动确定系数操作确定短期新开户数序列模型为ARMA(3,0),中期新开户数序列模型为ARMA(1,2)。继而对序列的残差进行ARCH检验,如表2所示。Im不存在条件方差而Iw新开户数指数存在显著的ARCH效应。因此,舍弃Im,选择Iw检验个体投资者情绪及其波动性对小盘股短期收益率的影响。经R确定,Iw可用ARMA(0,0)-GARCH(1,1)模型描述新开户数短期水平值变动过程的动态性质。

Iw系数估计结果表明新开户数与小盘股收益率短期内呈正相关性,即新开户数增加,代表个体投资者暂时强烈的投机倾向,驱动小盘股短期收益率走高,使得小盘股具有短期收益惯性。此外,系数比较显著为正,表明个体投资者情绪波动对小盘股收益影响显著,意味着短期新开户数水平序列的波动性对小盘股收益溢出效应显著。

四、结论

实证表明我国个体投资者行为短期内存在ARCH效应,即波动集聚联动效应,说明个体投资者具有强烈的投机倾向以及股票市场短期收益惯性,且对股市收益具有“溢出效应”;以周新开户数作为对我国个体投资者情绪指标时,其对小盘股具有一定的解释力度。

这可由小盘股特征解释。小盘股具有市场关注度低、噪音信息多、公开信息少、市值低、易操作、个体投资者为主的特征。所以小盘股市场中,信息严重不对称,个体投资者情绪容易影响其价值。具体表现为:个体投资者情绪乐观时,投机性需求高涨,为获得短期价差,投机资金转向小盘股,而小盘股低市值使得股票价格易拉升、弹性大,个体投资者既可从小盘股中获得溢价又进一步推动股票价格的上扬;个体投资者情绪悲观时,投机性需求锐减,市场呈观望氛围,资金撤离或转向稳健的主板市场,小盘股价格进一步下降。

实证结果与部分国内关于投资者情绪(个体投资者或者机构投资者)与股票收益关系具有一致性,但是与张强、Brown&Cliff(2004)研究结果矛盾。可能由于本文在投资者情绪指标选择上是比较单一的新开户数的增长率并没有使用主成分的分析方法。(作者单位:武汉大学)

参考文献:

[1]Fisher K.L,Statman.M.Investor sentimentand stock returns[J]Financial AnalystsJournal,2000,56(1):1-23

[2]Brown,G.W,M.T.Cliff.Investor Sentiment and the Near-termStock Market[J]Journal of Empirical Finance,2004,11(1):1-27.

[3]Michael Lemmon,Evgenia Portniaguina.Consumer Confidence and Asset Prices:Some Empirical Evidence[J].The Review of Financial Studies,2006,16(4):1499-1530

[4]Alok Kumar,Charles.M.C.LEE.Retail Investor Sentiment and ReturnComovements[J]the Journal of Finance,2006,56(5)2451-2486

[5]Lee.W.Y,J.C.X,Indro.D.C.Stock marketvolatility,excess returns,and the roel of invest r sentiment[J]Journal of Banking and Finance,2002,26(6)2277-2299

[6]Beaumon.S,J.Pollet.Investor Inattention and Friday EarningsAnnouncements[J].Journal of Finance,2005,64:709-749.

[7]VermaFeng.and M.Seasholes.Do Investor Sophistication and Trading ExperienceEliminate Behavioral Biases in Financial Markets[J]Review of Finance,2007,9:305-351.

[8]王美今,孙建军.中国股市收益、收益波动与投资者情绪[J]经济研究,2004,(10):75-83.

[9]张强,杨淑娥,杨红.中国股市投资者情绪与股票收益的实证研究[J]系统工程,2007,(7):13-17.

[10]张峥,刘力.换手率与股票收益:流动性溢价还是投机性泡沫[J]经济学(季刊),2006(4):871-892

[12]余佩坤,钟瑞军.个人投资者情绪能预测市场收益率吗[J]南开经济评论.2009(12):96-101

[12]伍燕然,韩立岩.不完全理性、投资者情绪与封闭式基金之谜[J]经济研究2007,42(3),112-129