浙江省科技创新与金融协同效应研究

谢乔昕 王斐波

摘 要:文中通过对科技创新与金融协同理论机制的分析,构建科技创新、金融有序度模型与复合系统协同度模型,并利用浙江省1990—2013年年度时间序列数据对浙江省科技创新与金融体系协同效应进行实证测度与分析。结果表明:浙江省科技创新子系统、公共金融子系统以及市场金融子系统的有序度均呈现出明显的上升趋势;科技创新与公共金融体系、科技创新与市场金融体系之间的协同度在样本期内整体呈上升趋势,由于科技创新子系统的内在不稳定性,协同度在不同年份间存在一定波动;科技创新子系统与市场金融子系统协同度高于科技创新子系统与公共金融子系统协同度,且二者的差距伴随时间推移存在扩大趋势。在此基础上,提出提高浙江省科技创新与金融协同效应的针对性建议。

关键词:科技创新;公共金融;市场金融;协同度

中图分类号:F 832 文献标识码:A 文章编号:1672-7312(2016)03-0250-06

0 引 言

党的十七大确立了“提高自主创新能力,建设创新型国家”的国家发展战略,十七届五中全会进一步提出,把科技进步作为加快经济发展方式转型的重要支撑。与此同时,鉴于金融在科技创新过程中的重要作用,近年来科技部会同中国人民银行、财政部等部门出台制定了多个科技金融政策文件,积极推进科技金融体系建设。从历史角度看,

科技创新与金融二者本质上蕴含在一个协同系统中。一方面,科技创新需要足够的金融资源投入启动;另一方面,科技创新的发生与扩散引发了产业部门内部以及产业间的调整与扩张,同时技术进步为金融部门提供了先进的金融工具手段,促进金融产业向高级化演进。宏观层面,科技创新与金融协同发展有助于知识经济快速发展以及国家竞争力的提升;微观层面,二者高度耦合有利于企业创新活动得到金融资源的有效支持,从而保障微观主体创新活动的顺利开展。因此,对科技创新与金融协同效应进行测度评价具有重要理论与现实意义。

1 文献回顾

Schumpeter(1911)开创性地围绕金融发展与技术创新的关系展开讨论,他认为一个功能健全的金融系统能够通过支持企业家促进技术创新[1]。Aghion&Howitt(1998)、Blackburn & Hung(1998)等人对其进行拓展,提出金融体系的不完善使创新活动难以获得充足的外部资金,金融自由化解除了信贷约束,从而有利于技术创新的采纳[2-3]。King&Levine(1993)认为,金融发展能够通过对技术风险跨期分散,促使技术进步的实现[4]。De la Fuente和Martin(1996)从企业监控成本的角度揭示了金融发展对技术创新的作用机理[5]。在理论研究的基础上,Beck etal.(1999)、Inklaar&Koetter(2008)等人利用数据对金融发展对于企业创新活动的影响进行经验考察,研究结论基本一致,即金融发展对于技术创新具有显著的促进作用[6-7]。国内相关研究侧重于实证,但分析结果存在差异。刘凤朝、沈能(2007)采用Geweke分解和协整分析方法发现金融规模与技术创新呈正相关[8]。吴勇民(2014)利用Logistic共生演化模型对我国金融发展与高新技术产业关联度进行研究,结果发现二者属非对称性互惠共生演化模式[9]。关于科技创新对金融影响研究相对较少,Consoli&Schinckus、陈迅和吴相俊(2009)等人的研究表明,以电子信息技术为代表的技术变革推动了金融创新的快速发展,提高了金融机构与金融市场的运作效率[10-11]。

尽管已有研究围绕金融总量水平、金融结构对技术创新的影响效应、作用機制以及制约因素等方面展开了较为深入的研究,但既有研究仍待商榷:其一,在以往研究中,金融与企业创新活动往往被作为独立变量,对二者内生关系相对忽视;其二,在中国渐进式改革中,金融发展与技术创新活动呈现显著区域差异特征,单纯宏观层面的研究不足以阐明金融发展与技术创新之间呈现的复杂关系。鉴于此,文中以浙江省为研究对象,在讨论科技创新与金融耦合机制的基础上,选取科技创新与金融系统的时间序列数据,对二者之间协同效应进行实证分析与考察。

2 科技创新与金融的耦合机制

耦合作为物理学术语被用以描述两个或两个以上的系统或运动形式之间通过相互作用以致联合起来的现象。耦合的基础是两个系统间存在某种特定的联系,双方通过这种特定的联系机制相互作用,从而使得双方的属性发生改变。科技创新与金融发展作为2个子系统,二者存在密切的内在联系。

2.1 金融对科技创新的影响机制

2.1.1 金融的融资机制

科技创新具有高投入、高风险及强正外部性等特征,在科技创新的研发、成果转化以及产业化等阶段存在着不断放大的资金需求,需要金融部门的有效支持。金融部门通过迅速有效地集中资金投入科技创新过程,促使新技术转化为现实生产力。Schumpeter(1912)在创新理论中提出,经济发展的关键在于创新,良好的银行体系应能甄别并提供资金给那些最具新产品研发和生产能力的企业,以促进科技创新;Hicks(1969)认为金融在英国工业化过程中扮演了关键角色,科技创新产生的新技术应用需要大量长期资本的注入,而当时英国的证券市场通过提供各种金融工具,为工业革命注入大量长期资本投资[15]。

2.1.2 金融的风险分散机制

长期的资金投入为技术创新提供了前提条件,但技术创新能否成功,新技术能够有效地在产业间扩散转移,具有高度不确定性。金融系统的流动性创新功能通过创造运用各类金融工具可以有效分散科技创新过程中的风险,提高科技创新成功概率。Saint Paul(1992)认为金融系统对企业技术创新决策具有显著影响[16]。当金融体系不发达时,科技创新的风险难以通过金融市场有效分散,企业更倾向于采用风险小的技术进行生产;反之,企业则会选择风险较高、更具创新性的技术进行生产。

2.1.3 金融的信息甄别机制

由于科技创新的高度不确定性,评估技术创新项目的风险及预期前景存在较大困难。高昂的信息成本是阻碍资本流入科技创新项目的重要因素,而金融部门能够通过专业化分工筛选分辨出具有投资价值的创新项目。例如银行具有专门负责信息处理的技术系统和专业人才,多渠道搜集客户信息,具有信息来源广、专业化程度高等优点;金融市场可以通过金融工具价格机制迅速向投资者传递信息,引导投资方向。

2.2 科技创新对金融的影响机制

2.2.1 科技创新的金融效率增进机制

科技创新通过金融技术供给机制促进金融效率的提高。White(1997)认为美国金融工具的创新得益于数据处理和通信技术的进步[17]。金融业一方面需求大量数据存储,同时也对数据处理技术与通信技术有天然的需求。科技创新的发展为金融工具的创新提供坚实的技术基础,从而有助于金融效率的增进。一方面,科技创新促进金融工具的专业化和多样化。随着技术进步,形形色色富含技术含量的金融产品工具被设计出来,满足各种交易需要,帮助金融市场交易者实现资金合理配置。另一方面,随着金融工具日趋复杂,金融工具评估模型的难度大大增加,需要具有金融专业技能的金融中介承担连接投资者和金融市场的桥梁,技术进步使金融中介能够更有效地转移和评估风险,从而强化金融资产的安全性与流动性。

2.2.2 科技创新的金融规模扩张机制

技术进步通过提升传统产业技术水平,降低产品生产成本和价格,扩大市场容量,使许多购买欲望转化成为具有支付能力的市场,进而促进资金需求的增长。如果新技术在全社会扩散应用,往往会促进新兴产业发展,新兴产业总量扩张,进一步创造金融资金需求,扩大金融产业的需求空间。此外,技术进步通过降低企业生产成本,提高劳动生产率,为金融部门带来递增效益,也有助于金融产业部门的规模扩张。

3 实证分析

3.1 指标体系的构建

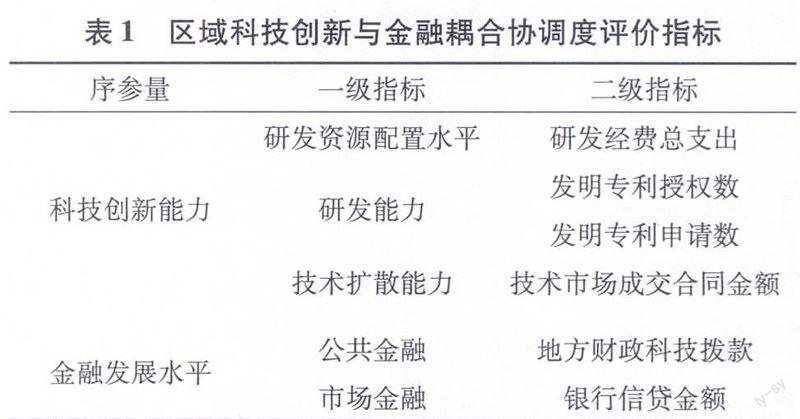

为了能够很好地评价区域科技创新与金融系统之间的耦合协调程度,遵循科学性、系统性、层次性、适应性、可操作性原则构建协调度评价指标体系。由区域科技创新与金融的耦合关系分析可知,科技创新能力与金融发展水平分别是2个子系统的综合序参量。按科技创新活动的时间逻辑顺序,科技创新能力包括研发资源配置水平和研发能力,同时技术扩散对科技创新全过程具有类似催化剂的重要推进作用,也应将其纳入科技创新能力评价体系。金融系统可分为公共金融与市场金融,市场金融进一步细分为商业银行和资本市场,但由于资本市场不适用于区域层面评价,故在指标构建时未予纳入。区域科技创新与金融耦合协调度评价具体指标见表1.

3.2 模型构建

系统由无序走向有序的关键在于系统内部序参量之间的协同作用,它影响着系统相变的特征与规律,耦合度正是对这种协同作用的度量。由此,文中把科技创新与金融子系统之间通过各自的耦合要素产生相互作用、彼此影响的程度定义为科技创新与金融的耦合度,并依据实际问题进一步定义科技创新与金融的耦合协调度。孟庆松、韩文秀提出了一种基于协同学理论的复合系统协调度模型,该模型因能有效测度复合系统随时间演化的协调度而被我国学者广泛采用。文中借鉴该思想和方法,构建科技创新与金融复合系统的协同度模型。复合系统协同度是在子系统有序度模型基础上推导得到。

3.2.1 子系统有序度模型

有序度是判断系统有序程度的一种标准,是系统中的状态分量各自有选择地分占系统中的不同位置,相互间形成有规则的排列,这样的结构状态称之为有序。

由式可知,科技创新与金融复合系统协同度是基于时间序列动态分析过程,从科技创新子系统与金融子系统有序度动态变化中分析复合系统的协同状态。协同度数值越大,说明复合系统的协同效应越大,反之则越小。

3.3 实证测算

3.3.1 数据来源

根据协同度测度指标,文中选取样本数据是1990年至2013年度时间序列数据,数据来源于对应年份《浙江科技统计年鉴》、《浙江统计年鉴》。

3.3.2 权重选择

对原始数据采用均值—标准差方法,进行标准化处理,以消除不同量纲对分析的干扰。均值-标准差方法的计算公式如下:

表3给出了KMO和Bartlett检验结果。KMO统计量取值在0和1之间。KMO取值越接近于1,意味着变量间的相关性越强,越适合作因子分析;KMO值越接近于0,意味着变量间的相关性越弱,越不适合作因子分析。从表可知,本例KMO的取值为0.81,适合进行因子分析。

从表3可以看出,第一因子特征值大于1,为3.756,同时该公共因子的累积方差贡献率占了93.912%,说明提取这1个公共因子可以解释原变量的绝大部分信息。

根据表4的各成份因子得分,得到各因子得分函数:

3.3.3 有序度测算

将各指标数据代入式(1),计算科技创新子系统各分量的有序度,并将计算结果代入式(2),即可得到浙江省技术进步与金融子系统的有序度,见表5和如图1所示。

3.3.4 協同度测算

将科技创新子系统和金融子系统的有序度结果代入式(3),可以分别计算出科技创新与公共金融复合系统的协同度以及科技创新与市场金融复合系统的协同度,见表6和如图2所示。

3.4 模型结果分析

1)科技创新子系统、公共金融子系统以及市场金融子系统的有序度均呈现出明显的上升趋势,表明科技创新与金融从无序到有序的演化过程。其中科技创新子系统在2005年出现一定下降,表明科技创新系统在演化过程中的不稳定性。

2)科技创新子系统与公共金融子系统、科技创新子系统与市场金融子系统的协同度除2005年外均保持正值,总体呈上升趋势,表明浙江省科技创新与金融具有较强的协同发展性。在样本期间,科技创新子系统与公共金融子系统、科技创新子系统与市场金融子系统的协同度出现较明显的波动,在2001,2005,2009年均出现显著的下滑。其中2005年的下滑主要源于科技创新子系统有序度的放缓,原因在于科技创新系统自身不稳定性;2001年、2009年下滑则主要受到金融系统快速发展的影响,从而导致科技创新发展相对滞后、二者协同度的降低。2001年与2009年中国经济增速均处于下滑期,为刺激经济,央行采取相对宽松货币政策,导致当年浙江省信贷规模出现快速增长。同时,在经济下滑期,企业将所获信贷融资更多用于维持经营性投资项目而非创新研发活动,最终表现为科技创新与金融发展的失衡。

从整体水平看,科技创新子系统与市场金融子系统协同度高于科技创新子系统与公共金融子系统协同度,且二者的差距存在扩大趋势。其原因在于,相对于市场金融而言,浙江省公共金融对于科技创新波动的反应灵敏度不足,当科技创新子系统出现下滑时,财政科技投入仍然保持一定增长,而当科技创新子系统出现大幅度提高时,财政科技投入则无法及时提高以匹配科技创新子系统需要。在发展早期,科技创新子系统发展水平低,波动性相对较小,公共金融灵敏度不足的弊端表现尚不明显,但随着发展水平的提高,公共金融较市场金融的劣势日趋显现。这一结果说明,在提升科技创新与金融子系统间协同度的过程中,适时由公共金融驱动向市场金融驱动转化具有其必要性。

4 结 语

文中在对科技创新与金融协同分析的基础上,推演了科技创新与金融协同发展的作用机制,利用浙江省统计数据对二者之间的协同度进行了测算和计量。结果表明,浙江省科技创新子系统、公共金融子系统与市场金融子系统向有序发展演化,有序度呈上升趋势;科技创新子系统与公共金融子系统、科技创新子系统与市场金融子系统的协同度总体呈上升趋势,公共金融与市场金融在技术创新过程中在满足创新主体融资需求、控制风险及处理投资者与管理者之间信息不对称等问题方面发挥了积极的促进作用,同时科技创新水平的提高也对金融发展产生了积极的反馈效应;由于科技创新子系统的内在不稳定性,协同度在不同年度间存在较大波动性;科技创新子系统与市场金融子系统协同度高于科技创新子系统与公共金融子系统协同度,且二者的差距伴随时间推移存在扩大趋势。

基于上述分析,考虑到科技创新客观规律性,政府应继续完善金融体系特别是市场金融体系促进科技创新长效机制,协调市场金融与公共金融在科技创新支持体系中的关系。在科技创新早期阶段,公共金融在分散风险、引导投资方向方面具有不可替代的作用,应加强公共金融资源投入的前瞻性,提高公共金融对科技创新活动波动的敏感性。另外,随着科技创新水平的提高,市场金融逐步替代公共金融,在提升金融体系与科技创新体系的协同度中扮演主导作用。市场金融在克服信息不对称问题、提高资金使用效率方面较公共金融更具优势,应进一步鼓励市场金融工具、模式创新,推进银行信贷资源配置市场化导向,促进创投机构竞争力提升,发挥市场金融对科技創新的积极促进作用。

参考文献:

[1] Schumpeter J A.The theory of economic development[M].Cambridge:Havard University Press,1911.

[2] Aghion P,Howitt P A Model of growth through creative destruetion[J].Econome-trica,1992(60):323-351.

[3] Blackburn K,Hung V T Y.A Theory of growth,financial development and trade[J].Economica,1998(65):107-124.

[4] King R G,Levine R.Finance and growth schumpeter might be right[J].Quarterly Journal of Economics,1993(108):717-737.

[5] De la Fuente,Marin M.Innovations,bank monitoring and endogenous financial development[J].Journal of Monetary Economics,1996,38(2):269-301.

[6] Beck T,Levine R,Loayza N.Finance and sources of growth[J].Jornal of Financial Economics,1999(58):261-310.

[7] Inklaar Robert,Koetterichael.Financial dependence and industry growth in Europe:better banks and higher productivity[C]//GGDC Research Memorandum GD-100,Groningen Growth and Development Centre,University of Groningen,2008.

[8] 刘凤朝,沈 能.金融发展与技术进步的Geweke因果分解检验及协整分析[J].管理评论,2007(5):3-8.

[9] 吴勇民,纪玉山,吕永刚.金融产业与高新技术产业的共生演化研究——来自中国的经验证据[J].经济学家,2014(7):82-92.

[10]Consoli D.The dynamics of technological change in UK retail banking services:an evolutionary perspective[J].Research Policy,2005,34(3):461-480.

[11]陈 迅,吴相俊.科技进步与金融创新相互关系[J].科技与管理,2009,11(6):53-56.