高管薪酬对财务绩效的影响研究

范亚东+刘小+陈梦莹+徐茜茜

【摘 要】 以创业板上市公司高管薪酬与企业财务绩效脱钩的现象为研究背景,以提高创业板上市公司财务绩效为研究目的,基于2011—2014年创业板上市公司的数据,以高管货币薪酬、高管持股比例和高管在职消费为自变量,以净资产收益率和托宾Q值为因变量,借助SPSS 21.0和Excel统计软件进行描述性统计、共线性检验和回归分析,得出回归模型,阐述创业板上市公司高管薪酬对财务绩效的影响,并提出相关建议,希望对后续研究起到参考性作用。

【关键词】 高管薪酬; 财务绩效; 创业板上市公司

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2016)24-0060-04

一、引言

就目前而言,我国创业板上市公司的高管薪酬呈现出逐年递增的势态,相应的财务绩效却呈现有增有减的不稳定发展势头,两者已经出现脱钩的现象。对于普遍存在的高管高薪现象,通常将高薪解释为高管自身智力劳动的结晶,是对高管脑力劳动辛勤付出的回报。企业为了提高企业财务绩效,通常情况下会通过提高高级管理人员货币薪酬和持股比例的方式对高管进行激励,使其为企业创造更多的价值。另外,对于投资者的利益维护,一方面要加强对会计信息的披露,另一方面更要研究创业板上市公司高管薪酬对财务绩效的影响,这样才能使得高管薪酬与企业的经营业绩更好地相匹配。

本文通过对2011—2014年创业板上市公司高管薪酬与公司绩效现状进行调查,依据上述情况,采用理论分析和实证分析相结合、定量分析和定性分析相结合的方法,研究高管薪酬对财务绩效的影响,有利于对公司的管理,进而提高企业的财务绩效。

二、文献回顾

国外学者对相关领域的研究起源于20世纪20年代并迅速地发展起来,随着股份制企业的出现并逐渐走向成熟发展的势态,金融界和学术界在高管薪酬对财务绩效的影响问题上给予了高度的关注。国内有关高管薪酬与财务绩效关系研究起步相对较晚,以理论研究最早出现,随着经济体制的日益完善,高级管理人员的薪酬制定、股权激励方案以及现代企业的结构才见雏形。

一种观点认为高管薪酬对财务绩效影响较弱或不影响。Michael et al.[1]以1 295家公司超过一万名的高管作为研究样本,对现金报酬、股权激励和解雇威胁等不同的报酬形式与财务绩效建立回归模型,并且表明了高管薪酬与财务绩效有高度显著不相关关系的观点。Keith et al.[2]利用调查回顾了报酬与绩效之间的关系,也赞同上述观点,认为两者不相关,会计人员应制定完善的会计体系以决定基于财务绩效的高管薪酬数据。魏刚[3]选取813家上市公司年报为样本运用线性回归模型对高管现金报酬及持股比例与上市公司绩效的相关性进行定量研究,认为上市公司高管现金报酬较低,结构不合理,形式较为单一,不同行业之间收入差异明显,上市公司高管薪酬与其绩效之间不存在显著正相关的关系。

另一种观点则表明高管薪酬对财务绩效有正向影响。Joseph et al.[4]对45家企业进行了样本分析,将销售额和利润额作为财务绩效的量化指标,认为高管薪酬对企业财务绩效有正面影响。随后,相关领域的研究逐渐增多。针对于不同时期上市公司披露的财务数据,Wilbur et al.[5]认为上市公司的高管薪酬与财务绩效呈正相关。另一些研究者认为上市公司高管薪酬对财务绩效有正向的影响。张晖明和陈志广[6]以净资产收益率和主营业务利润率为财务绩效的衡量指标对2000年沪市上市公司进行研究分析,认为上市公司高级管理人员薪酬受到了行业和地区的影响,且高管持股比例对财务绩效有正面影响。

总体而言,与国外相关研究有相似之处,国内有关高管薪酬对公司财务绩效影响的研究结果中也存在着差异,主要原因也归因于数据来源、方法和财务指标的选取等方面的差异。本文引用国泰安数据库,参考前人对相关领域的研究,在相关理论做支撑的前提下,运用回归分析的方法建立模型研究创业板上市公司高管薪酬对财务绩效的影响研究,得出相应的研究结果与结论,为创业板上市公司未来的治理决策提出参考性的建议。

三、研究设计

(一)样本选择

本文以沪深股市截至2014年12月31日的484家创业板上市公司为样本,其中剔除7家ST公司和数据不全的公司。本文数据均来自国泰安数据库,使用SPSS 21.0软件和Excel软件进行数据统计、整合分析处理。

(二)指标构成

1.控制变量。为了避免公司规模对财务绩效的影响,本文将其作为控制变量,以总资产的对数形式表示。

2.自变量。本文主要从货币和非货币两方面对高管薪酬进行指标衡量。货币性薪酬主要是指年报中披露出的前三名高级管理人员薪酬总和。由于数目过大,因此运用取对数的方式进行处理,本文将创业板上市公司前三名高管薪酬和的对数作为高管薪酬的代理指标。非货币薪酬则主要包括高管持股比例和高管在职消费两项。其中高管持股比例主要是利用2011年到2014年创业板上市公司年报数据,将总经理持股比例作为高管持股比例的代理变量。高管在职消费则主要是鉴于陈冬华等[7]的方法,通过查阅创业板上市公司的年报附注中“支付的其他与经营活动有关的现金流量”进行统计,主要分为八类项目,包括办公费、差旅费、出国培训费、通讯费、业务招待费、会议费、董事会费以及小车费。本文将公司年报附注中“支付其他与经营活动有关的现金流量”项目下的包括办公费、差旅费、出国培训费、业务招待费、小车费在内总额的对数作为在职消费量化指标。

3.因变量。净资产收益率,也称权益报酬率,等于公司的净利润除以净资产,作为杜邦财务分析体系的核心指标成为各股东关注的重点。净资产收益率能够从盈利能力、营运能力以及偿债能力多角度地衡量企业的财务业绩状况,作为财务信息披露的重点。另一方面,本文将Tobin'Q作为创业板上市公司财务绩效的衡量指标之一,运用相同的统计分析手段,从市场价值角度对公司的财务绩效进行衡量,采用相同的模型进行回归验证,对于净资产收益率所反映的会计指标起到严谨补充的作用。具体说明如表1。

(三)研究假设

高管货币薪酬是最常见的薪酬激励制度,短期内可以有效地刺激高管人员努力工作对企业的财务绩效做出相应的贡献,显然,当高管货币薪酬增加时,高级管理人员受到激励,工作效率得到提高,企业的财务绩效就会得到有效的增长。高管持有一定的公司股票可以有效地将公司的利益与高管自身的利益相联系起来。当高管持股比例增加时,可以促进高管更努力工作,在实现短期目标的基础上为长远目标打算。高管在职消费作为代理成本的重要部分,也是高管所具有的权利,因此在一定程度上在职消费是刺激高管努力工作的因素,可以实现高级管理人员的自我实现需求,进而对财务绩效有积极的作用,而当在职消费过高时,由于受到其成本特性的制约,低速增长的收入不能够抵销过快增长的成本而导致整体企业财务绩效的降低,此时高管在职消费对财务绩效会呈现负面作用。据此,就创业板上市公司高管薪酬对财务绩效的影响提出假设1—假设3。

假设1:创业板上市公司高管货币薪酬对财务绩效有正面的影响。

假设2:创业板上市公司高管持股比例对财务绩效有正面的影响。

假设3:创业板上市公司高管在职消费对财务绩效有负面的影响。

(四)模型构建

(五)实验结果

1.描述性分析

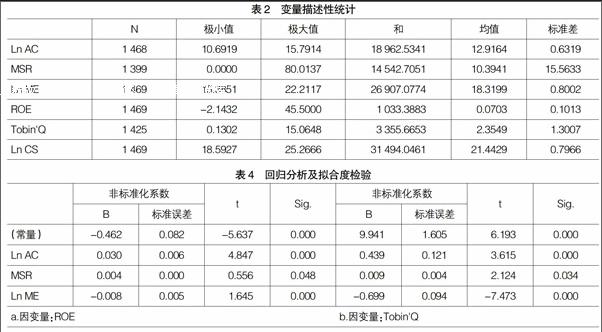

如表2所示,本文涵盖了1 468个Ln AC有效数据,极大值为15.7914,极小值为10.6919,均值为12.9164;1 399个MSR有效数据,极大值为80.0137,极小值为0,均值为10.3941;1 469个Ln ME有效数据,极大值为22.2117,极小值为15.3851,均值为18.3199;1 469个ROE有效数据,极大值为45.5000,极小值为-2.1432,均值为0.0703;1 425个Tobin'Q有效数据,极大值为15.0648,极小值为0.1302,均值为2.3549;1 469个Ln CS有效数据,极大值为25.2666,极小值为18.5927,均值为21.4429。

2.共线性检验

通过共线性分析,对变量进行观察,看其是否共线,结果见表3。

3.回归分析

如表4,在非标准化时期,针对因变量净资产收益率而言,高管货币薪酬、高管持股比例和在职消费的系数分别为0.030、0.004和-0.008,对应的t值为4.847、0.556和1.645,其p值为0.000、0.048和0.000,均小于0.05,常数项为-0.462,对应的t值为-5.637,对应概率为0.000,通过了显著性检验。针对因变量Tobin'Q值而言,高管货币薪酬、高管持股比例和在职消费的系数分别,0.439、0.009和-0.699,对应的t值分别为3.615、2.124和-7.473,对应的概率为0.000、0.034和0.000,通过了显著性检验。另外常数项为9.941,t值6.193对应的p值概率为0.000,通过了显著性检验,所以2014年高管货币薪酬、高管持股比例和在职消费对企业的净资产收益率和Tobin'Q均呈显著性影响。

四、结果和建议

(一)结果

依据上述检验与分析得出结果的数据可以看出,本文以2011—2014年创业板上市公司的数据为样本,以高管货币薪酬、高管持股比例和高管在职消费为自变量,以净资产收益率和Tobin'Q为因变量建立的方程通过了检验,得出方程如下:

ROE=-0.462+0.030Ln AC+0.004MSR-0.008Ln ME

Tobin'Q=9.941+0.439Ln AC+0.009MSR-0.699Ln ME

1.高管货币薪酬在α=0.05的水平上对财务绩效有正面影响,与假设1相同。说明当提高高管货币薪酬时,财务绩效可以提高。

2.高管持股比例在α=0.05的水平上对财务绩效有正面影响,与假设2相同。提高高管持股比例可以提高财务绩效。

3.在职消费在α=0.05的水平上对财务绩效有负面影响,与假设3相同。降低高管的在职消费可以提高财务绩效水平。

(二)建议

1.适当加大创业板上市公司高管货币薪酬的差距

创业板上市公司的高管薪酬受到了行业和GDP的制约,也受到了创业板上市公司规模的制约,并且不同负债情况对于高管薪酬也存在着不同程度的影响,面对过多可借鉴的薪酬内容的确定形式,创业板上市公司不能盲目地套用与选择,只能从实际情况出发,考虑多方面因素结合行业与地域性特征、企业经营范围等特点制定合理高管薪酬激励机制。为了防止高管人员的投机行为,可以对地区和行业的风险性进行分类。对于风险较小的,可以对高级管理人员采取高比重的固定薪酬和低比重的变动薪酬制度;对于风险较大的行业或地区,可以对高管人员实施低比重固定薪酬和高比重变动薪酬的激励政策。这样既有效地起到激励作用也能对其起到限制作用。

2.完善创业板上市公司高管持股制度

作为长期薪酬激励措施之一的高管持股对创业板上市公司财务绩效的提高有积极的影响,高管持股主要通过股票和期权两种形式将企业的长远利益和个人利益结合起来。股票和期权不但能够作为一种不确定的预期成本对高级管理人员的长远利益起到激励作用,更重要的是,这种支付方式能够短期内减少需支付的相应成本,减少公司短期内需支付的现金,提高公司的财务绩效,从创业板上市公司的长远角度上,能够保持高管人员与公司利益的一致性高度。另外,加大对创业板上市公司高管权力的监管力度就显得尤为重要了。创业板上市公司高管持股比例对财务绩效呈现出积极的影响,那么提高高管的持股比例势在必行,而股东为防止自身利益受损要加大监管力度,防止高管出现滥用职权或腐败现象。同时,加大高管权力的监督可以防止持股比例过高而产生集权过重现象,以防影响股东权益。

3.增加创业板上市公司在职消费的披露透明度

针对本文有关创业板上市公司高管在职消费对财务绩效的影响研究结果中可以看出,创业板上市公司高管在职消费对财务绩效有负作用,此时创业板上市公司的高管在职消费已经呈现出“过度”的情况,为了防止高管将此类隐形消费作为追逐目标,创业板上市公司高级管理人员在职消费增加透明度的制度势在必行,以减少暗箱操作可能性和完善高管薪酬制度的作用。加大监管力度,对出现信息造假行为的创业板上市公司严惩不贷,进而增加信息披露的透明度。这样才能使投资者对公司高管的真实薪酬福利有更清晰的了解,更便于利益相关者以及公众的监督,因此,充分、真实以及及时有效地提高创业板上市公司的信息披露情况尤为重要,为进一步建立创业板上市公司的信息披露机制做出贡献。

【参考文献】

[1] MICHAEL C J,et al.Performance pay and top-management incentives[J].Journal of Political Economy,1990,98(2):225-264.

[2] KEITH J C,et al.The economics of earnings manipulation and managerial compensation[J].The Rand Journal of Economics,2007,38(3):698-713.

[3] 魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(3):32-39.

[4] JOSEPH W M,et al.Executive Income, Sales and Profits[J].The American Economic Review,1962,52(4):753-761.

[5] WILBUR G L,et al.Managerial Pay and CorporatePerformance[J].American Economic Review,1970,60(4):710-720.

[6] 张晖明,陈志广.高级管理人员激励与企业绩效——以沪市上市公司为样本的实证研究[J].世界经济文汇,2002(4):33-35.

[7] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-101.