公司治理改革、产品市场竞争与公司价值

陆瑶+施新政

摘 要:在基于对不同类型的委托-代理问题(“盲目扩张”、“管理层安于现状”和“浪费、挪用企业资源以享受控制权收益”)分析的基础上,采用倾向得分匹配法和倍差分析法分析了我国2001年实施的公司治理改革对上市公司价值的影响。研究发现,公司治理改革对上市公司价值的正影响在国有股份较多的企业中相对较弱。但是,产品市场竞争可以促进公司治理改革对提高国有企业价值的影响的有效性。上述发现表明,由于公司治理改革中包含的传统的公司治理机制对减少表现为“盲目扩张”和“浪费、挪用企业资源以享受控制权收益”的委托-代理问题更有效,而国有企业中更有可能存在表现为“管理层安于现状”的委托-代理问题。因此,公司治理改革对提高国有企业价值的影响比对提高民营企业价值的影响相对更弱。但是,由于产品市场竞争是解决“管理层安于现状”问题的有效机制,加强产品市场竞争有助于更好地发挥公司治理改革在解决国有企业中委托-代理问题的作用。

关键词:公司治理改革;产品市场竞争;国有股份;倾向匹配法;倍差分析法

JEL编号:G18,G30,G38,K22

一、引言

自1990年至今,中国资本市场经历了20年的发展。在这个发展过程中,公司治理受到了越来越多的关注。实际上,通过改革相关制度来提高上市公司治理水平早已成为国际资本市场发展的趋势1999年,世界经济合作与发展组织(OECD)发布了《公司治理原则》,对成员国所实施的公司治理改革提供了重要的指导,对包括中国在内的非成员国也有很强的影响。。中国证券监督管理委员会(CSRC)和国家经济贸易委员会(SETC)严格参照世界经济合作与发展组织(OECD)颁布的《公司治理原则》,于2001年1月发布了新的针对上市公司的《公司治理准则》(以下简称为《准则》)。其目标是通过提高对会计、财务信息披露的要求,加强董事会的独立性和对公司管理、监督等措施,提高我国上市公司的公司治理水平在董事会结构方面,《准则》要求上市公司中独立董事的人数至少为两人且至少占董事会总人数的三分之一。公司的监事会、提名委员会和薪酬评估委员会的主席必须是独立董事,同时独立董事必须占到这些委员会中人数的多数。另外,监事会中至少要有一位独立董事是专业会计师。在信息披露方面,《准则》要求上市公司根据法律、法规披露与公司治理相关的信息。上市公司应当及时披露控股股东或公司的实际控制者的信息。当控股股东增加或减少其持有股份或抵押公司股份,以及公司实际控制权转移时,公司及其控股股东应当迅速准确地向所有股东披露相关信息。此外,《准则》还提供了一套股东会议的规则和流程。《准则》规定,上市公司必须列出股东大会的流程和股东授权于董事会的证明;股东可以亲自或让代理人参加大会;拥有10%以上股份的股东可以召集特别会议;控股股东占有30%以上股份的上市公司应当采用累积投票制。。与其他国家的公司治理改革类似,中国在2011年实施的《准则》增强了董事会和股东的监督管理能力。《准则》的实施被认为是我国资本市场上实施的一个重要的公司治理改革上世纪90年代末,多个国家实施了公司治理改革,即政府、证券或股票交易所进行的对一个国家内的公司治理机制的干涉。一般来说,公司治理改革是通过发布一系列公司治理标准,或涉及董事会角色和组成,附属委员会(如监察、薪酬或提名委员会等)的设置,对外聘审计员的任命和行为规则,职业经理人、股东和其他利益相关者之间的权力和权益分配,对违法行为告密者的保护以及对公司诈骗的惩罚等方面的公司或证券法的修正案。(Aguilera和Cuervo-Cazurra,2004)。然而,改革的效果并没有得到我国学术界和业界足够的重视和关注 以往的研究主要关注董事会等某些单个的传统的公司治理机制如何影响公司绩效或公司行为 (例如,蔡志岳、吴世农,2007; 王跃堂等,2006; 魏刚等,2007; 杨清香等,2009; 冯旭南等,2011; 丛春霞,2004; 梁杰等,2004; 李有根等,2001)。但是,对我国公司治理改革整体影响的研究并不充分。。

公司治理改革的主要目的是解决公司中存在的委托-代理问题,从而提高企业绩效。不同的委托-代理问题可能会通过不同的渠道降低公司价值,损害股东权益。委托-代理问题主要可以分为三类:“企业盲目扩张假说(empire-building hypothesis)”,“管理层安于现状(enjoying quiet life hypothesis)”和“浪费、挪用企业资源以享受控制权收益(stealing hypothesis)”。我国资本市场的一个重要特点是存在大量国有上市公司。对国有企业的公司治理改革是我国资本市场发展中不容忽视的重要组成部分。之前大量研究表明,不同的股权结构会导致企业中不同的公司治理问题(例如,田利辉,2005;白重恩等,2005;陈晓、王琨,2005;宋立刚、姚洋,2005;薄仙慧、吴联生,2009)。因此,一个重要的问题是,2001年实施的公司治理改革对拥有不同股权结构的上市公司的价值会有什么不同的影响? 另外,作为有效的外部公司治理机制,产品市场竞争在公司治理研究中受到越来越多的关注(Alchian,1950; Friedman,1953; Guadalupe 和 Wulf,2007; Giroud 和 Mueller,2010; Kim和Lu,2011)。提高、促进产品市场竞争也一直是我国经济体制改革的重要方向。那么,产品市场竞争又会对公司治理改革起到什么作用?

本文研究了我国2001年实施的公司治理改革对拥有不同所有制结构的上市公司价值的不同影响。研究发现,2001年实施的公司治理改革对上市公司价值的正影响在国有股份较多的企业中相对较弱。但是,产品市场竞争可以促进公司治理改革对提高国有企业价值的影响的有效性。本文提出,由于公司治理改革中包含的传统的公司治理机制对降低表现为“盲目扩张”和“浪费、挪用企业资源以享受控制权收益”的委托-代理问题更有效,而相比民营企业,国有企业中更有可能存在表现为“管理层安于现状”的委托-代理问题。因此,公司治理改革对提高国有企业价值的影响比对提高民营企业价值的影响相对更弱。产品市场竞争被广泛地认为是解决表现为“管理层安于现状”的委托-代理问题的有效外部治理机制。因此,提高产品市场竞争可以提高公司治理改革的效果。

为了有效地控制2001年公司治理改革前后的混杂效应,从而检验公司治理改革的效果,本文采用了倍差分析法(Differences-in-Differences),即比较只在香港或美国上市的中国公司和只在国内上市的中国公司在公司治理改革前后公司价值的变化。由于只在香港或美国上市的公司无需遵守中国资本市场的相关政策,这些公司不会受到我国政府实施的公司治理改革的直接影响。因此,这些在海外上市的中国企业可以被用作估计改革影响的控制组。另外,考虑到在我国本土上市的中国公司与在海外上市的中国公司本身可能存在的差异性,我们还利用倾向得分匹配(Propensity Score Matching,PSM)的方法选取了在受到上述改革影响之前各方面综合特征类似的本土上市的中国公司与海外上市的中国公司作为研究样本。该研究方法与陆瑶(2010)中使用的方法类似 陆瑶(2010)利用类似的倍差分析法和倾向匹配法研究了激活我国控制权市场对中国上市公司价值的影响。 。除此以外,为了解决国有股份中可能存在的内生性问题,我们使用当年同行业(即某个企业所在的行业,但不包括它自己)的其他企业的国有股份比例的平均值作为单个企业国有股份比例的工具变量,并进行了两阶段回归。该做法与Estrin 和 Tian (2008)使用的方法类同。

本文的研究对相关的公司治理研究有以下贡献:

首先,以往的研究忽略了委托-代理问题的差异性。本研究系统地考虑了委托-代理问题的差异性和公司治理改革对解决不同类型委托-代理问题的运行机理。本文的研究结果对如何提高公司治理改革的有效性具有很重要的学术和政策价值。

其次,产品市场竞争对公司治理的影响是目前公司治理学术研究的前沿。以往的研究主要关注传统的公司治理机制对公司绩效的影响。本文研究了传统的公司治理机制与产品市场竞争之间的交叉影响。因此,本文对该领域的研究有所贡献。

再次,其他研究公司治理改革对公司绩效影响的文献没有提供一个定论 Chhaochharia和Grinstein(2007),Li et al.(2008)和Wintoki(2007)发现投资者普遍对《萨班斯法案》(SOX)这一美国最近最重要的公司治理改革的通过做出了积极的反应;Zhang(2007)发现了对SOX的消极反应。在对成长中的市场的研究中,Black和Khanna(2007)发现公司治理改革提高了印度的公司价值。Black和Kim(2008)发现韩国1999年实行董事会结构改革有积极影响。同时Price et al.(2008)发现《Code of Best Corporate Practices》的实行与公司表现没有联系。。这表明公司治理改革的效果在不同企业中存在着差异。本文的发现表明,企业股权所有制结构是导致这些差异的一个原因。这为以往文献中所发现的公司治理改革所产生的对不同公司的不同影响提供了一种新的解释。另外,由于我国2001年的公司治理改革的内容与其他国家进行的公司治理改革很类似,我们的研究结论对其他国家,尤其是拥有大量国有企业的国家,具有普遍的借鉴意义。

最后,与其他研究国有企业改革的文献(例如Li,1997; Gupta,2005;Sun 和 Tong,2003)不同的是,本文关注公司治理改革对不同所有制企业的影响的差别,这对了解如何进一步加强国有上市公司的治理水平具有非常重要的现实意义。

本文其余部分的结构如下所示。第二部分对已有文献进行综述并提出待检验的假设。第三部分阐述了文中采用的实证方法以及描述了使用的数据。第四部分描述了实证结果。第五部分是结论。

二、研究假设

公司治理改革的主要目的是解决公司中存在的委托-代理问题,从而提高企业绩效。不同的股权所有制结构可能会导致公司中存在不同形式的委托-代理问题。这些不同形式的委托-代理问题会通过不同的渠道降低公司价值,但是这些问题可以通过不同的治理机制来解决。

委托-代理问题可能会通过三种不同的形式降低公司价值。第一种形式是盲目扩张活动(empire-building hypothesis) (Jensen 和 Meckling,1976; Jenson,1986)。盲目扩张活动在非国有企业中比在国有企业中更有可能发生。在我国的国有企业中,重要的投资决策一般是由公司内部的管理人员与相关的政府官员共同决定的,并非由公司的高管独立决定。如果投资失败,一般会给相关决策人员带来一定的政治风险,但是他们却不能从投资成功中直接获得利益,对于参与决策的政府官员尤其如此。因此,国有企业的投资决定一般是比较保守的。

通过增强董事会的独立性,信息披露透明度以及加强对股东权利的保护,公司治理改革可以加强对公司管理层的监管,由此避免一些盲目扩张的投资行为。由于盲目扩张行为在非国有企业中比在国有企业中更有可能出现,因此公司治理改革在解决委托-代理问题,从而提高公司价值上对非国有企业的效果会比对国有企业的效果更好。

委托-代理问题的第二种表现形式是安于现状、享受平静生活(enjoying quiet life hypothesis)(Myers et al.,1984;Bertrand 和 Mullaninathan,2003)。它主要体现为内部经理人在经营中不努力工作,安于现状并在决策中过于保守。由于与上述相似的原因,不努力工作、享受平静生活,在投资等经营决策中过于保守等现象在国有企业中往往比在非国有企业中更容易发生。公司治理改革引入的治理机制并不能有效地给经理人提供足够的激励。因此,公司治理改革在解决这种类型的委托-代理问题上效果有限。此外,由于这种代理问题在国有企业中比在非国有企业中更有可能发生,因此,公司治理改革对国有企业的效果会相对较弱。

委托-代理问题的第三种表现形式是所谓的“浪费、挪用企业资源以享受控制权收益”(stealing hypothesis)(La Porta et al.,2002)。这个问题可能发生在控制权和所有权分离时,以及内部经理人与外部投资者存在信息不对称时。这两者对无论什么所有制结构的上市公司来说都是存在的。公司治理改革引入的治理机制都可以增强监管并减少内部经理人与外部投资者之间的信息不对称。因此,公司治理改革可以减少“浪费、挪用企业资源以享受控制权收益”的行为,并提高企业价值。

综上所述,由于公司治理改革在给经理人提供足够的激励以解决以享受平静生活为表现形式的委托-代理问题效果有限,而这种形式的代理问题更有可能发生在国有企业中。我们提出以下假设:

假设1:公司治理改革的效果对民营企业比对国有企业更有效。

不努力工作,享受平静生活本质上是由于经理人缺乏激励。产品市场竞争已经被广泛认为是一种能有效地提供外部压力以刺激经理人,并进而消除由享受平静生活行为引起的委托-代理问题的外部治理机制(Alchian,1950; Friedman,1953; Guadalupe 和 Wulf,2007; Giroud 和 Mueller,2010; Kim和Lu,2011)。在产品市场竞争激烈的行业中,无论国有企业还是民营企业都不能享受平静生活,因此产品市场竞争可能会促进公司治理改革对国有企业的影响。根据以上分析,我们提出以下假设:

假设2:就提高国有企业价值而言,产品市场竞争与公司治理改革是互补的,即产品市场竞争可以促进公司治理改革对提高国有企业价值的影响。

三、实证分析方法及数据描述

(一)回归模型

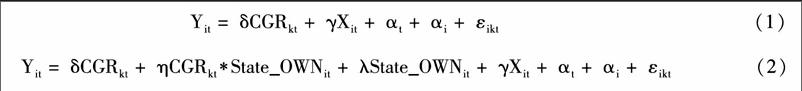

我们首先分析如何估计2001年公司治理改革对公司价值的影响。由于公司治理改革在我国整个资本市场上得到推行,仅仅比较改革前后的公司价值的变化不能排除时间以及同期发生的混杂效应的影响。这些混杂效应包括国家同期颁布实施的其他法律法规以及经济政策。然而,只在海外(例如,香港或美国)上市的中国公司不会受到在我国内地资本市场上实施的公司治理改革的影响,但是同样会受到我国整体经济环境和其他方面政策的影响。因此,在海外上市的中国公司可以被当成是控制组,而在我国内地上市的公司则是实验组我们并不能完全否认公司治理改革对在海外上市的中国公司有一定的溢出效应。但是由于公司治理改革并没有直接影响海外上市公司,它们所受的影响会比国内上市企业小。因此,海外上市公司仍然可以作为国内上市企业的控制组。另外,这种溢出效应存在的可能性会降低估计的准确性,从而降低(而不是升高)得到显著性结果的可能性。。我们可以通过比较在国内上市的中国公司和只在海外上市的中国公司在改革前后公司价值的变化来估计公司治理改革对公司价值的影响。这种方法通常被称为倍差分析法(Differences-in-Differences,DID)。基本的回归模型如下所示:

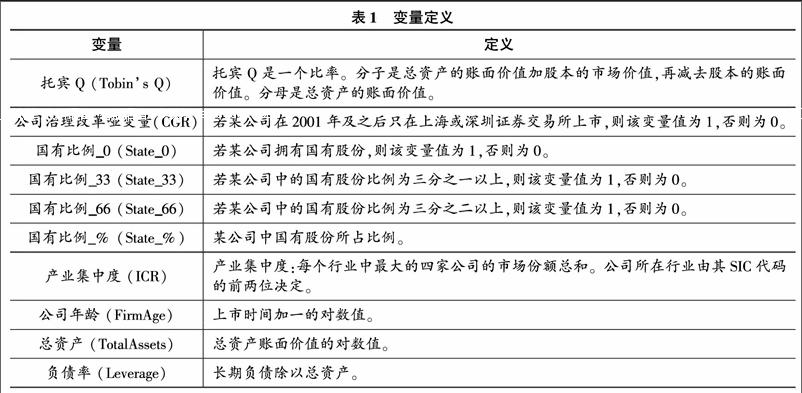

此处,i代表公司;k代表上市地点;t代表年份;Y代表公司以托宾Q方法算出的公司价值。根据Doidge、Karolyi和 Stulz(2004),托宾Q定义为一个比率;比率的分子是总资产的账面价值减去股本的账面价值再加上股本的市场价值,分母是总资产的账面价值。使用托宾Q来估计公司价值的好处在于该比率既能反映公司当前的盈利能力,也能反映公司在未来的增长潜力。CGRkt是一个虚拟变量。如果一家公司在2001年及以后只在我国内地证券交易所上市,该变量取值为1,否则取0。X是一组控制变量,包括公司年龄、总资产和公司负债率。αt和αi分别是年份和公司固定效应。εikt是平均数为0的残差项。所有变量的具体定义参看表1。另外,根据Bertand et al.(2004),在同一国家上市的公司的残差项之间存在的序列和时间上的相关性可能会导致以最小二乘法估计的标准差有偏。为了解决该问题,我们估计的标准差在国家水平上进行聚群(clustering)。

为了估计公司治理改革对公司价值的影响是否对具有不同股权结构的公司有所不同,我们估计了以下的回归方程:

方程(2)中的变量与方程(1)中的变量定义相同。而在方程(2)中新增加的变量,State_OWNit,是对公司拥有的国有股份的度量。我们在文中使用了四种不同的方法度量公司拥有的国有股份:国有股份的比例,State_%;是否拥有国有股份的哑变量,State_0;是否拥有超过三分之一的国有股份的哑变量,State_33,和是否拥有超过三分之二的国有股份的哑变量,State_66。我们重点关心的系数是η,它代表了公司治理改革对公司价值的影响在具有不同所有制结构的公司之间的差异。

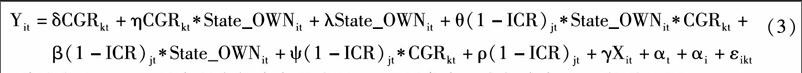

度量产品市场竞争的主要指标就是产业集中度(ICR)。在本研究中产业集中度被定义为在我国在同一行业,同一年中销售额最大的四家上市公司的市场份额总和。所在行业是由公司的SIC编号的前两位定义的。

由于上述计算方法没有考虑非上市的公司的市场份额,我们承认这种产品市场竞争度量方法的潜在问题。但是这是目前国际上对产品市场竞争对公司治理影响研究的普遍做法。例如,Kadyrzhanova 和 Rhodes-Kropf (2007); Durnev 和 Mangen(2009); Giroud 和 Mueller(2010); Kim和Lu(2011)都是采用了类似做法,并在最近几年在国际顶级期刊上发表相关论文。这种度量产品市场竞争的方法之所以得到普遍应用有以下原因。首先,我们不可能得到所有非上市公司的销售额数据。第二,上市公司一般是每个行业中较大的,较重要的企业,所以由只关注上市公司所导致的偏差是有限的。第三,为了减少这种潜在的估计偏差,我们从样本中剔除了当年中只有10家以下上市公司的行业。最后,由于在样本的前期,上市公司数量相对较少,误差会较大。该问题在某种程度上可以通过年份固定效应的方法得到控制。我们只取前四家最大的公司来计算产业集中度的原因在于选取8家、20家或50家最大的上市公司的做法受到非上市公司的影响更大(Kim 和 Lu,2011)。另外一个重要的衡量产业集中度的变量是Herfindahl-Hirschman Index(HHI)。HHI的定义是市场上50家最大企业(如果少于50家企业就是所有企业)每家企业市场占有份额的平方之和。根据同样的原因,由于在计算中所涉及的公司较多,该变量受到非上市公司的影响会较大。因此在本文中我们使用ICR作为衡量产品市场竞争程度的主要变量。

我们估计以下的回归模型:

(二)倾向评分匹配 (Propensity Score Matching,PSM)

倍差分析法能够得到无偏估计结果的一个重要前提条件是实验组与控制组应具有一定的可比性 (即,在没有公司治理改革的情况下,实验组与控制组公司的价值随时间的变化应当是一样的)。具体来说,就是在研究事件发生前后时间内(即,2001年前后),除了研究事件的影响外,实验组(即,在本土上市的中国公司)与控制组(即,在海外上市的中国公司)之间其他方面的变化应当一致。然而,由于在海外上市的公司与在本土上市的公司之间可能存在的系统性差别例如,Doidge et al.(2004)认为公司是根据其自身特点来选择上市地点的。,这些差别可能导致即使在没有发生公司治理改革的情况下,在海外上市的公司与在我国本土上市的公司的价值随着时间的变化不一致,从而导致倍差分析法的估计结果有偏。为了解决这个问题,我们采用倾向得分匹配法(Propensity Score Matching,PSM)对在海外上市的公司与在本土上市的公司进行匹配,从而得到用于估计的样本。然后使用匹配的样本估计公司治理改革的影响 如何运用多方面的信息匹配公司是一个重要的课题,因为它需要在不同变量之间做出权衡。Rosenhaum和Rubin(1983)提供了一种解决方法:如果我们用变量矩阵Z进行匹配,然后我们可以用P(Z)=Pr(D=1|Z)对在Z的前提下出现该情况的概率来匹配。概率Pr(D=1|Z)就是所谓的倾向评分。倾向评分可以将一个由相关因素组成的矩阵转化为匹配公司的标准。。

倾向得分匹配法(PSM)是利用倾向得分参数将海外上市公司和本土上市公司进行匹配。由于在实际操作中很难通过多个不同的公司特征进行匹配,倾向得分参数则可以看成是将多维的公司特征转化为一维的综合指数。

使用倾向性得分匹配法的详细步骤如下:

其一,使用2000年(即改革前一年)的样本进行以下概率回归:

a.由于每个企业受公司治理改革影响的可能性依赖于该企业的上市地点。因此我们将倾向评分定义为根据概率模型估计的公司在海外上市的概率预测值。在概率模型中,因变量是一个虚拟变量。如果一家公司在公司治理改革尚未开始之前为海外上市公司,这个值定义为1,否则为0;自变量包括用来匹配公司的各种因素。

b.如Doidge et al.(2004)以及Bebchuk et al.(2011)所指出的,公司规模,公司年龄,以及公司负债率与公司价值最为相关。因此本文将根据这三个变量进行匹配。本文中,公司规模由总资产的对数值衡量;公司年龄由上市时间长度加一的对数值度量;杠杆值由长期债务与总资产的比值衡量。为了检验结果的稳健性,我们还用不同的匹配变量的组合来对样本进行匹配,发现结果基本上没有变化。

c.得到倾向性得分:估计概率p或者log[p/(1-p)]

其二,根据倾向性得分,采用马氏距离度量来匹配每一家在海外上市的公司与一家或多家在内地上市的公司。本文中,我们使用一对一相邻匹配,这是目前最常用的匹配方法 一对一相邻匹配的一个潜在问题是这种匹配会导致样本较小。当样本较小时,估计的方差会增加。为了进行稳健性检验,我们还会用核匹配的方法进行匹配,发现估计结果是稳健的。。步骤如下:

其中,X1和X2是对海外上市公司i以及本土上市公司j的倾向性得分。S-1c 是整个本土上市公司的样本匹配变量转置矩阵。

b.当本土上市公司j,在海外上市公司i所对应的所有本土上市公司中具有最小距离d(i,j),该本土上市公司j就被定义为海外上市公司i的配对公司。重复该步骤,直到找到海外上市公司的所有配对公司。

通过倾向得分匹配,该样本只包括在2000年(即,改革前一年),在一些基本公司特征上与某个海外上市公司吻合的内地上市公司。该样本允许我们控制在海外上市的公司与在本土上市的公司之间的差异。然而,倾向评分估计法也会带来回归中系数标准差估计的偏差。为了解决该问题,在用匹配样本估计时,我们使用步进法(Bootstrapping)修正标准差的估计。

(三)数据样本描述

我们采用了从1998年到2003年之间的公司面板数据。由于公司治理改革从2001年起开始实施,因此我们选取的数据从1998年(改革实施三年前)到2003年(改革实施三年后)为止。作为一个新兴资本市场,我国的资本市场在过去的二十年中经历了非常迅速的发展。为了避免由在这段时间中在我国或海外资本市场发生的其他事件所导致的混杂效应,我们仅使用了六年的样本。另外,该样本在公司治理改革前后分布比较均衡并且尽量避免了如股权分置改革等其他一些近些年发生的重要的事件所带来的混杂效应的影响。

我们的样本取自Compustat Global中包含的中国公司以及Compustat North America中包含的在美国或加拿大上市的中国公司。Compustat Global 数据库涵盖了28500家在非美国和非加拿大上市的公司数据 Compustat Global数据库涵盖占90%的亚洲市值的亚洲公司。。Compustat North America是一个涵盖了超过30000家在美国或加拿大上市的公司的数据库。Compustat Global的数据都经过了标准化以便于在全球多样化的会计准则和实践的情况下提供可比的数据。我们使用汇率和当地通货膨胀率对所有数值进行调整,将所有以货币为单位计量的变量的数值都转化为以2000年时的美元来计量。文章中股权结构的数据来自于RESET,World Scope和一些上市公司网站。

表2描述了样本在各年中的分布。A组描述的是匹配样本的情况,该样本包括688个观测值。B组提供了对未匹配样本的描述,该样本包括1445个观测值。表2的第二列是样本中每年的观测值的个数。第三列是每年只在海外上市的公司的个数。为了保证倍差分析法的有效性,样本中不包括既在海外上市也在国内上市的公司。样本还剔除了在样本期间内改变了上市状态的公司。另外,在认真地调查之后,我们发现在2001年香港和美国证券交易所没有发生或实施重要的与公司治理相关的新的法律法规 《萨班斯法案》被认为是美国金融市场的重要公司治理改革。尽管它发布于2002年左右,受其影响的公司直到2003年,即样本考察的最后一年才被要求履行规则。在我们的样本中,只有六家公司在美国证券交易所上市。我们用包括这六家公司的样本进行了估计。为了检验稳健性,我们还将这六家公司剔除,并重新估计。结果基本没有变化。。这表明我们对控制组的选择是合理的。

表2的第四列到第六列分别列出了拥有国有股份的公司,国有股份占三分之一以上的公司和国有股份占三分之二以上的公司在各年中的分布。总体来看,每年都有超过50%的公司拥有国有股份。这些公司中有70%左右的公司国有股份占三分之一以上,而只有不到25%的公司国有股份占三分之二以上。总体来说,A组与B组在每一列上的情况大致相似。

表3是对本文使用变量的基本统计量的描述。A组是匹配样本的统计量描述。我们可以看到,托宾Q比率的平均值为1.349。公司治理改革虚拟变量CGR的平均值为0.48,这表明样本在公司治理改革前后的分布是比较均衡的。在匹配的样本中,国有股份的比例平均为27%,其中59.6%的公司拥有国有股份,46.1%的公司有三分之一以上的股份是国有股份,4.7%的公司有三分之二以上的股份是国有股份。

B组是非匹配样本的统计量描述。在非匹配样本中,托宾Q比率的平均值为1.578。公司治理改革虚拟变量CGR的平均值为0.619,这表明在样本中受到公司治理改革影响和没有受到公司治理改革影响的公司分布是比较均衡的。平均来说,国有股份比例的平均值是34.8%,其中有60.6%的公司拥有国有股份,44.4%的公司有三分之一以上的股份是国有股份,9.4%的公司有三分之二以上的股份是国有股份。除了上面提到的变量外,表3还描述了其他变量,比如公司年龄、总资产和负债率等。由于篇幅所限,细节不再详述。

四、实证结果分析

(一)公司治理改革、国有股份与公司价值

表4描述了公司治理改革对公司价值影响的基本估计结果。A组和B组分别汇报了使用匹配样本估计出的结果和使用非匹配样本估计出的结果。

如A组显示,公司治理改革虚拟变量CGR前的系数都是正的,而且至少在5%的水平上是显著的。这个结果表明,对于没有国有股份的企业而言,公司治理改革对公司价值的影响是正向显著的。

公司治理改革对拥有国有股份的企业的影响的不同是由公司治理改革虚拟变量与国有股份变量的交叉乘积项前的系数度量的。首先,如第一列所示,公司治理改革虚拟变量与是否拥有国有股份的虚拟变量的交叉乘积项前的系数为-0.092,在1%的水平上是显著的。这个结果表明,公司治理改革对托宾Q的正影响对有国有股份公司比对没有任何国有股份的公司相比低0.092。其次,我们将是否有国有股份出现的虚拟变量分别替换成拥有三分之一以上国有股份的虚拟变量和拥有三分之二以上国有股份的虚拟变量。第二和第三列是相应的估计结果。我们可以看到,公司治理改革虚拟变量与拥有三分之一以上国有股份的虚拟变量的交叉乘积项前的系数是-0.206,在1%的水平上是显著的;而公司治理改革虚拟变量与拥有三分之二以上国有股份虚拟变量的交叉乘积项前的系数为-0.480,也在1%的水平上是显著的。这些发现表明,公司拥有的国有股份比例越高,公司治理改革对其公司价值的正向影响越小。再次,我们进一步将第一至三列的代表国有股份的虚拟变量换成国有股份所占比例。在第四列汇报的回归结果显示了同样的结论。公司治理改革虚拟变量与国有股份比例的交叉乘积项前的系数是-0.396,在1%的水平上是显著的。这个结果再次确认了我们的发现:随着公司国有股份的增加,公司治理改革对其公司价值的正影响会不断减弱。

我们也使用非匹配样本进行了估计,结果汇报在B组中。我们发现,如果不控制公司的上市地点选择(即使用非匹配样本),估计出的公司治理改革对没有或拥有较少国有股份的公司的影响会变小,而公司治理改革对企业价值的影响在拥有不同所有制结构的公司间的差异也变小。如果使用非匹配样本,公司治理改革虚拟变量与国有股份比例交叉乘积项前的系数变得不显著(第8列)。总之,如果不使用匹配样本,则估计出的结果会变弱。

综上所述,上述发现说明,公司治理改革对公司价值的影响受到公司股权所有制结构的影响。公司治理改革对没有国有股份的公司的影响是正的。但是,公司拥有的国有股份比例越大,公司治理改革对公司的正影响就越弱。

(二)解决国有股份变量的内生性问题

上述分析中存在的一个重要问题是国有股权结构不是外生变量。内生性问题会导致估计的偏差。为了解决该问题,我们使用当年同行业 所在行业是由公司的SIC代码的前两位定义的。(即,某个公司所在的行业,但不包括它自己)的其他公司中的国有股份比例的平均值作为每个公司拥有的国有股份的工具变量 我们将在给定年份中同一行业内公司数量不满3个公司的样本公司排除在外。。这个做法与Estrin 和Tian(2008)中采用的方法一致。

表5汇报了估计结果。A组和B组分别汇报了使用匹配样本估计的结果和使用非匹配样本估计的结果。第一和第二列汇报的是第一阶段的回归结果。F值所代表的原假设是所有工具变量对内生变量的解释联合等于零。基本上F值都大于或接近10,这表明我们使用了相对较好的工具变量。第三列列出了第二阶段估计结果。我们可以看到,公司治理改革虚拟变量与国有股份所占比例的交叉乘积项前的系数是-4.180,该系数在1%的水平上是显著的。这说明之前表4中汇报的结果并不是由国有股份的内生性所引起的。公司治理改革虚拟变量前的系数是1.206,在1%的水平上显著,这表明公司治理改革能够提高没有任何国有股份的公司的价值。

表5的B组中汇报了使用非匹配样本的估计结果。第四和第五列显示了第一阶段的回归结果,而第六列显示第二阶段的回归结果。在第六列中,我们可以看到,公司治理改革虚拟变量与国有股份比例的交叉乘积项前的系数是-3.708,在5%的水平上是显著的。与第三列的结果类似,公司治理改革虚拟变量前的系数是0.907,在1%的水平上显著。

综上所述,表5的结果表明表4中发现的国有股份降低了公司治理改革对公司价值正影响的结论并不是由国有股份的内生性所导致的。

(三)产品市场竞争的交叉影响

五、结论

本文研究了我国2001年实施的公司治理改革对公司价值的影响。研究发现,公司治理改革对没有国有股份的公司的价值有正影响。然而,公司治理改革对上市公司价值的正影响在国有股份较多的企业中相对较弱。但是产品市场竞争可以促进公司治理改革对提高国有企业价值的影响的有效性。其原因在于公司治理改革中包含的传统的公司治理机制在减少由于安于现状,享受平静生活引起的委托-代理问题上效果不佳,而这类委托-代理问题在国有企业中比在非国有企业中更为常见。产品市场竞争已经被广泛认为是解决以安于现状、享受平静生活为形式的委托-代理问题的有效外部治理机制。

本文的结论还具有一些政策含义。委托-代理问题可能是多样化的,它可以通过多种形式降低公司价值。为了解决委托-代理问题,现有的公司治理政策主要集中于改革公司内部治理结构,比如加强董事会独立性,增大财务透明度,保护股东权利,以及加大对公司诈骗行为的惩罚等等。本文的研究发现,不同所有制类型的公司对于这些政策的反应是不一致的。国有制企业由于其特定的所有制安排,现有的公司内部治理政策在提高国有企业的治理水平和公司价值上的作用是有限的。本文的研究结果说明,加强市场竞争是辅助公司内部治理政策,提高公司治理水平的有效手段。为了提高公司治理水平,特别是国有企业的治理水平,政府更需要做的是制定并完善各项法律法规,保护市场正常有效的运行,并从行政上削弱对国有企业的保护,将其置于与其他企业公平竞争的市场地位。只有通过有效的市场竞争,优胜劣汰,才能切实提高企业,尤其是国企业的治理水平,进而提高企业利润,促进我国整体经济的发展。

参考文献:

[1]白重恩等,2005:《中国上市公司治理结构的实证研究》,《经济研究》第2期。[ Bai Chong-En et al.,2005,“An Empirical Study on Chinese Listed Firms Corporate Governance”,Economic Research Journal,2.]

[2]蔡志岳、吴世农,2007:《董事会特征影响上市公司违规行为的实证研究》,《南开管理评论》第10卷第6期。[ Cai Zhiyue and Wu Shinong,2007,“The Empirical Study on Behavior of Committing Fraud in Listed Companies: Evidence from the Characteristics of Board of Directors”,Nankai Business Review,6.]

[3]陈晓、王琨,2005:《关联交易、公司治理与国有股改革——来自我国资本市场的实证证据》,《经济研究》第4期。[ Chen Xiao and Wang Kun,2005,“Related Party Transactions,Corporate Governance And State Ownership Reform”,Economic Research Journal,4.]

[4]丛春霞,2004:《我国上市公司董事会设置与公司经营业绩的实证研究》,《管理世界》第11期。[ Cong Chunxia,2004,“Empirical Research on the Board of Directors and Operating Performance of the Listed Companies in China”,Management World,11.]

[5]冯旭南等,2011:《家族控制、治理环境和公司价值》,《金融研究》第3期。[ Feng Xunan et al.,2011,“Family Control,Management Environment and the Value of the Company”,Journal of Financial Research,3.]

[6]薄仙慧、吴联生,2009:《国有控股与机构投资者的治理效应:盈余管理视角》,《经济研究》第2期。 [ Bo Xianhui and Wu Liansheng,2005,“The Governance Roles of State-owned Controlling and Institutional Investors: A Perspective of Earnings Management”,Economic Research Journal,2.]

[7]李有根等,2001:《上市公司的董事会构成和公司绩效研究》,《中国工业经济》第5期。[ Li Yougen et al.,2001,“Study on Structure of the Board of Directors and Corporate Performance of Listed Companies”,China Industrial Economics,5.]

[8]梁杰等,2004:《现代公司治理结构与会计舞弊关系的实证研究》,《南开管理评论》第7期。[ Liang Jie et al.,2004,“An Empirical Research on Relationship between Modern Corporate Governance and Accounting Information Fraud”,Nankai Business Review,7.]

[9]陆瑶,2010:《激活公司控制权市场对中国上市公司价值的影响研究》,《金融研究》第7期。[ Lu Yao,2010,“Study of the Impact on the Value of Chinas Listed Companies by Activating the Corporate Control Market”,Journal of Financial Research,7.]

[10]宋立刚、姚洋,2005: 《改制对企业绩效的影响》,《中国社会科学》第2期。[ Song Ligang and Yaoyang,2005,“Impacts of Restructuring on Firm Performance in China”,Social Sciences in China,2.]

[11]田利辉,2005:《国有股权对上市公司绩效影响的U型曲线和政府股东两手论》, 《经济研究》第10期。[ Tian Lihui,2005,“Two Hands of the Government Shareholder and the U Curve between Government Shareholdings and Corporate Value”,Economic Research Journal,10.]

[12]王跃堂等,2006:《董事会的独立性是否影响公司绩效?》,《经济研究》第5期。[ Wang Yuetang et al.,2006,“Does Independence of the Board Affect Firm Performance ?”,Economic Research Journal,5.]

[13]魏刚等,2007:《独立董事背景与公司经营绩效》,《经济研究》第3期。[ Wei Gang et al.,2007,“Background of Independent Directors and Corporate Performance”,Economic Research Journal,3.]

[14]杨清香等,2009:《董事会特征与财务舞弊——来自中国上市公司的经验证据》, 《会计研究》第7期。[ Yang Qingxiang et al.,2009,“Board Characters and Financial Fraud: Empirical Evidence from Chinese Listed Companies”,Accounting Research,7.]

[15]Aguilera RV.and A.Cuervo-Cazurra,2004,“Codes of Good Governance Worldwide: What is the Trigger?”,Organization Studies,25:pp.417-446.

[16]Alchian AA.,1950,“Uncertainty,Evolution and Economic Theory”,Journal of Political Economy,58:pp.211–221.

[17]Bertrand M.,2004,“How Much Should We Trust Differences-in-difference Estimates?”,Quarterly Journal of Economics,119:pp.249-275.

[18]Bertr M.and S.Mullainathan,2003,“Enjoying the Quiet Life? Corporate Governance and Managerial Preferences”,Journal of Political Economy,111:pp.1043- 1075.

[19]Black BS.and VS.Khanna,2007,“Can Corporate Governance Reforms Increase Firms Market Values: Event Study Evidence from India”,ECGI Working paper series in Finance No.159/2007.

[20]Bebchuk LA.et al.,2011,“CEO Pay Slice and Firm Performance”,Journal of Financial Economics,forthcoming.

[21]Chhaochharia V.and Y.Grinstein,2007,“Corporate Governance and Firm Value: The Impact of the 2002 Governance Rules”,Journal of Finance,62:pp.1789-1825.

[22]Doidge C.et al.,2004,“Why Are Foreign Firms Listed in the U.S.Worth More?”,Journal of Financial Economics,71: pp.205-238.

[23]Durnev A.and C.Mangen,2009,“Corporate Investments: Learning from Restatements”,Journal of Accounting Research,47:pp.679-720.

[24]Estrin S.and L.Tian,2008,“Retained State Shareholding in Chinese PLCs: Does Government Ownership Always Reduce Corporate Value?”,Journal of Comparative Economics, 36:pp.74-89.

[25]Friedman M.,1953,“The Methodology of Positive Economics,Essays in Positive Economics”,University of Chicago Press.

[26]Giroud X.and HM.Mueller,2010,“Does Corporate Governance Matter in Competitive Industries?”,Journal of Financial Economics,95:pp.312-331.

[27]Guadalupe M.and J.Wulf,2007,“The Flattening Firm and Product Market Competition: The Effect of Trade Liberalization”,Unpublished working paper.Columbia University.

[28]Gupta N.,2005,“Partial Privation and Firm Performance”,Journal of Finance,60:pp.987-1015.

[29]Jensen BM.and P.Meckling,1986,“Agency Costs of Free Cash Flow,Corporate Finance and Takeovers”,American Economic Review,76:pp.323–329.

[30]Jensen BM.and P.Meckling,1976,“The Theory of the Firm: Managerial Behavior,Agency Costs,and Ownership Structure”,Journal of Financial Economics,3:pp.305-360.

[31]Kadyrzhanova D.and M.Rhodes-Kropf,2007,“Concentrating on Governance”,AFA Meetings Paper.Available at SSRN: http://ssrn.com/abstract=891418.

[32]Kim EH.,Y.Lu,2011,“CEO Ownership,External Governance,and Risk-taking”, Journal of Financial Economics,102:pp.272-292.

[33]Porta R.et al.,2002,“Investor Protection and Corporate Valuation”, Journal of Finance,57:pp.1147-1170.

[34]Li H.and SO.Rego,2008,“Market Reaction to Events Surrounding the Sarbanes-Oxley Act of 2002 and Earnings Management”,Journal of Law and Economics,51:pp.111-134.

[35]Li W.,1997,“The Impact of Economic Reforms on the Performance of Chinese State-Owned Enterprise”,Journal of Political Economy,105:pp.1080-1106.

[36]Myers SC.and NS.Majluf,1984,“Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have”,Journal of Financial Economics,13: pp.187-221.

[37]Price R.et al.,2008,“Governance Reform and Transparency: The Case of Mexico”, Journal of Financial Economics,forthcoming.

[38]Sun Q.and WHS.Tong,2003,“China Share Issue Privation: The Extent of Its Success”, Journal of Financial Economics,70:pp.183-222.

[39]Wintoki MB.,2007,“Corporate Boards and Regulation: The Effect of the Sarbanes-Oxley Act and the Exchange Listing Requirements on Firm Value”,Journal of Corporate Finance,13:pp.229-250.

[40]Zhang IX.,2007,“Economic Consequences of the Sarbanes-Oxley Act of 2002”, Journal of Accounting and Economics,44:pp.74-115.