基于O—U过程的期权期货统计套利实证研究

刘杨+鹿屹

摘 要:提出建立上证50指数期货和50ETF期权间统计套利模型,选取每日收盘价作为计算依据,采用移动平均法不断更新待沽参数,建立动态统计套利模型,利用O-U过程描述价差序列的均值回复特性,用期望收益最大化方法确定最佳建仓、平仓范围。实证分析结果表明,协整关系在长期成立,O-U随机过程能很好地描述价差序列的随机波动,策略套利效果整体较好。

关键词:统计套利;协整关系;O-U过程;期权;期货

中图分类号:F83

文献标识码:A

doi:10.19311/j.cnki.1672-3198.2016.23.063

1 引言

统计套利是一种基于数据挖掘的量化交易策略,根据统计学原理,计算资产价差“显著”偏离点,谋求绝对正收益。其理论基础是一价定律,是说两种具有相同产出回报的资产在不同的市场中应该具有相同的现值,那么一旦两者之间出现了背离的走势,而且这种背离在未来将会得到纠正,从而可以产生套利的机会。

Bondarenko(2003)提出统计套利的概念,Hogan(2004)在无风险套利定义的基础上,选取美国上市公司的月股价数据进行实证分析,得出统计套利能够获取稳定的脱离市场表现的收益的结论。长期获得稳定超额收益的前提,是被选的套利资产之间具有长期稳定的关系。这种稳定的关系被定义为协整关系。Alexander和Dimitriu(2004)将基于协整方法的统计套利策略应用于指数化跟踪组合的研究。

William K,Bertram(2010)给出了基于0-U模型交易的均值、方差理论表达式,分别以夏普比率最大化和期望收益最大化为目标函数推导出最优交易信号,发现模型非常适于模拟具有高均值回复性的随机过程。

在国内,也有学者利用统计套利的方法研究证券市场。方昊(2005)对统计套利的基本原理、理论模式和交易策略进行分析,并以中国封闭式基金模拟检验。于玮婷(2011)选取了当时我国融资融券标的90只股票作为研究对象,使用协整方法,进行实证分析,结果表明统计套利可以较好地运用于中国金融市场。

2 策略构建

2.1 基本原理

本文利用期权平价公式Fe^(-rt)=c-p+xe^(-rt)复制出上证50ETF基金,再将此基金与上证50股指期货进行配对交易。理论上,期货价格是现货价格的函数。但在市场上的交易过程中,二者往往会偏离理论价值,通过买入价值低估的资产,卖出价值高估的资产的套利就成为可能。对期货与复制基金序列进行协整检验,并假定其符合O-U过程,在此假设下建立目标函数,求出期望最大化的最优交易点,止损点采用3σ原则制定。

2.2 协整关系与ECM模型

由于期货、现货实质上指向同一标的,所以我们有理由相信,长期来看,二者的价格关系稳定。而利用单位根检验和协整检验也证实确实如此。

假设两个变量的长期均衡关系表现为:

由于在现实经济中常常有某种冲击导致在短期内偏离长期均衡,呈现非均衡关系。假定变量X和Y都是1阶单整的,具有动态特征的(1,1)阶分布滞后模型。

3 实证分析

3.1 交易点计算

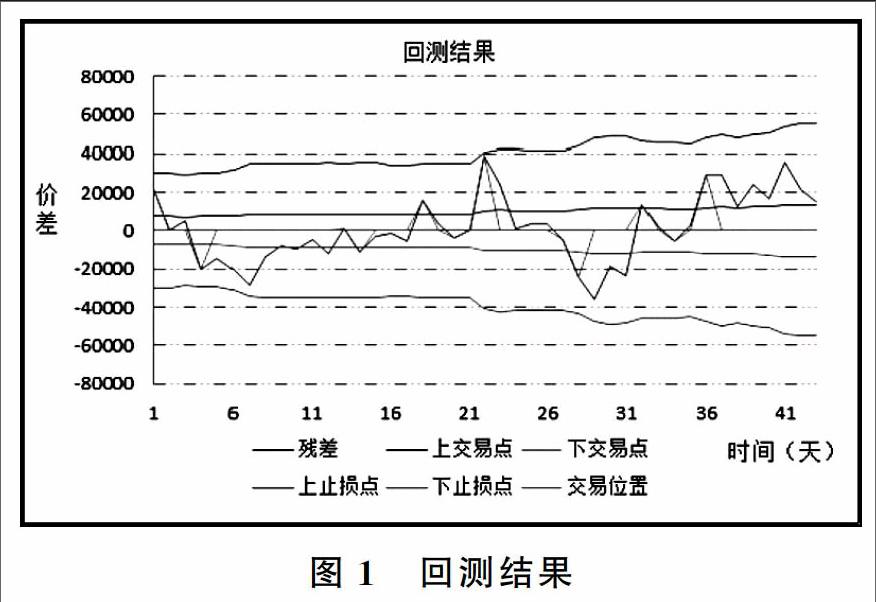

实证分析中选取下一季月到期的期权、期货每日收盘价。其中期权执行价为3。时间跨度为2015年4月20日至8月3日。初始资金设定为100万。30天为一个窗口期,采用移动平均法,不断纳入新数据进行动态计算。价差通过误差修正模型获取,交易点制定利用OU过程与AR(1)模型相结合。如图1所示。

从回测结果来看,价差大体上在一定范围内具有均值回复的特征。触发套利的时间间隔比较均匀,套利机会多。这表明以误差修正模型为基础的价差能正确反映标的之间价格的偏离,而以O-U过程为基础的交易点制定比较可靠稳定。

3.2 策略效果

将资产按浮动盈亏计算,考虑手续费等因素,模拟回测的资产变动如图2。

可见,资产量稳步上升,说明交易点指导正确,套利行为能成功获取收益。这一方面证实协整关系在长期存在,使用误差修正模型建立的价差有实用价值。另一方面,也说明O-U过程能很好地描述价格的波动,由此制定的交易点行之有效。同时需要注意,这其中也有一部分获利是由于期权市场不够成熟,套利机会多。若是一个成熟的市场,或许就不会有这么多的套利机会。另外一点需要注意的是,每一次交易都需要付出不菲的手续费,图中也看出手续费的影响很大,这也是当下统计套利能否行之有效的一个关键。

4 结论与展望

统计套利是一种市场中性策略,可以在较低的投资风险下获得稳定的脱离市场表现的超额收益。本文依据期权期货平价关系,基于协整关系和误差修正模型,结合O-U随机波动交易模型,在两大衍生品市场建立联系,设计统计套利策略,长期协整关系显著成立,O-U过程能很好地描述具有均值回复特性的波动,藉此设立的交易点能正确指导套利行为,获取超额利润。

本次实证表明,统计套利可以应用于我国衍生品市场。在跨市场套取利润的同时,可以修正市场初期的错误定价,增强市场流动性。尽管目前我国衍生品市场尚处于不完善阶段,期权、期货合约交易大大受限,但相信如果给予衍生品市场一个合理公平的发展空间,统计套利将对活跃资本市场、消除非理性泡沫、保障金融市场稳定等方面具有重要意义。

参考文献

[1]Alexander C,Dimitriu A.A comparison of cointegration and tracking error models for mutuai funds and hedge funds[D].ISMA Centre;Univ. of Reading,2004.

[2]William K.Bertram.Analytic solutions for optimal statistical arbitrage trading[J].Physica A,2010.

[3]方昊.统计套利的理论模式及应用分析一基于中国封闭式基金市场的检验[J].统计与决策,2005,(6):14-16.

[4]于玮婷.基于协整方法的统计套利策略的实证分析[J].科学决策,2011,(03).