对冲下一轮高收益债券利差扩张的风险

Erik+Norland

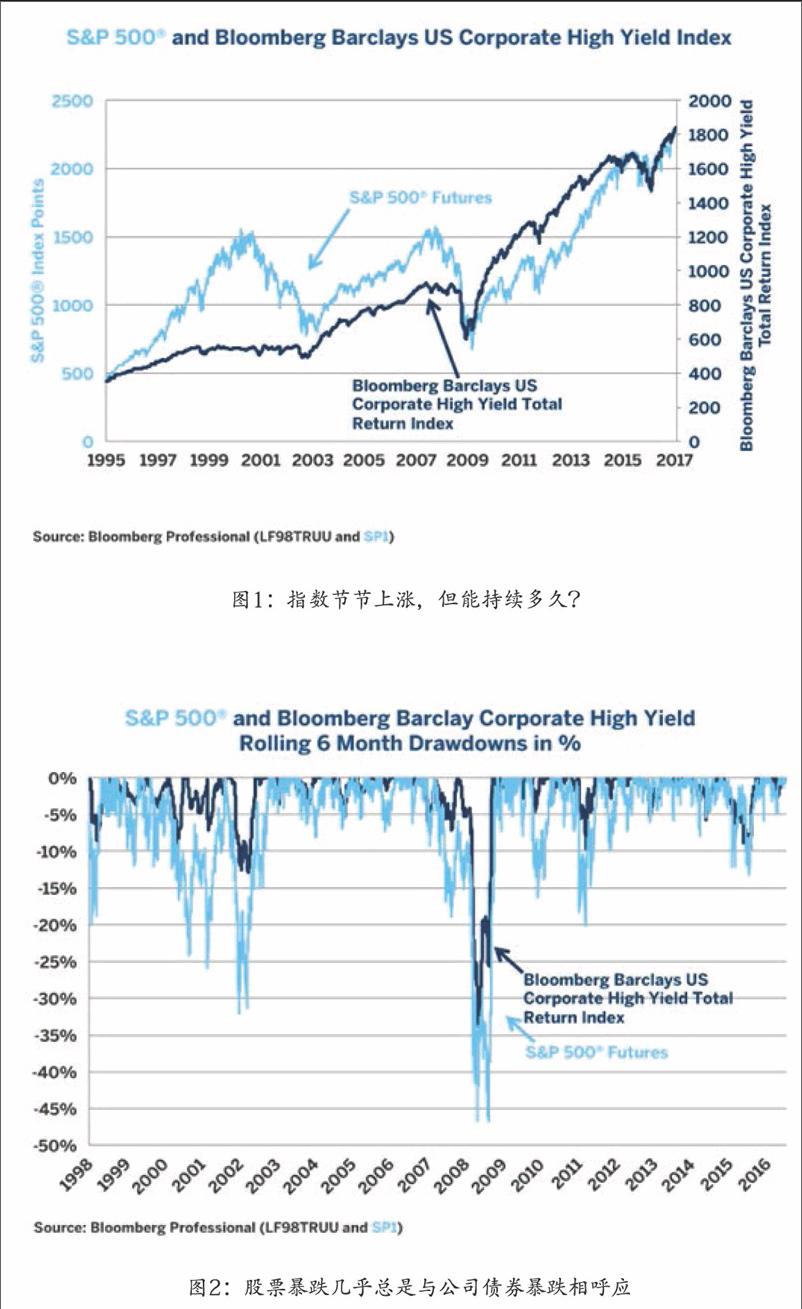

自2009年初触底以来,标准普尔500?指数和彭博巴克莱美国公司高收益债券指数节节上涨。两者均从金融危机期间的低位上涨200%以上(图1)。

当市场处于长期牛市时,对冲潜在下行风险的成本很高。事实上,在过去八年,对冲股票或债券风险会错失盈利机会。但是,牛市总有尽头。随着目前股票和债券牛市进入尾声,出现急剧调整或熊市的风险开始上升,对冲下行风险的要求与日俱增,甚至可以说势在必行。

虽然标准普尔500?指数和彭博巴克莱美国公司高收益债券指数的相关性并非完全契合,但其后撤往往一致(图2)。自2002年以来,股票市场几乎每次猛烈抛售都与高收益公司债券价格的暴跌一致(图2)。

此外,标准普尔500?指数与公司债券业绩指标之间的日常相关性多年来也不断上升,部分原因或许是公司债券市场的流动性在1999年至2009年期间有所增长(意味着交易更为频繁)。在过去几年,股票与高收益债券之间的相关性通常介于0.40-0.60之间(图3),意味着投资者可合理利用股指期货对冲公司债券风险,但可能有较高的跟踪风险。

对利用期货或期权对冲公司债券风险时,时机决定一切。我们的研究表明,公司债券遭遇猛烈抛售的概率在不同时间的分布并不平均。基本上,当货币政策很宽松时,即采取低利率和/或量化宽松政策期间,公司债券与国库券之间的利差迅速扩张的风险不大。随着货币政策收紧和收益率曲线趋平,高收益债券价值相对于政府债券出现暴跌的风险开始上升。

在金融危机之前,市场机制非常简单:当美联储(Fed)出台宽松货币政策时,会下调短期利率,使之低于长期利率。这反过来鼓励银行系统放贷。银行和其它借贷机构可以按很低的利率向美联储或储蓄机构借入资金,然后按较高的利率放出长期贷款,在收益率曲线趋陡时获利,并且可以向信用等级较低的借款人收取更高的贷款费用。相比之下,当美联储局收紧政策,并上调短期利率,使之接近长期利率时,银行及其它借贷机构便无法在收益率曲线趋陡时获利,并且开始逐步减少放贷。当融资渠道收紧时,有些债务人的贷款难以展期,经济将放缓,违约和对违约的担忧会上升,信贷利差将扩大。到上次金融危机为止,这种情况在20年内发生了三次:

1.20世紀80年代晚期的储贷危机:1989年收益率曲线反转,信贷利差急剧扩大,导致华尔街主力投资银行Drexel Burnham Lambert倒闭、储贷危机恶化,以及1990-1991年经济衰退。

2.20世纪90年代末亚洲和俄罗斯危机/21世纪初互联网泡沫:到1997年,收益率曲线已相当平坦,这与1998年Long-Term Capital Management(LTCM)倒闭后开始的一系列信用事件相关,在1999年和2000年收益率曲线继续趋平后,2000-2002年信贷利差迅速扩张,与2001年互联网泡沫破灭相呼应。

3.2007-2008年次贷危机:到2006年,收益率曲线趋平,而到2007年,与住宅行业相关的信贷问题开始显露。随着经济衰退,2008年公司债券和股票崩盘。

上文第2种情况和第3种情况见图4。

金融危机过后,大多数市场机制恢复正常。唯一增加的政策是量化宽松(QE),美联储将短期利率固定在接近零的水平,不再尝试通过调整短期利率来影响货币政策,而是买进长期债券,为金融系统注入更多的资金。量化宽松可在一定程度上导致收益率曲线趋平,而且信贷利差急剧扩张的风险不高。由于几个原因,这在目前并不重要。首先,即使在2009年至2014年美联储量化宽松计划最激进的阶段,收益率曲线仍然十分平坦。其次,美联储在两年前终止量化宽松,目前开始着手调整短期利率。

在2015年至2016年期间,美联储加息格外谨慎,每年只加息25个基点。进入2017年后,美国货币政策仍然相当宽松,收益率曲线仍处于合理的陡峭水平。这意味着近期象1989年、1998年或2007年那样出现信贷利差急剧扩张的风险可能处于中低水平。

但如果美联储加快收紧货币政策,这些风险便会上升。当短期利率开始接近长期利率时,系统将出现警告信号,预示公司信贷市场可能出现严重的熊市。

因此,2017年初或许是利用标准普尔500?指数期货对冲信贷利差扩张的最佳时机。不过,也有其它办法。一种方法是利用流动性充裕的标准普尔500?指数价外期权对冲信贷风险。这些期权目前的卖出价格接近历史低位(图5)。

请注意,在经济扩张的末期阶段,公司盈余往往下降,这可能导致期权和信贷利差的价格双双上升。目前,公司盈余约为GDP的9.3%,这低于2013年的高位,但仍然接近历史区间的上限,即约占GDP的10.5%。由于目前经济保持自2010年开始的扩张之势,劳动市场可能进一步繁荣,对工资造成上行压力,而对公司盈利造成下行压力。如果出现这种情况,美联储可能进一步收紧政策,最终导致期权价格上涨,信贷利差扩大,股市波动加剧,而股市更容易出现剧烈调整和熊市。此时,利用期货对冲高收益公司债券风险势在必行。

投资者应注意,并非每次利差扩张都可以根据货币政策来解释。2015年信贷利差扩大的主要原因是能源价格暴跌以及在能源价格低迷之际对能源问题的担忧。随着原油价格回升,这些担忧得以缓解,但如果油价再次下跌,它们可能死灰复燃。 面临特定板块公司债券风险的投资者可利用E-迷你标准普尔精选板块期货及其它产品来对冲金融风险,而非利用整体市场指数来对冲上文讨论的风险:也就是说,股指期货面向整体市场或特定板块,与公司债券市场的走势并非完全契合。