这夜,把“诗”言欢

——加快私募股权投资随想

张国云

前些日子,到青海开会。虽然仅待了一晚,但我就像海子爱上了德令哈,那里有一条穿城而过的巴音河,被老百姓称作母亲河,也是高原上罕有的大江大河。

晚上,我住在德令哈,经不住友人鼓动,参观了巴音河畔的海子诗歌陈列馆。这座拥有青瓦与雕梁的江南建筑,讲述着海子与这座高原小镇的情缘与过往。昏暗的灯光,轻柔的音乐,还有正在播放的海子诗歌朗诵碟片,让我知道了海子和德令哈的缘分,来源于那首《姐姐,今夜我在德令哈》。

诗中写道:“姐姐,今夜我在德令哈,这是雨水中一座荒凉的城……”

这晚,我高原反应特别厉害,说心里话,根本无法寻找到海子的诗意。后来,我发现如此高原反应,就像时下我们许多好端端的企业,突遭中美经贸摩擦的影响一样。

对于这个过程,用世界最大的电商平台老板马云的话来说,可能更加精准:“创业的路上,今天很残酷,明天很残酷,后天很美好,很多人死在了明天的夜里。”

为什么马云会觉得创业者会死在明天夜里,而不是明天白天,或者后天?

这里的夜里,又是什么意思?

原来它预示着黑暗、寒冷和绝望。创业者撑过了当下,熬过了明天,却等不来第三个天明,因为真正考验生死的在第二天的晚上,那是困难和灾难重蹈覆辙,并且所有希望都已破灭,所有资源都已消耗殆尽,真正“弹尽粮绝”的时候。

不是吗?

随着目前经济下行压力不断加大,对美经贸斗争影响不断扩散,结构调整不断遇见新难题,风险隐患依然较多,我们的企业怎样才能走出海子的“今夜我在”高原、马云的“死在明天的夜里”?

笔者思来想去,当务之急是加快私募股权投资,促进股权融资,也许不失为推进金融供给侧结构性改革,防范化解系统性风险的重要举措。

这里的私募股权投资到底指什么?

私募股权投资(P r i v a t e Equity,简称“PE”),从投资方式角度看,是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。

说穿了,私募股权投资与时下的股权投资、直接投资、风险投资、创业投资等,应该都是舶来文化的翻译与理解差异,基本意思大同小异,就是围绕“股权”两字做文章。

“股权”真的有这么重要?这可能要颠覆我们传统的思维方式和观念。确切说,在几百年前,犹太人发现了一个有趣的故事——

谁都知道,人与人之间,互相借款,不管借款时是否是高利贷、是否附带财产抵押或担保(甚至是产权的转移),总有一件事情会大概率地发生,即每十笔借款,总有两笔烂账。这两笔烂账,可以带来借款业务满盘皆输,本金收不回,利息也别想。随着时间的延长,利滚利、逼债、产权转移、跑路跳楼,久而久之,人人自危、人人为敌,社会公德沦丧。

可见,借贷商业模式,不是一个能够持续的商业模式。

就在这个节骨眼上,犹太人经过数百年的摸索和思考,把人与人的互相借贷关系,改变为互相股权投资关系,创造了股权投资商业模式,渐渐形成股权投资文化。于是,人与人之间,互相股权投资,总有一件事情会大概率地发生,即每十笔股权投资,总有两笔成功。这两笔的成功,可以带来股权投资满盘皆赢,覆盖本金并带来收益。随着时间的延长,股权投资带来稳定持续回报、财富增值、对创业失败者宽容鼓励、坚忍不拔创新创业,久而久之,人人淡定宽容、人人为友,社会公德大幅提升。

经过这几百年的验证,犹太人彻底开悟了:股权投资的商业模式,是一个能够持续的商业模式,同时发现,股权投资的文化既是符合人性的,又是顺应自然规律的。

紧接着,犹太人把股权投资的商业模式、股权投资的商业文化带到了美国。这时伟大的罗斯福先生,以总统之名,动用国家暴力,以非凡的手段,甚至选任重用“大流氓”惩治“小流氓”,完成了华尔街的转型,即从“银行借贷”转向“股票交易所的股权和股票”。从此,在美国,借贷商业模式慢慢退出历史舞台,取而代之的是股权投资的商业模式。

不过,说一千道一万,必须记住我们这里是中国。特别是时下国际国内经济发展压力加大的背景下,你提出要搞私募股权投资,不怕被人打脸?当然,我坚信社会是讲真理的。

因为有一阙常青不衰的时代传奇。从国际大环境来讲,全球信贷扩张已进入尾声,货币政策已不能推动整个经济复苏。经济复苏唯有依靠模式和技术创新提高生产效率,把过去的要素驱动转变为现在的创新驱动,去除旧的生产模式,产生新的伟大公司,才能有更好的前景。

因为有一份宏大向上的拼搏精神。从国家层面来讲,中央政府推动资本市场改革,鼓励企业并购重组,中国正进入资本市场开放的30年。一级股权投资市场是中国资本市场的重中之重,大众创业、万众创新,新旧动能转换已是国家战略的半边天,科创板的迅速推出也把股权投资推向了新的高度。

因为有一种生态颜值的芳华旖旎。在未来的十几年里,中国的中产阶级,财富要获得几何性增长,股权投资是一个非常重要的领域。对于未来的变化趋势和方向,我们要特别关注股权市场的发展。无论你是否看到机会,是否参与其中,中国资本市场已经开放,中国企业迎来上市机遇,真正的股权投资时代已经来临。

因为有一派璀璨夺目的诗和远方。从宏观层面上,至少有来自三个方面的认知:

——全社会融资结构调整。过去15年间,中国以银行贷款为代表的债权类融资是主要的融资方式,占比超过75%。剔除金融类企业的融资,非金融类企业的股票融资金额占比平均约为3%。我们一直听到的去杠杆,其本质就是降低债券融资的比例,提升股权融资的比例。

——多层次资本市场建立完善,IPO常态化,证券市场加速改革。根据招商银行和贝恩公司联合发布的《2017中国私人财富报告》显示,中国可投资资产在1000万以上的已经超过100万人,全国个人持有的可投资资产规模超过了129万亿。在固定收益类的产品越来越稀缺、收益率越来越低的过程中,这些钱会流向哪里?这些钱有一部分流入到PE/VC手中,然后再投入高成长性的行业,高成长性的行业通过多层次的资本市场体系退出之后,这些钱又回到了投资人的手中,并实现了数倍的投资回报。这就是“货币项目化、项目证券化、证券化推出后再货币化”的自循环过程。在多层次资本市场体系建立完善之后,IPO常态化和自循环体系会被打通,债权融资的比例自然会降低,股权融资的比例也会提高。这个趋势在未来十年间都不会改变,投资人一定要把握好这个大趋势。

——供给侧结构性改革、产业升级和经济转型带来的大机会。我们关注到消费升级和制造业升级两大投资主线,并以此作为大方向进行投资布局。

还因为有一腔岁月静好的温暖接力。从微观层面上,近年比较流行的一句话:人无股权不富。为什么这么说想必一定有它的道理,所以,至少也有来自三个方面的认知:

——投资者的期盼。众所周知,投资者近些年投资渠道在发生变化:存银行发现收益低,银行给的利息还赶不上通胀的水平。投资股票风险大,股票就像心电图,上上下下太难控制,心脏不好的人做不了股票投资,折腾几年下来也许还不如不做。投资互联网金融P2P,发现近几年跑路的接连不断,安全问题着实令人担忧,因为互联网金融领域的法律法规还跟不上,安全没办法保障。

很多人就想到了投资企业,可是投资企业以个人的方式只能做天使投资,VC和PE一般人投资不起,动辄需要两三千万也不是小数目,大部分人没这么多钱,即使有也未必懂行。而那些一次性投资个两三百万做天使投资人的,就相当考验眼光,并且需要有足够的耐心,一投资很可能就是十年左右甚至更久,中间看不到利润很多人也熬不住。这样分析下来,最好的方式就是做PE股权投资,投资期限相对还短,三到五年即可。把钱交给专业的人,省心又省力,你需要做的就是考察一个机构的实力和文化能力就好。

——企业的期待。企业为什么需要私募股权融资?我们都知道,企业要发展肯定离不开资金的支持,资金链一旦断裂就会面临破产的风险。企业去银行融资近几年已经相当困难,银行早就开始嫌贫爱富了,没有一定的资产做抵押,银行也不会借钱给你,因为它担心你还不起钱产生坏账。

——IPO的期望。目前中国股市已有3000多只股票,但每天排队IPO的已经排到了两年以后,很多企业等不及,股市是严进宽出,进去难,出来容易。现在有很多优质的科技企业又都轻资产化,没有厂房,没有设备。这样,对于企业来讲,融资成本也很高了。这个时候,企业就想到了去找股权私募融资,既有健全的法律法规体系,又有中小企业股权融资平台,也相当不错,他们需要做的就是不断优化自己的企业管理和盈利模式。

说到这里,我得把话说回来。数百年之前,犹太人率先醒悟,在人类历史上提前进入“股权时代”,使得犹太民族成为强大的民族。犹太人人口虽仅有1600万人,占全球人口不到0.25%,但却获得了全球27%的诺贝尔奖;在美国的犹太人占美国总人口不到3%,但却掌握着美国60%以上的财富。

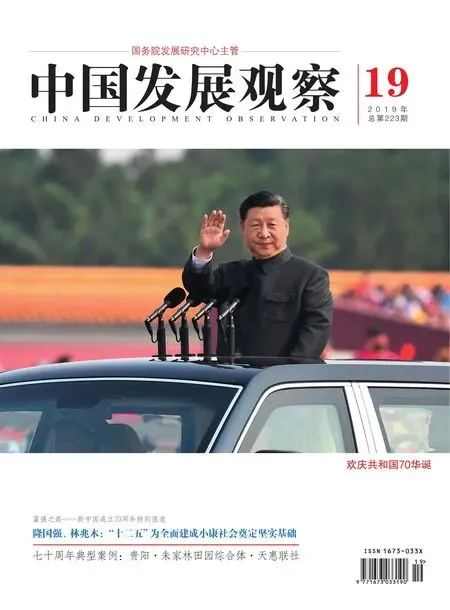

必须肯定,我国非常重视和关心资本市场的建设。习近平总书记在中央政治局会议上,谈到2019年上半年经济形势时强调:我国要加大发展私募股权投资的力度,促进股权融资,以此引导金融真正回归实体经济的初心。

没错,这是一个振奋人心的好消息,关键就是如何落地,如何撸起袖子加油干,这对中国的金融供给侧结构性改革,的确又是一个巨大的考验——

我们要追逐梦想,从国家战略的高度,提高对私募股权投资的认识。目前中央政府积极推动资本市场改革,鼓励企业并购重组,正进入资本市场开放的30年。所以,必须肯定股权市场的升温不是偶然,而是我国经济增速放缓后的必然趋势,当下产业升级、经济转型、资源配置优化已成为新的经济增长点,而股权投资正是其中的关键。建议纠正目前不少地方存在的错误认识和做法——不是限制、控制而是大力提倡、鼓励奖励股权投资机构,通过有限合伙企业,做大做强股权投资基金,调动社会资本,做大直接融资。

我们要登高望远,从政府主导的角色,补齐国家转型升级和创新驱动的真正短板。建议在北深沪杭,规划专项用地,建造“全球股权投资中心”,吸引中国和全球最顶级的创业投资公司总部进驻办公,注册并运营管理其创投基金。各地政府组织建设新型孵化器,并以此为整合平台,以股权基金投资孵化当地优势产业。由政府主导,对私募投资行业的头部公司进行股权投资。国有资本尤其要对民营背景的优秀股权投资公司,以财务投资者的身份,对其进行股权投资,利用混改机制,让优秀民企股投拥有巨额创投资本,采用市场机制,快速投资孵化科技企业,投资甚至收购国际上的股权投资公司。

我们要风华正茂,从多轮驱动的角度,加大私募股权投资力度。

一方面鼓励股权机构主导,对A股公司、新三板和四板公司的产业投资和并购,实现资源和产业整合,从而实现新旧动能转换;一方面增加注册资本金、增加股权投资金额,对战略新型产业重大项目公司,加大私募股权投资;一方面大力鼓励并且优先安排国内优秀规范的股权投资机构,在A股市场直接上市或借壳上市,培养中国自己的黑石、凯雷、贝莱德、KKR;再一方面加快科创板的建设,加快新三板、创业板、中小板、沪深主板的改革,让股权投资有更多的成长空间和退出通道。

“惟以心相交,方成其久远”,这里对重要的观点,重复两遍。

未来已来、远方不远,无论是何时,一个更加美好的新时代,永远激励着我们携手奋进、并肩前行。亦如企业在成功的道路上都会有这样的经历,当第一次夜晚来临,大家都在负重前行,有的人调整战略缩减开支,有的人精简管理断臂求生,有的人挖掘产品深度另谋生路,或者寻求外部增援吃几口奶,不尽相同。唯一相同的一点是,出于对理想的执着和对付出的不甘不舍,大部分人都在咬牙坚持,费尽一切心思渡过难关,于是等来第二个云开日见的明天。

到第三天之所以是美好的,是因为能够连续度过两次极夜的人或者企业,就已经证明了,他们具备解决问题的能力,足以在某一领域立足并且长久生存下去。即便这个过程艰辛无比甚至苟延残喘,但他们活下来了,而活下来就意味着希望,意味着新的可能,估计这才是马云那番话最现实的意义吧?

这就像开篇的话,虽说高原反应早已让我头痛不已,但对海子这个笔名“大海之子”之意,我蓦然有了自己的发现:因为“海子”,是青藏高原牧民对内陆湖泊的俗称,有“沙漠中水草丰美的水泽”之意。这正是海子不断行走在青藏高原,写下许多惊天动地的高原诗作的又一个缘故吧?

或许,今天不是一个诗歌的时代,但在这个股权投资到来的时代,却是一个需要诗歌的时代。还是要感念海子,让我们在喧嚣和浮躁的生活中,坚守着德令哈难得的那份宁静与美好。

当然德令哈那晚,高原反应没有宽饶了我,在剧烈难忍的头痛中,我还是有着经济下行带来的孤独与压抑下的一句诗话:

“如果爱一个人/或恨一个人/就把他送上高原/无论是快乐或悲伤/德令哈会有一贴罂粟毒药/把诗(私募股权投资)言欢。”