2018世界主要发动机制造商运行分析

■ 范灵 /中国航空工业发展研究中心

从各公司公布的2018年报数据来看,世界航空发动机主制造商的总体格局变化不大,但在这种稳定的表象之下,各公司却面临着不同的挑战和变革。

发动机企业是航空航天供应链的重要一环,从民用飞机领域发动机市场份额来看,世界主要航空发动机制造商有CFM国际公司、GE公司、IAE公司、罗罗公司、普惠公司等(市场份额如图1所示)。其中,CFM国际公司是美国GE公司和法国赛峰集团的平股合资企业,负责生产CFM56系列发动机和LEAP发动机。IAE公司最初由美国普惠公司(隶属于联合技术公司)、英国罗罗公司、德国MTU航空发动机公司和日本航空发动机协会(JAEC)联合成立,为150座级客机市场提供V2500发动机,2011年10月,罗罗公司将IAE的股份全部卖给了普惠公司,但依然保留了V2500发动机相关维修保障业务。流年不利,但是因其发动机业务表现卓越,再加上它还是CFM国际公司的股东,因此在航空发动机市场中的老大地位是毋庸置疑的。

2018年,GE公司实现销售收入1216.15亿美元,经营利润102.85亿美元。其中,GE航空的表现尤为强劲,实现销售收入305.66亿美元,同比增长13%;利润达到64.66亿美元,同比增长20%;利润率达到21.2%,超过了GE公司其他所有部门。2018年,GE公司出售了不少业务,其中与发动机业务相关的主要是9月将中河飞机系统(MRAS)公司剥离给新加坡的新科宇航工程公司。MRAS公司主要从事短舱、反推装置和航空结构的研发、生产和售后服务,拥有约800名员工。

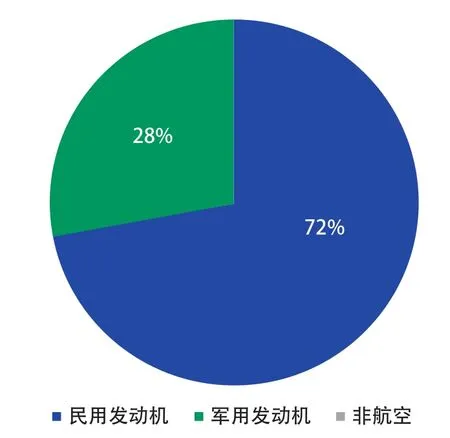

民用和军用发动机是GE航空的主要收入来源,其中民用发动机及服务实现销售收入227亿美元,军用发动机收入41亿美元(如图2所示)。民用和军用发动机业务共雇佣员工4.8万人,客户遍及全球120多个国家和地区。民用发动机业务势头持续强劲,主要是因为LEAP发动机项

图1 民用飞机领域发动机制造商市场份额

图2 GE航空2018年业务结构

GE公司——拆分年

曾经满载盛誉的多元化企业GE公司如今风雨飘摇。2017年8月,执掌GE公司16年的伊梅尔特被撤换;2018年6月,GE公司被移出了道琼斯指数;10月,经董事会一致表决,任命小劳伦斯·卡普接替上任没多久的约翰·弗兰纳里。尽管GE公司目的蓬勃发展。2018年,GE公司交付民用发动机2825台,其中LEAP发动机1118台,高于2017年的459台;交付军用发动机674台。

图3 GE航空2018年服务业务占比

图4 普惠公司2018年业务结构

图5 普惠公司2018年服务业务占比

将发动机的维修服务作为品牌产品推销出去,已成为发动机原始设备制造商(OEM)发展的一种趋势。2016年,GE航空服务业务推出TrueChoice系列产品,致力于在发动机全生命周期内提供多种选项和定制化服务(如图3所示)。TrueChoice包括4大系列的产品和服务选项:按飞行小时付费、大修、航材和租赁。每项服务都在GE航空数据分析的能力和经验的支持下,为客户降低维护成本和减少运营中断。2018年8月,GE公司向第三方开放自家民用发动机的维修(MRO)服务。

联合技术公司——转型年

据推测,GE公司的业务还会进一步剥离。无独有偶,联合技术公司在完成了对罗克韦尔柯林斯公司的收购之后,于2018年11月宣布要将其拆分为3家公司的意向。2018年成为联合技术的转型之年,但是和GE公司的情况有所不同,联合技术公司的财务状况良好,拆分是其一种主动的战略选择。

联合技术公司2018年实现了10年来最强劲的销售额增长,全年销售额为665.01亿美元,同比增长11%;净利润为52.69亿美元,同比增长16%。其中涉及发动机业务的主要是普惠公司,实现销售收入193.97亿美元,同比增长20%;经营利润12.69亿美元,同比有所下滑;利润率为6.5%,低于联合技术公司的其他所有部门。2018年6月,普惠公司设立了一个新的原型机设计部门——“鳄鱼工厂”(GatorWorks),旨在用一半的时间和费用来开发新型发动机。

民用和军用发动机是普惠公司的主要收入来源(如图4所示),其中民用发动机实现销售收入140.27亿美元,军用发动机实现收入53.15亿美元。普惠公司在研制新型发动机时考虑成本和风险,与相关企业签订风险共担合作协议,截至2018年年底,普惠公司主导的民用发动机项目中其他利益方份额在13%~50%之间。普惠公司还持有与GE航空合资的EA公司50%的股份,为空客A380生产GP7000发动机。军用发动机主要是为F-35战斗机提供F135发动机。

2017年,普惠公司公布了全新EngineWise服务品牌,旨在向客户分享普惠公司的发动机专业知识与机队信息,便于优化发动机性能并令其运营保持平稳(业务占比如图5所示)。EngineWise服务品牌旗下的主要服务包括:机队管理计划、发动机大修服务、航材解决方案等。EngineWise还利用了联合技术公司的相关大数据分析技术,通过对海量数据进行分析,建立相关数学模型预测空中停车事故,防止计划外的换发并预测未来的维修行动。

罗罗公司——挑战年

英国罗罗公司近期遭遇了不少挑战,一方面英国脱欧对航空发动机供应链带来的影响,另一方面则是2018年年中全球范围内的遄达1000发动机出现了大面积停飞和返厂检修。尽管面临诸多挑战,罗罗公司2018年依然实现了预定的战略和财务目标。

2018年,罗罗公司实现销售收入143亿欧元,同比增长了10%,税前利润4.83亿欧元。其中,民用航空实现销售收入73.78亿欧元,同比增长12%,经营利润亏损1.62亿欧元,比去年略有好转;利润率为-2.2%,低于罗罗公司的其他部门。2017年12月,罗罗公司以8.47亿美元完成对西班牙ITP公司的收购。ITP公司是航空发动机零部件设计和制造商,为罗罗公司的遄达系列发动机提供涡轮等关键部件,并积极参与了罗罗公司的“超扇”(UltraFan)发动机研制计划,在6个国家拥有3500名员工,被并购之后,该公司成为罗罗公司的独立业务单元。

遄达系列发动机是罗罗公司民用航空板块主要的收入来源,其销售收入占比68%。遄达XWB是空客A350飞机的唯一可选动力,已累计飞行超过300万小时,服役可靠性表现良好。遄达1000发动机解决方案开始实施,年内现金成本为4.31亿英镑,总成本增加1亿英镑。遄达7000是A330neo的唯一可选动力,2018年11月正式开始服役。另外,2018年5月,罗罗公司还推出“珍珠”系列新型发动机,为庞巴迪全新的“环球”5500和“环球”6500公务机提供动力。

与GE航空和普惠公司较新的服务品牌相比,罗罗公司的TotalCare服务进入市场已经有20年的历史,在业务中的占比如图7所示,已成为罗罗公司航空发动机业务的重要支柱。典型的TotalCare协议包含基础服务和若干附加服务内容,客户可以灵活选择。另外,罗罗公司还推出了名为SelectCare的固定价大修服务,以及为租赁公司提供的LessorCare服务。

赛峰集团——添翼年

2018年2月起,赛峰集团和卓达宇航公司(现在为赛峰航空系统公司、赛峰航空座椅公司、赛峰客舱公司)成立了一个共同体,使赛峰集团进一步扩大其在全球的业务和产品范围,成为全球航空航天业的三大企业(飞机制造商除外)之一,以及全球第二大飞机设备企业,与卓达宇航公司的牵手令赛峰集团如虎添翼。

2018年,赛峰集团实现销售收入210.5亿欧元(包括卓达宇航公司的37.99亿欧元),同比增长32.0%,有机增长10.4%;经营利润30.23亿欧元(包括卓达宇航公司的2.9亿欧元),同比增长37.9%。其中,航空航天动力板块实现销售收入104.52亿欧元,经营利润19.29亿欧元,利润率18.5%,超过了赛峰集团的其他部门。2018年11月,赛峰集团和波音公司组建的生产辅助动力装置(APU)的合资公司开始运营,两家各占50%的份额。

赛峰集团发动机业务的发展也得益于CFM国际公司的LEAP发动机和CFM56发动机的成功。LEAP发动机替代CFM56发动机的转型正在进行中,两型发动机的总交付量从2017财年的1903台增加到2018财年的2162台,增幅为13.6%。LEAP发动机的产量继续增长,2018年交付了1118台,而2017年为459台,2019年有望交付超过1800台。2018年CFM56发动机的交付量达到1044台,相比之下,2017年为1444台。在下一代欧洲战斗机发动机方面,赛峰集团和MTU航空发动机公司宣布,作为法国、德国未来作战空中系统(FCAS)的一部分,将合作进行新发动机的开发、生产和售后支持活动。该飞机计划在2040年投入使用,以替代当前的“欧洲战斗机”和“阵风”战斗机。

图6 罗罗公司民用航空2018年业务结构

图7 罗罗公司民用航空2018年服务业务占比

图8 赛峰集团2018年发动机交付量

MTU公司——合作年

在法国、德国打算加强欧洲自主防务的背景下,IAE公司的股东德国MTU航空发动机公司(MTU公司)将与赛峰集团合作研发下一代欧洲战斗机发动机(NEFE),其中MTU公司主要负责开发低压和高压压气机以及低压涡轮,赛峰集团主要负责燃烧室、高压涡轮以及加力燃烧室,两家预计将在2031年完成发动机原型机研制。

2018年,MTU公司实现销售收入45.67亿欧元,同比增长了17%;营业利润达6.7亿欧元,同比增长17%;净利润也达到4.79亿欧元。其中,民用发动机收入16.03亿欧元,军用发动机收入4.31亿欧元;OEM业务利润为4.31亿欧元,利润率21.2%;维修业务28亿欧元,利润2.4亿欧元,利润率8.6%。

图9 MTU公司2018年业务结构

图10 霍尼韦尔航空航天集团2018年业务结构

MTU公司与主要的几家发动机制造商都有合作,与普惠公司合作的主要是窄体和支线飞机发动机,包括:齿轮传动涡扇(GTF)发动机系列,在该项目中,MTU 公司的市场份额在15%~18%之间;与普惠加拿大公司合作的主要是公务机发动机;与赛峰集团和GE航空合作的主要是宽体飞机发动机;与罗罗公司在很多军用项目中有合作。民用发动机收入的大幅增长主要是由于A320系列飞机的V2500发动机、A320neo飞机的PW1100G发动机和用于波音787、波音747-8飞机的GEnx发动机。军用发动机收入有所下滑,主要是因为欧洲“台风”战斗机的发动机EJ200发动机订单减少。民用发动机维修业务的大幅增长主要是由于A320飞机的V2500发动机,以及支线和公务机的CF34发动机。

霍尼韦尔公司——精简年

美国投资者都对拆分乐此不疲,那些独立出去的公司往往能够跑赢大盘。2017年4月,对冲基金“第三点合伙人”(Third Point)向霍尼韦尔公司施压,要求剥离航空航天业务。2017年10月,霍尼韦尔公司经过评估,决定将航空航天业务中的年收入规模为30亿美元的交通系统业务以及年收入规模45亿美元的家居与亚德诺半导体(ADI)全球分销业务从集团拆分出来。2018年6月,霍尼韦尔公司也正式宣布一分为三了,截至2018年10月,拆分工作已经全部完成。

2018年霍尼韦尔公司实现销售收入418亿美元,同比上涨6%。其中,航空航天集团销售收入为154.9亿美元,同比增长5%,经营利润35.03亿美元,利润率22.6%,超过了霍尼韦尔公司的其他所有部门。霍尼韦尔航空航天集团的主要收入来源是民用航空售后业务,收入达到53.73亿美元。各业务占比如图10所示。

结束语

随着特朗普政府回流政策的效果逐渐显现,美国制造业正在形成新的优势,包括在预测分析、物联网、智能产品和智能工厂等方面。以GE公司为例,尽管2018年年底宣布计划剥离通用数字和工业物联网业务资产,成立独立运营的新公司,但其在航空、电力和医疗三大业务线已经积累了100万个数字孪生和上百个工业软件。未来的航空发动机制造业的竞争,不仅仅是技术的竞争、商业的竞争,还是成体系、生态化的全新工业竞争。