创业板上市公司负债水平对投资效率的影响

曹泽勇

(重庆大学经济与工商管理学院,重庆 400000)

一、引言

2018年11月5日,国家主席习近平宣布将在上交所设立科创板。此前,一直有意见认为上交所推出的科创板,对标的正是深交所的创业板,而2019年1月30日发布的《实施意见》明确了科创板主要服务于科技创新企业。

作为新生产力,科技创新企业在资本市场上一向受到资金的追捧,对外投资行为在我国十分普遍。但是负债作为企业资金的主要来源,在创新企业具有不同商业逻辑的情况下,其与投资效率的关系尚不明确。

因此,本文基于创业板上市公司2010—2017年面板数据,实证检验科技创新企业负债水平对投资效率的影响。本文的可能贡献为:第一,针对科技创新企业明确了企业负债水平对投资效率的影响机理。第二,建立模型量化分析投资效率这一变量。

二、文献综述与研究假设

(一)投资效率

Fazzari等人建立投资-现金流敏感性模型(1979)度量投资效率水平。[1]另一经常用于绩效评价的DEA模型也曾应用于投资效率的分析。王坚强、阳建军具体了投入产出指标来分析中国房地产行业上市公司,发现非效率行为普遍存在。[2]

在实证检验负债与投资效率的相互关系时,黄新建等借鉴货币政策研究常用的Richardson投资期望模型。[3]这一模型较好地解决了其他模型所存在的问题,而该模型在科技创新企业中的应用较为少见,因此,本文采用该模型进行研究,具有一定的创新性。

(二)负债水平与投资效率

负债能够为企业带来资金,但同时也会产生融资成本,从而存在债务的“治理效应”与“抑制效应”。[4]

对于“治理效应”而言,自由现金流假说与融资约束理论将负债视为一种融资成本,融资成本的存在会对企业资金进行约束,从而限制管理层不当行为,提高投资效率。

对于“抑制效应”而言,主要指负债的存在会使得管理层为了美化业绩,操纵财务报表信息,对股东投资决策造成误导,从而降低投资效率。[4]因此,本文提出以下假设。

H0:科技创新企业负债水平与投资效率正相关。H1:科技创新企业负债水平与投资效率负相关。

三、研究设计

(一)样本选择与数据来源

本文选择中国创业板上市公司2010-2017年的年度数据作为研究样本,数据来自CSMAR数据库。参照以往研究,本文剔除了ST行业以及相关变量缺失的样本,最终得到1960个有效的企业年度数据。

(二)研究变量

1、被解释变量——投资效率(INBit)

借鉴黄新建、曾璐等[3]的研究,本文建立投资期望模型,采用资本投资支出的实际值与期望值差异的绝对值衡量投资效率INB,数值越小,投资效率越高。

其中:INV表示资本投资支出,用无形资产、固定资产和其他非流动资产的净变化量除以期初资产总额进行度量。

2、解释变量——负债水平(LEVit)

本文采用资产负债率来度量企业负债水平,数值越高,企业负债水平越高。

3、控制变量(CVit)

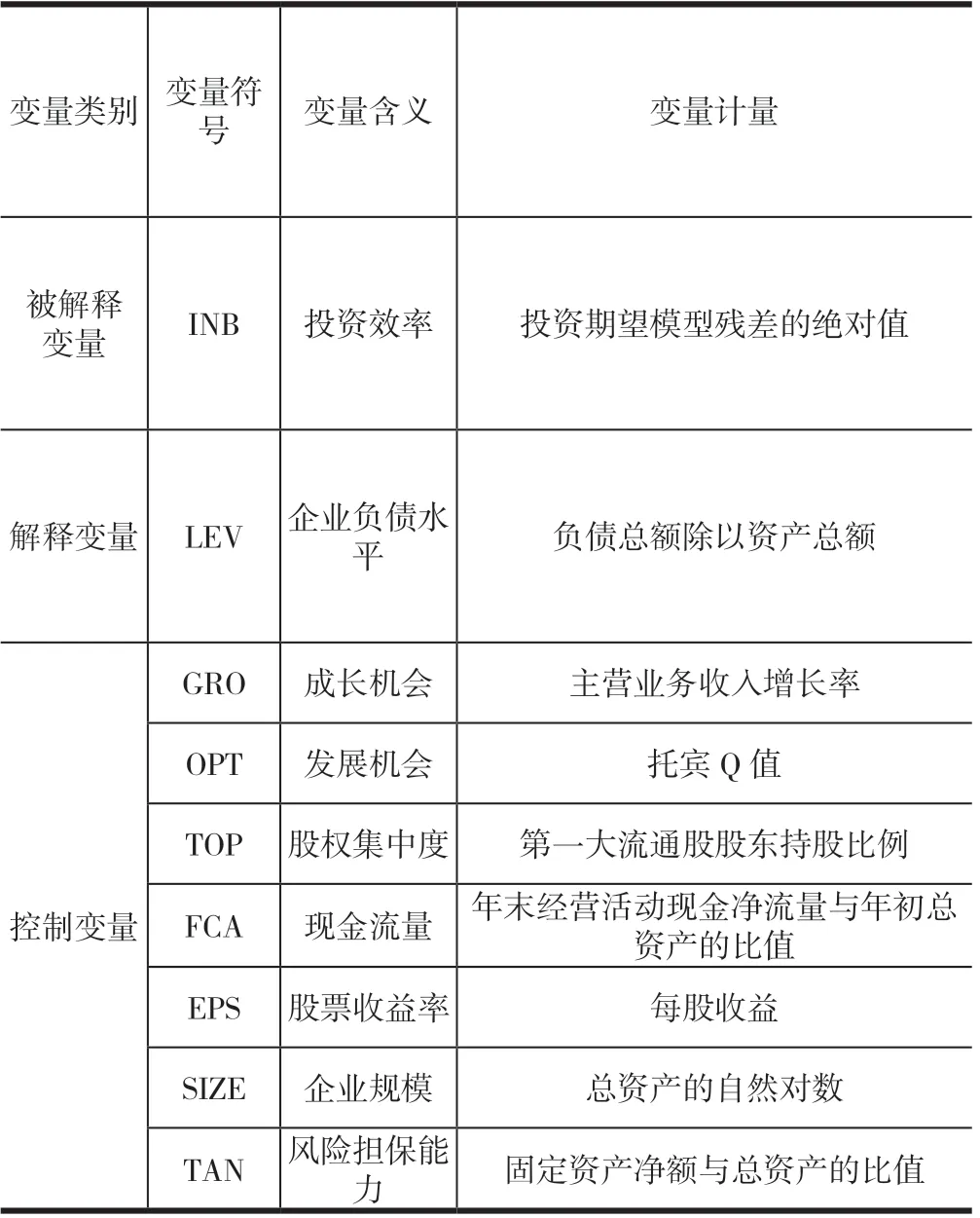

控制变量选取借鉴王少华、刘小梅等[4]文献,具体的定义及测度见表1。

表1 变量定义

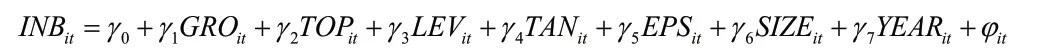

(三)回归模型设定

借鉴王少华等[4]的研究,本文设定回归基本模型如下:

四、实证结果分析

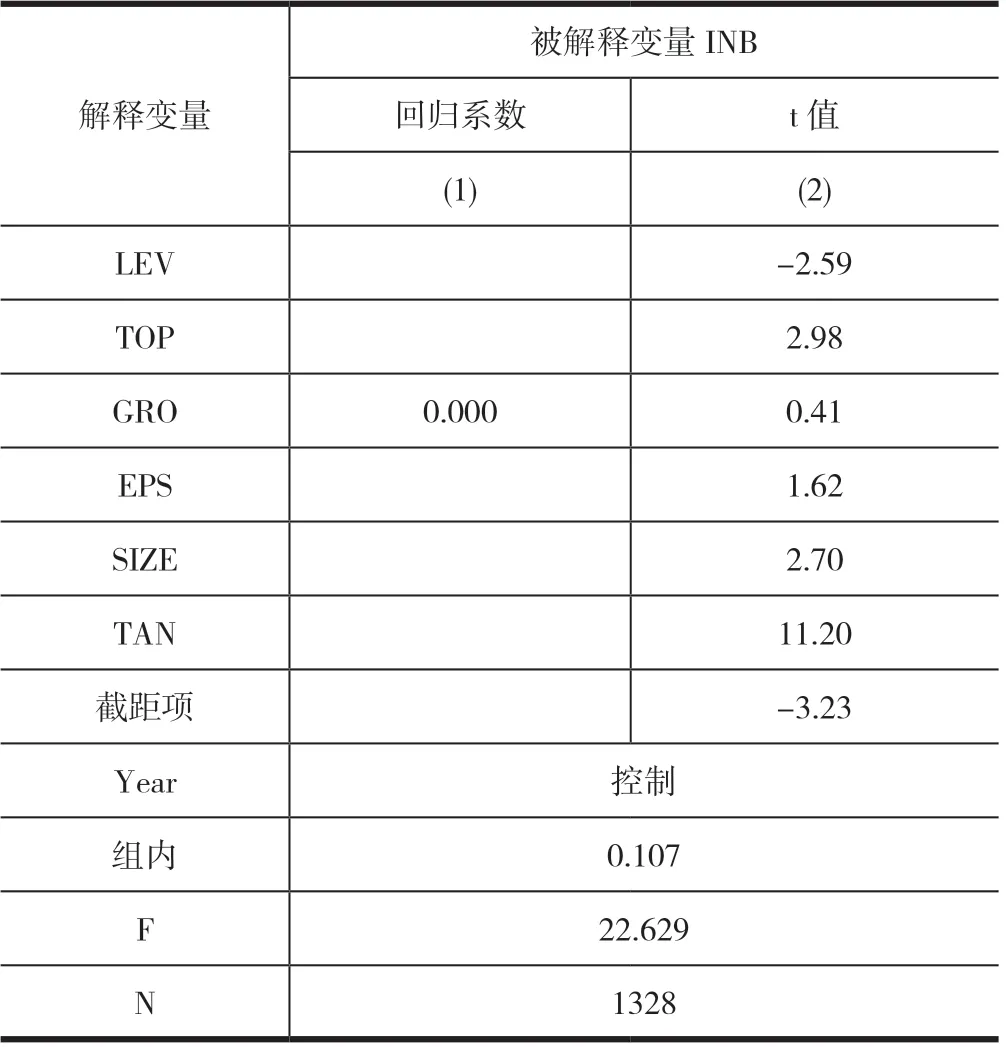

回归分析结果如表2所示。LEV的回归系数为-0.083,在5%的水平上显著,可以认为,科技创新企业投资效率会受到企业整体负债水平的影响,而企业负债水平越高,INB的值越小,意味着企业投资效率越高,当前科技创新企业负债水平与投资效率呈正相关关系。

表2 企业负债水平和投资效率回归分析

控制变量方面,股权集中度(TOP)、公司规模(SIZE)以及债务担保能力(TAN)均在1%的水平上与INB显著正相关,即与投资效率负相关。这表明委托代理理论在解释投资效率决定方面存在较高的解释力,委托代理关系失衡会导致企业投资选择的失策,由负债带来的企业资金并不能很好地用于有效投资行为。

五、研究结论与启示

本文以创业板上市公司为样本对科技创新企业进行实证分析的结果也说明了当前互联网时代商业逻辑的改变,大多数企业负债经营,追求快速占领市场,通过负债水平的提高获得市场操作和盈利的空间。此时,资金的投入往往也更能提高投资选择的效率。

当前商业市场越来越依赖资本的投入,科技创新企业要合理选择债务政策,审慎判断企业成长态势和市场环境,整合内外资源,在时代政策利好的情况下实现自身的长远发展。