简论中美利差与汇率关系

鄢丹琳

摘 要:随着中国与国际金融市场的逐步融合,外部经济、金融趋势也越来越多地影响着中国的货币政策与资产价格的走势。为了探讨上述影响的深层原理,依托克鲁格曼“蒙代尔不可能三角”理论框架,将货币当局因目标组合不同而分为三类,并通过实例分析各种组合下国家或地区汇率与利率的联系,最终落脚于目前中国的情况,并尝试分析国内利率未来可能的走势。

关键词:中美国债利差;中美汇率;蒙代尔不可能三角

中图分类号:F820 文献标志码:A 文章编号:1673-291X(2019)16-0068-04

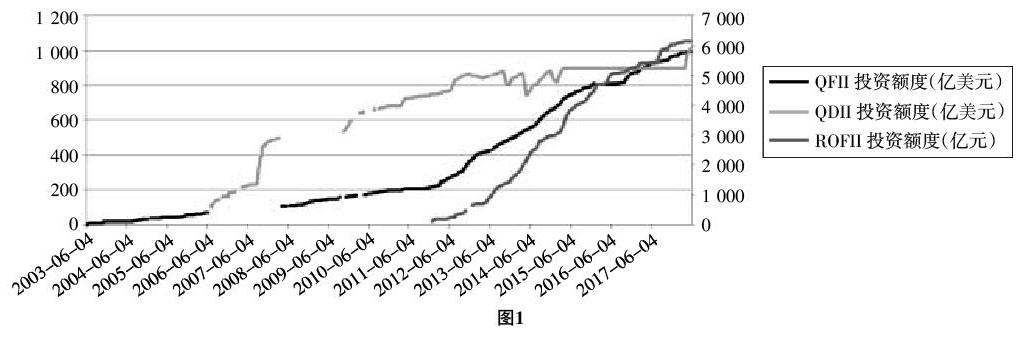

随着中国改革开放的不断深入,经济发展水平的逐步提升,国内金融市场越来越融入世界金融体系。一方面,国内资本项目逐步向国际投资者开放。我国自2003年启动QFII,2004年启动QDII,2011年启动RQFII,同时也自2011年起,资本项目下投资额度大幅增长(如图1所示),资本项目自由化进程加快。另一方面,人民币国际化速度加快。2009年我国开始跨境贸易人民币结算试点,人民币货币互换从2008年1 800亿元增长至目前3.3万亿元左右的水平,2016年被IMF纳入SDR,香港离岸人民币市场货币容量增长至6 000亿元人民币左右。

资本项目与经常项目的同步开放,标志着中国在国际金融体系中的地位越来越重要,但同时也使得中国在制定货币政策、财政政策时不得不更多地考虑外部因素。本文将重点关注于汇率与利差之间是否存在必然联系,以及在当前美国加息、美元升值的背景下,国内利率是否存在跟随压力。

一、国际贸易体系中的三类国家

20世纪60年代,蒙代尔(R.A.Mundell)与弗莱明(J.M.Flemming)提出Mundell-Flemming模型,分析了开放经济中货币政策与财政政策的短期效应。该模型的基本结论是,货币政策在固定汇率下对刺激经济毫无效果,在浮动汇率下效果显著;而财政政策在固定汇率下对刺激经济效果显著,在浮动汇率下效果甚微。1999年,克鲁格曼(P.R.Krugman)在此基础上结合1997年亚洲金融危机的实证研究,提出了蒙代尔不可能三角理论,认为一国在汇率稳定、货币政策独立、资本自有流动三个目标中,最多只能同时实现其中的两个。

由不可能三角理论,根据一国政府在三角中选取的目标组合不同,可以将全部国家分为三类。

第一,保持资本自由流动和货币政策的独立性,实行浮动汇率制度。该目标组合国家一般经济体量较大,开放程度较高,比如美国、日本、加拿大等国。这些国家可以承受国际资金的频繁进出,部分国家货币本身就是被其他固定汇率国家货币所钉住的货币。

第二,保持资本自由流动和汇率稳定,放弃本国或本地区货币政策的独立性。此类目标组合区域一般为贸易主导型经济体,需要保持资本自由流动以吸纳大量国际贸易资金,同时稳定的汇率制度以保证资金在岸期间币值稳定,比如香港、2011—2015年的瑞士、1997年金融危机前的泰国等。

第三,保持汇率稳定和货币政策独立性,限制资本跨国境的自由流动。此类目标组合国家主要为发展中国家,比如中国。中国自“8·11”汇改之后正逐步放开外汇管制,汇率方面则形成钉住一揽子货币的有管理的浮动汇率制。

二、近年各类国家区域汇率利率变动实例

(一)2017年末离岸美元荒

从2015年开始离岸市场的美元拆借成本大幅上涨,且越是季末年末等关键时点,上涨幅度越明显。直至2017年年末,这场由日本交易员引发的美元荒终于造成全球市场的巨震。12月27日当天,7天期的美日外汇掉期大幅走阔至-30pips,相对应的隐含美元拆借利率接近14%。同一时间Libor7D利率为1.49%,两者相差接近10倍(见图2)。

离岸市场的美元荒由日本市场引发。日本政府自2013年起为提高通货膨胀率、提振经济,开始实行安倍经济学。安倍经济学“三支箭”中最主要的一支即为增发货币,实行量化宽松政策;而大量货币的发行,一边压低了国内利率水平,一边造成了日元的大幅度贬值。极度宽松的货币政策使得从2016年年初开始,十年以内的各期限日本国债全部步入负利率区间,十年期国债利率在2016年8月曾达到-0.1%的历史最低值(如图3所示)。

极低的利率水平对于日本庞大的保险、银行等机构投资者来说显然是不可接受的。他们不断将手中的日元拆借为短期美元,并购入长期限美国国债,在2013—2015年年中的日元直线贬值周期中,部分机构投资者甚至不会为这一投资策略进行对冲。从结果来看,这一投资策略相当成功,但数以万亿美元记的民间资本对外净资产体量也导致该类投资策略在国际市场上过度拥挤。

自2015年8月的中国“8·11”汇改,至2016年6月的英国脱欧公投,动荡的世界政治经济形势使得日本国内避险情绪显著上升,日美汇率走势逆转,各大投资机构争相在市场上借入美元,大幅推升了离岸美元市场的拆借成本。同時自2015年之后,美国本土更严格的监管政策(杠杆率条款、额外资本要求等),特朗普上台后的孤立主义政策引发美元回流国内等,进一步加重了世界范围内离岸市场的美元荒,并在2017年底引发前文所述的市场巨震。

从结果来看,日本的情况是由汇率的改变引发了离岸利率的巨幅波动,并不涉及本币的利率变动。深层的原因是由于本币的无风险利率过低,导致大量的民间资金参与对外投资,使得对应离岸市场深度明显不足,汇率等外部条件的改变引发了利率市场的巨大震动。

(二)2018年港币保卫战

2018年4月12日,美元兑港币汇率触及7.85的弱方兑换保证,香港金管局入市卖出美元进行干预,这是香港当局十三年来首次开展弱方兑换保证,也是自2005年弱方兑换保证调整至7.85后首次触及。截至5月底,香港金管局共17次入市维持汇率,累计买入643.64亿港币。

本轮的港币弱势与2005年的情况类似,汇率的走弱并非是香港经济疲软造成的,而是港币利率与美元利率利差走阔,港币坚持联系汇率制之下的套利行为。这一轮贬值压力本质上只是金融现象,而非经济现象。

自美国进入加息周期以来,香港金管局一直跟随美国加息步骤上调贴现窗基本利率。但从2017年年初开始,大量的外资(特别是中国内地的投资)进入香港市场,在抬升港股股价的同时也导致香港地区港币流动性持续充足。港币—美元利差持续走阔,终于在2018年3月初站上100bps区间。而香港地区由于其全球港口贸易中心的定位,对资本进出与货币兑换不设限制,本地投资机构本能地将手中港币兑换为美元以套取息差,从而引发本轮贬值(见图4)。

從结果来看,香港的情况就是典型的由于双边利差改变而引发的汇率预期交易。这一模式能够形成套利,除了足够宽阔的利差外,还有两个先决条件。一是资本市场开放,外汇市场有足够的深度或强大的中央对手方以支持交易;二是汇率远期稳定,实际上在2015年的瑞士法郎黑天鹅事件中,就是瑞士货币当局突然宣布不再与欧元挂钩,瑞士法郎突然大幅度升值所导致的危机。

三、中美利差与汇率逻辑

图5为2008年金融危机以来中美十年期国债与汇率走势图。在2011年之前中美国债收益中枢基本一致,从2011年开始,中美十年期国债利差进入了一段同步震荡的箱体运动区间。在2015年“8·11”汇改前,汇率基本保持在6.1—6.3之间,利差维持在150—200bps之间。汇改之后,人民币汇率波动明显加大,两国国债利差中枢也在逐步下降。

进入2018年后,随着美元加息步伐加快,十年期美国国债收益率大幅攀升近100bps;而中国由于经济不确定性增强,各类风险逐步暴露,十年期国债由年初3.9%一路下行至3.5%左右的水平,国债利差也陡然下降至60bps附近。

若根据利率平价理论分析,利差收窄可能引发人民币汇率的较大压力。实际上,我们的确在2015年12月、2016年12月和2018年5月看到了类似的现象,但利率与汇率间压力传导逻辑确并不清晰。首先,与日本的情况不同,中国国内目前的利率水平依旧高于美国,境内机构投资者无论从资产收益率角度还是汇率风险角度,持有本国国债的风险都更小。其次,不同于香港的情况,目前人民币跨境资金在资本项目下的限制依然较多,有限的套利资金无法对市场造成足够大的压力。最后,利差缩窄也不必然引发汇率下跌。事实上,在2010年之前中美利差曾长期倒挂;即使在汇改后,2017年12月也出现了利差收窄汇率大涨的情况。

因此,在排除掉金融的一致预期所导致的拥挤交易对资产价格的改变之后,利差与汇率之间并不一定存在相互决定的强逻辑关系。对于货币政策独立的国家而言,自身经济的基本面才是决定汇率与国内利率的根本因素。

目前(2018年7月)美国依然处于经济复苏区间,国内制造业稳步增长,消费强劲,与欧日中相比一枝独秀。在货币政策中体现为加息步伐稳定,美元较其它主要货币升值趋势明显。中国则处于金融、地方政府债务去杠杆的阵痛期,国内消费疲弱,通胀低位徘徊;出口也受贸易战影响有所拖累。可见,中美两国处于利率走势的不同趋势之下,随着美联储加息步骤,年内十年期美国国债收益率很有可能上升至3.5%附近,这已经与目前的中国十年期国债收益率一致。而下半年随着国内信用问题的发酵加剧,中美利差可能迎来近十年后的再次倒挂。

参考文献:

[1] 郭佳沂.日元的避险属性与套期交易[EB/OL].兴业经济咨询研究股份有限公司网站,2017-03-02.