垃圾分类升级:有机固废新机遇

■ 丁 宁

2019年, 国务院印发 《“无废城市”建设试点工作方案》,提出以大宗工业固体废物、主要农业废弃物、生活垃圾、建筑垃圾、危险废物为重点展开,实现源头大幅减量、充分资源化利用和安全处置。在“无废城市”试点建设重塑固废综合管理新标杆之际,来自农业和城镇生活源的有机固废处理行业迎来重大利好。

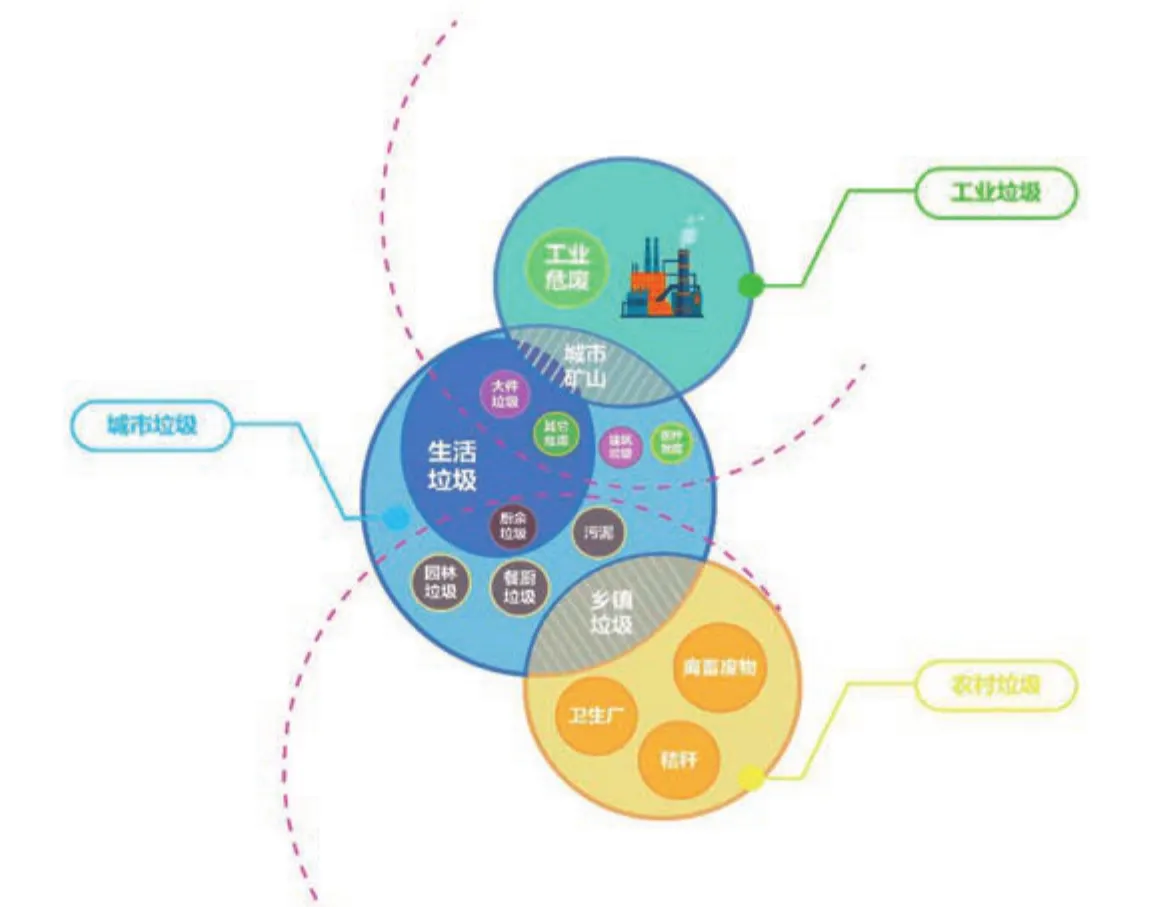

图 1 垃圾分类下的固体废物来源分布

一、城市源固体废物

笔者按照来源不同将固体废物划分为工业源、城市源和农村源三类。与“无废城市”建设的重点区域相匹配,固废综合管理体系的建设对三大来源的固体废物均有相应的指标要求。其中,城市源固体废物种类最为繁杂,不同类别固废的处置路径差异较大,是当前我国垃圾分类的主阵地,也是城市综合管理水平的最直观体现。普遍推行垃圾分类制度是“无废城市”建设过程及固废综合管理中不可或缺的重要内容。而有机垃圾作为生活垃圾中占比最大、资源化价值最高的部分,其重要性不言而喻。

在城市端,餐厨垃圾和厨余垃圾是全面推行垃圾分类的重点关注对象和“无废城市”建设的核心抓手。

(一)餐厨垃圾

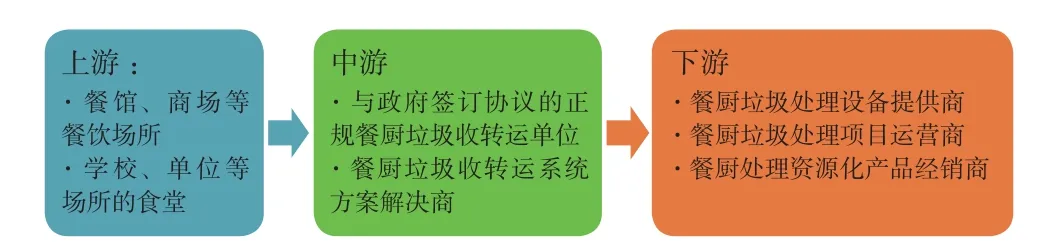

1.产业链分析

我国餐厨垃圾处理行业在有机固废处理行业中起步较早,目前以地方政府主导、企业运作、产生单位参与、收运一体化的模式,已经逐渐形成完整的餐厨废弃物资源化利用和无害化处理的产业链。

图2 餐厨垃圾产业链及服务链分析

从服务链看,企业完成了餐厨垃圾收运、处理处置及产品资源化的全过程。目前我国已经建立了较为合理的收运模式:由城市环境管理部门统筹协调,建立特许经营制度,将餐厨垃圾交由特许经营企业实行统一收运;建立台账制度,解决餐厨垃圾的来源、种类及处置中的问题,对餐厨垃圾进行无害化集中处理,并将产品进行资源化利用。

整体来看,餐厨垃圾处理行业产业链相对完善,但对政府监管和执法的依赖性较强,末端企业的原料需求风险大,系统性建设和全流程管理是行业正常发展的必要条件。

2.行业概况

餐厨垃圾的产生量应当以餐饮单位产生的餐厨垃圾总量为准,但目前尚无官方统一的直接统计口径。长期以来,由于生活垃圾分类工作推进迟缓,多数城市的餐饮、厨余垃圾统一归入餐厨垃圾管理渠道,对餐厨垃圾的统计和分析口径存在一定模糊。本文为简便计,对县以上的城镇餐厨垃圾产量估算均以现行的《餐厨垃圾处理技术规范》(CJJ184-2012)中的计算公式为基础,并结合不同地区的城镇化水平对人均产生量、产生量系数等进行一定修正。需要注意的是,此处所指的餐厨垃圾均仅包括县及以上地区,农村地区人口稀疏且餐饮行业不发达,餐厨垃圾产量较小,收运体系尚不完善,末端处理市场暂未打开,故此处不对其进行专门讨论。

根据住房和城乡建设部《中国城乡建设统计年鉴2017》统计推算,2017年我国城镇地区餐厨垃圾总产生量为5287万吨。

图3 2017年我国各省市城镇餐饮垃圾产生量测算(吨/日)

从产生量来看,人口和经济大省广东遥遥领先,日均餐厨产生量超过12000吨。山东、河南两省位列二、三,日产餐饮垃圾万吨以上,均为餐厨垃圾处理市场的首要布局点。江苏、四川、浙江、湖南、河北等中部人口密集地区市场可观,跻身第二梯队。

3.市场机遇

目前,我国餐厨垃圾处理市场明显呈现“东高西低”的趋势,东部沿海的环渤海、长江三角洲及珠江三角洲处理能力明显高于平均水平。从经济带来看,长江经济带沿线发展态势相对较好;黄河流域,尤其是上游地区整体表现不佳。

从当前处理能力(含规划及在建能力)与处理需求的相对关系,即供需平衡能力来看,笔者将我国餐厨垃圾处理区域市场整体分为三大区域:供不应求区、基本平衡区、需求风险区。

图4 我国餐厨垃圾处理市场版图划分(2018年)

如图所示,蓝色虚线(当前全国平均收运率水平下的供需平衡线)上半区供给整体不足,尚不能满足我国当前较为滞后的餐厨垃圾收运平均水平需求,末端处理市场处于高度蓝海阶段;供需平衡线附近的省份当前处理能力与收运水平下的处理需求大致相当(但对单独省份乃至城市而言存在个体性差异);蓝色虚线与绿色虚线(100%收运率水平时的供需平衡线)之间的区域当前餐厨垃圾的处理需求可得到初步满足,且与全国平均水平相比更优,在餐厨垃圾收运体系建设过程中,其处理能力亦需根据本地情况相应提高,末端处理企业需单独识别市场机遇;绿色虚线(100%收运率水平时的供需平衡线)附近区域省份的末端处理设施规划建设已相对完善,但如果末端设施全部落地,则地方政府需警惕收运体系不完善给末端设施运营商带来的需求风险。

在市场空间释放方面,餐厨垃圾领域与其他固废相比,起步较晚,释放程度不高,但近年来随着国家对食品安全的关注、对防疫工作的重视,餐厨垃圾市场整体的释放程度有了明显提高。

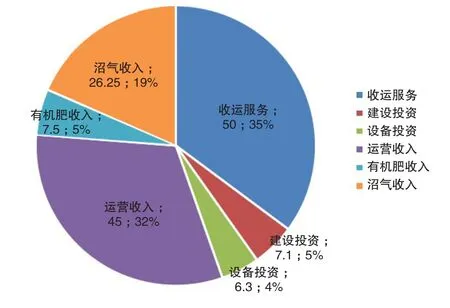

笔者预测,若监管力度加大、收运体系建设加速,处理市场运营环境持续好转,餐厨垃圾市场释放完全,2021年我国餐厨垃圾市场空间将可达450亿元,处理环节占据主要市场。随着已建项目逐步投产,运营收入和产品销售将成为餐厨垃圾处理行业的最大蛋糕。

(二)厨余垃圾

1.行业概况

厨余垃圾处理行业与居民垃圾分类息息相关。受制于前端垃圾分类工作的不畅,厨余垃圾一直与生活垃圾混合处置。随着我国《垃圾强制分类制度方案(征求意见稿)》的推进,厨余垃圾的收运体系将有望进一步完善,厨余垃圾资源化处置将逐渐被市场所识别。

就目前而言,垃圾分类进展较好的城市,末端厨余处理的市场环境往往也较为成熟。一般来说,城市整体垃圾分类完善的城市,如宁波、厦门、深圳等地的末端集中式处理设施建设及运营相对先进;而多数分类体系尚未完全搭建的城市,则以分散式小规模处理设备为主。

按照城镇生活垃圾成分占比来看,厨余垃圾总量可达12000万吨左右。考虑到农村及中小城镇生活垃圾分类系统尚不完善,垃圾分类下沉程度不足,厨余垃圾市场空间主要集中在大中城市、垃圾强制分类城市以及“无废城市”试点地区等。根据《2018年全国大、中城市固体废物污染环境防治年报》,2017年,202个大、中城市生活垃圾产生量20194.4万吨,按照厨余垃圾占比40%计,大中城市厨余垃圾总产生量可达8000万吨。笔者对多个垃圾分类先进城市进行实地调研发现,垃圾分类水平较高的城市居民小区实际可分出的厨余垃圾占生活垃圾的10%~20%左右。可以预计,考虑到厨余垃圾处理市场受到垃圾分类水平的整体制约,调研城市的分类水平位列全国上游等综合因素,垃圾分类全面铺开后,预计每年可分出的厨余垃圾总量约为2000~3000万吨左右。这一数字将随着垃圾分类的进一步推广而逐步攀升。

2.市场机遇

与餐厨垃圾类似,厨余垃圾处理市场也主要由收运、处理两个环节组成。据统计,收运市场的价格与地区相关性较大,平均收运价格在120~180元/吨,与餐厨行业相当;处理市场则分为大规模处理项目和分布式就地处理两大类。从项目数量来看,后者明显居多,多为非居民单位、强制分类的机关单位、学校等地区采购;前者数量相对较少,目前大多项目仍处于建设阶段,国内成功运营的项目不多。处理环节的平均中标价为187元/吨,略高于餐厨垃圾的平均水平。

笔者预测,在垃圾分类全面强制推行的基础上,我国厨余垃圾市场将迎来行业的第一次跃升。垃圾分类全面展开后,预计每年可单独收集的厨余垃圾总量约2000~3000万吨左右,伴随着垃圾分类的推进,每年可释放市场空间可达110~170亿元,但目前实际释放程度不足十分之一,行业发展程度远不及餐厨。而理想情况下,我国(仅大中城市)每年厨余垃圾总量在8000万吨左右,其潜在的市场空间在440~453亿元左右。

随着垃圾分类工作的进一步推进,厨余垃圾的巨大产量和市场空间将逐步释放。在垃圾分类的政策利好下,厨余垃圾处理行业近两年势必将随着“垃圾分类就是新时尚”的东风渐起而迅速释放,百亿空间的释放率有望迎来第一次快速攀升。其中,垃圾分类立法先行、政策基础良好的长江经济带(尤其是下游地区)将占据需求优势,抢得行业发展先机。

图5 2021年厨余垃圾收运处理可释放总市场容量占比测算(单位:亿元)

二、农村源有机固废

除上述以城市为主要产生地的有机固废外,农村作为以农林畜牧业为主的地区,也是有机固废的重要产生源。由于农村存在地广人稀、留守人员受教育程度偏低、农业源垃圾产量较大、生产资料与农业废弃物长期存在“自循环”等特点,类似于城市的集约式管理往往可行性较弱。

农村有机固废主要包括农户厨余垃圾、农业生产中的作物废弃物(以秸秆为例)等。厨余垃圾的处理与城镇厨余垃圾原理相同,由于农村地区厨余垃圾分布分散,总量小,因此大多自行沤肥或采用分布式小型处理设备处理,其中,以农村垃圾分类较为突出的浙江金华、湖南长沙等地区为典型代表。

在农业各细分领域中,种植业、畜牧业为两大主力产业,构成了我国农业发展的主要经济支柱。在上述两大产业中,种植业产生的农作物秸秆和畜牧业产生的畜禽粪污构成了我国农业面源污染的主要部分,也是我国有机固废处理行业在农村端的主要处理对象。

(一)农作物秸秆

1.产业链分析

所谓秸秆,是指农作物成熟后收获其籽实所剩余的副产品,包括粮食、油料、棉花、麻类、糖类、烟叶、蔬菜瓜果类、药材等农作物的茎、叶、枝、梢、秆、壳、芯、藤蔓、秧、穗及残渣等剩余物,还包括农田青绿饲料,但不包括麦麸、饼粕等副产物和农作物的根部。秸秆富含氮、磷、钾、钙、镁和有机质等,是一种具有多用途的可再生生物资源。

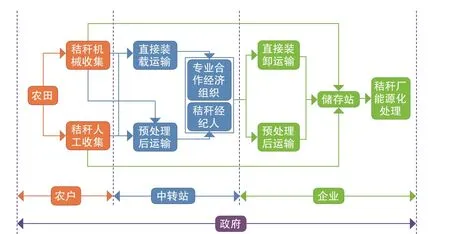

农作物秸秆的处理产业链相对简单,目前以能源化处理为主,政府的统筹把控贯穿整个收转运处理产业链,仅在中末端出现小规模的市场化。

图6 秸秆作物产业链分析

2.行业现状

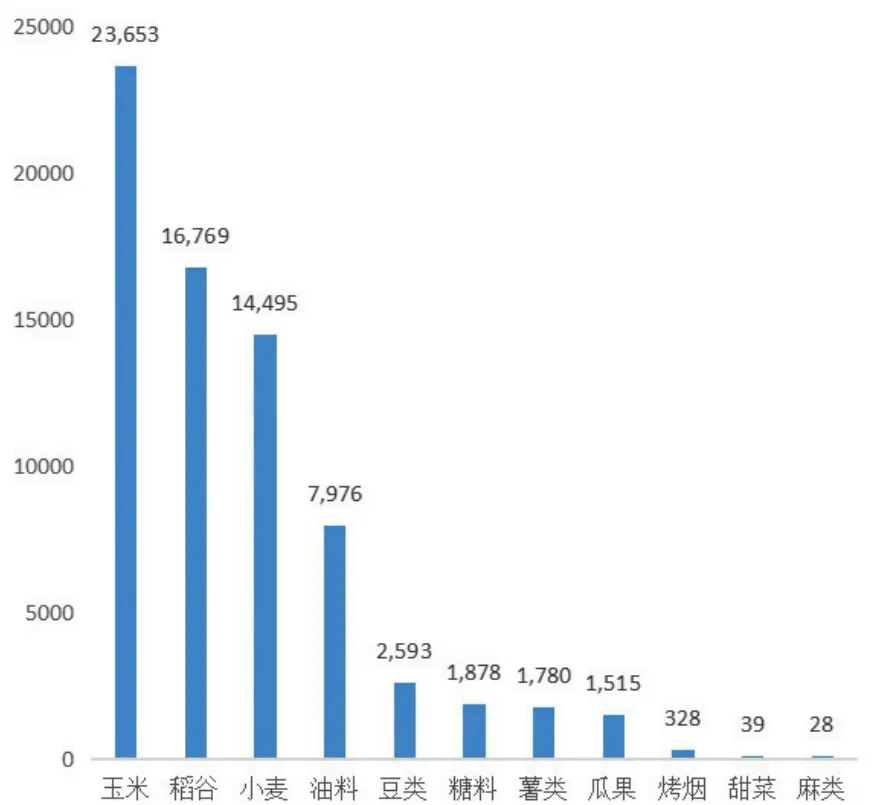

根据国家统计局公开数据测算,2017年我国主要农作物的秸秆理论资源量达8.58亿吨左右。结合秸秆可收集利用系数,估算我国2017年秸秆可收集利用量约7.1亿吨。

图7 2017年我国各类农作物秸秆可收集量测算(万吨)

从区域分布来看,秸秆来源主要分布在粮食生产地,辽宁、吉林、黑龙江、内蒙古、河北、河南、湖北、湖南、山东、江苏、安徽、江西、四川13个粮食主产省(区)秸秆理论资源量占全国秸秆理论资源量的70%以上。

3.商业模式

当前,我国秸秆作物的主要消纳途径为肥料化及饲料化,但其商业化程度一般,大多为农户自用。能源化处理的项目为当前主流的大规模商业运作模式。据公开资料显示,截止到2018年,我国已投入运行的秸秆发电项目超过270个,装机容量已超700万千瓦。总体来看,秸秆发电规模不小,但项目运营状况一般,盈利情况整体不够乐观。

在现有电价政策下,大部分生物质发电项目维持微盈利水平或在盈亏平衡线上下浮动,从近期看,生物质发电成本不具备大幅下降空间。传统的农林秸秆发电大多以纯发电为主,能源转换效率不足30%,产品单一、项目经济效益较差,限制了我国生物质发电规模的进一步扩大。从国外的生物质利用经验看,生物质热电联产方式的能源转化效率将达到60% ~ 80%,比单纯发电的效率提高一倍以上。未来生物质发电将逐步转型升级为热电联产。

与风电、光伏重在前期成本投入不同,农林生物质发电主要开销在运行成本,要先垫钱支付燃料费用。同时,当前的商业模式中主要营收依赖于电价补贴,而国家补贴周期长、存在拖欠的问题导致对能源化企业的承受能力要求较高,中小规模企业面临着被大型能源企业整合的形势。

(二)畜禽粪污

1.产业链分析

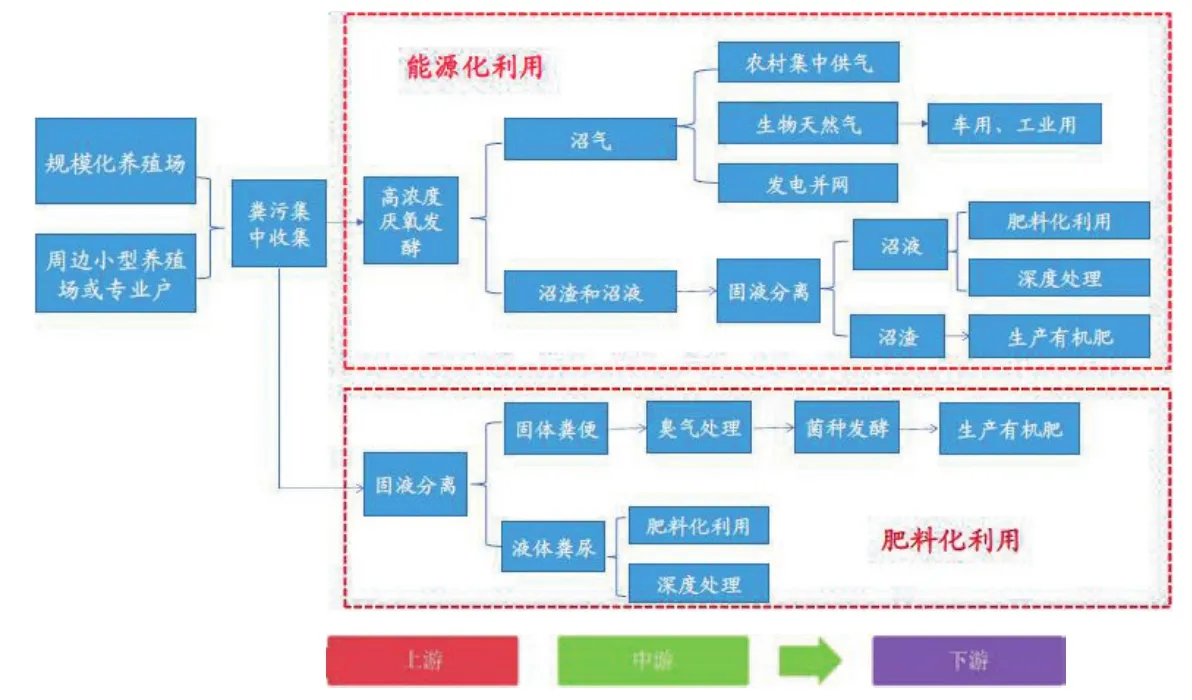

我国每年产生的畜禽粪污总量近30~40亿吨,是工业固体废弃物的1.29 倍,主要污染物排放化学需氧量、总氮、总磷、铜、锌分别占农业污染源排放量的95.78%、37.89%、56.34%、94.03%和97.83%,畜禽粪污已经成为我国农业面源污染的重要污染源之一。

当前,我国畜禽粪污处理的主要手段是能源化和肥料化利用。

2.行业现状

2017年,农业农村部、财政部筛选了51个畜牧大县安排中央财政资金支持开展畜禽粪污资源化利用工作。2018年,中央财政继续通过以奖代补方式,对畜牧大县畜禽粪污资源化利用工作予以支持,农业农村部、财政部根据全国畜牧大县分布等因素,分省确定2018年奖补的项目县控制数量指标(120个项目县),并结合各省现有工作基础,确定整省、整市推进的地区。2019年4月24日,农业农村部、财政部发布了2019年畜禽粪污资源化利用项目新建控制县数量指标,四川、河南、湖南三省新建项目县数量领跑全国。

3.市场空间

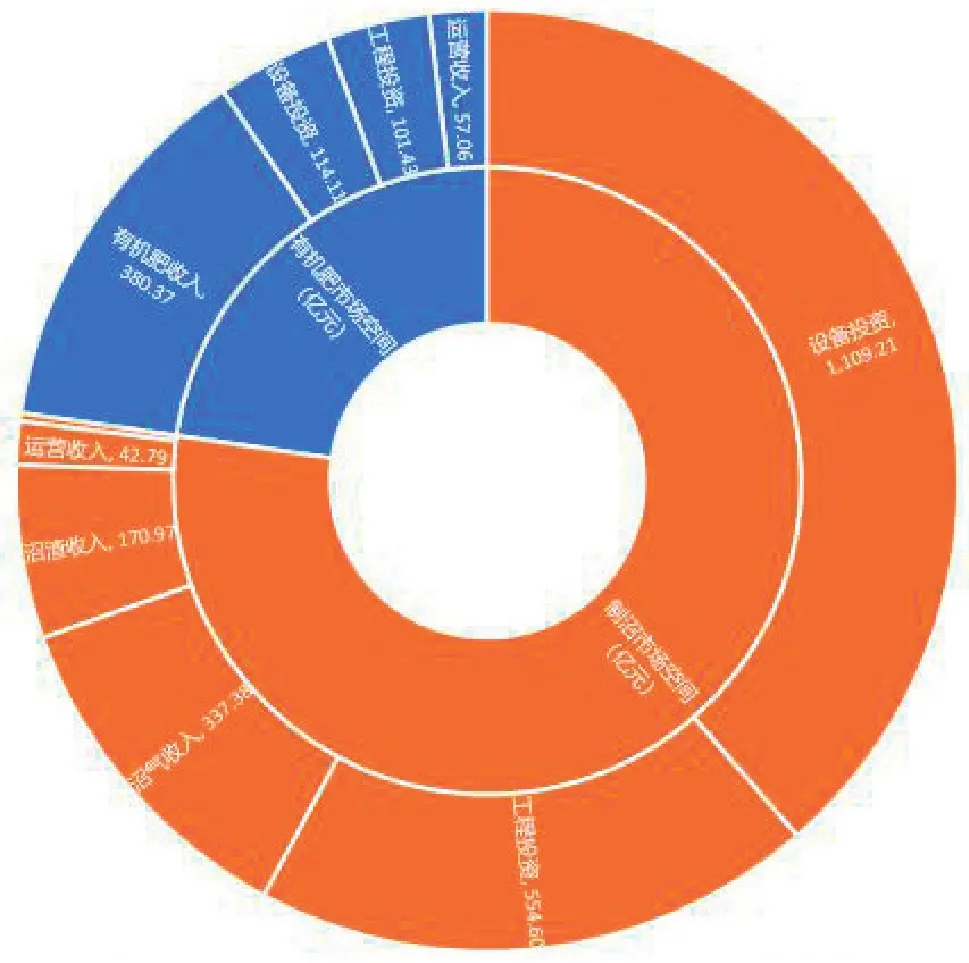

目前,我国畜禽粪污的市场空间主要包括项目运营收入、工程及设备投资和资源化产品销售。根据主要资源化产品的不同,按照好氧堆肥和厌氧制沼将市场划分为两大类。其中,堆肥工艺的主要市场空间来自有机肥产品销售收入,而厌氧工艺则以设备投资市场空间占优。

图8 畜禽粪污产业链分析

图 9 2021年畜禽粪污资源化处理市场空间测算