资产评估质量的影响因素研究

宋夏云 叶定飞 厉国威

摘要:资产评估质量是资产评估行为的生命线。研究发现:在关联方交易中,有大股东支持行为的上市公司,其资产评估质量显著高于不存在大股东支持行为的上市公司;在关联方交易中,连续亏损、微利和配股再融资行为均对资产评估質量产生显著的负向影响;在评估机构和评估师的特征分析中,评估机构具备证券期货从业资格、资产评估师的执业年限均与资产评估质量存在显著的正相关关系,但是没有证据显示资产评估机构的规模对资产评估质量有显著影响。

关键词:资产评估质量;关联方交易;大股东支持行为;评估机构;评估师特征

中图分类号:F233

文献标识码:A

文章编号:1006-0448(2019)03-0075-10

一、引言

资产评估是指独立的机构和专职的人员采用合理的方法,对被评估资产的内在价值进行科学评估的专业性的实践行为,其核心功能在于对资产进行合理定价。资产评估质量是资产评估行为的生命线,它是有效市场交易行为的重要基础。正因为如此,加强资产评估质量理论与实务的前瞻研究具有重要的现实意义。关联方交易是资产评估质量的重要影响因素。虽然国内学者已经研究了资产评估质量及其控制对策问题,但很少有学者基于关联方交易视角,采用定性分析和定量分析相结合的方法,系统考察资产评估质量的核心影响因素问题。因此,本文基于上市公司关联交易视角,研究大股东支持行为以及评估机构和评估师特征对资产评估质量的影响,以期为资产评估机构及其人员加强资产评估质量控制提供理论指导和实务支持。

二、文献述评

国外学者对资产评估质量的研究大多聚焦于资产评估的准确性,其切人点有二一是基于定性分析角度研究资产评估准确性(或资产评估质量)的衡量标准问题。例如,Waldy将资产评估准确性定义为资产评估机构出具的资产评估值与该资产市场价格的贴切程度。资产评估值与市场交易价格越接近,资产评估的准确性就越高。但是,DavidRRParker和HagHutchison等学者对Waldy的定义表示不赞同,他们认为资产评估准确性是指在评估环境相同的前提下,不同的资产评估师都独立在同一评估基准日对同一资产所出具资产评估值的差异。还有一部分学者甚至认为评估行业不存在资产评估结果准确性的问题。二是基于定量分析角度研究资产评估准确性(或资产评估质量)的衡量标准问题。例如,Matysiak和Wang的观点是用市场交易价格接近资产评估值的程度来作为其衡量标准,但是,Brown认为Maty-siak和Wang等所选被评估资产的类型和样本数量等方面存在差异,它容易导致资产评估值与市场价格之间的差异程度会得出不同的结果,因而他们认为这种衡量标准不科学。基于此种考虑,Brown提出了用多个资产评估师之间对同一资产评估值差异可接受范围来衡量资产评估的准确性。

国内学者近年来主要采用理论分析的方法研究资产评估质量影响因素问题。例如,尉京红和李占彪认为,资产评估质量的影响因素包括资产评估执业环境和资产评估职业界(包括评估行业协会、评估机构和评估师)的发展现状。李保婵认为,资产评估行业执业质量的影响因素包括评估行业体制、评估机构管理以及评估师的执业能力。满莉等认为,影响资产评估质量的因素包括资产评估法规、资产评估机构、资产评估师、资产经营者的评估意识,以及资产评估中的调查难度和资料的完整性。李菁菁认为,资产评估的影响因素包括委托人和利益相关方对评估过程的干预程度、评估师的业务素质,以及评估报告质量管理制度。王楠认为,影响资产评估质量的内部因素包括评估机构质量、评估师素质、评估程序执行,外部因素包括行业监管和市场状况。

国内学者直接研究资产评估质量衡量标准的文献很少,他们主要是以资产评估增值率或评估差异率作为资产评估质量的衡量标准。笔者认为,资产评估增值率是资产评估值减去资产账面价值后与资产账面价值的比率,而资产评估值是在当前市场状况下资产的市场价值,资产账面价值反映的是资产负债表的金额大小,主要以历史成本计量,两者所体现的计量方法计量目的和计量原则等具有本质差别。因此,选择此变量衡量资产评估质量,其好坏值得商榷。

三、理论分析与研究假设

(一)在关联方交易中,大股东支持行为对资产评估质量的影响

大股东之所以会支持上市公司的决策行为,主要看是否有利可图。如果其付出的努力小于可获得的收益,即成本小于预期收益,大股东往往会采取支持行动。由于企业控制权收益受到控制权的影响,因此大股东行为与大股东持股比例大小以及持股结构息息相关,,毕竟大股东具有较大控制权。如果企业控制权收益比较小,那么大股东就不会再瞄准控制权收益,他们也不会再费心侵害小股东的收益。原因在于:他们即使获取了这部分收益,它的比例还是很小,这对于理性人来说是不值得的。反而,大股东会由于现金收益权增加而更可能采取大股东支持行为。另外,有研究发现:如果大股东持股比例极大时,即我们通常所说的一股独大,此时,大股东在企业中享有的利益比重很大,它如同自己个人的企业一.样,控股股东会竭尽全力把公司经营好,避免关联方交易对公司带来的损害。因此,存在大股东支持行为的上市公司,其治理层和管理层可能会更加关注公司各项制度的建设,重点关注公司的资产和收益质量,尽量减少关联方交易对资产评估带来的负面影响,且倾向于选择更好特质的资产评估师事务所,其资产评估质量可能更高。即:在关联交易中,资产评估结果可能受到大股东支持行为的正向影响。基于上述分析,笔者提出以下研究假设:

H1:在关联方交易中,有大股东支持行为的上市公司,其资产评估质量比不存在大股东支持行为的好。

(二)在关联方交易中,关联交易动机对资产评估质量的影响

关联方交易是上市公司进行盈余管理(earningsmanagement)的重要手段,更具体地说,是进行非公允的关联方交易。主要包括剥离不良资产,即把不良资产转让给关联方,避免不良资产引起的再度亏损。另外,还可以操纵不良资产的价格,影响资产评估报告,进而影响上市公司的业绩披露,也就达到了一箭双雕的效果。另外,还包括通过支付现金或公开发行股份等非公允价格向关联方置人优质资产,这也是一种不公平交易,这毫无疑问也会提升公司业绩。在关联交易中,这两种盈余管理的共同特征在于:都通过提供虚假的资产评估报告来改变企业业绩。换句话说,上市公司很有可能利用虚假的资产评估报告来操纵盈余,粉饰其财务报告。

我们不禁要问,上市公司为何要盈余管理呢?哪些公司更可能进行盈余管理?有研究表明,公司之所以要进行盈余管理,主要基于以下几点原因:首先,对于非上市公司来说,他们进行盈余管理的动机在于为了满足IPO条件。由于本文的研究對象是已经上市的公司,因此,公司IPO动机在本文中不予考虑。

而对于,上市公司来说,它们可能是为了达到再融资标准而进行配股融资,因为再融资的条件是连续3年的平均净资产收益率(ROE)高于6%,而达到这一标准并不容易。因此上市公司会选择关联交易来操纵盈余。另外,还有些公司是为了避免亏损或者扭亏为盈,毕竟投资者更愿意看到一个始终盈利的企业,还有些公司是为了避免出现由于连续3年亏损而被“披星戴帽”的局面。

关于配股再融资的动机,李增泉等人选取我国上市公司的兼并收购数据为研究对象,得出的结论是:当上市公司具有配股或者粉亏为盈动机时,其进行的兼并行为是大股东支持行为,其动机在于提升公司的短期绩效;张祥建等选取有配股行为的上市公司为研究对象,其研究结果表明:上市公司在配股之前的3个年度以及配股当年,具有明显的操纵盈余倾向,其动机在于试图提升公司的短期业绩以及股票价格。而那些为了防亏、扭亏为盈以及规避摘牌风险的公司也存在操纵盈余的迹象,并且在这种情景下的操纵盈余手段主要是资产重组,例如,陈晓等认为,亏损企业实现扭亏为盈的方式之一就是实施资产重组。王亚平等和干胜道等认为,净资产收益率(ROE)为0%左右的上市公司,它们进行资产重组的频率和幅度都比较大,即微利的公司会为了避免亏损而操纵盈余。综上所述,笔者认为,避免亏损、扭亏为盈以及避免摘牌的上市公司具有较大动机去操纵盈余,它们很可能通过关联交易进行盈余管理,进而损害影响资产评估质量。

基于以上分析,笔者提出以下研究假设:

H2a在关联方交易中,资产评估质量与公司配股再融资负相关。

H2b在关联方交易中,资产评估质量与公司微利负相关。

H2c在关联方交易中,资产评估质量与公司连续亏损负相关。

(三)在关联方交易中,资产评估机构和评估师特征对资产评估质量的影响

1.在关联方交易中,资产评估机构特征对资产评估质量的影响

资产评估活动实质上是一场博弈活动,它至少涉及三个利益相关方,其目标都是追求利益最大化。资产评估报告作为博弈的最终产品,其质量受到多因素的影响。首先,它与评估机构资质等特征密切相关。如果评估机构的资质不够,缺乏合格胜任工作的评估师,他们可能因为没有掌握足够的信息而做出错误的评估;其次,资产评估质量也可能会由于资产评估委托方(需求方)的要求而有所改变,这取决于谈判双方的力量对比。谈判力量强的一方必然具有更大的优势。如果评估机构的规模较小,谈判能力较弱,在委托方的压力下,它要么放弃这一业务,要么听从委托方的安排。评估机构在委托方的错误指令下,它可能会选择以牺牲资产评估质量的代价来获取这项业务。对于规模较大的资产评估机构,尤其是具有证券从业资格的评估机构,其谈判能力较强,相应地,其承受委托方压力的能力相对更强,其执业更独立,因而其资产评估的质量也越高。基于以上分析,笔者提出以下研究假设:

H3a在关联方交易中,资产评估质量与评估机构规模具有正相关关系。

H3b在关联方交易中,资产评估质量与评估机构的证券从业资格正相关。

2.在关联方交易中,资产评估师特征对资产评估质量的影响

独立性和专业胜任能力(或胜任特征)是资产评估质量的关键影响因素。其中评估师的专业胜任能力对资产评估质量影响很大。这里的专业胜任能力包含专业知识、专业技能和专业品质等要素(91(9-9)。资产评估是一项操作性和实践性较强的工作,其质量高低与评估师的专业胜任能力密切相关,而这些专业胜任能力的获取或塑造,与评估师的执业年限和经验密切相关。即:资产评估师的执业时间年限越长,经验越丰富,其资产评估质量也越高,反之亦然。据此,笔者提出以下研究假设:

H4:在关联交易中,资产评估质量与资产评估师执业年限正相关。

四、研究设计

(一)样本选择

本文以2009年至2013年期间,沪深两市具有关联交易的上市公司为研究对象。我们主要分析资产评估日后的3年内,被评估资产的预测业绩与实际业绩的差异,并以此度量资产评估质量。本文中某项资产的预测业绩数据、实际业绩数据、资产交易价格等数据主要根据WIND中披露的资产评估报告信息手工收集整理而来;相关财务数据来源于WIND数据库,并按照以下标准对样本数据进行了一系列的筛选和处理工作:

(1)剔除评估基准日后被评估单位财务报表信息不完整的公司;

(2)剔除未披露资产盈利预测数据的公司;(3)剔除被多家评估机构评估而无法确定实际使用的评估报告的公司;

(4)剔除未使用收益法进行资产评估的公司;(5)剔除金融类上市公司。

为了剔除极端值对实证结果的影响,本文在上述分析的基础上对所有非限制的连续型变量进行1%和99%水平上的缩尾处理,最终得到148个样本观测值。

在评估机构年度报备信息公告中手工摘录各个评估机构的业务收人。GDP增长率和通货膨胀率的数据均来自国家统计局官网。本文的数据采用excel和stata软件处理。

(二)变量定义

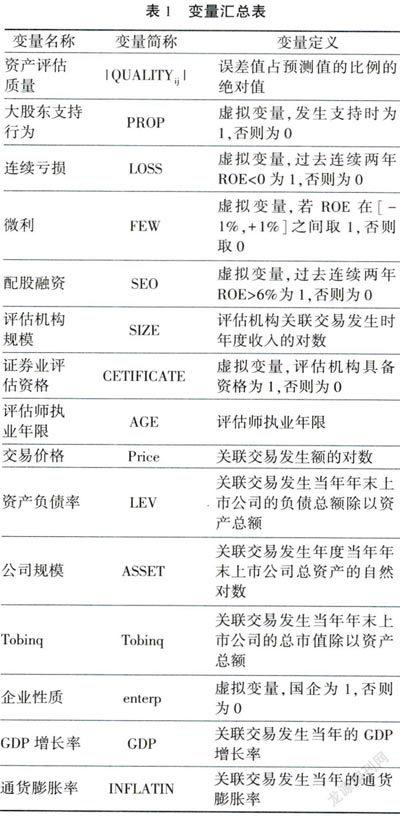

1.被解释变量

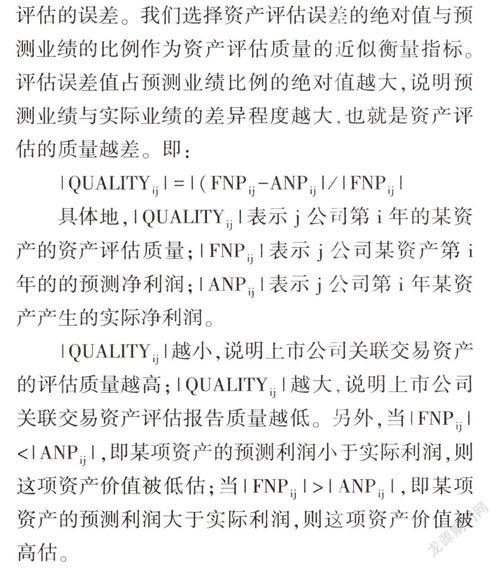

本文被解释释变量为资产评估质量,其衡量指标是资产评估值与其内在价值的差异。该差异越小,则资产评估质量越高。资产的内在价值是指某项资产产生的未来收益(业绩)的现值之和。一般来说,某项资产的收益(业绩)水平越高,则该资产的内在价值越高。基于上述分析,笔者选用关联交易发生后3年相关资产评估报告中的预测业绩与经审计过后的实际业绩之差除以预测业绩来衡量资产评估质量,预测业绩高于或低于实际业绩,属于资产评估的误差。我们选择资产评估误差的绝对值与预测业绩的比例作为资产评估质量的近似衡量指标。评估误差值占预测业绩比例的绝对值越大,说明预测:业绩与实际业绩的差异程度越大,也就是资产评估的质量越差。即:

具体地,IQUALITYijI表示j公司第i年的某资产的资产评估质量;IFNP;I表示j公司某资产第i年的的预测净利润;1ANP;1表示j公司第i年某资产产生的实际净利润。

IQUALITYI越小,说明上市公司关联交易资产的评估质量越高;IQUALITYl越大,说明上市公司关联交易资产评估报告质量越低。另外,当1FNPI<1ANP;I,即某项资产的预测利润小于实际利润,则这项资产价值被低估;当IFNP;1>1ANP;1,即某项资产的预测利润大于实际利润,则这项资产价值被高估。

2.解释变量

(1)连续亏损。依据相关法规规定,当上市公司处于连续两年亏损状态,其公司股票将被特别处理,即被“ST”;当上市公司连续亏损3年时,且在某期限内未能消除,而不再具备上市条件,其股票将被暂停上市。本文中,连续亏损设定为虚拟变量,若发生关联交易前两年的ROE均小于0,则为连续亏损,取值为1,否则取值为0。

(2)微利。笔者把ROE在0%-1%之间和在-1%-0%之间公司界定为微利公司,同时也设定为虚拟变量,处于这一水平的为1,否则为0。

(3)配股再融资。本文将过去连续两年ROE在6%以上的上市公司设为潜在配股再融资上市公司,因此,ROE连续两年ROE在6%以上的取1,否则为0。

(4)评估机构规模。评估机构关联交易发生时年收入的对数。

(5)证券业评估资格。资质越高的评估机构,其提供的资产评估报告质量越高。本文设定该变量为虚拟变量,具备证券期货从业资格的评估机构取值为1,否则取0。

(6)评估师执业年限。资产评估师的平均执业年限。

3.控制变量

如表1所示,本文主要选择以下控制变量:交易价格、资产负债率、公司规模、Tobinq、企业性质、GDP增长率、通货膨胀率。

(三)模型构建

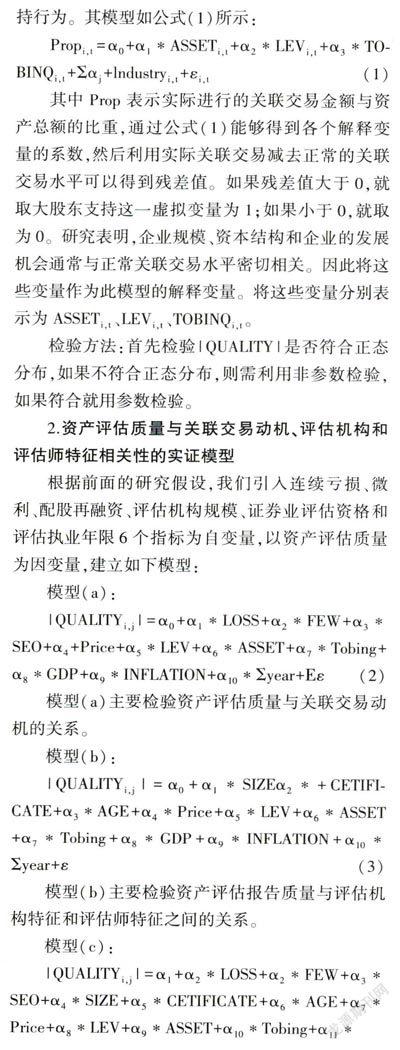

1.在关联方交易中,资产评估质量与大股东行为相关性的实证模型

为了判断大股东进行关联交易是为了支持还是掏空,本文首先利用OLS回归预测正常的关联交易比例;其次计算残差值,即用实际的关联交易比例减去预测的比例。如果大于0,则表明存在大股东支持行为。其模型如公式(1)所示:

其中Prop表示实际进行的关联交易金额与资产总额的比重,通过公式(1)能够得到各个解释变量的系数,然后利用实际关联交易减去正常的关联交易水平可以得到残差值。如果残差值大于0,就取大股东支持这一虚拟变量为1;如果小于0,就取为0。研究表明,企业规模、资本结构和企业的发展机会通常与正常关联交易水平密切相关。因此将这些变量作为此模型的解释变量。将这些变量分别表示为ASSET,、LEV、TOBINQ。

检验方法:首先检验IQUALITYI是否符合正态分布,如果不符合正态分布,则需利用非参数检验,如果符合就用参数检验。

2.资产评估质量与关联交易动机、评估机构和评估师特征相关性的实证模型

根据前面的研究假设,我们引入连续亏损、微利、配股再融资、评估机构规模、证券业评估资格和评估执业年限6个指标为自变量,以资产评估质量为因变量,建立如下模型:

模型(a):

模型(a)主要检验资产评估质量与关联交易动机的关系。

模型(b):

模型(b)主要检验资产评估报告质量与评估机构特征和评估师特征之间的关系。

模型(c):

模型(c)是汇总模型,主要检验资产评估报告质量与所有解释变量之间的关系。

五实证检验与分析

(一)描述性统计

1.样本总体情况与单变量描述性统计

经过前述的筛选后本文共得到148个关联交易样本观测值,其中,2009年的关联交易数量为6个,占总样本数的4.05%;2010年的关联交易数量为12例,占比为8.11%;2011年的关联交易数量为29例,占比为19.59%;2012年的关联交易数量为36例,占比为24.32%;2013年的关联交易数量为34例,占比为22.97%;2014年的关联交易数量为31例,占比为20.95%。

如表2所示,首先可以明显看到,IQUALITYI的极大值和极小值差异非常大,IQUALITYI的极大值是976.46%,极小值是0.63%,变化幅度为975.83,这说明不同上市公司关联交易资产的资产评估质量差异性很大。从IQUALITY|的平均值我们可以看出,从2009年到2012年IQUALITYI的平均值逐年增加,2012年以后开始逐年减少,说明2012年以后我国上市公司资产的资产评估质量可能有所提高,但是从整体而言,我国上市公司关联交易中资产评估质量还是比较差的,因为从2009年到2014年6个年度的IQUALITY|平均值都落在29%到84%的范围之间,可能的解释是部分资产的资产评估质量异常差拉升了IQUALITYI的平均水平,其中2012年和2013年尤其明显,2012年和2013年IQUALITY|的平均值分别是83.22%、65.71%,而其中位数分别是21.84%和39.67%。

2.在关联交易中,资产评估质量与大股东支持行为

依据大股东支持变量将全样本分为两个子样本,分别为大股东支持行为样本和大股东不支持行为样本。全样本148个观测值经过公式(1)處理后,有93个样本表现出了大股东支持行为,反之,剩余的55个样本没有表现出大股东支持行为。如表3所示,对全样本来说,有62.84%的关联交易存在大股东支持行为,发生大股东支持行为对应的关联交易金额高达105亿元,并且每一年大股东支持行为都占据了大多数的家数明显比不支持的家数多,其金额也逐年增加。

表4是支持子样本和不支持子样本分别对关联交易中,资产评估质量的描述性统计对比。据此我们可以得到,支持的子样本的IQUALITYI的均值、中位数、极大值和极小值分别为50.62%、27.83%、577.67%和0.63%,均低于没有发生支持行为上市公司的IQUALITYI的均值和中位数,说明获得大股东支持行为的上市公司,其资产评估质量更高。

3.资产评估质量与盈余管理动机

根据连续亏损、微利和配股融资三个虚拟变量各自的定义将全样本分为有盈余管理动机的上市公司和无盈余管理动机的上市公司两个样本,并得到各年样本量的描述性统计。

如表5所示,从2011年开始,大部分公布了资产评估报告的关联方交易都具有操纵盈余的动机,并且其数量具有增长趋势。上市公司通过资产评估进行盈余操纵的动机有两种:一是购入资产;二是卖出资产。例如,求嫣红等认为,有盈余管理动机的上市公司往往会把购进资产作为操纵盈余的手段。因此,我们有必要通过实证分析来检验存在操纵盈余迹象的,上市公司是否把资产评估作为操纵盈余的手段。

如表6所示,(1)在上市公司通过购进资产的情形中,有盈余管理动机上市公司的IQUALITYI均值高于没有盈余管理动机的上市公司,也就是说有盈余管理动机的上市公司进行关联交易时作出的资产评估报告的质量比没有操纵盈余动机的差,而且前者的中位数也高于后者的中位数,可见当,上市公司进行盈余管理时,资产评估质量比非盈余管理的差;(2)从总数上来看,具有盈余管理的上市公司有89家,占60.13%,可见当,上市公司出现连续亏损、微利和需要配股融资时,它们的确会通过关联交易中的资产重组活动来改善自身状况。

4.资产评估机构和评估师的特征

从表7可以看出:

(1)研究样本的评估机构规模均值为3.809,中位数为3.784,说明上市公司进行资产评估时大多选择规模较大的评估机构。评估机构证券评估资格均值和中位数分别为0.74和1,表明上市公司倾向于选择具有证券评估资格的评估机构,其原因可能有二:一是关联交易所需评估的资产是属于证券法所规定的必须由具有证券评估资格的评估机构评估;二是上市公司与关联方的交易容易引起监管者和市场的强烈关注,具有证券评估资格的评估机构出具的评估值似乎更为公允。

(2)评估师执业年限均值和中位数分别为10.7772和10.7,说明在资产评估报告上签字盖章的评估师大多数是执业时间较长且经验丰富的评估师。

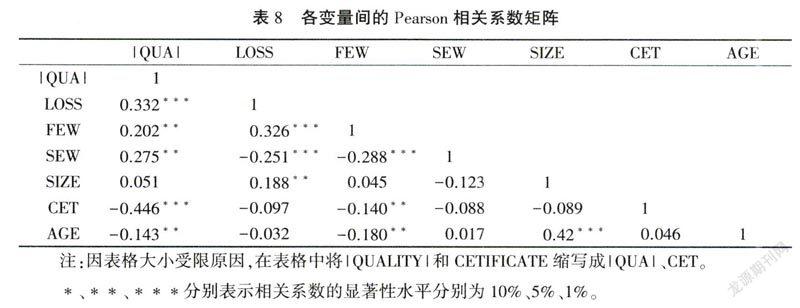

(二)相关性分析

如表8所示,从单侧的Pearson相关系数来看,6个自变量中CETIFICATE、LOSS的相关系数都在1%的水平,上显著,FEW、SEW、AGE的相关系数在5%的水平,上显著,SIZE的相关系数不显著。公司连续亏损、微利和配股融资与IQUALITYI有显著正相关,初步验证了假设H2a、H2b、H2c。评估机构规模与IQUALITYI无相关关系,推翻了原假设H4。评估机构具备证券从业资格和评估师执业年限与IQUALITYI有显著负相关,则评估机构具备证券从业资格和评估师执业年限与资产评估质量成正相关,说明这两个变量可以促进资产评估质量的提高,初步证明了假设H3a、H3b。

(三)回归分析

在进行回归前,首先检验各个自变量间是否存在多重共线性,经检验,不存在多重共线性。模型(a)主要检验关联交易动机与资产评估质量之间的关系,模型(b)主要检验评估机构、评估师特征与资产评估质量之间的关系,模型(c)主要检验关联交易动机、评估机构、评估师特征与资产评估质量之间的关系。

从关联交易动机来看,根据表9中模型(a)的实证结果可以看出,表示公司连续亏损的变量LOSS系数为正,在1%的水平上显著,表明在关联交易中,公司连续亏损与IQUALITYI成正相关,则公司连续亏损与资产评估质量成负相关,假设H2c成立。模型(a)中FEW的系数表示公司可能实现微利的系数,在5%的显著性水平上显著为正,说明在关联交易中,公司微利与IQUALITY|成正相关,即公司微利与资产评估质量成负相关,假设H2b成立。模型(a)中配股融资SEO的系数大于0且在10%的水平上显著,说明配股融资与IQUALITYI成正相关,所以在关联交易中,公司配股融资与资产评估质量成负相关,故假设H2a成立。

从评估机构特征来看,根据表5至表8中模型(b)中的结果得到,在关联交易中,资产评估质量与评估机构规模没有显著关系,其变化不会引起IQUALITYI的显著变化,即假设H3a不成立。其原因可能是我国资产评估行业“狼多肉少”

我国资产评估市场目前竞争非常激烈,在生存压力极大的情况下,有些资产评估机构不得不屈服于客户。评估机构具备证券从业资格的系数在1%的显著水平上显著为负,表明评估机构具备证券从业资格与IQUALITYI成负相关,则资产评估质量与评估机构具备证券从业资格成正相关,假设H3b得到验证。

从资产评估师的特征来看,CETIFICATE的系数小于0,其P值为1%,表示评估师执业年限与IQUALITYI在1%的水平上负相关。说明在关联交易中,资产评估质量与评估师执业年限成正相关,也就是评估师的执业时间越长,工作经验越丰富,资产评估质量就越好,假设H4成立。

模型(c)综合考虑了关联交易动机、评估机构特征和评估师特征等因素对资产评估质量的影响,实证分析结果与模型(a)、模型(b)中提出的假设基本一致,即笔者的假设进一步得到验证。

(四)稳健性检验

为了检验多元回归结果的可靠性和增强研究结论的说服力,本文将资产评估质量的衡量指标进行替换后,再次进行多元回归分析。在原多元回归分析中,被解释变量资产评估质量的衡量标准是预测业绩减去实际业绩的误差值与预测业绩比值的绝对值。在进行稳健性检验时,笔者将资产评估质量的衡量标准替换为实际业绩减去预测业绩,原多元回归模型中其他解释变量的衡量指标和定义保持不变。稳健性检验多元回归结果与前面的分析结果基本保持一致。

六、研究結论和对策建议

本文发现:(1)在关联交易中,,有大股东支持行为的上市公司,其资产评估质量比不存在大股东支持行为的好。笔者认为,出现该结果的可能原因在于:存在大股东支持行为的上市公司,在关联交易中置人的资产主要是与公司产业链完善的优质资产,置出资产主要是与公司主要产业链相关度不大的资产或劣质资产,从而此类存在大股东支持行为的关联交易上市公司,其资产评估质量较高。(2)在关联交易中,上市公司的连续亏损、微利和配股融资行为对资产评估质量有显著影响,它损害了上市公司的资产评估质量。(3)在关联交易中,评估机构具备证券期货从业资格、资产评估师的执业年限与资产评估质量存在显著的正相关关系,但我们并未发现评估机构的规模对资产评估质量有显著影响。

基于上述研究结论,笔者的对策建议包括:第一,在上市公司关联交易中,各方应当摒弃对大股东支持行为的刻板印象,即不能片面认为大股东只有掏空行为,我们不应戴“有色眼镜"看待大股东的支持行为,而应具体问题具体分析。第二,对涉及连续亏损、微利和配股再融资的上市公司的资产评估实行更严格的监管。本文的研究结果证明存在连续亏损微利和配股再融资的上市公司都有可能会借助资产评估来操纵企业利润。第三,资产评估行业协会应当继续完善对资产评估机构的监管制度,严格抽查资产评估机构出具的评估报告,增强资产评估机构的独立性。第四,我国应该建立重大评估项目的资产评估质量等级评价制度,通过向社会公布这些重大评估项目的质量评价等级,让评估项目的利益相关者能够迅速、直观地了解这些项目的资产评估质量的好坏,,这有利于他们保护利益相关者的合法利益。

参考文献:

[1] Waldy. Valuation Accuracy 64th FIG Permanent CommitteeMeeting & International Symposium [ C ]. Singapore, 1997(2).

[2] David RR Parker. Valuation Accuracy - an Australian Perspective[ C].4th Pacific Rim Real Estate Society Conference, 1998( 1).

[3] Hutchinson, Net al. Variations in the Capital Valuations ofUK Commercial Property[ J]. Royal Institution of CharteredSurveyors,London, 1996(2).

[4]Nick French.A Question of Value A Discussion of PropertyPricing and Definitions of Value[ J].The University of Read-ing,2001.

[5]Neil Crosby , Steven Devaney ,Tony Key & George Matysiak.Valuation accuracy : Reconciling the Timing of the Valuationand Sale[ J]. European Real Estate.Society ,2003(6):2-8.

[6]Matysiak ,G.and P. W ang. Commercial property market pricesand valuations : analyzing the correspondence[ J]. Journal ofProperty Research, 1995(3).

[7] Brown,G.R and Matysiak , G. Sticky. Valuations. : AggregationEffects and Property Indices[ J]. Journal of Real Estate Fi-nance Economics ,2000.

[8]尉京紅.我国资产评估质量问题研究[D].天津:天津大学博士学位论文,2007(8).

[9]李占彪.我国资产评估行业质量问题的动因探析基

于问卷调查和因子分析[D].石河子:石河子大学硕士学位论文,2013(6).

[10]李保婵.资产评估行业执业质量研究——以广西为例[J].财会通讯,2013(2).

[11]满莉,钱冲元.陆良县森林资源资产评估质量控制和风险防范浅谈[J].绿色科技,2014(12).

[12]李菁菁.如何把控企业资产评估质量[J].山西财税,2017(10).

[13]王楠.我国资产评估质量及评价研究[J].时代金融,2017(3).

[14]李增泉,余谦,王晓坤.掏空、支持与并购重组——来自我国上市公司的经验证据[J].经济研究,2005(1).

[15]张祥建,郭岚.大股东控制与盈余管理行为研究:来自配股公司的证据[J].南方经济,2006(1).

[16]陈晓,戴翠玉.A股亏损公司的盈余管理行为与手段研究[J].中国会计评论,2004(12).

[17]王亚平,吴联生,白云霞.中国上市公司盈余管理的频率与幅度[J].经济研究,2005(12).

[18]干胜道,钟朝宏,田艳.微利上市公司盈余管理实证研究[J].财经论丛,2006(6).

[19]宋夏云.我国政府绩效审计人员的能力框架研究[J].会计研究,2013(4).

[20]求嫣红,韩清飞.中国和国际企业价值评估准则的比较与借鉴[J].财会研究,2014(10).