财富自由人士还需保险配置吗

文熙

林太太,46岁,全职主妇。林先生,48岁,某公司企业主,年收入1000万元以上。二人育有独生女,19岁,马上要出国留学。

双方父母均在70岁以上,林先生的父亲患有脑梗,长期卧床,和林母在私立养老院居住。

家庭财产包含:北京市区3套房产,市值约6000万元;流动资金约400万元,主要做银行中短期理财;其它资金投入公司运作。

未来5年的家庭主要支出包含:女儿的留学金,预计500万元;老人养老费和医疗费用支出,约200万元;生活开支每年约150万元。

虽然家庭现阶段不愁吃穿,且实现了财富自由,但因安全感不足,林太太还想为全家人做保险相关的资产配置。

林先生为人正直豪迈,而且对于企业经营有着很深的见解,但是最初的时候,他并不认同自己应该配置保险。在他的意识里,“我的资产已经足够让自己和家人这辈子,甚至下辈子都衣食无忧了,完全不需要买保险!”

相应地,我直接回应他:“如果所有事可以直接解决,用钱解决,那就不是风险了。”

林先生家风险分析如下:

1.经济周期风险

俄国经济学家康波曾提出“一段大的经济周期大概是50至60年”,中国的改革开放正好赶上世界经济周期发展上行的时候,过去40年我国经济发展速度较快,所以经济周期会更短,现在已经处于跨周期阶段,各种经济政策、法律法规都在调整。

比如以前是靠投资、消费、出口“三驾马车”拉动经济,现在是“侧供给”“三去一降一补”,国家的经济结构在调整,相关的财税政策都在一步步推进。比如这几年随着互联网的信息透明化,国家征信体系完善,金税三期,CRS全球征税都在不断收紧富人的口袋,这个时候提前做好资产配置更需要大智慧。

2.企业风险

这种风险不是指企业经营风险,主要是指公司資产和家庭资产划分不清,导致企业经营发生问题时,很容易把风险蔓延给个人和家庭。早年某温州商人就是因为企业为其它企业提供担保,而导致连锁反应,整个家庭都背上债务。

3.家庭风险

主要来源于自己和子女的家庭结构变化导致财富被分割。试想自己辛辛苦苦打拼了半辈子,都希望子女能过上更幸福的生活,但实际上“90后”“00后”对婚姻观念更开放,合不来就散。2018年国家统计的我国平均离婚率是38%,如果家族能提前对财富进行单独规划,财产有明确的归属,相信对子女和配偶双方都能起到更好的约束保障的作用。

4.个人健康风险

家庭财务运转依赖于林先生一己之力,家庭未来5年开支庞大,夫妻双方人到中年,身体状况势必不如年轻时,如果建立完善保障体系,就可以更安心踏实地成就自己事业。

买保险跟平时生活饮食一样,要讲究全面和均衡。不能因为喜欢投资,就只买养老类型的保险,万一发生重疾风险,就派不上用场;也不能因为觉得自己还年轻,就对养老险和寿险嗤之以鼻。保险是应对风险而生的,人生有生老病死残的风险,高净值家庭面临的不是如何挣钱的烦恼,而是如何更好地守住财富、增值财富的风险,所以需要配置全面的保障。

在这个原则下,可以为林先生设计如下保险方案。

1.林先生

1000万元保额递增型终身寿险:投被保险人为林先生,受益人为女儿。寿险是国际公认的相对来说更简便的、可进行资产直接传承的险种,而且寿险的现金价值高,投保人设置为自己,更有利于对资金获得掌控权。

500万元保额终身重疾险+高端医疗保险:投保人为林太太,实现投被保人的保费豁免,万一交费一方出现风险,则免交各期保费;被保险人为林先生,受益人为女儿。高净值客户投保重疾险,目的除了转移风险焦虑,还可以为自己和家人获得高端医疗资源。

2.林太太

500万元保额递增型终身寿险:实现夫妻共同资产顺利过渡给孩子。

500万元保额终身重疾险+高端医疗保险:投保人为林先生,实现夫妻互保。

300万年金保险:考虑到林太太没有工作,年金保险的复利增值功能可以为林太太预备一笔丰厚养老金。

3.女儿

500万元保额终身重疾险:投保人林先生,受益人指定林先生及太太,可以为孩子未来抵御健康疾病风险。

整体方案下,林先生全家每年只需动用不到100万元的资金,就可以为家人提供3000万-6000万元的保障,基本符合林先生的身价。

这个保险规划同样适用于所有林先生这类有实力的高净值客户。总结起来应该是3个关键词:先全后足、长短结合、保额充足。

先全后足:意外、重疾、养老等风险无处不在,高净值客户接触面更广,面临的风险点也就更多。确保多维度保障搭配,防止大量家庭财富从一个风险漏洞中流走。

长短结合:高净值客户保障规划,应以终身型保障为基础,确保财富安全与合理传承;同时也应辅以中短期年金型保障做重点补充,确保人生黄金期拥有较高生活品质。

保额充足:家庭人员,尤其是高净值家庭经济支柱的保障额度应该足够覆盖家庭支出,避免“一人出险,全家倒下”。

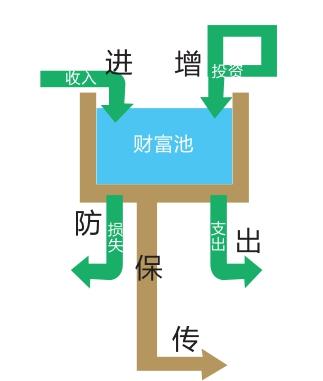

实现财富自由,是当下许多人追求的经济生活目标。实现财富自由的人和普通人一样,致力于自我财富的积累,一点一滴地扩建自己人生的高楼大厦。假如把财富比作水池,我们会发现,要想财富池的水满起来,不好好打理已有的财富是不行的。

家庭财富池有进也有出。先来看看财富池的进口,也就是我们常说的主动收入来源。主动收入来源有哪些呢?是不是日常的工资所得?或者经营企业所得?

再来看看财富池的出口,想想我们平常的固定开销有哪些?简单列举一下:柴米油盐酱醋茶,房租,房贷,孩子的学费,老人的赡养费,这些费用是不是没有收入也不会停止的开支?

收入减去开支,就有了结余。不同的人对结余有不同的处理方法,有的是投入企业扩大企业再生产,有的是直接进行投资理财,这样就多了一个被动性的理财收入,也就是财富池的增口。

除了日常计划性的刚性支出外,我们是否还会有突发的一大笔费用损失呢?想想会有哪些?企业经营失败,意外致残,生了场大病,这就是财富池的出口2,也就是所谓的防。

如果进+增大于出+防,财富池的水就会越来越多,代表我们的财富是在上升。等我们的财富积累到一定程度,是不是就要考虑把财富进行保全?尤其是如果有企业债务的,最好把企业债务与家庭财富进行隔离。这就是财富池的保。

等我们老了,子女也成家了,这个时候如果我们想把毕生的积蓄好好传承下去,又该怎么做呢?这就是财富池的传。

财富池的进、出、增、防、保、传这6方面,处处都隐藏着风险点。比如是否能保证经营企业不失败?保证一直有源源不断的收入?保证目前的收入一直不中断,维持到退休甚至终身?保证投资理财不失误?收入是一阵子的事,但支出却是一辈子的事,如果有一天因为企业經营失败了,拿不出小孩的上学费用,入不敷出了,怎么办?本想把好不容易积累的财富留给子女后代,却因债务或高额税务而缩水一半,或者被外人(女婿或儿媳)分走一半财富,这一风险又该怎么规避?

这时候,有一种金融工具,即保险运用得当的话,就可以化解上述担忧或问题。

家庭财富池风险对应险种类别

依据家庭财富池风险聚焦,对林先生林太太来说,养老、教育以及财富传承是最为关注的。这就意味着,年金险、终身寿险是林先生林太太的标配。年金险的现金流不仅可以弥补孩子的教育支出,还可以用作老人的养老费和医疗费。

未来5年,林先生家的支出需要500+200+150×?5=1450(万元)。5年后,假设林先生的父母仍在世的话,每年的支出仍需要150+200/5=190(万元)。今年48岁的林先生,虽然现在有1000万元以上的年收入,完全可以覆盖他当下的支出,但这份收入是基于林先生在世且健康的情况下才有的收入,万一他遭遇了意外,收入中断,每年接近200万的支出从何而来?另外,假设林先生可以一生平安,那他计划工作多少年后退休呢?退休前,他是否需要把未来的固定开支都提前预留出来?这笔资金,林先生可以结合保险、家族基金会或信托等金融工具,一起做个资产安排。但无疑,保险在其中起到不可替代的作用,比如给予家人确定的现金流和定向的财富传承。

以某年金险为例。林先生作为投保人和被保险人,年交保费50万元,交费10年(假设林先生在60岁考虑退休,在他还有收入时进行交费),则在林先生60周岁时,每年可以领取255670的生存金(或每月领取21731.95元),完全覆盖未来的支出水平。

林先生年金险利益演示表

至于林先生独生女儿的500万元教育金,由于马上面临出国留学,此时并不适合再用保险来准备教育金,可以直接从林先生的每年收入中,支出100万元留学费。

林先生的现金财产,如果要定向传承给其独生女,而不旁落到他人手上,可以采取终身寿险指定受益人的方式传承。即以林先生为投被保险人,购买1000万元的终身寿险,受益人填写女儿。