投资动机视角下中国银行业对外直接投资

赵秋银 余升国 邓婷钰

摘 要:基于“引导效应论”,中国银行业对外直接投资动机可区分为“客户追随动机”和“市场寻求动机”。本文选取2006—2017年18个东道国面板数据,构建单一要素和多要素的线性回归模型,实证分析中国银行业对外直接投资,研究表明:中国银行业对外直接投资倾向于双边贸易和投资关系密切的东道国,并且更青睐市场规模较大、制度质量与中国相近的东道国。为此,建议中国银行业在进行海外扩张时,要谨慎评估东道国市场情况,根据不同东道国采取差异性投资策略。

关键词:银行业对外直接投资;投资动机体系;引导效应论;客户追随动机;市场寻求动机

DOI:10.3969/j.issn.1003-9031.2019.11.002

中图分类号:F719 文献标识码:A 文章编号:1003-9031(2019)11-0009-13

一、引 言

随着中国对外开放水平逐步提高,银行业“走出去”步伐稳步推进,已在全球六大洲100多个国家(地区)设有分支机构,银行业全球经营网络己初具雏形,金融开放初具规模。国家外汇管理局关于金融机构对外直接投资的统计数据显示,2018年金融机构对外直接投资净流出量为909.77亿人民币,是净流入量的2.14倍;同年金融机构对外直接投资存量为17279.51亿人民币,同比2017年上涨了12.8个百分点。

为研究推进银行业国际化进程,本文致力于从投资动机角度分析银行业对外直接投资行为。现有对对外直接投资的研究多集中在企业层面,而对银行业进行单独研究特别在动因角度研究较少,且多集中在投资的区位选择上。本文借鉴现有研究,以“引导效应论”为理论出发点,分析投资动机对银行业对外直接投资的异质性影响,并针对不同的投资动机,对银行业的国际化提出差异化的对外直接投资建议。

二、投资动机体系和研究假设的提出

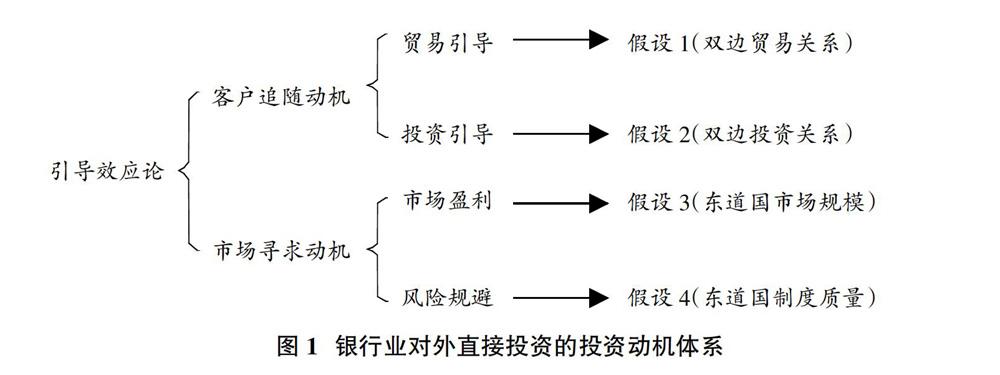

20世纪80年代Aliber.R.Z(1984)首先提出了“引导效应理论”,该理论认为银行业跨国投资的目的是提高与本国国际贸易的契合程度,并为非金融机构的对外投资活动提供金融服务,同时指出银行业在跨国投资过程中着重考虑东道国具备的相对优势。根据诱因的差异性,“引导效应论”分为“贸易引导效应”和“投资引导效应”。前者指银行业追随开展国际贸易的客户,在客户的主要贸易伙伴国设立分支机构,为海外客户提供便利化服务的同时获取稳定的中介收入;后者指银行业追随客户的对外投资方向,在客户密集投资的东道国设立分支机构,一方面更好地服务于原企业,另一方面能够吸引更多的母国企业拓展海外业务。“引导效应理论”同时指出无论是“贸易引导”或“投资引导”,银行业对外投资的落脚点都是寻求更大的市场,东道国具备的相对优势是银行业投资的重要因素。

本文以“引导效应论”为理论基础,从客户角度和东道国市场角度,将中国银行业对外直接投资的动因区分为“客户追随动机”和“市场寻求动机”,前者用本国与东道国双边贸易额和对外直接投资额来衡量,后者用市场规模和制度质量来衡量,从而构建了投资动机的理论体系。

(一)客户追随动机

根据Aliber.R.Z(1984)的“引导效应论”,银行业对外直接投资受“贸易引导”和“投资引导”,追随客户的贸易和投资选择,形成银行业对外投资的“客户追随动机”。作为金融市场的主体,银行业的经营行为要满足非金融行业的发展诉求。对于非金融行业而言,由于规模扩张、比较优势显著等原因,业务逐步向境外延伸。服务于这类国际贸易和投资产生的非金融行业的银行,必须跟随企业进行海外扩张。一方面更好地为企业提供咨询、结算、融资等服务,提高客户粘性;另一方面可收取中介费用获得额外收入。

基于“客户追随动机”,银行业对外直接投资受到东道国和母国间双边贸易和投资关系的影响。从双边贸易角度,大部分学者的研究认为,双边贸易对银行业对外直接投资有促进作用。Peter Van(1970)研究发现,美国外资银行绝大多数是为其母国跨国企业提供资金融通和交易服务,直观反映了银行业对外直接投资的“客户追随动机”。Jain(1986)对美国银行在发展中国家的投资情况进行回归分析,实证结果显示各国间的双边贸易额与银行在该国的投资额呈正相关关系。Esperanca.J.P&Gulamhussen.M.A(2001)以不同国家外资银行为研究对象,分析得到东道国与母国双边贸易是跨国银行在该国设立分支机构意愿的增函数。严佳佳和张婷(2018)以“一带一路”沿线的东盟国为研究对象,发现双边贸易额与银行在海外设立机构的数量显著正相关。从投资引导角度,Brealey.R.(1996)的研究验证了对外直接投资与外资银行海外办事处数量的正相关关系。根据以上分析提出以下两个假设。

假设1:中国银行业对外直接投资倾向于贸易关系密切的东道国。

假设2:中国银行业对外直接投资倾向于投资关系密切的东道国。

(二)市場寻求动机

对“引导效应论”的进一步分析,发现东道国市场所具备的相对优势是影响银行业对外投资的重要因素,形成投资的市场寻求动机。母国企业进行跨国经营以盈利为主要目的,无论是对外贸易还是投资都需要对东道国市场情况和风险情况进行充分评估,确认有利可图是其向该国扩张的首要条件。同样的,银行作为市场主体,其经营的最终目的是以最小的风险获得最大化的市场利润。从盈利角度,银行业会选择市场规模较大的东道国进行海外扩张。基于此,本文认为市场规模更大的东道国对银行业具有更强的投资吸引力。Barrell&Pain(1996)采用东道国人均国内生产总值(GDP)衡量市场规模,实证得出市场规模与企业海外投资显著正相关。Brealey&Kaplanis(1996)采用东道国国内生产总值衡量市场规模,结果同样是显著的正向影响。国内学者张云飞(2015)认为市场规模对企业对外直接投资的影响在发达国家与发展中国家有不同效果,但均为正相关。本文提出假设3。

假設3:中国银行业对外直接投资倾向于市场规模较大的东道国。

从风险规避角度,东道国良好的政治、法律环境有利于降低银行业海外投资风险。Papaioannaou(2005)研究发现法律体系及制度的完善程度与银行投资力度正相关,法律体系及制度不完善国家的市场环境相对较差,在此开办业务经营成本高,不宜投资。Bloningen(2005)的研究表明,东道国良好的政治制度会促进跨国企业对外直接投资。陈恩和陈博(2015)研究发现东道国政治制度环境对中国直接投资有显著吸引作用。王金波(2018)认为中国对外投资倾向于政治稳定、制度质量良好的东道国。本文提出假设4。

假设4:中国银行业对外直接投资倾向于制度质量较高的东道国。

三、样本选择、变量选取及模型构建

(一)模型构建

为验证假设1构造银行业对外投资与双边贸易额的估计方程,对外投资采用中国五大商业银行①海外设立分支机构的数量表示,双边贸易额用货物进出口总额表示,于是得到:

1nbnjt=α1jt+β11nbtvjt+μ1jt (1)

其中,bnjt表示t年中国五大商业银行在j东道国设立海外分支机构的数量,btv是母国与东道国的双边贸易额取对数,α是常数项,μ是随机误差项,β1是回归系数。

式(2)是在式(1)的基础上加上控制变量的回归模型,基于林德假设①的基本原理,收入差距与双边贸易额有直接的相关关系,为避免在回归中出现多重共线性问题,式(2)中剔除了收入差距(gdpd)作为控制变量,具体回归模型为:

1nbnjt=α2jt+β21nbtνjt+τ11npatjt+τ21ndisjt+τ3sculjt+τ4jfcjt+μ2jt (2)

其中,pat表示东道国居民专利申请数,dis为中国首都北京到东道国首都的地理距离,cul表示中国与东道国文化距离,ifc表示东道国是否有金融中心的虚拟变量。

为验证假设2,同样首先构造一个中国对外直接投资与银行海外设立分支机构数量的一元回归模型,再构建加入控制变量的多元回归模型,具体模型见式(3)和式(4):

1nbnjt=α3jt+β31nsofdijt+μ3jt (3)

1nbnjt=α4jt+β41nsofdijt+η11npatjt+η21ndisjt+η3sculjt+η41ngdpdjt+η5ifcjt+μ4jt (4)

其中,1nsofdi是中国对外直接投资存量的对数;回归系数β4表示银行基于追随投资导向的动机对银行业对外直接投资的影响;gdpg表示母国与东道国的收入距离。

为了验证假设3和假设4,同样依次构造了式(5)—(8):

1nbnjt=α5jt+β51ngdpjt+μ5jt (5)

1nbnjt=α6jt+β61ngdpjt+φ11npatjt+φ21ndisjt+φ3sculjt+φ4ifcjt+μ6jt (6)

1nbnjt=α7jt+β7 spolicyjt+μ7jt (7)

1nbnjt=α8jt+β8 spolicyjt+?1npatjt+?21ndisjt+?3sculjt+?41ngdpdjt+?5ifcjt+μ8jt (8)

其中,lngdp表示东道国国内生产总值的对数;policy是东道国的制度质量。值得注意的是,在式(6)中,考虑到收入距离与人均国内生产总值可能会出现多重共线性问题,故将收入距离剔除。

以上是针对本文四个假设以单要素为核心解释变量构造的回归模型,然而在分析银行业对外投资时,不能仅考虑其中一种要素的影响,为了在一定程度上解决单要素回归时的遗漏变量问题,本文将四个要素综合考虑,构建式(9)和式(10)的多元线性回归模型。

1nbnjt=α9jt+β91nbtvjt+β101nsofdijt+β111ngdpjt+β12spolicyjt++μ9jt (9)

[ 1nbnjt=α10jt+β131nbtvjt+β141nsofdijt+β151ngdpjt+β16spolicyjt+

γ11npatjt+γ21ndisjt+γ3sculjt+γ4jfcjt+μ10jt][(10)]

考慮到收入距离可能与双边贸易额和国内生产总值产生共线性问题,式(9)和式(10)同样剔除了收入距离。

(二)变量选择和描述性统计

1.被解释变量

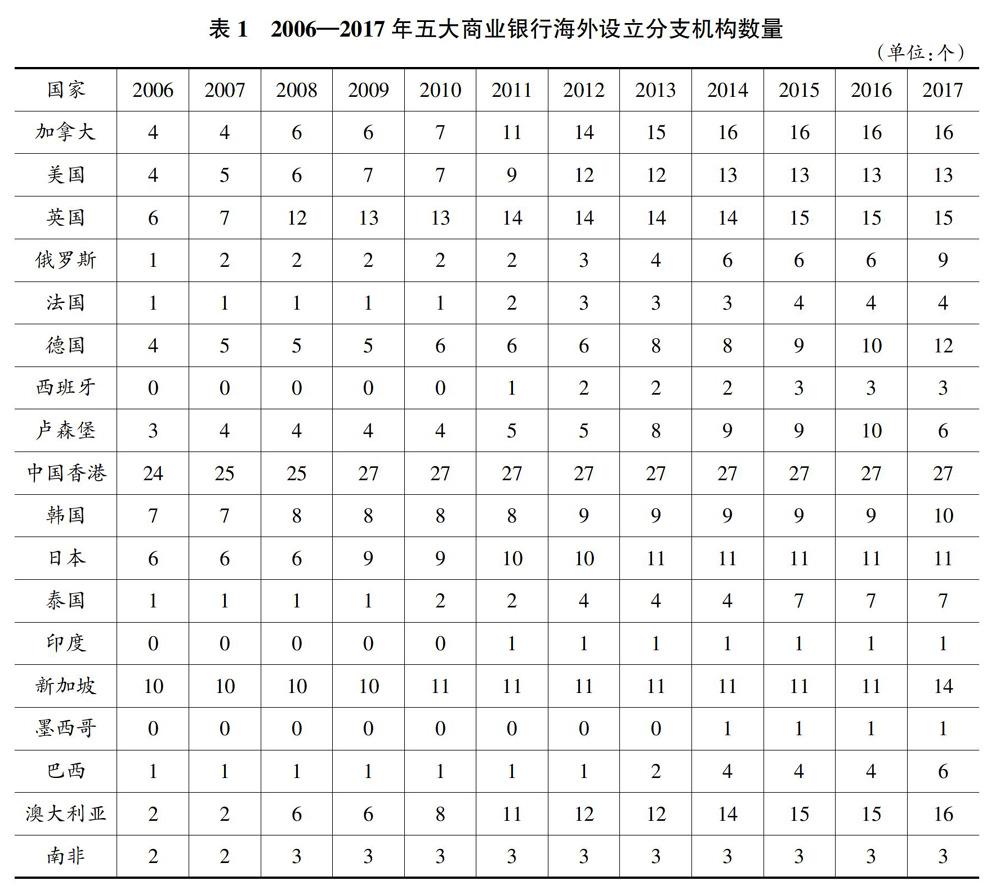

中国银行业对外投资主要以跨国并购和新建投资为主,投资主体以工、农、中、建、交五大国有银行为主。其中,跨国并购是指银行以现金或股权或两者组合的形式收购目标国银行,并获得该银行所有权的过程;新建投资是指银行在东道国设立机构,从而开展跨国业务。中国银行业在进行对外直接投资时,主要有设立分行、代表处、附属行、合资银行四种方式。本文采用五大银行海外分支机构数目解释其在东道国的投资力度,其中统计机构数量包括海外分行、子行和代表处(见表1)。

2.核心解释变量

(1)双边贸易额。双边贸易额越大,贸易关系越密切,则母国企业与该东道国经贸交往越频繁,服务于母国企业的银行业在该东道国设立分支机构的意愿更强烈。结合假设1,本文认为双边贸易额与银行海外分支机构数量呈正比。

(2)对外直接投资存量:对外直接投资存量的大小衡量了投资关系的密切程度,存量值越大,母国与东道国关系越密切,数据来源于中国对外投资统计公报。结合假设2,本文认为中国对外直接投资存量与银行海外分支机构数量呈正比。

(3)市场规模。当母国市场趋于饱和时,企业会寻求海外市场扩张,而市场规模大的东道国对跨国企业有巨大的吸引力。银行作为市场的金融主体,基于逐利的目的其所服务的非金融行业的海外扩张,激励了银行业的海外扩张行为。本文采用东道国国内生产总值表示市场规模。结合假设3,本文认为东道国国内生产总值与银行海外分支机构数量呈正比。

(4)制度质量。本文根据世界银行发布的全球治理指数中的六个维度指标①对东道国制度质量进行衡量,采用主成分分析法确定各项指标的权重,随后通过加权平均的方式计算制度质量的综合指标,最后对该综合指标进行标准化处理得到实证的制度质量指标,记为policy。制度质量值越高,东道国制度规范性与管制性越强。

3. 控制变量

(1)居民专利申请数。居民申请专利的数量越多,该国技术水平越高,该变量来源于世界银行数据库。

(2)地理距离。根据经典投资理论,母国更倾向于选择地理距离较近的地区进行投资,而贸易引力模型认为,国家间地理距离与双边贸易负相关,故有必要选择地理距离作为控制变量。本文采用中国首都北京,到各个东道国首都的距离作为本文的地理距离变量。

(3)文化距离。文化距离测度采用霍夫斯泰德文化六维度指标,采用较为流行的“KS”指数测算文化距离。将文化六个维度②指标按照以下公式进行综合,得到衡量文化距离的综合指标。

其中,culj表示中国与东道国j的文化距离;Iij为东道国j第i维度的霍斯夫泰德指标得分;I为母国a第i维度的霍斯夫泰德指标得分;V表示第i维度指标的方差。该指标取值范围为0~17.93。由于文化距离与其他指标没有可比性,本文对该指标进行标准化处理。

(4)收入距离。根据林德假说,一国收入水平影响国内需求结构,从而决定国家特定的产品偏好模式。两国收入水平越相似,偏好也越相似,需求越接近,重叠需求量越大,两国贸易量也越大。本文认为母国和东道国收入差距会对银行业对外直接投资产生影响,而收入差距采用东道国与母国国内生产总值的绝对值进行衡量。

(5)是否有金融中心。该解释变量为虚拟变量,没有国际金融中心的东道国的IFC值设置为0,拥有国际金融中心的东道国的IFC值设置为1。本文根据2018年3月发布的《全球金融中心指数报告》中全球金融中心前二十名的排名情况,判断东道国是否拥有国际金融中心。

4.数据来源及描述性统计

本文选取了2006—2017年18个东道国的面板数据,数据来源及变量的描述性统计结果见表2。

(三)变量平稳性检验

表3为各变量单位根检验结果。LLC检验结果显示,水平序列的制度质量检验结果不显著,其他变量均显著,而在一阶差分序列,所有变量都通过了平稳性检验。IPS检验结果显示,水平序列有个别变量不显著,而在一阶差分序列,所有变量均在1%水平通过显著性检验,显著拒绝“有单位根”的原假设,所有变量都是一阶单整的。值得说明的是,本文并没有对地理距离、文化距离、收入距离和是否有金融中心进行单位根检验,因为这四个变量均不随时间变化,没有“随机趋势”,是严格平稳的变量。

四、实证结果

为了验证理论推导中的四个假设,本文基于上文构建的计量模型,首先采用普通最小二乘法,其次以豪斯曼检验为基础,进行随机效应模型或固定效应模型的回归分析。回归结果如表4和表5所示。

表4中(1)和(2)列对应模型式(1)和式(2),目的是验证假设1。回归结果显示,银行海外设立分支机构数量与双边贸易额呈正比。随机效应一元回归模型显示,双边贸易额增长一个百分点时,海外设立机构数量增加0.4939个百分点,该弹性值在1%水平显著。添加控制变量后,豪斯曼检验值为17.59,在1%水平显著,选用固定效应模型,结果同样显示双边贸易对分支机构的设立数量正向相关,回归系数为0.5378,同样在1%水平显著。说明受贸易引导中国银行业跟随客户在双边贸易密切的东道国新设或增设分支机构,验证了假设1的合理性。

表4中(3)和(4)列对应模型式(3)和式(4),是对假设2的检验。回归结果显示,中国对特定东道国直接投资存量与银行在该国设立分支机构数量呈正比。一元随机效应模型回归系数值为0.2936,在1%水平显著,即当对外投资存量增长一个百分点时,银行设立分支机构的数量增加0.2936个百分点。加入控制变量后,豪斯曼检验在1%水平显著,采用固定效应模型,结果同样支持对外投资存量与海外机构设立数量呈正相关结论,弹性系数值为0.3060,同样在1%水平显著。这说明,受投资引导,中国银行业选择与母国投资关系密切的东道国进行投资,验证了假设2的合理性。

表4中(5)列和(6)列对应模型式(5)和式(6),是对假设3的检验。检验结果显示,东道国市场规模与中国银行业在该国设立分支机构数量呈正比,固定效应模型回归系数值为1.2246,在1%水平显著。加入控制变量后,固定效应模型回归结果显示,市场规模同样与银行海外分支机构设立数量正相关。意味着中国银行业对外投资选址倾向于市场规模较大的东道国,验证了假设3的合理性。

表5中(7)和(8)列对应模型式(7)和式(8),是对假设4的检验。两式固定效应模型回归结果显示:东道国制度质量与中国银行业海外设立分支机构的数量呈反比,回归系数在1%水平显著为负,与本文的理论假设不符。因此,本文采用普通最小二乘法对式(7)和式(8)进行辅助性回归,结果发现OLS回归显示两者显著正相关(见(7)列和(9)列)。可能的解释是:银行业进行对外直接投资的东道国制度质量普遍优于中国,反而阻碍了银行业的对外直接投资。这与余壮雄和付利(2017)同样采用WGI六维度指数表示国家制度质量,研究得出制度质量距离是阻碍中国企业投资于这些东道国的重要因素。此时,银行业更愿意在制度质量相近,也就是制度质量较差的东道国增加机构设立的数量。另外,比起制度因素,银行业对外设立分支机构更加注重双边经贸关系,更加注重市场的盈利水平。因此,表5的结果推翻了假设4,认为制度质量与银行业在特定东道国设立分支机构的数量呈反比。

表5中列(9)和(10)对应模型式(9)和式(10),将假设1、2、3和4中核心要素综合进行多元线性回归。结果显示:第一,双边贸易额与银行海外设立机构数量呈正比,假设1成立,值得注意的是,添加控制变量后,双边贸易额的回归系数并不显著,说明东道国距离、专利水平等因素减弱了中国银行业增加该国投资的显著性。第二,对外直接投资存量与海外设立机构数量呈正比,假设2成立。第三,市场规模与设立机构数量呈正比,假设3成立。第四,制度质量与海外设立机构数量呈反比,假设4不成立,可能是由于中国银行业更愿意增加对制度质量与中国相近的东道国的投资。

五、稳健性检验

(一)高收入东道国

根据世界银行数据库对全球国家(地区)的划分,分为高收入国家、中高等收入国家、中等收入国家、中低收入国家和低收入国家。银行业向外扩张会首先选择经济实力较强的国家和地区,在中等收入或低收入国家(地区)设立分支机构的数量较少,所以为了直观地分析基准回归的稳健性,此处选取了12个高收入国家2006—2017年面板数据作为研究样本,回归结果见表6。结果显示,双边贸易额估计系数为正(如列(2)和列(10)),符合假设1,单一要素回归系数在1%水平显著,多元回归正系数不显著,说明中国与东道国双边投资关系、市场规模等原因显著减弱了双边贸易关系的显著性。对外直接投资存量估计系数同样显著为正(列(4)和列(10)),符合假设2。市场规模估计系数为正,符合假设3,但多元回归系数并不显著,原因可能是高收入国家国内生产总值高,其市场规模在高收入国家间差异性不大,所以对银行海外设立分支机构的数量的影响不显著。制度质量回归系数为负,不符合假设4。以上结论和基准回归结果类似,验证了基准回归的稳健性。

(二)2008—2017年子样本回归

2008年爆发了全球性金融危机,中国的金融业也受到了影响,考虑到这一特殊经济事实,本文分离出2008—2017年数据做子样本回归(见表7),同时也是对基准回归的稳健性检验。

表7中双边贸易额、对外投资存量和市场规模回归系数均显著为正,验证了本文前三个假设的合理性,制度质量的系数显著为负,假设4不成立。该结果说明基准回归结果是稳健的。

六、结论及对策建议

本文根据“引导效应论”,将中国银行业对外直接投资的动机区分为“客户追随动机”和“市场寻求动机”,据此构建投资动机理论体系,并提出四个假设,同时选取18个东道国2006—2017年的面板数据,构建以单一要素和多要素的线性回归模型,验证理论假设的适用性,主要结论如下:

基于银行对外直接投资的“客户追随动机”,中国银行业受“贸易引导”和“投资引导”,会在与中国有密切贸易和投资往来的东道国增加分支机构数量。基于此,中国银行业更愿意在客户集聚地设立分支机构,方便为客户提供服务,提高客户粘性,增加中介服务收入。

基于银行业对外直接投资的“市场寻求动机”,本文从盈利和风险规避两个角度,中国银行业对外直接投资倾向于市场规模较大和制度质量与中国相近的东道国。银行和企业一样,处于市场主体地位,东道国市场规模促进中国银行业对其直接投资,市场规模与银行设立分支机构数量呈显著正相关。从风险规避角度,银行业对外投资的风险主要体现在政治、规制风险,由于经营管理差异,制度质量优于中国的东道国来说,制度质量越高反而会制约银行业的持续投资,中国银行业更愿意选择与中国制度质量相近的东道国增加海外机构的数量,这有利于降低银行业的投资风险,因此认为中国银行业对外投资倾向于制度质量与中国相近的东道国。

综上所述,影响中国银行业对外投资的因素可区分为双边贸易关系、双边投资关系、东道国市场规模和东道国制度质量。银行业对外投资要做好海外扩展的前期准备工作和目标市场的评估工作。从追随客户角度的投资动机角度,建议银行业谨慎评估与特定东道国的双边贸易关系,选择贸易和投资往来密切的东道国进行投资;从市场寻求的投资动机角度,建议银行业重点评估东道国市场的盈利水平和抗风险能力,市场规模大且制度质量与中国相近的东道国是增加银行分支机构数量的合理选择。

(責任编辑:孟洁)

参考文献:

[1]Aliber R Z.International Banking:A Survey[J].Journal of Money Credit&Banking, 1984,16(4):661-678.