中巴经济走廊视域下中国棉花全产业链贸易合作的基础与支撑体系研究

王乾润

摘 要:“一带一路”框架下中巴经济走廊开辟中国内陆边疆地区面向印度洋出海口参与国际分工协作的新格局,为跨国棉花全产业链合作创造了现实条件。随着中巴经济走廊区域经济辐射共振,各国由于自然资源禀赋、产业差异性和互补性不同,棉花产业链比较优势和产业链分工互补性奠定了双边全产业链贸易合作的基础。当前,中国棉花产业受到来自全球价值链重构和国内产业变革的压力,构建中巴经济走廊棉花全产业链合作的支撑体系,有利于促进我国棉花产业由嵌入GVC向主导“一带一路”RVC转变,振兴“一带一路”产业分工体系和价值链,推进“一带一路”棉花产业合作。

关键词:中巴经济走廊 中国棉花全产业链 棉花贸易合作 跨国棉花产业合作

一、引言

中巴经济走廊起点在喀什,终点在巴基斯坦瓜达尔港,全长3000公里,北接“丝绸之路经济带”,南连“21世纪海上丝绸之路”。历史上,南亚环山或临海,形成天然屏障,中国一直缺乏通往南亚的大通道和全面合作的顶层设计(刘庆春,2010)。“一带一路”框架下中巴经济走廊打通了中国新疆通往南亚最近的通道和面向印度洋最便捷的出海口,中国可以经由印度洋参与国际分工协作,发展与世界各国的经贸关系(闫海龙,2016)。赵捷、刘宁(2017)认为中巴经济走廊贯通将使中国出口与进口的预计贸易增长空间提升19.4%与10.1%以上。陈继勇、李知睿(2019)也得出类似结论,指出随着贸易非效率因素改善,中国对中巴经济走廊及周边国家的出口贸易将获得更大出口增长空间\[4\]。伴随中巴经济走廊区域经济辐射共振,成为“一带一路”南亚局势的关键。棉花产业是中巴经济走廊及周边国家重要产业,而现有文献缺乏符合中巴经济走廊建设需求和加强棉花产业链合作的研究,凸显本研究的重要性。

当前,国内棉花产业以供给侧结构性改革为统领推进品质迈向中高端,全面提升全产业链质量和效益(李付广,2019)。但是,由于生态资源环境约束,土地和劳动力成本上升,服装消费升级和纺织用棉刚性需求,我国对高质量棉花供求缺口持续存在。加之蝗虫、自然灾害频发等引起全球棉花减产,中亚乌兹别克斯坦、塔吉克斯坦纺织产业扩张禁止原棉出口,我国棉花进口渠道进一步收窄。全球贸易保护主义盛行,产业链“片段化”,全球价值链重构,我国棉花产业链受到国内外产业变革挑战。中巴经济走廊及周边国家巴基斯坦、印度、孟加拉国气候适宜、棉花资源丰富,土地和劳动力成本比较优势凸显,纺织潜力巨大,具有更广阔的市场和空间。一方面,拓宽跨国棉花全产业链合作,以多元化渠道保障我国棉花产业链供给安全,破解国内产业转型升级瓶颈;另一方面,中国先进的棉纺织加工设备、优化的工艺流程,专业农技人才,精细化作业以及成熟的国际交流合作经验等吸引新兴市场国家通过承接第四次产业转移浪潮,参与到中国棉花产业链,推动全产业链降本增效。现有学者的研究偏向于分析中国与南亚国家农产品贸易互补性研究(余妙志、梁银锋、高颖,2016)或是丝绸之路经济带农产品贸易潜力研究(布娲鹣·阿布拉,2017),对中巴经济走廊棉花全产业链的研究鲜有。由此,本研究试图探析中巴经济走廊视域下中国棉花全产业链合作问题,通过优势互补的全产业链保障我国棉花供给安全,促进“以国内大循环为主体、国内国际双循环相互促进的新发展格局”的形成。

二、中巴经济走廊及周边棉花主产国概况

基于水、热、光照、土地、劳动力等资源要素禀赋的比较优势是产业链分工协作的自然基础。印度棉花种植面积约为1270万公顷,巴基斯坦棉花种植面积约为237万公顷;印度河灌溉和日照优越,对棉花成熟、吐絮和收获都十分有利,是优质长绒棉产地。孟加拉国也有部分棉区,棉花产量相对较少,供不足需,依赖进口。中国棉花产量位居世界第一,阿克苏是闻名世界的长绒棉之乡(如表1所示)。阿富汗战后才恢复棉花生产,中巴经济走廊周边其他国家因非产棉国或政局不稳,贸易数据不详。因此,本研究以印度、巴基斯坦、孟加拉国为主要研究对象,深入分析中巴经济走廊视域下中国棉花全产业链贸易合作的基础与支撑体系。

中国长江流域棉区、黄河流域棉区和新疆棉区两河流域棉区日照充足,土壤肥力适中。新疆棉区水热条件丰富,气候干旱少雨,冰雪融水灌溉,适宜棉花的种植和采摘。中国棉花品种多而杂。其中,新疆棉田集中,种植规模化,机械化程度较高;单产水平高,长绒棉纤维长、色泽洁白、拉力强,但是“三丝”含量相对于其他棉区低掺杂。

印度旁遮普邦、哈亚那邦、拉贾斯坦邦以及德干高原西北部地区棉区气候较干旱,多沙土地,适合棉花种植。日照时间长,早晚温差大易于纤维的积累,印度河灌溉水源充足且地势较高不易积水,在棉花收获季节多晴朗天气,便于收获采摘。印度棉花的品种按长度分为三个类别:短纤维属印度土种棉;中长纤维属美种陆地棉;特长纤维陆地棉和埃及棉品种。棉花价格比机采棉低3-5分钱;品级较好,品种多样可以满足不同纺纱要求;棉结少,尤其是Shankar-6在全球都城于偏結少的棉花品种,纱线有结点少的特点;光泽和色泽是世界最好棉花之一。

巴基斯坦东部与印度接壤的旁遮普省、信德省和西北边区省热带季风气候,气候干燥,昼夜温差大,无霜期长,印度河流域具备良好的灌溉和土壤条件,棉花生长期间多晴好天气,成熟与收花期基本无雨,利于棉花生长和采摘。237.00143.70巴基斯坦棉纤维粗,棉纱印染上色好,吸收快而均匀,按绒长分为短绒(21毫米以下)、中绒(21-25毫米)、中长绒(26-28毫米)长绒(28-33毫米)四类。中长绒一般占总产量的60%-70%。水杂大,三丝多,只可纺低支环锭纺纱和气流纺纱。

孟加拉国恒河流域有零星的产棉区亚热带季风型气候,湿热多雨,年平均气温为26.5℃,恒河平原适宜种植棉花。4.503.00孟加拉国棉花水杂大,三丝多,棉花种植业以小农经济为主,单产不高,地产棉花产量少,棉纺织业主要依靠进口。

(一)产业链上游生产环节,中巴经济走廊及周边棉花主产国后发优势凸显

从棉花生产总量看,中国、印度、巴基斯坦名列全球棉花五大主产国之列。近年来,印度在全球棉花生产链中的影响力逐步上升,进一步弱化中国在全球棉花生产中的比较优势。中国与印度入驻世界500万吨以上产棉大国“俱乐部”(毛树春,2016)。中国棉花种植逐步向新疆棉区集中。2019年新疆棉花总产量达500.2万吨,占全国总量84.9%,占全球总量20%国家统计局关于2019年棉花产量的公告国家统计局.http://www.stats.gov.cn/tjsj /zxfb/201912/t20191217_1718007.html。。自治区棉花单位面积产量131.30公斤/亩,超过全国平均水平117.60公斤/亩,棉花生产面积、单产、总产已经连续20多年位居全国首位,表现出良好的发展势头新疆维吾尔自治区统计年鉴中国统计出版社,2019。。新疆生产建设兵团皮棉单产居世界最高水平。尽管受大雨洪涝及病虫害影响单产略有下降,但是印度棉花主产国在全球棉花生产中的地位不断提升。印度与中国相比,棉花单产水平仍有非常大的差距,与世界相比较,印度棉花单产平均水平尚有一定距离。但是,随着农业基础条件的改善、先进耕作技术和转基因技术的进一步推广,印度棉花生产潜力将被激发。

(二)产业链中游流通加工环节,线上线下互动,中巴经济走廊纺织业崛起

棉花产业流通环节,现货和期货交易相互结合及线上线下互动新趋势。互联网+棉花产业发展迅猛,2014年全国棉花交易市场数据中心在北京落成并投入使用,中国棉花O2O公共平台—国家棉花资源监测信息平台正式推出,E棉仓、储备棉出库服务系统对完善中国棉花信息建设,提高流通效率具有一定的促进作用。农业物联网、大数据分析在中国棉花产业中的应用与发展,互联网+棉花产业生态圈新业态层出不穷。

棉纺织加工环节,巴基斯坦纺织业兴起棉纱和棉布的出口量居世界前列,是中国进口棉花的主要来源地。随着中国棉纺织行业逐步适应国际消费趋势的主流,由生产低档次产品向高品质、高档次及高附加值的产品转变,逐步完善上下游产业链。另外,我国部分中低端纺织产能逐步转移到中国西部乃至东南亚或南亚地区。孟加拉国在正装、泳衣、户外服装等纺织品方面市场份额增多,接受了大部分从中国转移的订单。

(三)产业链下游消费环节,中巴经济走廊及周边国家是世界棉花消费集中带之一

产业链下游,印度、孟加拉国新兴市场国家承接国际产业转移浪潮,大力发展加工贸易和代工贸易,刺激棉纺织工业迅速发展,对于棉花原材料的需求旺盛。伴随中国服装消费升级和向纺织业强国迈进,棉花消费呈稳步增长态势。中美贸易摩擦升级冲击中国棉业市场,中国不得不考虑从巴西、巴基斯坦等国扩大棉花和棉纱的进口。世界棉花贸易市场中进口量排在前七位的分别是孟加拉国、越南、中国、印度尼西亚、土耳其、巴基斯坦和印度。其中,中巴经济走廊相关国家就有三位。

从棉花消费价格变动看,2018-2019年前期国内外棉价快速走高,中美贸易战对全球棉花流动、消费的压制作用非常明显。国际棉花供需格局收紧,市场预期高位回落,棉花价格走势对金融因素愈发敏感,世界和我国的棉花价格指数均大幅下滑。2019年延续了棉花目标价格政策,目标价格为18600元/吨,保障了棉农生产积极性,稳定了市场预期。由于全球经济下行的压力增大,纺织业承压收敛,中国企业对越南、印尼、巴基斯坦等棉纱的进口量也将高位回落,南亚棉纱进入中国市场的困难上升,下游行业受到影响。

三、中巴经济走廊视域下中国棉花全产业链贸易合作的基础

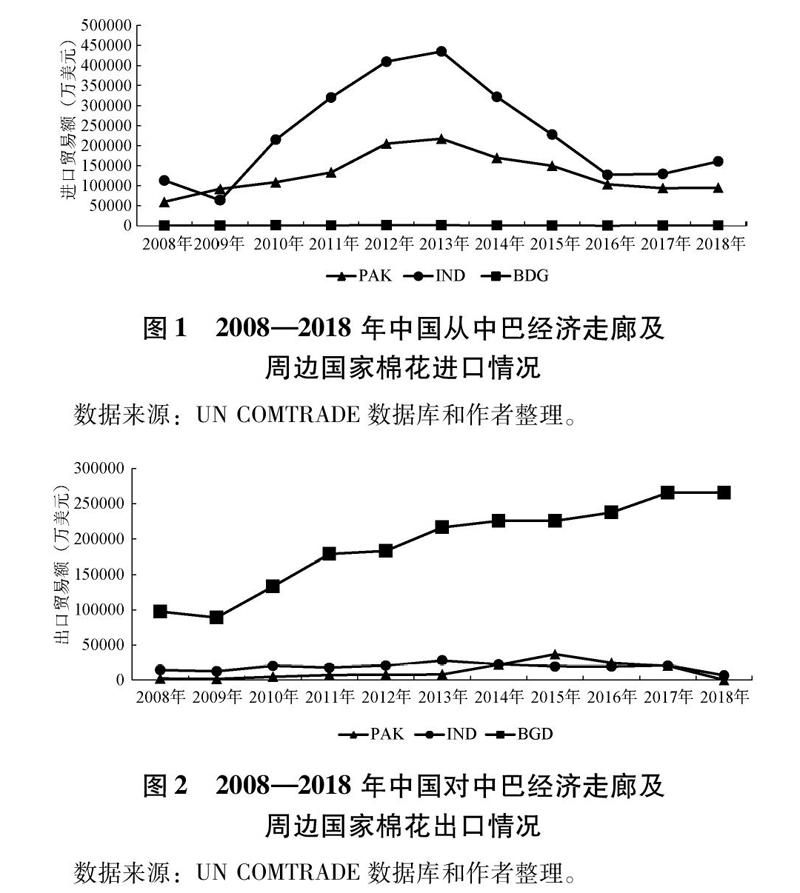

(一)棉花资源进口与纺织产能国际合作的基础良好

“一带一路”倡议提出以来,中国与印度、巴基斯坦、孟加拉国保持长期密切的贸易伙伴关系。并且以我国进口棉产品为主,出口较少。中国从印度、巴基斯坦进口了大量的棉产品,其中,印度是最大的贸易伙伴,进口贸易规模最大年份是2013年,达434786万美元数据来源:UN COMTRADE数据库。由于金融危机持续发酵,纺织服装消费萎缩,中国与中巴经济走廊及周边国家棉产品贸易额下滑趋势明显。近年来,国内供给侧结构性改革成效显著,“三去一降一补”落实,经过一系列改革之后,中国与印度、巴基斯坦的棉产品进口贸易额又逐步回升。2019年美棉加征关税25%,中国纺织用棉需求收窄,服装业成本上升,下游服装纺织出口订单不足,不少订单开始转移至东南亚或南亚国家。我国纺织企业在全世界范围内寻求资源低成本优势,进行全产业链的并购和投资,开展纺织产能国际合作以降低全产业链的成本。

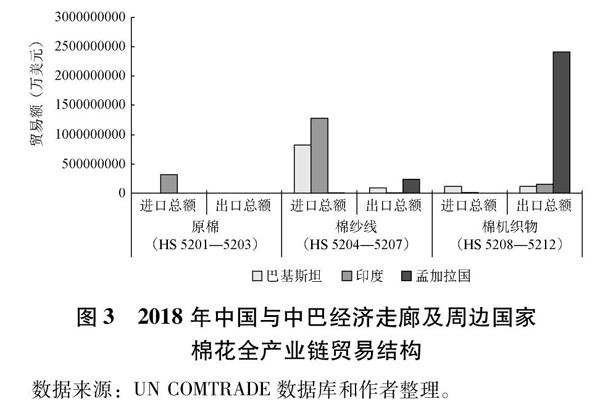

(二)双边棉产品贸易结构有待于优化

中巴经济走廊视域下中国棉花全产业链贸易以我国进口棉纱类商品为主,出口棉机织物类商品所占比重最大。反映出这些国家以生产初级棉产品为主,产业链中下游初级加工品的附加值较低,与其国民经济相对落后,技术水平和商品附加值较低,全产业链配套设备不足相关,棉花产业有待于向价值链高附加值环节转型升级。

(三)棉花产业链比较优势与互补性显著

资源要素比较优势和互补性是两国产生国际贸易的基础。贸易互补性指数(Trade Complementarity Index,TCI)是指两国间一国出口产品与另一国进口产品的匹配程度。如果两国贸易具有互补性,那么发展贸易关系可以给贸易双方带来较大利益。该指数计算公式如下:

公式中:表示国家i出口与国家j进口之间的贸易互补性指数;RCAxik代表i国在k类商品上的显性比较优势指数〖ZW(〗RCA>2.5表明该国该产业具有极强的国际竞争力; 1.25≤RCA≤2.5,表明该国该产业具有很强的国际竞争力;0.8≤RCA<1.25表明该国该产业具有较强的国际竞争力; RCA<0.8表明该国该产业的国际竞争力较弱。〖ZW)〗;RCAmjk代表J国在k类商品上的显性比较劣势指数。RCAmjk越大,说明该国在此类商品生产上处于比较劣势。当某国出口的主要商品类别与同另一国進口的主要商品类别相一致时,两国间的贸易互补性指数Cij就越大;反之则越小。一般来说,Cij在0到1之间,表示两国贸易互补性较弱;Cij>1,表明两国贸易互补性较强,且指数越大,两国贸易互补程度越高。所涉及的棉产品为HS第52章棉花项下HS四位编码5201-5212。棉产品贸易相关原始数据均来源2018年UN COMTRADE DATABASE〖ZW(〗原棉(5201未梳的棉花(千克)、5202废棉(包括废棉纱线及回收纤维)(千克)、5203已梳的棉花(千克));棉纱线(5204棉制缝纫线,不论是否供零售用(千克)、5205棉纱线(缝纫线除外),按重量计含棉量≥85%,非供零售用(千克)、5206 棉纱线(缝纫线除外),按重量计含棉量<85%,非供零售用(千克)、5207棉纱线(缝纫线除外),供零售用(千克));棉机织物(5208棉机织物,按重量计含棉量≥85%,每平方米重量≤200g(米)、5209棉机织物,按重量计含棉量≥85%,每平方米重量>200g(米)、5210棉机织物,按重量计含量<85%,主要或仅与化学纤维混纺,每平方米重≤200g(米)、5211棉机织物,按重量计含棉量<85%,主要或仅与化学纤维混纺,每平方米重>200g(米)、5212其他棉机织物(米)),研究结果如表2所示。

研究结论:棉花产业链上游,中国与印度原棉贸易RCA值为2.724,表现出极强的国际竞争力;互补性指数Cij值为0.016,互补性较弱。其次,中国与印度原棉贸易RCA值为0.559,表现出极弱的国际竞争力;互补性指数Cij值为0.350,互补性较弱。再次,中国与孟加拉国原棉贸易RCA值为0.078,表现出极弱的国际竞争力;互补性指数Cij值为0,互补性最弱。

产业链中游,中国与巴基斯坦棉纱贸易RCA值为3.743,表现出极强的国际竞争力;贸易互补性指数Cij值为5.531,互补性很强。而中国与印度棉纱贸易RCA值小于0.8,表现出较弱的国际竞争力;贸易互补性指数Cij值为0.583,互补性较弱。中国与孟加拉国棉纱贸易RCA值为0.793,表现出较弱的国际竞争力;棉纱贸易互补性指数Cij值为1.327,Cij>1,互补性程度高。

产业链下游,中国与印度棉机织物贸易RCA值为1.077,表现出较强的国际竞争力;与孟加拉国棉机织物贸易比较优势RCA值为1.033,表现出较强的国际竞争力;与巴基斯坦棉機织物贸易RCA值为0.630,表现出很弱的国际竞争力。中国与印度、巴基斯坦、孟加拉国棉机织物互补性指数Cij值皆小于1,互补程度低。

纵观中国与中巴经济走廊及周边国家棉花全产业链贸易,巴基斯坦原棉和棉纱类商品国际竞争力极强;印度、孟加拉国棉机织物类商品具有较强的国际竞争力。中国与巴基斯坦在棉纱类商品贸易互补性最强,与孟加拉国互补性次之,与印度全链条棉产品贸易互补性相对弱。总体看,双边棉花产业链贸易互补性增进了棉花全产业链合作关系。伴随“一带一路”深耕细作,中巴经济走廊早期项目竣工,全方位的对外开放举措实施,中巴经济走廊及周边国家的棉产品贸易关系将更为紧密。

四、中巴经济走廊视域下中国棉花全产业链合作的支撑体系

(一)政策支撑系统

区域多边合作政策支撑。2017年5月《共同推进“一带一路”建设农业合作的愿景与行动》提出推动沿线国家尤其是六大走廊农业合作,跨国布局产业链和发展新疆旱作农业,特别是棉花产业。境外农业产业合作园区,境外农业合作示范区和农业对外开放合作试验区纷纷建立。2017年4月中国加大对CPEC投资规模从460亿美元增资至620亿美元。2018年11月巴基斯坦邀请土耳其参与推动走廊建设。阿富汗、伊朗意欲纳入走廊延长线的方案。2019年沙特在瓜达尔港以投资210亿美元大型项目形式参与走廊建设,在中巴经济走廊建设进入充实、拓展新阶段之际的这一举措体现“一带一路”的开放性和透明性并释放出国际魅力和影响力。2018年SCO青岛峰会部署与印度农业务实合作,金砖国家进一步加深,中国亚欧博览会、中国棉纺织博览会、中亚论坛和智库等区域组织和合作机制日臻完善,为中国涉棉企业布局全产业链创造了优惠的国际贸易条件和产业合作的平台与载体。

双边合作政策支撑。2017年《中巴经济走廊远景规划》与“一带一路”倡议和巴基斯坦“2025发展愿景”实现了深入对接。瓜达尔自贸区运营,中巴经济走廊沿线初步选定8个农商中心(Agro-business),以及五个功能区和多个节点城市,优惠的税收及招商引资政策为中国企业“走出去”创造了有利条件。2018年12月中巴签署《中巴产业合作谅解备忘录》,推动特殊经济区建设,确定2019年为中巴产业合作年,为国际投资者提供更多合格的劳动力,中巴启动“就业战略”。巴基斯坦拥有2亿人口,劳动力密集,棉花采摘成本低。中巴经济走廊远期规划中支持建设纺织产业集群。2019年12月中巴自贸协定第二阶段议定书中,巴基斯坦棉纱、农产品、皮革制品等重要出口产品均在关税减免之列,并将享有与东盟国家进入中国市场的同等待遇,这将大大推动巴基斯坦对华棉产品出口。农户+基地+智慧农业+北斗卫星的棉花全产业链在巴基斯坦应用,极大提高了巴棉花全产业链的质量和效益。

自治区层面交流互动。新疆是我国优质棉生产基地,2019年棉花总产量500.2万吨,占中国棉花总产量的84.9%〖ZW(〗数据来源:国家统计局。〖ZW)〗,占世界棉花产量的20%左右。日照充足,降水稀少,昼夜温差大和利用冰雪融水灌溉为棉花的生长提供了优越自然条件,从而使新疆棉花吐絮好,絮色白,品级高,单产高。CCIA在新疆推广双链即“生产链+产业链”驱动的棉花全产业链布局,实验基地的棉花已经全面超越澳大利亚棉花标准,规模经济和生产效益大幅提升。伴随纺织服装和物流产业集群迅速发展,全产业链的就业容量将达到100万人,其中南疆劳动力在全疆全行业的就业人数达到65万人,推动精准扶贫和乡村振兴。新疆拥有锦牌银力、天彩彩棉中国驰名商标,棉农通过订单生产,形成一区一品、一县一品的种植模式;为解决上游棉花品种多、杂,棉农散、小的问题,中游流通不畅和加工能力不够,下游服装消费升级问题,构建棉花全产业链实现专业化集约生产经营,“互联网+棉花全产业链”、棉花供应链金融新业态涌现。2016年4月自治区党政代表团考察巴基斯坦,巴方派代表回访,提出应加强创新育种与生物技术合作,抵抗棉花病虫害,提高巴基斯坦棉花产量。中巴经济走廊经济技术效应扩大,尤其是作为棉花产业,预期种植200多种BT棉以改善棉花品质,提高产量和效益。

目前,新疆综合布局丝绸之路经济带核心区“一港”“两区”“五大中心”“口岸经济带”建设,构建“枢纽经济”“门户经济”“流动经济”体系,落实第三次中央新疆座谈会对内对外开放举措,进一步发挥区位优势,推进西部大开发,开辟内陆和沿边开放新格局,为中巴经济走廊棉花全产业链合作提供有力支撑。

(二)经济支撑系统

1.国民经济支撑子系统

中国在全球竞争力指数排行28位,远远领先于印度、孟加拉国和巴基斯坦(详见表3)。目前,以信息化、生物技术和智能化为主导的第四次产业革命推动产业变革和经济发展,知识和人才是影响国家竞争力的核心因素。全球人才竞争力指数—中国、印度、巴基斯坦分别为48.01、36.78、26.94,相应排名第43、81、109位。中国与这些国家相比国家竞争力优势显著,这种差异性是国家间开展棉花全产业链国际合作的优势,在中巴经济走廊区域经济范围内,我国能够起到引领、示范和带动作用。

2.产业支撑子系统

中国与中巴经济走廊及周边国家形成的产业互补性和产业竞争力差别以及对核心竞争力的掌握,使中国具备主导RVC的先决条件。对比中国与印度三次产业:2017年我国三大产业占比分别为8%、40%、52%,经济体走向成熟期都会伴随第三产业的崛起并逐渐成为主导,产业结构逐步优化,产业竞争力逐步提升。据产业结构高度化模型测度中国与印度产业结构高度化指标,得出美国、韩国、印度、中国的统计值分别为73.42、9.22、0.27、8.97,发现中国产业结构高度化与韩国接近,低于美国且高于印度(刘名远,2018)\[10\]。产业结构高度化是产业价值链由低端向高端演进过程,中国正从工业化中后期走向成熟阶段迈进——结构升级和服务业崛起是工业化中后阶段的必经之路。印度仍然是农业——工业国,产业发展逆佩蒂克拉克定律,三次产业占比分别为35%、15%、50%,產业经济呈现“哑铃型”:一头是传统的农业经济,在印度社会发展中依然占据比较重要地位;一头是以高新技术产业为代表的现代经济迅猛发展,而本该在二者中间充当过渡和衔接角色的工业和制造业却持续低速增长,产业结构失衡,产业经济发展的基础薄弱。巴基斯坦、孟加拉国产业结构单一或门类不全,农业经济相对落后。中国拥有丰富的产业资源、先进的纺织技术和完整的产业链条,我国对核心竞争力的掌握使中国具备主导“一带一路”价值链(Regional Value Chain, RVC)的先决条件,由嵌入GVC向主导“一带一路”RVC转变,提高棉花产业国际竞争力和话语权。

3.价值链支撑子系统

当今,国际分工体系已经深入发展到棉花产业链上的各个环节与工序,材料采购、生产加工、物流运输、服装品牌研发设计和营销等各个环节已形成相互有序衔接的链条关系。2002年、2004年、2006年、2008年、2012年、2014年间我国纺织业在GVC的垂直专业化分工指数VSS即嵌入全球价值链(Global Value Chain ,GVC)的程度分别为0.18、0.21、0.17、0.15、0.14、0.15。纺织业、服装鞋帽、皮革羽绒及其制品由最高峰21%逐步下降到16%左右,国际市场竞争日趋激烈而国内市场需求大幅提升,出口导向型转为内需,导致其VSS值逐步下降。我国全行业参与国际分工的程度在世界范围内处于较高水平,而中巴经济走廊区域的国家正迫切需要参与到产业分工体系中,彼此有着产业链分工互补性合作诉求。2014年我国总体的垂直专业化分工VSS指数达到28.3%,比2002年的19.8%提升8.5个百分点,年均增长率为2.78%(丁阳,2016)\[11\]。在参与国际分工程度变化的同时,产业结构也在调整,我国参与国际分工的质量和层次不断提高,逐步由产业链低端向高端转移。

五、结论与政策启示

(一)结论[

“一带一路”构筑价值链“双环流”体系,中国越来越成为链接发达国家和发展中国家的节点和枢纽\[12\]。中国与中巴经济走廊及周边国家棉花全产业链合作的自然资源禀赋充裕、政治基础良好,基于产业链比较优势差异性和互补性合作不断加深。以棉花全产业链合作为最佳结合点加强双边棉花产业合作,以多元化渠道应对中美贸易摩擦,保障重要农产品的供给安全,规避国际贸易风险,减少产业链阻断的损失。建立国家综合竞争优势、产业竞争优势以及价值链为核心的中巴经济走廊棉花全产业链合作支撑体系,凝聚主导区域产业分工和价值链高端环节的实力,积极建设全产业链的农业产业合作园、纺织产业园,加速资本、技术、知识等要素重新配置,发挥产业集聚效应和知识溢出效应,重构中国引领的区域产业分工体系和价值链,促进“以国内大循环为主体、国内国际双循环相互促进的新发展格局”的形成。

(二)政策启示

抓住“一带一路”框架下中巴经济走廊建设千载难逢的机遇,筑牢中巴经济走廊棉花全产业链合作的基础,健全产业合作的支撑体系,由嵌入GVC到主导“一带一路”RVC转变,构建价值链、产业链分工互补性伙伴关系,实现棉花全产业链增值。一方面,通过发展中巴经济走廊棉花全产业链,调节国内产需平衡,开展互惠互利的长期合作,满足周边国家迫切融入区域产业分工合作的诉求,优化劳动力、土地、资金、技术要素配置效率与合作水平,促进国内棉花产业结构调整和升级;另一方面,通过“引进来”和“走出去”,依托瓜达尔自贸区、口岸经济带、综合保税区、乌鲁木齐国际陆港和中欧班列等,发挥棉花产业链集聚和集群效应,扩大区块链技术、跨境电子商务和人民币结算的应用,发展棉纺织附加值高的技术、服务和知识密集型产业,培育优质棉花种质中心、作物栽培示范点、推广滴水灌溉等做好生产链。同时疏通加工流通链,提供优质的全产业链配套服务;拓展服装品牌研发和时尚中心,做好终端维护和信息反馈,拓宽国内外消费市场。举全国之力,把新疆建设成为“一带一路”上的棉花全产业链国际合作中心,以中巴经济走廊棉花产业集聚和支撑区为示范,带动我国与“一带一路”沿线国家的棉花全产业链合作,提升区域棉花产业合作的层次和水平。