多元化战略下的集团内部资本市场运作研究

张烨箫

摘 要:随着我国经济的不断发展,越来越多的企业开始实施多元化的经营战略,集团内部的资本市场也随之产生。本文就集团内部资本市场是如何运作的,多元化的集团内部资本市场是否有效,如何提高内部资本市场的效率这几个问题进行研究,在分析万向集团内部资本市场案例的基础上,得出相应的结论。

关键词:多元化;集团内部资本市场;万向集团

一、引言

本文通过对万向集团实施多元化战略先后集团内部资本市场的比较研究,对万向集团内部资本市场的运作体系,其中存在的风险进行分析,为我国企业多元化战略下内部资本市场如何运作,是否有效、如何改进这些问题进行相应解答,为完善我國集团内部资本市场,提高内部资本市场运作效率提供意见。

二、文献综述

内部资本市场是企业集聚多条渠道的资本,以企业内部一定的机构作为运行载体,在企业集团各公司之间进行分配的机制,这一概念最早由Alchian(1969)提出,他认为内部资本市场能使企业更高效的配置资本,提高资本运作效。而多元化与内部资本市场之间有存在着一定的关系。企业多元化经营能分散经营风险,各部门间加强协同效应,构建内部资本市场,提高内部资本市场效率。李善民等(2006)从资本成本与多元化之间的关系入手,实证检验发现公司的多元化降低了公司的总资本成本。Stulz(1990)指出,由于多元化经营它将有效地解决企业投资不足的问题,使多元化经营企业比单一化经营企业能更多地利用净现值为正的投资机会,从而提高企业的价值。王峰娟(2010)认为在多元化经营下各企业间的盈亏在纳税时可以进行抵减,使内部资源得到合理的配置,提高内部资本市场效率。

但另一种观点认为多元化会降低内部资本市场的效率。多元化经营会使各企业管理者的决策权变大,管理者从自身利益考虑,会出现寻租、代理问题。Lang(1994)的研究数据表明,多元化公司的托宾Q值要明显低于相同投资组合的专业化公司。Stein(1997)认为当企业内部拥有较多现金流流入项目和较强的融资能力时,管理者能支配较多现金流,使得其出现过度投资行为。邵军等(2007)认为公司多元化会致使股东和管理层之间产生代理冲突,多元化经营的真实目的是为了获取私人利益。杨棉之(2010)以2006-2007年沪深两市的系族企业为研究对象也得出此结论,并且民营企业集团的内部资本市场的配置效率要显著低于国有企业集团。

三、案例分析

(一)万向集团介绍

万向集团创建于1969年,从鲁冠球以4000元资金在钱塘江畔创办农机修配厂开始,以年均递增25.89%的速度,发展成为营收超千亿、利润过百亿的多元化跨国企业集团。进入新世纪,万向集团除传统制造业继续发展,奠定中国汽车零部件行业龙头地位外,在金融、服务、现代农业等领域也都得了突破性增长,逐步成为一家现代化企业集团。

截至2018年,万向集团参与控股的公司共近20家,涉及能源、金融、进出口贸易、食品、农业、服务、房地产等多个领域,其中有4家上市公司,分别为万向钱潮股份有限公司、顺发恒业股份公司、河北承德露露股份有限公司、万向德农股份有限公司。1994年 1月,其控股公司万向钱潮深交所上市,募集资金11100万元,由此万向集团开始大规模进军非相关行业。

(二)多元化前集团的资本运作

多元化前,集团主要以万向钱潮为融资平台,通过万向钱潮内部资金积累、IPO、配股、银行贷款等融资方式融取资金。遵从优序融资理论,首先利用内部资金积累筹集资金。截至 2001 年,万向钱潮通过内部资金积累共筹得资金6.46亿元,但远不足以满足集团的需求。因此,万向钱潮还通过 IPO、三次配股、银行贷款等方式获取资金。万向钱潮在1994年1月IPO,筹得11100万元,并在1996年、1998年、2001年进行三次配股共筹得70355万元。

万向集团进行多元化之前,在银行借贷方面,以短期借款为主,几乎没有长期借款。这对企业而言单一的贷款方式形成了一定的融资约束,无法满足企业快速发展的需求。而在集团实施多元化战略后,其银行借贷方式由单一的短期担保借款向短期借款和长期借款结合转变。

(三)多元化后集团内部资本市场运作体系

1、集团内部资金借贷

万向集团涉及多个产业共同发展,产业能够稳定向前发展的前提是拥有充足的资金,而每个产业在不同的发展阶段所需的现金流并不相同。万向集团为扩大公司规模并可持续发展,实行了大规模的资源整合,成立了万向财务公司作为集团内配置资本的中介,建立资金池,对集团内的资金拆借进行总体调配。万向财务在万向集团担任内部银行的角色,它作为独立法人,与万向集团下属多家上市公司签订了《金融服务框架性协议》,并开展资金的存、贷业务。通过万向财务,实现集团内部资金的相互融通,平衡集团资金整体状况,进而实现集团价值最大化。其下属的上市公司中,顺发恒业处于房地产业对资金的需求量大,而承德露露处于饮料制品行业,经营状况良好,每年都会有资金结余。万向钱潮、万向德农由于其企业快速发展的需要,在资金方面的需求也较大。这四个公司的资金在万向财务公司这个内部银行进行存入和借贷,万向财务作为中间方将资金从结余方调配至需求方,降低集团整体的资本成本。

2、内部担保

多元化战略下,集团内部广泛存在着内部担保行为。万向集团通过内部担保实现集团财务控制和管理,关联方担保也是集团资本运作的重要方式。万向集团内部的上市公司,通过关联方担保的方式实现集团资本运作,子公司每年的担保金额呈稳定持续上涨趋势,在加强内部资本运营的同时,集团内部担保也猛拓展外部融资渠道。在关联方担保之下,集团抵押担保资金不断上涨,从而加强了外部融资。万向集团的内部担保主要集中于万向钱潮,涉及的担保方主要为万向集团公司和万向三农集团,担保金额都较大。

3、集團内部股权转让

自2007年以来,万向集团四家上市公司仅有万向钱潮与集团公司有内部资产、股权转让往来。2011年万向钱潮向万向集团出售检测设备等固定资产,获取资金2千万元,一方面补充了万向钱潮的流动资金,提高了资产使用效率,另一方面剥离不良资产也能提高公司的申贷能力。2003年至2012年,万向集团通过向万向钱潮及子公司转移股权共获取资金将近 10.88 亿,实现内部套现。

4、集团内部产品及服务往来

顺发恒业、万向钱潮、万向德农、承德露露间存在相互间的产品购销和服务提供。万向集团通过关联方之间的产品业务往来,应收应付等往来科目长期挂账的方式间接对成员公司进行内部资本配置,成员企业间的产品服务往来对整个集团而言是一笔巨大的金额,这可以缓解成员公司的融资约束,提升集团总体价值。

5、内部租赁

万向集团通过内部资产的租赁,实现集团财务控制和管理,提高财务利用效率。主要以万向钱潮的房屋及土地使用权进行内部租赁。通过内部租赁,调节租赁款,在成员公司间调剂款项。从2014年至2018年,在房屋租赁这一块,万向钱潮累计4280.72万元。

6、成员企业间资金相互占用

在万向集团四家完全控制的上市公司中,万向钱潮与关联方的资金占用颇为频繁。自 2002 年集团多元化后,集团内部资金相互占用情况明显提高,2003 年关联方占用万向钱潮资金额度增长320.62%,万向钱潮占用关联方资金额度增长 264.08%。集团内部资本市场通过各关联方资金的占用,利用商业信用,降低财务风险,也降低了资本成本。

7、委托贷款

万向集团成员公司间通过委托贷款由集团内一家企业委托贷款给另外一家资金需求较大的成员企业,平衡资金需求,在集团整体上提升外部融资额。万向钱潮作为万向集团最早上市的公司,其企业实力较强,融资渠道较广,而其控股的子公司,由于规模较小,在外部资本市场上难以融得资金,易造成投资不足,阻碍公司的发展,因此万向钱潮通过委托贷款方式向下属子公司提供了大量资金。在万向集团快速发展的阶段,万向钱潮为万向集团旗下的成员公司进行委托贷款。截至2018年,万向钱潮已为成员公司及下属的子公司委托贷款近10亿元。为万向集团外部融资额的提升做出了不少贡献。

(四)内部资本市场效率分析

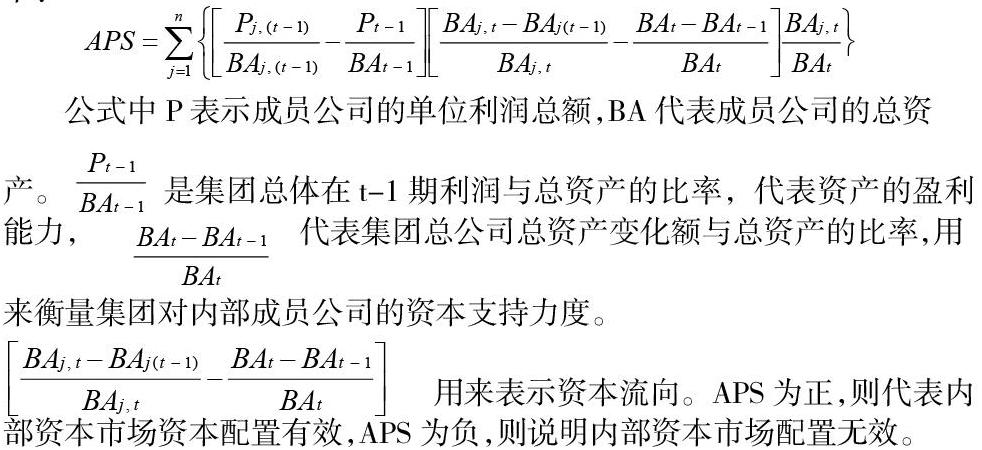

选取王峰娟(2009)提出的调整的利润敏感系数模型来测度集团内部资本市场效率,对万向集团旗下的四家上市成员公司万向钱潮、万向德农、顺发恒业、承德露露进行测算。考虑时间滞后因子的指标计算公式如下:

根据四家上市成员公司2014-2018年的年报数据,分别对其APS进行了测算,2014-2018年万向集团的APS都为正,说明万向集团的内部资本市场是有效的。近五年中万向钱潮的相对回报能力均为负值,但其资本流入均为正。万向集团内部资本运行的方式来看,无论是内部借贷、担保、集团内部交易往来等,万向钱潮都从集团获得的了更大的资金支持。而承德露露近五年的相对回报能力均为正值,经营绩效指标也表明其具有良好的盈利能力,但是却是资金流入为负的。这与资本高效的运用相违背。集团内部的资本应分配给回报能力强,经营绩效好的成员公司。万向集团在配置内部资源的过程中并没有遵循效率的原则,而是采取了服从企业集团战略的策略,将内部资本配置到战略上更重视的成员公司,影响了上市公司的财务决策的独立性。内部资本配置受到成员企业在集团网络中的地位的影响,降低了内部资本市场效率。将有效率的公司的利输送到战略上更重视的公司中去,在发展过程中以集团战略优先而非效率优先,一定程度上会造成资源浪费。

(五)提高内部资本市场的建议

1、优化内部资本市场治理机制

万向集团在治理上采用高度集中的金字塔股权结构,会加重多元化企业内部的代理问题。在内部资本市场运作时,万向集团可以减少企业集团控制层级,将股权层繁杂、业务交叉密集的结构重构为只有2、3级的股权结构,降低控制权与金流权的分离系数,这将有利于提高集团信息透明度,减少资源在层层配置中的浪费以及道德风险等问题出现的可能性,从而提高内部资本市场运作效率。

2、遵循效率优先原则引导资金优化配置

万向集团设立了万向财务公司,为内部资本市场的结算、内部投融资活动提供操作平台,实现对总部资本的统一控制与分配。在内部金融中介的建立过程,应该遵循效率优先的原则,实现两种机制的融合,促进集团内部市场化,将有限的资本转移到高效的企业中,从而充分发挥内部金融中介在企业集团内部资本市场中的资源集中和配置的功能。

3、规范关联交易,加强信息披露

万向集团控制层级较多,这导致信息传递效率降低,控制人在内部资本市场上的运作难以受到公众监督,加上缺乏完善的信息披露机制和与外部投资者对公司的监督机制,内部资本市场成为上市公司现金或利益转移渠道的风险难以防范。在这种情况下,万向集团必须重视公司规范关联交易决策程序和信息披露制度的建设,扩大信息披露的范围,确定信息责任主体,尽可能保证信息真实可靠。

四、结论

经过对万向集团多元化战略下内部资本市场的分析得到:多元化战略下内部资本市场的运作主要通过内部资金借贷、担保、股权转让、产品及服务往来、租赁、资金互相占用、委托贷款进行。从效率上看,整体上多元化内部资本市场有效,但效率较低,有待大幅提高。多元化的发展战略构成了集团内部的资本市场,缓解了集团的融资约束,但内部资本市场也存在代理问题,导致内部资本市场的资本配置不遵循价值最大化原则,同时最终控制人为了自身利益操控内部资本,增加财富转移效应。

针对上述内部资本市场存在的问题,本文通过分析万向集团的案例提出以下几点建议,供拥有内部资本市场的多元化集团企业参考:完善财务公司的内部资本运作职能。加强对财务公司的监督管理,完善内部控制制度,完善集团内部资本关联方交易的信息披露,减少信息不对称;完善各成员公司内部控制机制,使信息公开化透明化,接受广大投资者的监督。使得内部资本市场在架构和运行机制上得以完善,提高运行效率。

参考文献:

[1]王峰娟,邹存良.多元化程度与内部资本市场效率——基于分部数据的多案例研究[J].管理世界,2009(04):153-161.

[2]李焰,陈才东,黄磊.集团化运作、融资约束与财务风险——基于上海复星集团案例研究[J].管理世界,2007(12):117-135.

[3]李善民,朱滔.多元化并购能给股东创造价值吗?——兼论影响多元化并购长期绩效的因素[J].管理世界,2006(03):129-137.

[4]Alchia A.Corporate management and propertyrights[C].Economic policy and theregulation of corporate securities,Washington,D.C.American enterpriseinstitute,1969:337-360.

[5]Lang,L.H.P.andR.Stulz,1994“Tobinsq,Corpo-rate Diversification and Firm Performance”,Journal of PoliticalEconomy,Vol.102,pp.1248~1280.

[6]Stein,J.,1997,“Internal Capital Markets and the Com-petition for Corporate Resources ”, Journal of Finance,Vol.52,pp.111~133.