寻找中国芯片之王(三):设计篇

周迎

8月7日,华为消费者业务CEO余承东公开表示,由于受到美国“制裁”,华为麒麟系列芯片在9月15日之后无法制造,将成为绝唱。

由于麒麟芯片采用的7nm制程目前仅台积电和三星具备代工技术,台积电断供,三星也受到美国禁令影响。因此,中国必须完善产业链布局,拥有自己的半导体&集成电路完整产业链。

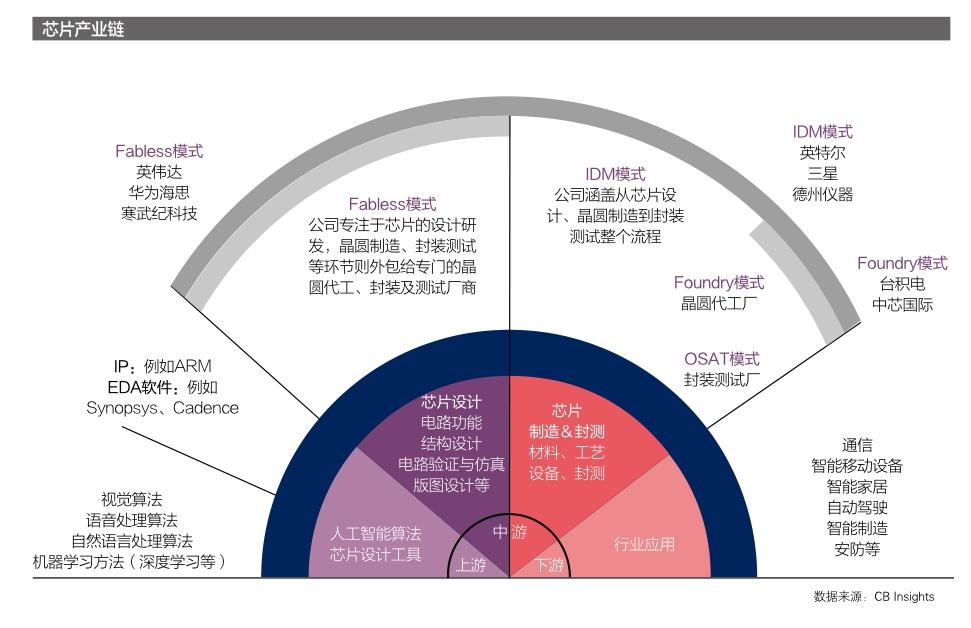

一颗芯片的诞生,要经历芯片设计、晶圆制造、封装测试三大环节。按产业链划分,当前芯片生产有2种模式,IDM模式和垂直分工模式。

IDM模式下,企业有自己的晶圆厂,芯片设计、制造、封装测试全都自己做,一般来说企业规模很大,代表企业有英特尔、三星等。

垂直分工模式则更为普遍,企业仅专营一项业务,具体包括Fabless(无晶圆厂)模式和Foundry(晶圆代工厂)模式。Fabless模式只做设计,将其他生产环节外包,如英伟达、华为海思等;Foundry模式仅代工制造,如台积电、中芯国际等。

本文我们将带大家了解芯片设计领域的佼佼者,以及隐藏中的“种子选手”们。

全球格局:美国芯片霸主

芯片设计并不是从0开始,而是在常用设计模块上进行芯片功能添加。因此,芯片设计公司需要在获得授权后,才可在其芯片的IP核上进行芯片开发。

目前,世界主流的架构是ARM公司的ARM架构,以及英特尔主导的x86架构。几乎全球所有的手机芯片都无法离开ARM公司的芯片架构以及芯片指令集的授权。ARM不制造、不销售芯片,而通过开放的IP授权模式,成为全球尖端芯片架构的垄断者,在移动处理器市场获得超过95%的市场占有率。

此外,芯片设计还需要专门的软件EDA,而该软件主要被Synopsys、Cadence和西门子旗下的Mentor Graphics3家公司垄断,全球市场占有率高达70%,而在中国市场这3家公司的市占率高达95%。

架构和设备之外,在芯片设计开发上,全球格局仍以美国为主导。

据Gartner数据,2018年全球前五大芯片设计公司分别为博通、高通、英伟达、联发科、海思。美国公司包揽前三,中国台湾和大陆地区各占一席。另据IC Insights数据,2018年美国在全球IC设计领域(Fabless)市场的占有率为68%;中国台湾地区该市场占有率为16%,中国大陆为13%。

博通:买买买首席代表

作为行业老大哥,博通在IC设计领域常年稳居第一,2019财年营收225.97亿美元,当前市值超1 200亿美元。

翻看博通的历史,发现其壮大的惯用手法是“并购”。

1991年,博通成立。但如今新博通集合了安华高、博通以及LSI 3家半导体公司的业务。

1999年,惠普剥离芯片制造、电子测量等业务,成立公司安捷伦。2005年,KKR和Silver Lake资本联合从安捷伦手里花26.6亿美元买走半导体业务,改名安华高。

2013年,安华高开始一路并购。先是收购做光学元件的yOptics,加强在光纤产品领域的领导地位,而后并购芯片供应商LSI公司,成为主流芯片产品行业的关键角色。

2016年,安华高以总额370亿美元加股票并购Broadcom,并改名Broadcom Limited。一系列并购,使得新博通成功跻身半导体行业第一集团。

博通业务多元,从营收结构来看,其有线基础设施领域占据全球36%的市场份额,产品包括以太网交换芯片、数据包处理器等;无线业务占其半导体销售收入的1/3,主要产品包括Wi-Fi芯片、藍牙和GPS芯片等。苹果和三星都是其主要客户,收入贡献比重达25%~30%,占无线通信业务的75%~80%。

2018年,博通曾出价1 300亿美元寻求收购高通,后出于国家安全考虑,被美国政府出面制止。

相比博通,高通则更为高调。

高通:绕不过的“高通税”

1985年,52岁的雅各布斯退休不到3个月,便在披萨店楼上租了一间办公室,和6位老同事一起创立了高通。而今,高通已成长为全球最大的移动芯片供应商。

在芯片产业链中,最会赚钱的当属高通,其主要靠2种方式赚钱:一是专利授权(QTL),二是手机芯片销售(QCT)。

在通信技术领域,高通依靠CDMA发家。在以GSM技术为主流的2G时代,高通主攻CDMA技术,凭借运营成本更低廉,能够提供更高质量的无线通信优势,到1993年时,CDMA被公认为行业标准。

高通在2G的CDMA技术中拥有90%的专利,在3G的WCDMA技术中有27%左右的专利,在4G的LTE技术中有16%左右专利,在5G中有8%左右专利。因此,任何手机厂商想要正常生产售卖手机相关产品都得向高通缴纳专利费。

而高通最广为熟知的还是旗下移动处理器芯片“骁龙”,主要应用于智能手机、平板、笔记本电脑。

骁龙处理器几乎是高性能手机的象征,尤其是其高端的“8”系列,更是每年安卓旗舰的标配。目前,骁龙835已经达到10nm制程,这颗指甲盖大小的芯片里容纳了30亿个晶体管。

世界几乎近一半手机装的都是高通芯片,国产机70%左右使用了高通的芯片,OPPO、vivo、小米等主流手机品牌均是其客户。目前,苹果、三星、华为的大部分高端机型,都使用自研芯片代替了高通芯片,但市场绝大多数品牌仍使用的是高通芯片。

2019年,高通营收约240亿美元(有47亿美元来自苹果的专利许可费),其中芯片业务收入146.39亿美元,移动处理器出货量6.5亿个(多数用于智能手机),占据全球1/3的市场份额;专利授权业务营收45.91亿美元,税前利润达29.54亿美元,利润率高达64.34%。

截止到2019年第三财季,高通累计研发投入已经超过了580亿美元,坐拥超14万项全球专利。

只要使用智能手机,就无法绕开高通。手机厂商每出货一部手机,除了支付高通芯片的费用外,还需要按照整机销售价格的3%~5%支付专利授权费给高通,这种专利授权模式在业界也被称为“高通税”。

而围绕着高通的专利诉讼也一直没有停歇。2019年4月,苹果与高通就专利争议达成和解,后者获得一笔47亿美元的一次性付款;今年7月29日,华为与高通和解,将一次性向高通缴纳高达18亿美元的专利费用。

在手机领域,高通占据CPU高地,而在PC领域,英特尔、英伟达则各占山头。

英伟达:5年暴增1 900%

7月8日,英伟达(NVIDIA)市值首超英特尔(Intel),成为美国“最有价值”芯片公司。当日市值破2 500亿美元,其股价在过去5年暴增1 900%。

英特尔掌握着PC芯片的命脉,约占90%的CPU市场份额,而英伟达则是显卡领域的个中翘楚。在电脑里,CPU用于逻辑运算,显卡主要用于图形处理,可协助CPU工作,提高整体运行速度。当前,图形芯片供应商主要有两家:AMD(超微半导体)和英伟达。2019年,在独立GPU出货量方面,AMD市场份额为27%,英伟达则占有73%。

黄仁勋出身于中国台湾,在创建英伟达前,他曾是AMD的芯片设计师,后加入芯片公司LSI Logic做了销售。1993年,黄仁勋创立了英伟达。

早期,英伟达瞄准游戏市场推出的NV1、NV2都没有溅起什么水花。随着图形芯片主流市场从游戏主机转向PC,视频游戏在PC中的分量也越来越重。1999年,英伟达发布了世界上第一块GPU——GeForce 256,极大推动了PC游戏市场的发展。

凭借GeForce系列显卡,英伟达在游戏市场所向披靡,稳坐显卡行业头把交椅。2014年开始,英伟达积极布局人工智能领域,主营游戏、专业可视化、数据中心和汽车四大业务。

目前,全球约有3 000家AI公司通过英伟达的芯片满足了人工智能方面的需求,具体包括股票交易、在线购物、无人机导航等领域,其客户不乏亚马逊、谷歌、微软等巨头。

据Gartner数据,英伟达拥有全球AI芯片市场约3/4的份额。预测到2023年,全球AI芯片市场将达到340亿美元以上。

国内市场:中国“芯”崛起

尽管芯片设计领域,美国独占鳌头,但中国“芯”已不容忽视。

在芯片设计领域,不乏联发科、海思、紫光集团等芯片设计龙头和新锐。

联发科:“山寨机之父”的逆袭

7月23日,联发科发布了“天玑720”5G系统芯片,而后市值顺势大涨超过1.12万亿新台币,创18年来新高,并首次超过富士康位列第二,仅次于台积电。

联发科成立于1997年,是中国台湾老牌移动芯片设计厂商,早期的联发科实际是做DVD芯片的。高峰时期,中国大陆有60%的DVD使用的是联发科的芯片。

到2003年时,联发科才正式发力移动芯片市场,而此时的联发科在该领域知名度不高,其决胜的关键在于“低成本”。

当时的手机,普遍采用的是高通、德州仪器的芯片,成本很高,同时手机芯片厂商只提供芯片,其他方面需要手机制造商自己完成,由此导致手机制造成本高,周期长。

而联发科的出现,将尽可能多的功能集成到自家芯片上,为手机厂商提供一站式方案,不仅成本低,还缩短了手机研发周期,一时征服了不少手机厂商。

2007年10月,中国取消手机牌照核准制度,转而对手机颁发进网许可证。手机生产的门槛大幅降低,由此催生了大批山寨手机制造商,而它们很多使用的就是联发科的芯片。仅2009年上半年,联发科就销售了1.5亿颗手机芯片,賺得盆满钵满,但联发科也因此被贴上了“山寨机之王”的标签。

2010年时,联发科正式加入谷歌的“开放手机联盟”,打造专属的Android智能手机解决方案,正式进军智能手机市场。2012年,联发科发布了MT6589,其在图形能力、功耗方面创下许多业界第一。同年,联发科在中国大陆芯片出货量达到1.1亿件。到2013年时,联发科几乎包揽了整个中低端市场。

如今的联发科,已发展成为全球前5大无晶圆IC设计公司,前10大半导体公司,全球每3部智能手机就有1台使用了联发科的芯片。

目前,国产四大巨头华为、小米、OPPO和vivo,均有不少机型搭载了联发科的芯片。自2020年开年,已有7款华为手机搭载了联发科芯片。

华为海思:厚积薄发

海思创立于2004年,背靠华为,是中国大陆规模最大的芯片设计厂商。其前身是创建于1991年的华为ASIC(专用集成电路)设计中心,而当时的华为成立仅4年,可见任正非的深谋远虑。

说到海思,不得不提到其核心人物何庭波。何庭波毕业于北京邮电大学,攻读的是通信和半导体物理硕士。1996年,27岁的何庭波进入华为做了一名芯片工程师,而后成为海思研发管理部部长,直至海思总裁。

2004年,在华为研发投入不到10亿美元,员工3万人的情况下,任正非给何庭波下达了一项艰巨的任务:每年4亿美元,2万人,全力研发芯片。

尽管海思占据了华为大部分资源,但研发过程却异常艰辛。

直至2009年,海思才推出第一款面向市场的手机芯片K3V1,采用110nm工艺,可适配小众的Windows Mobile系统,但在市场上毫无竞争力。2012年,海思发布的K3V3系列也因严重发热被嘲是“暖手宝”。

终于在2013年,海思推出了芯片麒麟910,在工艺上可对标高通芯片骁龙。得益于麒麟芯片,当年海思首次实现盈利,营收达到93亿元。此后,海思在芯片研发方面进展飞速。2017年,华为手机出货量约1.5亿台,其中7 000万台用的是海思麒麟芯片。

2018年,麒麟980发布,作为全球首个采用台积电7nm制程的手机芯片,一颗指甲盖大小的芯片上集成了69亿个晶体管。而最新华为海思麒麟990 5G芯片集成了103亿个晶体管,成为国内首个集成度超过百亿晶体管的芯片。

另外,在安防芯片领域,海思占据了70%的市场份额,几乎已全部覆盖高中低三档产品。2007-2010年,海思相继拿下大华与海康两大订单,成为安防领域多媒体芯片真正的霸主。

目前,海思的芯片产品分为5大系列:一是用于智能手机的麒麟CPU芯片;二是用于数据中心的鲲鹏系列服务器CPU芯片,其华为鲲鹏服务器在中国移动、联通和电信中占有较大份额;三是用于人工智能场景的AI芯片组昇腾系列SOC;四是用于4G及5G连接芯片,天罡5G基站芯片、巴龙5G终端芯片已全面支撑华为的5G业务;五是应用于视频监控、机顶盒、智能电视、物联网等领域的芯片。

2019年,华为海思营收达120.11亿美元,已经超过英伟达;研发费用高达1 317亿元,占全年销售收入的15.3%,近10年研发投入总计超过6 000亿元。

而今,华为已经成为全球前5大IC设计公司,在技术上,已经达到7nm制程;在5G专利领域,华为拥有的专利数几乎是高通的2倍,5G芯片技术走在世界前列。

据IDC研究报告,2020年Q2,我国5G智能手机出货量超过4 300万部,在5G芯片领域,华为海思是中国最大的5G处理器供应商,本季度占比达54.8%;其次是高通、联发科和三星,分别为29.4%、8.4%、7.4%。

紫光展锐:被低估的国产芯片巨头

紫光展锐是紫光集团旗下的芯片设计公司,是仅次于华为海思的中国大陆第二大IC芯片设计公司,全球第二大基带芯片厂商,也是全球仅有的5家能够提供5G芯片的厂商之一(其他4家为华为海思、联发科、高通、三星)。

紫光集团于2013年收购展讯通信,2014年收购锐迪科,并于2016年将两者整合为紫光展锐。合并后,紫光展锐业务范围覆盖移动通信和物联网领域的移动通信基带芯片、射频芯片、物联网芯片、电视芯片、图像传感器芯片等核心技术的自主研发。

目前,除了三星自家产品以外,紫光展锐是三星手机处理器和基带芯片的最大供应商。三星手机的中低端系列,芯片多是来自于紫光展锐。

2018年,紫光展锐加速向中、高端产品线布局。其中,针对移动通信领域发布芯片品牌“虎贲”,针对物联网推出芯片品牌“春藤”。同年,紫光展锐营收73亿元,净利润2.55亿元。

在5G领域,紫光展锐表现不俗。

2019年2月,紫光展锐率先推出第一代5G基带芯片——春藤510;2020年2月,紫光展锐首颗5G芯片SoC虎贲T7520问世,该产品由台积电打造,是全球首款6nm EUV工艺芯片,年内可实现量产,或将带动紫光展锐从中低端向高端转型。2020年3月,紫光展锐获国家大基金注资22.5亿元,其估值超过600亿元。

紫光展锐也是典型的研发型公司,据悉,在紫光展锐4 500名员工中,有90%以上都是研发人员,这或许也是其能够快速成长起来的原因之一。

细分领域的“C位”选手们

2019年,中国芯片设计公司达1 780家,IC设计销售额首超3 000亿元。其中,除了在手机处理器芯片领域具有话语权的海思、紫光展锐外,在其他细分领域也涌现出了许多优秀的企业。

韦尔股份

韦尔股份是摄像头芯片的龙头。

成立于2007年5月,韦尔股份在2017年5月实现上市。公司的主营业务是半导体设计和分销。2019年8月,韦尔股份完成对北京豪威85.53%股权、思比科42.27%股權以及视信源79.93%股权的收购。

其中,北京豪威是图像采集类芯片(CIS)的头部企业,创立于2015年,前身是成立于1995年美国豪威。豪威在图像采集芯片(CIS)领域全球市占率15%,排名第三,仅次于索尼和三星(后二者市占率约60%~70%),其CMOS图像传感器在中高端智能手机市场占有较高份额;而思比科的CMOS图像传感器在国内中低端智能手机市场占有较高份额。

本次交易完成后,韦尔股份的半导体设计业务大幅提升,同时也获得了更多客户资源和业绩增长,现已成为CMOS传感器全球第三、国内第一的龙头企业。

2019年韦尔股份营业总收入136.32亿元,较2018年同比增加343.93%。其中半导体设计贡献营收为113.59亿元,占公司主营业务收入的83.56%。

中兴微电子

中兴微电子作为中兴通讯的子公司,是中国前十大IC设计公司,也是通信芯片的先行者。

1996年,中兴就成立了IC设计部,到2003年,中兴微电子正式成立。

中兴微电子是中国芯片布局最全面的企业之一,产片线包含无线通信、宽带接入、光传送、路由交换等。目前,中兴微电子拥有芯片专利超过3 900件,5G领域的7nm核心芯片已实现商用。

尽管2018年受到美国禁令的影响,营收有所下滑,但2019年中兴微电子营收达76亿元,同比增长75%;中兴集团总营收达到900多亿元,同比增长61%。除此之外,中兴在2019年拿到64个5G商用订单,与全球70多个运营商在5G方面达成了合作。

华大半导体

华大半导体成立于2014年,主营安全芯片和MCU(微处理器)。

MCU广泛运用于工业控制、医疗设备、远程控制、办公设备、家用电器、玩具和各类嵌入式系统中,它将处理器、内存和I/O等器件集成,缩小了系统的尺寸,降低了设备的成本。

据IHS统计,中国MCU(微控制器)市场规模在40亿美元左右,其中大部分市场份额被国外厂商占据,自给率不足5%。而华大半导体在超低功耗MCU开发方面已经累积了相当多的技术经验。

华大MCU产品线主要针对消费类电子与家电领域,如电子烟、家电电机控制、测温仪芯片等。据悉,自疫情爆发,华大为市场提供了2 500万颗测温仪芯片。同时,华大还提供中国ETC系统中车载OBU设备需要的MCU,目前ETC设备发行量已突破1.9亿台,高速公路收费站实现ETC全覆盖,为华大贡献了不少的需求量。

目前,华大半导体主要聚焦工业控制、汽车电子、安全芯片3大领域,其中,智能卡及安全芯片产品的出货量和销售额居中国市场第一,位列世界前五。旗下已有3家上市企业,包括A股的上海贝岭和港股公司中电控股、晶门科技,总资产规模超过100亿元。

汇顶科技

汇顶科技则是指纹识别领域的王者,在指纹识别芯片、触控芯片设计领域其市占率全球第一。

成立于2002年,汇顶科技的芯片设计主要应用于智能手机、平板电脑、笔记本电脑、汽车以及家居触控5大领域。客户包括华为、OPPO、vivo、小米、三星、谷歌、亚马逊、戴尔、惠普、LG、诺基亚等国际国内知名品牌。

在指纹识别芯片这一细分领域,中国占据绝对优势。其中,前5大厂商占据了全球89%的市场份额,有3家是中国企业,分别是汇顶科技、思立微、信炜科技,市占率分别为39%、9%、5%。

2018年,汇顶营业额为37亿元,2019年增长到64亿元。预计到2020年全球指纹识别芯片市场规模将达到47.2亿美元,未来,伴随5G技术的发展,以及指纹识别的普及,未来指纹识别市场也将进一步增长。

兆易创新

兆易创新是存储芯片细分领域的领先者。

存储芯片分为闪存和内存,闪存包括NAND Flash和NOR Flash,内存主要是DRAM,其中DRAM和NAND Flash占据了存储芯片市场96%以上的份额。

在半导体行业市场,存储芯片大约占了1/3,而该市场主要被三星、美光、海力士等美日企业控制。我国每年在存储芯片的进口额达880亿美元,对外依赖度超过90%,其中DRAM、NAND的自给率很低。

成立于2005年的兆易创新主营存储芯片、MCU、传感器,其中,存储核心产品Nor Flash国内市场占有率第一,全球排名第三,市占率为18.3%。

作为中国大陆领先的闪存芯片设计公司,2019年,兆易创新的NOR Flash芯片销售量近29亿颗,近10多年来累计出货量超100亿颗,MCU累计出货量超3亿颗。2019年,兆易创新实现营收32亿元,其中存储芯片收入为25.6亿元。

目前,兆易创新正逐步向NAND flash扩张,同时积极布局DRAM业务。5月12日,兆易创新宣布与领先的半导体IP供应商Rambus合作,达成DRAM内存专利协议,最快将在2021年实现DRAM存储芯片的量产。

澜起科技

2004年,澜起科技成立,并于2019年7月成为科创板首批上市企业,市值突破1 000亿元。

澜起科技,主要做内存接口芯片,是全球可提供内存接口芯片的主要厂商之一。同时,澜起科技还与英特尔及清华大学合作研发出津逮?系列服务器CPU,津逮服务器成为阿里云进军自主可控云的重要产品支撑。

在内存接口电路行业,澜起科技在全球服务器内存接口解决方案芯片市场销售占比近40%(截至2017年底);在服务器芯片市场,澜起津逮主要面向大客户市场,该市场占到整个服务器市场50%以上,每年出货量达127.9万台,对应的潜在市场规模约290亿元;针对机顶盒/ Wi-Fi市场,澜起科技已推出面向智能语音、监控、智能电视等智能家居市场Wi-Fi芯片,有望未来在智能家居潮中占据一定市场份额。

2018年,澜起科技实现营业收入17.58亿元,净利润7.37亿元,毛利率超过70%。在2016-2018年,公司研发费用投入1.98亿元、1.88亿元和2.77亿元,占营收的比例依次是23.46%、15.34%和15.74%。

此外,芯片设计领域还有如纳思达、智芯微、格科微、全志科技、圣邦股份等优秀企业。

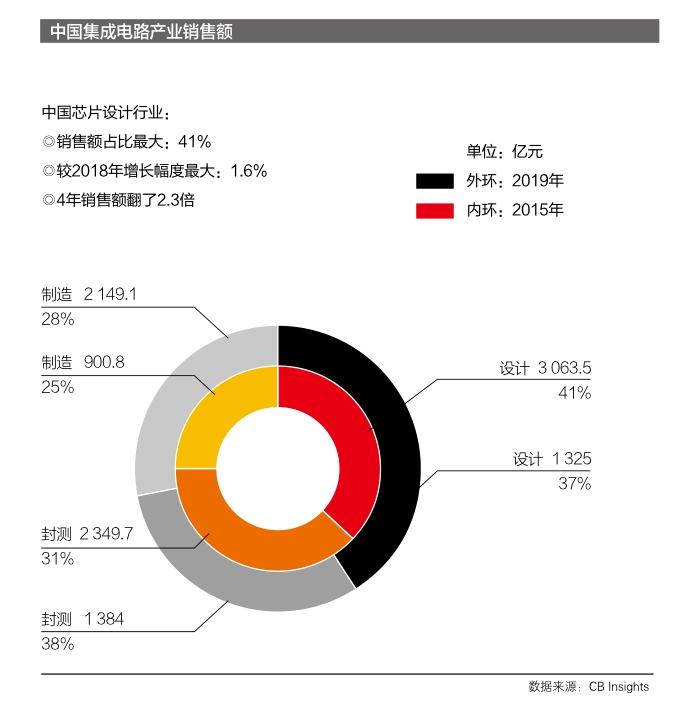

据中国半导体行业协会数据,2019年中国集成电路产业销售收入为7 562.3亿元,同比增长15.80%。其中,设计销售收入为3 063.5亿元,同比增长21.6%,占总值40.5%。

尽管很多领域被国外壟断,但中国芯片并没有想象中那么弱。