融资租赁对装备制造业融资效率影响分析

石泽宇

摘要:企业融资效率的高低会影响企业正常生产经营活动,且是企业在市场竞争中生存和发展的重要因素,而我国的装备制造业的融资效率总体而言并不高。不少学者证明了融资方式能影响融资效率,融资租赁作为一种正在发展的融资方法,其应用是否能影响甚至提高装备制造业的融资效率,本文将探讨融资租赁是否能影响融资效率。

关键词:装备制造业;融资;效率

融资租赁近年来在我国飞速发展,作为一种成本较低,且具有融资又融物双重特点的融资方法,在应用上有利于装备制造业的发展,可以为装备制造业融资提供新的渠道。我国装备制造业经过多年的发展,已经成为我国经济社会的重要组成部分,对我国经济贡献突出,装备制造业的发展是我国发展中国智造、打造制造强国的重要部分。尽管我国已经拥有一批具有国际竞争力的装备制造业,但我国装备制造业仍然存在着融资效率不高的问题。为此,本文分析我国装备制造业融资租赁效率问题,以期促进我国装备制造业发展。

一、研究现状

国外研究融资效率更多的是研究市场整体的配置效率,早的有Modigliani和Miller(1958)提出的MM模型,即公司资本结构与市场价值不相干的理论,为研究资本结构问题提供了一个起点和框架;Myers和Majlaf(1984)架构了融资顺序模型,将偏好作为研究切入点,该模型将传统最优资本结构、干预力度最小的融资方式分别进行中小企业使用情况论述,理论证明中小企业更希望全局把控企业生存,所以更青睐于干预力度最小的融资方式。由此可得,中小企业在融资选择上,更关注企业全局权利的控制,再对债权进行考量,最后进行股权分配。

关于影响融资效率的因素研究有很多,如佟孟华,刘迎春(2012)认为融资方式会对融资效率产生影响,通过实证得出债务融资能增加企业的融资效率,而股权融资则导致企业融资效率下降的结论。李奇才(2017)从宏观与微观两个角度分析影响新能源企业融资效率的因素,其中财务费用、营业费用率与资产负债率对提高融资效率有反向作用,总资产周转率,净利润与主营业务收入增长率对提高投资效率有正向作用。周雪(2017)先通过改进的DEA模型测量我国装备制造业上市公司的融资效率,后分析宏观与微观两个方面的因素对融资效率的影响。在影响因素的研究上很多学者分宏观和微观两个方面进行分析,得出的结论大体相同,融资成本相关的因素与融资效率负相关,反映企业运营能力,周转能力等相关指标与融资效率正相关,为本文设置实证模型提供了参考。

评价融资效率的方法也有很多,不同学者运用不同方法对融资效率进行测量,DEA效率分析是最为广泛的方法之一,得到很多学者青睐,如王晓红,黄丽娜(2011)、武娟(2012)和韩旭雯(2016)均利用DEA方法分析市场总体融资效率,得出融资效率有效程度不高的结论,武娟使用了Malmquist指数方法对进行了动态分析得出技术进步是效率降低的原因。卢芮欣(2015)通过建立DEA模型对装备制造业上市公司导入实际数据,也呈现了企业效率不佳的现象,所以也判断为低下的结论,存在普遍融资不足情况的结论。

段一群,戴稳胜(2013)在分析我国装备制造业资金不足的基础上,研究该行业国有制与非国有制企业受到的融资约束,证明了行业总体具有融资约束,且国有制企业融资约束问题比非国有制更严重。叶磊(2014)关注安徽省装备制造业的融资约束问题,利用因子分析和回归分析证明了安徽省装备制造业融资约束大,并提出改善的方案。范金亚(2017)基于异质性企业理论,分析高端装备制造业企业的融资约束问题,说明企业的出口与否会影响到企业的融资约束程度,原因主要在于我国金融环境的约束。在此基础上提出政策建议。吕越,王晓旭(2017)分析发现融资约束会对制造业企业产生负面影响。戴严科,林曙(2017)分析利率波动对具有融资约束的企业影响,证明利率波动会对其产生负面影响。

二、我国装备制造业融资现状

(一)股权融资

股权融资是很多装备制造业企业发展到一定阶段会选择的融资渠道,在一定程度上缓解了企业的融资困境,图1显示了2012到2017装备制造业上市企业的数量,说明选择股权融资的企业不断增加。

从图1可以看出装备制造业上市企业所属上市板块分布较均匀,在主板上市较多,在中小板与创业板占比也不低,说明装备制造业企业的股权融资呈现多层次化的特点。

(二)银行贷款

近年来政府落实推进装备制造业发展战略,商业银行的放贷额度也发生了变化,为了响应国家政策也加大了对装备制造业企业的贷款支持力度,促进我国装备制造业结构优化升级并推动其发展。

总体而言,2013-2017年商业银行对装备制造业企业的贷款都在增加,且增加幅度在10%以上,2013到2016年平均每年的贷款增幅达到12%,企业融资难的问题得到一定的缓解。

(三)我国装备制造业融资问题分析

1.融资方式单一。我国当前国情下,能够使装备制造业进行融资上市转型,主要存在股权融资、银行贷款两种方式,但两者对企业的要求都比较高,在我国前者需要保持盈利超过三年(包含三年),同时在企业规模要求上,至少要达到五千万资金投入,而我国大多数企业都处于初期或是成长期,在融资上市所需要求内容上,几乎难以达成;后者则需要严格的审批流程,一般耗时长,不能解决企业紧急的资金需求,而且需要房产、土地做抵押,或者是第三方担保,但资金的使用期较短,与企业的资金回流速度不匹配,由于需要偿还贷款,企业多数营业利润会用于偿还银行贷款,影响了企业的营业能力,也不利于企业的长期发展。在资金市场上企业多数选择这两种方式进行融资,融资方式的单一不仅会导致融资结构的不合理,也会影响企业的技术发展。

2.融资成本高。融资成本较高导致企业成本压力较大。由于装备制造业企业的现金流不稳定,应收账款居多,造成较大的资金压力;其次是在市场利率水平上升的环境下,財务费用上升导致成本增加,装备制造业是典型的资本密集、技术密集和劳动密集型行业,在行业整体利润维持5%到8%的水平下,尽管有政策支持为企业降低贷款利率,融资期限与资金回流速度的不相匹配也会增加企业融资的隐性成本。

三、我国装备制造业上市公司融资效率评价

(一)DEA模型介绍

数据包络分析法(DEA)从已知数据作为架构模型的切入点,以DEA模型为基础,计算得到生产前缘,越多的投入得到越多的产出,通过评判该类关系所产生的决策单元(DMU),在相对存在的过程中是否具有高对比有效性的一种分析法。DEA的创始人是Charnes,Cooper and Rhodes,在他们的共同努力下,架构了首个DEA模型,并为其命名为CCR模型。直到Banker,Charnes and Cooper的出现,对CCR模型中规模收益条件进行改变,从固定不变转变为变动,发展成为BCC模型。截至今天,历史上所存在最能代表DEA模型理论的两大类型,即为CCR和BCC。

(二)投入和产出指标选取

通过参考在该领域的研究文献,通过DEA方法,挑选上市企业最终融资效率,计算其投入、产出相应数值,联系整个资金运转流程;从融资所需投入(成本),转化为融资所出资金(产出),在这个转换过程中企业需要将经营、盈利、市场等各方面的能力进行变现处理或是资本积累处理。故本文选取企业资产总额、资产负债率、财务费用作为投入指标,在产出指标的选取上,主要为单位股票效益、总资产周转、营业收入成长、资产效益。

(三)样本选择与数据来源

考虑到数据的全面性和可获性,本文以2013—2017年及以前上市的我国装备制造业沪市上市公司为研究对象。在样本的选择上,剔除企业财务状况出现了异常的上市公司,即ST公司,再从数据不全角度出发,筛选出符合数据不全的上市公司,进行筛除,最终仅剩191家装备制造业上市公司。

(四)结果分析

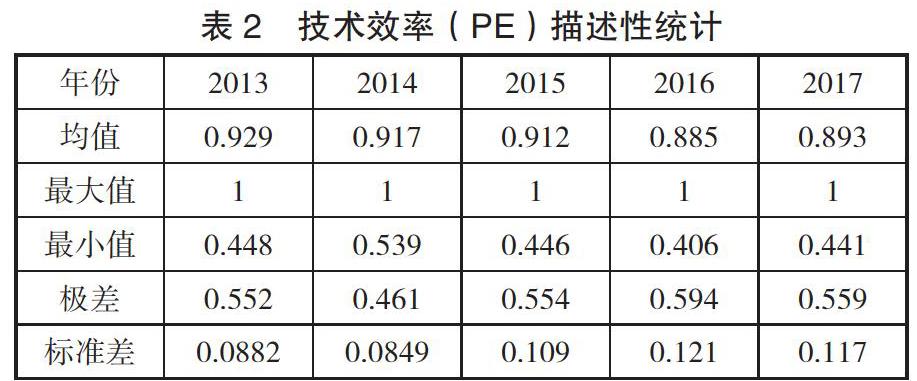

本文将DEAP2.1软件设定为模型计算软件,用于求取装备制造业上市公司投入、产出比值,分别带入CCR、BBC两个模型汇总,求得2012-2016四年间每家上市公司的年度效率大小。191家企业所得效率比的详情展示即为表2。

由表2可以看到,191家样本公司的融资效率从2013年的0.929下降到了2016年的0.897,说明纯技术效率的均值呈下降的趋势。从表2可以看到,效率值为0.8-1的企业占大多数,在70%至80%之间,2012年效率值为0.8-1的企业有150家,占比78.534%,到了2017年只有136家,占比为70.681%,效率值为0.5-0.8的企业数量不断上升,从2012年的14家上升到了2017年的33家,占比从7%上升到了17%,同样说明了这191家样本企业的融资效率呈下降的趋势。

由表3、表4可以看出,在2013至2017年规模报酬递增企业的数量呈缓慢下降的趋势,说明产量增加大于投入量增加的企业在减少,而规模递减企业增加速度较快,即企业资源的消耗越大但收益不断降低。2017年有所上升,但到了2016年规模报酬递增的企业明显减少,规模报酬递减企业明显增多。这可能是因为在“一带一路”倡议与“中国制造2025”协同作用下,企业在规模、资本筹集上都倾向于大趋势,却没有匹配相应的消化水平,导致经营效率、资金转化率都跟不上企业扩张。与此同时,可能与2017年股市下跌引起的经济不景气有关。

参考文献:

[1]周雪.我国装备制造业上市公司融资效率评价与提升策略研究[D].沈阳工业大学,2017.

[2]吕苏榆,刘晓焕.融资租赁对中国技术引进的影响分析——以高新技术产业发展为例[J].工业技术经济,2016:35(1).

[3]徐大武.融资租赁对缓解我国中小企业融资难的比较优势[J].广东经济,2017(10).

[4]何秀丽.融资租赁——中小企业融资方式新选择[J].现代企业文化,2017(17):138-138.

[5]徐舜.基于融资租赁的中小企业融资难问题解决对策[J].商情,2017(26).

[6]刘菊芹.融资租赁视角的县域产业集群中小企业融资优势分析——以陕西鄠邑区纸箱产业集群为例[J].时代金融,2017(9):41-42.

[7]周红根,罗福凯,赵海燕.融资约束、公司治理与技术资本配置——来自中国高端装备制造业上市公司经验证据[J].科技管理研究,2015,35(19):220-228.

[8]彭中文,韩茹.融资约束、公司治理与研发支出——基于装备制造业上市公司的面板數据[J].湘潭大学学报(哲学社会科学版),2016,40(03):66-70.

作者系武昌首义学院经济管理学院2017级会计CIMA专业本科生