新冠疫情场景下上市公司违规信息披露与监管的市场效应分析

胡伟 丁梦云 余浪

2020年初新冠疫情的爆发给全球经济发展带来了严重负面影响。疫情期间,上市公司只要披露生产或拟投产口罩、防护服、消毒液、特效药以及呼吸机等与防疫物资相关的敏感性信息,立即就会受到证券市场上广大投资者的高度关注。据实披露信息是上市公司的基本责任和义务,但部分上市公司为了推升股价之目的,蹭疫情热点,在互动易、微信公众号、上证e互动和媒体采访交流会等相关平台上,发布不实或虚假信息,导致公司股价异常波动,引来了证券交易所的关注函和监管函。关注函和监管函是否能够有效遏制相关公司股价的异常波动?监管力度不同,监管效果是否存在明显差异?不同市场、同一市场不同板块的市场效应是否存在明显差异?深入研究并明确回答上述相关问题,对监管部门评估监管措施的效果、公司认识信披合规的重要性以及广大投资者警惕投资风险等具有重要现实意义。

一、文献综述

1.问询函制度影响的相关主要研究。有效配置资源是资本市场的重要功能,而上市公司披露的信息质量又会直接影响资源配置效率。为更好地提升资本市场资源配资效率,交易所必须要实施相应监管措施,以保证上市公司的信息披露质量。问询函制度是我国近年来实施的一种新兴且重要的监管措施,深交所和上交所分别于2015年和2016年开始发放问询函件。随后,问询函制度效果研究逐渐成为学界的研究热点,已有文献主要集中研究问询函是否可以提高上市公司的信息披露质量。陈运森等(2019)研究发现,问询函制度与其他监管制度不同,它不具有处罚性质,但可以督促上市公司准确披露信息。曹松威(2018)发现,交易所出具的不同种类问询函具有不同的信息含量,作用也不相同,尤其年报问询函可有效提升审计质量,具有良好的监督效果。Kubick等(2016)研究发现,交易所问询函制度可有效抑制上市公司的避税行为。Bozanic(2017)等及Cassell等(2019)均发现,当上市公司收到SEC(美国证券交易委员会)的问询函后,会立即对公司信息披露情况作出调整,提升披露信息的可读性。Johnston和Petacchi(2012)研究发现,公司收到问询函后,盈余反应系数增加,股价波动相对减小,分析师对其预测也愈加精准。Brown等(2018)发现当有公司收到问询函时,行业内其他公司会主动调整其信息披露的风险因素。刘程(2019)通过实证研究发现,证券交易所问询函能够有效降低上市公司股票崩盘的风险,且问询函数量越多,风险抑制效果越好。李晓溪等(2019)通过对上市公司并购重组事件问询函的效果研究发现,问询函不仅可以通过改善信息披露降低投资者、监管层与并购重组交易主体之间的信息不对称,而且还可以促使并购方案调整保护投资者利益。以上研究均可见,问询函制度的确能够有效发挥监管作用。

2.监管函影响的相关研究。相关文献主要包括证监会和交易所两个不同主体对上市公司监管效果的研究。关于证监会对上市公司监管效果的研究,结果不统一。有研究认为监管效果较好,如陈工孟(2005)和ChenG.M(2005)的研究表明,上市公司受到证监会监管处罚时,股票价格会明显下跌,出现显著的负超额收益率。高利芳和盛明泉(2012)研究发现,证监会的监管处罚虽并未使上市公司的盈余管理行为减少,但在一定程度上改善了公司治理,会计信息披露质量也有所提高。也有研究认为监管效果不明显,如宋云玲(2011)研究发现,监管处罚并未降低上市公司再次发生违规事件的概率。郝旭光等(2012)的研究表明,证监会颁布的一系列政策未能起到良好的监管作用,既未能稳定市场,也未能遏制违规事件的进一步发生,因此市场参与者对监管政策并不满意。但关于交易所对上市公司监管效果的研究,结果较为统一,均认为监管有积极效果,能够发挥监管作用。如吴浩哲(2020)通过研究涉及上市公司并购信息监管函的影响,发现监管函具有积极作用。张艳、钟文胜(2019)以被深交所出具监管函的上市公司作为样本研究发现,上市公司被交易所出具监管函后信息披露质量得到了良好的改善,且更易被审计师出具非标准审计意见。周洁(2017)以2014—2016年深交所出具监管函的样本公司为对象,研究发现:监管函发布当天,相关上市公司的负效应并不明显,表明市场对监管函的反应具有滞后性;回复监管函的上市公司的负面效应小于未回复的公司。

综上可见,目前针对证券交易所监管措施效果的研究主要集中在问询函和监管函两个方面,而针对关注函的影响研究暂未发现,但关注函也是证券交易所监管上市公司信息披露质量的一种重要手段,因此,本文关于关注函影响的研究对进一步丰富证券交易所监管措施效果的研究成果具有重要意义。另外,针对不同市场、同市场不同板块监管函效果的比较研究也是本文的重要创新点之一。

二、研究设计

1.样本公司选择。样本公司选择主要遵循以下四个原则:(1)2020年1月1日至4月15日期间,因蹭疫情热点,被交易所出具了关注函或监管函的雅本化学等25家上市公司;(2)剔除上市日和违规信披日之间少于30个交易日的上市公司东方生物;(3)剔除仅收到关注函,未收到监管函的耐普矿机等5家上市公司;(4)剔除清洁期和窗口期内为ST和*ST类的上市公司ST东海洋。根据上述原则,剔除相关公司后,最终得到18家信披违规的样本公司。

2.公告日的确定及窗口期与清洁期的选择。公告日确定的标准:(1)如果关键时间节点当天为交易日,则该时间节点就确定为公告日;(2)如果关键时间节点当天为非交易日,则把其后的首个交易日确定为公告日。为避免清洁期和窗口期选择上的较大主观性以及研究的可行性,本研究结合实际情况,分别选择〔-5,2〕、〔-2,3〕和〔-4,5〕作为违规信披、出具关注函和监管函等三个关键时间节点事件的窗口期。因违规信披日至关注函日或监管函日之间的时间间隔较短,故本研究将违规信披事件的清洁期〔-35,-6〕也作为出具关注函和监管函事件的清洁期。

3.数据来源与研究方法。

(1)数据来源。在清洁期与窗口期内,样本公司日收盘价、深证成指(399001)、创业板指(399006)、中小板指(399005)和上证指数(1A0001)日收盘指数,均来源于CSMAR数据库。由于科创50指(1B0688)于2020年7月23日正式发布实时行情,因此本文科创板上市公司对应的市场指数仍采用上证指数。样本公司收益率(Rit)、市场指数收益率(Rmt)、超常收益率(RAit)、平均超常收益率(ARAit)以及累计平均超常收益率(CARAit)等指标的计算均由Excel软件计算完成。样本公司清洁期内的线性回归分析以及窗口期内的CARAit单样本T检验均用统计分析软件SPSS完成。

2.研究方法。本文拟采用事件研究法对新冠疫情场景下样本公司违规信披与处罚的相关市场效应进行分析。累计平均超常收益率的计算主要分为六步,具体步骤如下:

第一步:计算i公司和相应市场在第t个交易日的实际日收益率。

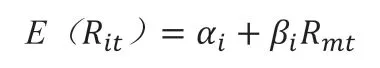

第二步:运用市场模型法对清洁期内样本公司的实际日收益率Rit和市场收益率Rmt进行线性回归,得到参数αi和βi的估计值。

第三步:利用清洁期的参数值计算窗口期i公司每天的预期收益率E(Rit)。

第四步:将窗口期i公司每天的实际收益率Rit与预期收益率E(Rit)作差得到i公司第t日的超常收益率RAit。

第五步:把窗口期N家样本公司第t日的超常收益率RAit进行算数平均得到平均超常收益率ARAit。

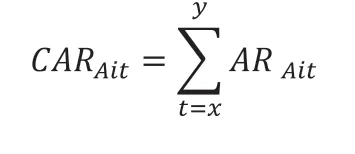

第六步:将窗口期〔x,y〕内每天的平均超常收益率ARAit求和得到累计超常收益率CARAit。

三、违规信披、关注函和监管函的市场效应分析

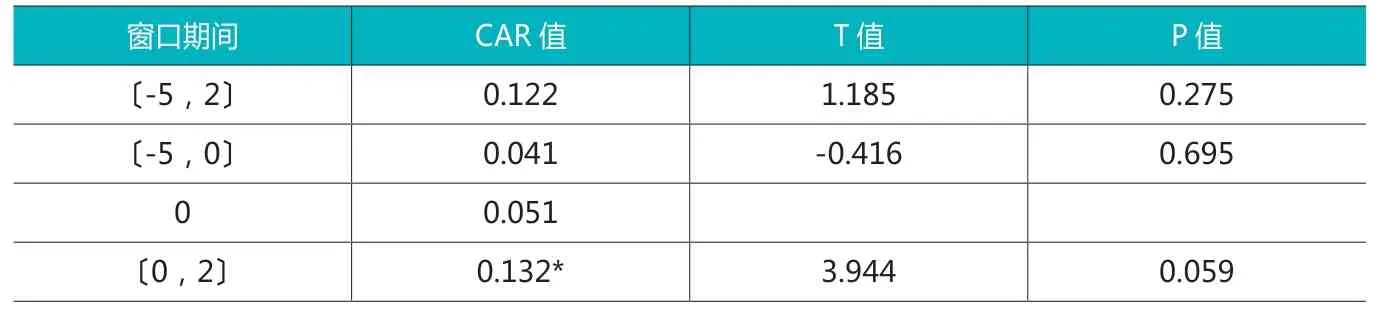

1.违规信披的市场效应分析。首先运用Excel计算样本公司整个窗口期〔-5,2〕和部分子窗口内的CAR,然后运用SPSS对窗口期和相关子窗口CAR的均值分别进行异于0的单样本T检验,检验结果详见表1。另外,图1也全面反映了样本公司在窗口期〔-5,2〕内AR和CAR的变化趋势。

由表1可知,样本公司在窗口期〔-5,2〕的CAR为正,但在统计上并不显著;公告日后〔0,2〕子窗口的CAR为正,且通过10%水平上的显著性检验;公告日前〔-5,0〕子窗口的CAR为负,但在统计上不显著。

由图1可直观看出,AR在公告日当天达到最大(0.051),CAR在公告日后呈明显上升趋势。出现上述走势的原因可能是,新冠疫情爆发后,上市公司一旦发布与疫情相关的产品生产的敏感信息,就会引起广大投资者的强烈关注和对公司未来业绩增长的预期,从而导致公司股价迅速上涨。

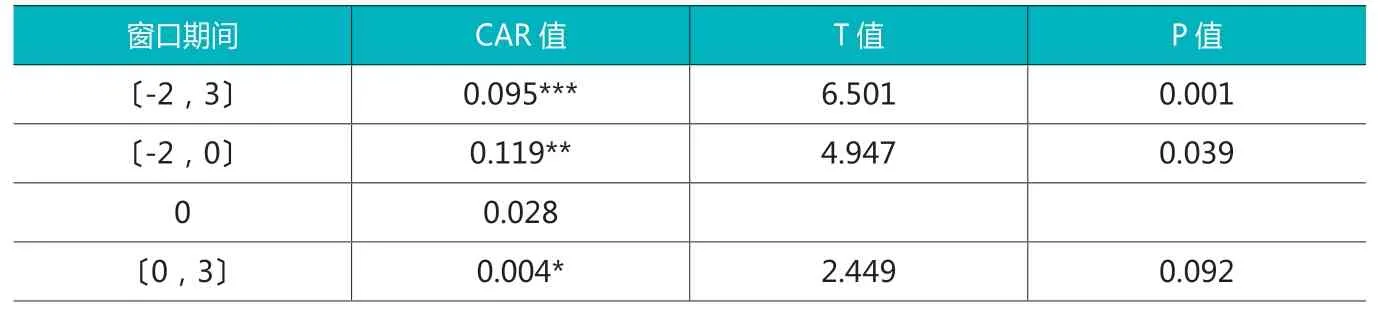

2.关注函的市场效应分析。新冠疫情期间,由于部分上市公司在互动易等相关平台上发布了与疫情相关产品的敏感信息,引起了广大投资者的极大关注,导致公司股价异常波动。为保护广大投资者的利益,进一步保证公司发布相关信息的真实性,交易所从监管角度出发,就会向相关公司发出关注函。关注函发出以后,广大投资者对其究竟持何种态度?本部分将对其进行详细分析。首先运用Excel计算样本公司整个窗口期〔-2,3〕和部分子窗口期内的CAR,后运用SPSS对样本公司的CAR进行异于0的单样本T检验,检验结果详见表2。另外,图2也全面反映了样本公司在窗口期〔-2,3〕内AR和CAR的变化趋势。

由表2可知,样本公司在窗口期〔-2,3〕的CAR为正,且在1%的水平上显著;公告日前的子窗口期〔-2,0〕及公告日后的子窗口期〔0,3〕的CAR均为正,也分别在5%和10%的水平上显著。

表1 样本公司不同窗口期的CAR及检验结果表

表2 样本公司不同窗口期的CAR及检验结果表

表3 样本公司不同窗口期的CAR及检验结果表

表4 不同市场样本组窗口期〔-4,5〕内的CAR差异性检验结果表

表5 沪市不同板块样本组窗口期〔-4,5〕内的CAR差异性检验结果表

表6 深市不同板块样本组窗口期〔-4,5〕内的CAR差异性检验结果表

由图2可直观看出,公告日前后的AR和CAR整体呈上升趋势,且CAR在公告日后第二个交易日达到最大(0.178),但从公告日后的第三个交易日起,AR和CAR开始突然下降,AR甚至骤降为负值(-0.083)。出现上述现象的原因可能是:关注函仅表示交易所对相关上市公司股价的异常波动存有疑问,但并未强制要求相关上市公司对该函进行回复。因此,广大投资者的投资热情在相关上市公司发布收到交易所关注函公告的短期内,并没有受到影响;虽然交易所没有强制要求相关上市公司对关注函进行回复,但在正常情况下,大多数公司为表明自身发布的相关信息是真实可靠的,通常都会在短期内(1—2天)对关注函进行回复。如果不及时回复,就会导致投资者对公司披露信息的真实性产生质疑,从而动摇其投资态度,势必导致公司股价下跌。

3.监管函的市场效应结果与分析。当上市公司收到交易所的监管函时,就意味着其已经违反了《证券法》《公司法》《股票上市规则》和《上市公司信息披露管理办法》等相关法律法规,且情节较为严重。在上市公司公告收到监管函后,广大投资者对此信息如何解读,公司股价会如何变化?本部分将对其进行详细分析。首先计算样本公司在窗口期〔-4,5〕和子窗口期内的CAR,然后再利用SPSS对样本公司窗口期和相关子窗口期的CAR进行异于0的单样本T检验,检验结果详见表3。另外,图3也全面反映了样本公司在窗口期〔-4,5〕内AR和CAR的变化趋势。

由表3可知,样本公司在窗口期〔-4,5〕内的CAR为负,但不具有统计上的显著性;公告日前〔-4,0〕子窗口期内的CAR为负,在统计上也不显著;但在公告日后〔0,5〕子窗口期内的CAR为负,且通过了5%水平上的显著性检验。

由图3可以直观看出,AR在公告日后短期内绝大数交易日的值为负,CAR在公告日后整体呈下降趋势,且在公告日后第二个交易日降至最低(-0.021)。由此可见,绝大多数投资者都是理性的,在上市公司披露收到监管函的公告信息后,会认为持有该公司股票将存在投资风险,从而为规避投资风险做出抛售该公司股票的理性行为。另外,此结果也表明交易所向信披违规的上市公司发监管函,的确能够发挥监管作用。

四、基于监管函的进一步市场效应分析

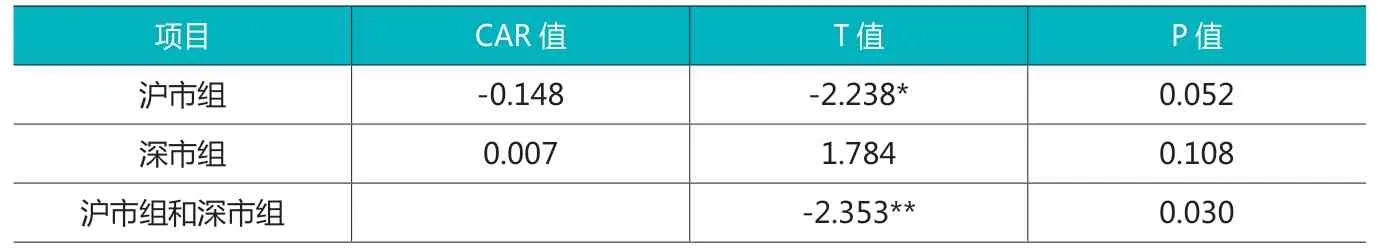

1.基于监管函的沪市和深市市场效应的比较分析。针对上市公司的违规信披行为,上海证券交易所和深圳证券交易所都会通过发监管函对其进行警告,但两者在警告效果上是否存在显著性差异?如果存在显著性差异,其主要原因是什么?首先对沪深两市被出具监管函的样本组在窗口期〔-4,5〕内CAR的均值进行异于0的单样本T检验,然后再对两市样本组CAR的均值进行两独立样本T检验,检验结果详见表4。两市样本组CAR在窗口期〔-4,5〕的变化趋势比较详见图4。

由表4可知,沪市组的CAR在窗口期〔-4,5〕内为负,且通过10%的显著性检验。深市组的CAR在窗口期〔-4,5〕内为正,但在统计上并不显著。沪市组和深市组在窗口期〔-4,5〕内的CAR之间存在显著性差异。

由图4可以看出,深市和沪市组的CAR在公告日后的变化趋势呈相反的变化趋势。沪市组在公告日后子窗口〔0,5〕的CAR为负,且呈下降趋势。深市组在公告日后子窗口〔0,5〕的CAR大多为正,总体趋势平坦,股价波动较小。由此可见,上海证券交易所发出的监管函的警告效果比深圳证券交易所好,主要原因可能是:相比深交所发布的《关于深圳证券交易所上市公司投资者关系互动平台“互动易”有关事项的通知》(深证上[2013]278号)的有关规定,上交所发布的《关于启用“上证e互动”网络平台相关事项的通知》(上证公字〔2013〕30号)对上市公司在互动平台上违规披露信息的处罚措施更加明确和严厉。基于此,广大投资者为了规避投资风险,对收到上海证券交易所监管函的上市公司的反应要比收到深圳证券交易所监管函的上市公司的反应更强烈。该观点与熊锦秋(2020)的研究结果相吻合。

2.基于监管函的沪市不同板块市场效应的比较分析同一市场不同板块的上市公司收到监管函后,市场反应即警告效果是否存在显著差异?如果存在差异,差异的原因又是什么?首先对沪市被出具监管函的不同板块样本组在窗口期〔-4,5〕内CAR进行异于0的单样本T检验,然后再对沪市不同板块样本组CAR的均值进行两独立样本T检验,检验结果详见表5。沪市不同板块样本组CAR在窗口期〔-4,5〕的变化趋势比较详见图5。

由表5可知,科创板组在窗口期〔-4,5〕内的CAR为负,且在10%的水平上显著。主板样本组在窗口期〔-4,5〕内的CAR也为负,且在1%的水平上显著。科创板组和主板组在窗口期〔-4,5〕内的CAR之间存在一定差异,但在统计上并不显著。

由图5可以看出,沪市两个板块样本组的CAR在公告日后均为负,科创板组公告日后的CAR较主板组下降趋势更明显。由此可见,监管函对沪市两个板块样本组的警告均有效果,但对科创板组的警告效果更好。其主要原因可能是:注册制下的科创板上市公司信息披露要求较主板上市公司更严苛(详见《科创板上市公司持续监督管理办法(试行)》【第154号令】和《上市公司信息披露管理办法》【第40号令】)。

3.基于监管函的深市不同板块市场效应的比较分析。首先对深市被出具监管函的不同板块样本组在窗口期〔-4,5〕内CAR的均值进行异于0的单样本T检验,然后再对深市不同板块样本组CAR的均值进行两独立样本T检验,检验结果详见表6。不同板块样本组CAR在窗口期〔-4,5〕的变化趋势比较详见图6。

由表6可知,创业板组在窗口期〔-4,5〕内的CAR为正,在统计上不显著。中小板组在窗口期〔-4,5〕内的CAR为正,在10%的水平上显著。主板组在窗口期〔-4,5〕内的CAR为负,在统计上不显著;创业板组和主板组、创业板组和中小板组在窗口期〔-4,5〕内的CAR存在差异,且分别在1%和5%的水平上显著,而中小板组和主板组在窗口期〔-4,5〕内的CAR不存在显著性差异。

由图6可以看出,主板组在公告日后的CAR均为负值且在子窗口〔0,3〕内显著下降。中小板组的CAR在公告日后大多为负,且在公告日后短期内(1-2个交易日)略微下降,其变化趋势与主板组较为相似。而创业板组在公告日后的子窗口期〔0,5〕内的CAR基本都接近0且均为正值,变化趋势总体平坦。

出现上述情况的主要原因可能是:中小板组和主板组的上市规则均为《深圳证券交易所股票上市规则》(深证上〔2018〕556号附件4),它们除在主体资格和盈利要求方面有差异外,其他要求均相同,因此在收到监管函后短期内的市场反应较为相似。而创业板组则单独遵循《深圳证券交易所创业板股票上市规则》(深证上〔2018〕556号附件5),且该规则中有对创业板上市公司较为明显的风险提示要求,即创业板公司的投资者较中小板和主板公司的投资者有更为强烈的风险偏好,因此,其对监管函的反应也较为平淡。

五、主要结论与政策建议

通过上述研究发现:(1)“蹭疫情热点”违规信披公司在公告日后的市场效应显著为正;(2)收到关注函的样本公司在公告日后的市场效应显著为正;(3)收到监管函的样本公司在公告日后的市场效应显著为负;(4)收到监管函后,沪市样本组在公告日后的市场效应显著为负,深市样本组的市场效应不显著,上海证券交易所监管函的效果比深圳证券交易所好;(5)收到监管函后,沪市科创板组和主板组的市场效应均显著为负,科创板组受到的影响比主板组更明显;(6)收到监管函后,深市中小板组和主板组之间的市场效应无显著性差异,而创业板组和中小板组或主板组之间的市场效应存在显著性差异。

综上提出以下政策建议:

1.深交所需完善信息披露监管体系,提升上市公司信息披露质量。由“上交所监管函的效果比深交易所好,以及深市创业板组和中小板组或主板组之间的市场效应存在显著性差异”等研究结论可知,监管函对不同市场、深市不同板块样本组的监管效果存在很大差异,据此,深交所需进一步细化对违规信披上市公司的监管规则,从而完善对深市上市公司的信息披露监管体系,以提升上市公司信息披露质量。

2.上市公司应强化内部控制体系,严格遵循交易所信息披露规则。由“违规信披事件和关注函事件在公告日后市场效应均显著为正,但监管函事件的市场效应却显著为负”等研究结论可知,违规信披公司虽在首次信披后甚至在收到关注函后可获取巨大收益,但从长期来看,即收到监管函后,违规信披终将导致其股价明显下跌、公司股东财富严重缩水的后果。因此,上市公司为避免上述严重后果发生,切不可抱任何侥幸心理,必须要进一步强化内部控制体系,严格遵循交易所信息披露规则,从而从根源上杜绝误导性和缺乏真实性信息的披露。

3.投资者要坚守价值投资理念,理性研判上市公司披露的敏感信息。由“违规信披事件和关注函事件在公告日后市场效应均显著为正,但监管函事件在公告日后的市场效应却显著为负”等研究结论可知,违规信披公司在首次信披“蹭疫情热点”敏感信息后,甚至在收到关注函后,股价明显上涨。此时,投资者的确能够获得不错的收益。但在违规信披公司收到监管函后,市场形势却急转直下,股价大幅下跌。在此情形下,如果投资者没能及时研判违规信披公司披露敏感信息的真实性,继续持有该公司股票,就会给其投资带来巨大损失。基于此,投资者要规避投资风险,就必须要坚守价值投资理念,理性研判上市公司披露敏感信息的真实性。