最优金融结构与经济发展

——基于31个省级面板数据的实证研究

(贵州大学 经济学院,贵州 贵阳 550025)

一、引言

金融结构作为经济系统的重要组成部分,对经济发展的影响日益明显。对比不同国家的金融结构,主要分为以市场为主导和以银行为主导两大类。林毅夫等(2003,2006)[1-2]提出的“最优金融结构”理论认为金融结构是一个动态变迁的过程,经济体应当具备与其要素禀赋结构所决定的产业结构相适应的最优金融结构;在不同的经济发展阶段,实体经济结构的变化导致金融结构的变化是金融结构产生差异的根本原因。改革开放以来,我国社会经济发生了巨大变化,金融结构也产生质的飞跃。研究金融结构和经济发展的关系,有助于更好理解我国经济发展中的一般规律。

众多学者发现每个经济体不同发展阶段所具有的要素禀赋结构不同,在不同发展阶段对金融的需求也会不同于其他阶段对金融的需求[3],随着我国社会经济的发展,要素禀赋结构不断升级,只有金融结构与产业结构相适应时,才会促进经济增长[4]。在现阶段中小金融机构市场份额的上升对经济增长具有显著性的正向影响[5],最优金融结构的动态特性与经济增长效应存在因果联系[6]。更有学者发现,在远离世界前沿技术的水平时,当技术进步以低风险的吸收和模仿为主要来源时,偏向银行部门的金融结构有利于推动技术进步[7],即提升直接融资比例有利于技术密集型行业的发展[8]。

我国金融发展的成就突出表现在总量和规模的快速增长,但金融结构的优化调整明显滞后。中国目前处于金融中介主导的金融体系,金融市场份额在逐年增加。对于中国来说,应如何引导金融结构的发展,使其服务于中国经济发展和转型,是值得学者研究探讨的问题。本文正是在这种背景下,研究最优金融结构对经济发展的影响及作用机制。

二、理论分析与研究假设

林毅夫和付才辉(2019)[9]认为最优金融结构是指金融体系中各种金融制度安排的比例构成及其相互关系需要与该经济体的要素禀赋结构所内生决定的产业、技术结构和企业的特性相互匹配。当一个经济体金融结构越接近这一最优金融结构时,经济增长速度越快,金融结构对经济发展的影响呈现倒“U”型曲线。在达到金融结构这一最优值之前,风险较高的新兴行业能得到融资,成为经济中的一个增长点,从而促进经济发展。

在改革开放初期中国利用要素禀赋成本价格较低的优势,吸引外商投资,建立具有现代化特征的劳动密集型产业和传统资本密集型产业。技术主要靠模仿学习为主,市场风险较低,金融中介可以满足实体经济对资金的需求,从而促进经济发展。随着中国要素禀赋结构发生转变,具有高新技术特征的技术密集型产业逐渐成为经济发展的核心动力,能够降低融资风险的直接融资就显得越发重要。所以本文提出了如下假设:

H1:我国金融结构会对经济发展产生影响,并且在经济发展中存在最优金融结构。

金融结构是一个动态变迁的过程。随着经济体要素禀赋结构的变化,与之相应的产业结构也在发生变迁,经济发展只有在金融结构与最优产业结构相匹配时,才能达到最优水平,所以最优金融结构是在不断变迁的。在这一变迁过程中,经济波动很大程度影响经济增长。所以本文提出了如下假设:

H2:我国金融结构在不同的经济增长阶段对经济发展的影响不同,并且金融结构会通过经济增长对经济发展产生影响。

本文可能存在的贡献:(1)从不同经济发展阶段研究金融结构与经济发展的关系及其作用机制;(2)金融结构需要在高质量可持续的经济增长下才能最大限度促进经济发展。

三、实证部分

(一)计量模型与数据说明

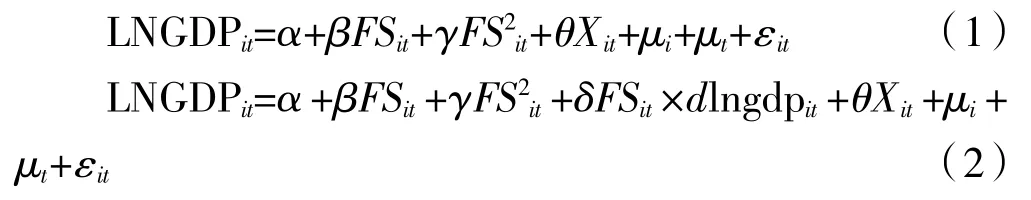

根据31 个省级面板数据,参考张志强(2019)[10]建模框架,建立以下两个模型。

i 表示省市,t 表示年份,LNGDPit表示地区经济发展,FSit表示金融结构,dlngdpit代表经济增长,Xit是其他控制变量,μi代表个体固定效应,μt代表时间固定效应,εit是在i 省市t 时期对应的随机扰动项。

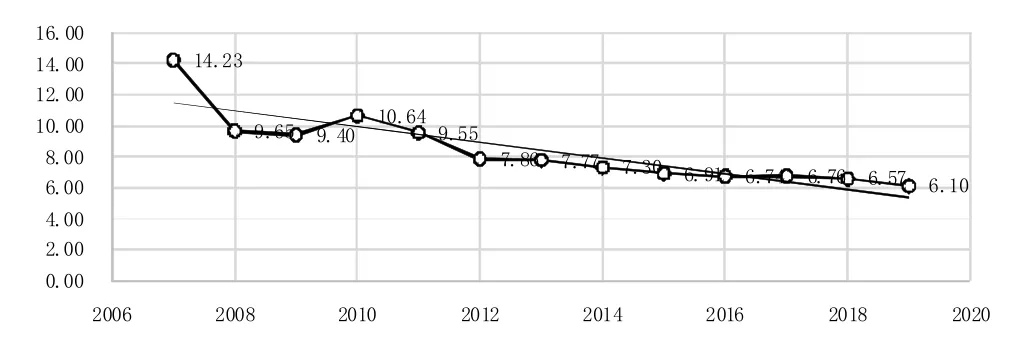

2014 年12 月,习近平总书记在中央经济工作会议上首次提出“经济发展新常态”。如图1 所示,2014年之前,中国经济保持较高速度增长,但2015 年GDP增速首次跌破7,中国经济面临严峻的结构转型压力。所以本文在考察全样本时间段的同时,还将样本时间段分为高速增长阶段(2007—2014)和中高速增长阶段(2015—2019)。

表1 主要变量定义与度量

图1 2007—2019 年中国国内生产总值增长率

本文选取了31 个省份数据为研究样本,考虑到数据的可获得性,时间范围选取2007—2019 年,部分数据以2006 年数据为基期进行测算,所有数据来源于Wind 数据库和《中国统计年鉴》。

(二)描述性统计

表2 是对2007—2019 年总样本数据进行描述性统计,表中显示,经济发展平均值为9.278,标准差为1.059,最小值为5.8,最大值为11.31,在我国确实存在地区经济发展程度差异较大的现象,本文具有研究意义。金融结构的平均值和方差分别是0.44 和1.217,最小值0.05,最大值为7.53,从数据中可以看出,不同地区的金融结构差距较大,绝大部分地区采用金融中介主导的金融结构。

表2 总体研究样本描述性统计

进一步分析金融结构和经济发展之间的关系,先将金融结构按照中位数分为2 组,小于中位数的一组经济发展均值为9.13,大于中位数的一组经济发展均值为9.47,经济发展的均值随着金融结构的提升而增加。初步印证前文假设H1,即金融结构会对经济发展产生影响。

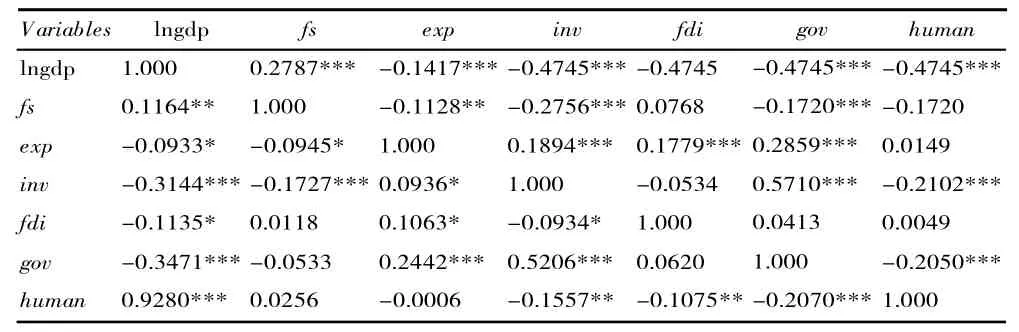

(三)相关性分析

表3 报告了主要变量的Pearson 和Spearman 相关系数。结果显示变量之间不存在严重的多重共线性问题。同时金融结构与经济发展之间具有显著的正相关性,符合假设H1 的预期。但这只是不控制其它变量的简单相关关系,并不能准确反映金融结构对于经济发展的影响。为了获得更加准确的结果,需对相关变量进行回归分析。

表3 Pearson 和Spearman 相关系数矩阵

(四)回归分析

首先进行豪斯曼检验,检验结果P 值为0.000 0,认为应该使用固定效应模型,而不是随机效应模型。并且本文是对所有个体样本进行回归检验,所以应当使用固定效应模型。

1.最优金融结构与经济发展的回归分析。表4检验了金融结构与经济发展的关系及其影响。首先在(1)式中对全样本时间进行检验,检验结果是FS在1%的水平下显著为正,相关系数为0.801。FS2在1%的水平下显著为负,相关系数为-0.038,表明FS和lngdp 存在倒U 型关系,即存在着最优关系。拐点为10.54,表明随着FS 不断提高,FS 会促进经济发展;当FS 达到10.54 时,促进经济发展程度最高,但随着FS 的进一步提升,经济发展速度会放慢。

(2)式和(3)式分别就高速增长阶段和中高速增长阶段进行检验。(2)式中FS 回归系数0.587,在1%的水平下显著。FS2回归系数-0.020,在10%的水平下显著,存在倒U 型关系,即存在最优金融结构。拐点为14.675,较(1)式的拐点有较大程度提高。产生这种差距的原因可能是经济快速增长,金融市场增长规模还有提升空间。(3)式中FS 和FS2不再显著,也就不存在最优金融结构。可能是经济增长放缓且较为波动,产业结构进行调整和升级,很难形成最优金融结构。

表4 金融结构与经济发展回归结果

从以上分析可以看出,经济发展速度较快,存在与经济发展匹配的最优金融结构,其促进了经济发展。2014 年之后中国经济进入“新常态”,经济增长逐步放缓,中央和地方坚决预防金融风险的发生,这一阶段没有形成最优金融结构,金融结构也就很难推动经济发展。

2.金融结构通过经济增长对经济发展的影响。表5 的模型2 用于检验金融结构通过是否经济增长对经济发展的影响,(4)(6)(8)检验了金融结构是否通过经济增长对经济发展产生影响,(5)(7)(9)考虑了最优金融结构的情况下,检验金融结构是否通过经济增长对经济发展产生影响。

在(4)式中,FS 相关系数0.494,在1%的水平下显著,FS×dlngdp 显著为负,相关系数-1.306。以市场为导向的金融结构对经济发展起到了更显著的作用,其在经济增长情况下对经济发展产生抑制作用。在(5)式中,FS 显著为正,FS2显著为负,FS×dlngdp 显著为负,即存在最优金融结构。与(4)式相比FS 和FS×dlngdp 相关系数在增大,表明在最优金融结构的环境下,以市场为导向的金融结构通过经济增长对经济发展产生更强影响。根据(4)(5)两式可以看出,在全样本时间段的情况下,金融结构会通过经济增长对经济发展产生影响,并且出现最优金融结构。

(6)(7)两式是高速增长阶段的回归结果,(6)式检验了金融结构是否会通过经济增长对经济发挥作用,FS 相关系数0.404 在1%的水平下显著,(7)式中加入了FS2,结果显示存在最优金融结构。虽然(6)(7)两式中金融结构对经济发展产生影响,但FS×dlngdp 不显著。(8)(9)两式是中高速增长阶段的回归结果,我们感兴趣的解释变量均不显著。不显著的原因可能是2008 年后我国经济波动明显,金融风险剧增,产业结构调整速度加快,金融结构的变化赶不上产业结构的变化,从而导致了金融结构不能最大限度地发挥作用。

表5 经济增长作用下金融结构与经济发展的回归结果

3.稳健性检验。为验证上述检验是否准确可靠,笔者分别对两个模型进行了稳健性检验,采取人均实际GDP 来代替实际GDP,以此作为被解释变量经济发展的代理变量,再一次分别进行回归分析,可以得出与上述研究相似的结论,说明上述研究结果是较为可靠的。

四、结论

本文基于新结构经济学的思想,选取2007—2019年间我国31 个省市数据为样本,根据不同经济发展阶段,研究金融结构和经济发展的关系及其影响机制,分析在经济增长过程中,金融结构和经济发展的关系。最后为确保实证检验的可靠性和真实性,本文进行了稳健性检验,稳健性结果表明实证过程较为可靠。本文的主要结论有:

第一,我国在经济发展中存在最优金融结构。研究结果表明,金融结构和经济发展有着显著的正相关性,并存在最优金融结构。在经济高速增长阶段,平稳的经济运行环境可以使金融结构促进经济发展,但在经济中高速增长阶段,经济波动明显,金融结构偏离了最优金融结构。

第二,在经济增长环境下,我国以金融市场为主导的金融结构不利于经济发展。研究结果表明,以市场为主导的金融结构通过经济增长阻碍了经济发展,即我国需要发展以银行为主导的金融结构。在经济波动状态,即便存在最优金融结构,金融结构也很难通过经济增长促进经济发展。这是因为经济波动环境下,金融结构与符合比较优势的产业结构不匹配,导致金融结构的优势作用无法通过经济增长传导到经济发展上。

我国经济步入“新常态”,经济增长速度从高速增长转为中高速增长,金融体系也在发生巨大变化,但与之相应的金融风险也在加剧。本文认为,经济发展需要稳定的经济增长环境,我国需要发展以银行为主导的金融结构。在经济波动时期,金融结构会偏离最优金融结构,从而导致金融结构的优势作用无法传导到经济发展上。所以政府应该制定长期的经济发展计划,保持经济持续稳定,使金融结构最大限度保障经济发展。