关于系统性风险度量和投资效用的模型概述

◇南京农业大学 薛 祯 肖 瑶 李宇翰

近十几年,我国的证券投资基金业快速发展,正在进入新的阶段。随着我国证券市场的逐步发展,学术界对基金的资产配置也开始有了越来越多的关注。整个问题大致是围绕投资的各种策略下的投资效用和投资风险,对于这个问题最重要的是对数据的分析。本文通过利用多种数学模型,逐步分析数据,得出结论,并在独立解决每个问题后,结合多个问题一同思考,主要解决了资金配置策略问题和股票投资组合策略的问题。

1 问题的背景与重述

公募基金是最具代表性的资产管理业务形态。由于采取相对绩效考核制度,竞争压力使得公募基金资产配置变得非常复杂,持股集中度也相对较高,成为影响系统性风险的潜在因素。因此如何平衡基金投资收益和系统性风险之间的关系值得深入探究。

请考虑下列问题:

(1)附件1提供了2019年十家公募基金公司在股市中的一部分资产配置信息。请以此样本为例,建立合适的数学模型,度量不同基金公司之间资产配置策略的相似性。

(2)附件2提供了2019年样本股票价格数据,假设以所有基金的持股市值总和作为初始财富,以投资效用最大化为目标,请建立合适的数学模型,确定最优的股票投资组合策略(不考虑股票之间的相关性且不允许卖空)。

(3)假设2020年所有基金公司仍然按照2019年的资产配置策略进行投资。请根据附件1和附件2建立合适的数学模型,度量每个基金公司2020年95%置信水平下的风险价值,并进行排序。

(4)如果要求2020年整个系统(所有样本基金公司组成)既能保证投资效用最大化,同时又能使风险价值最低,请建立合适的数学模型,确定最优的股票投组合策略,并给出投资效用和风险价值。

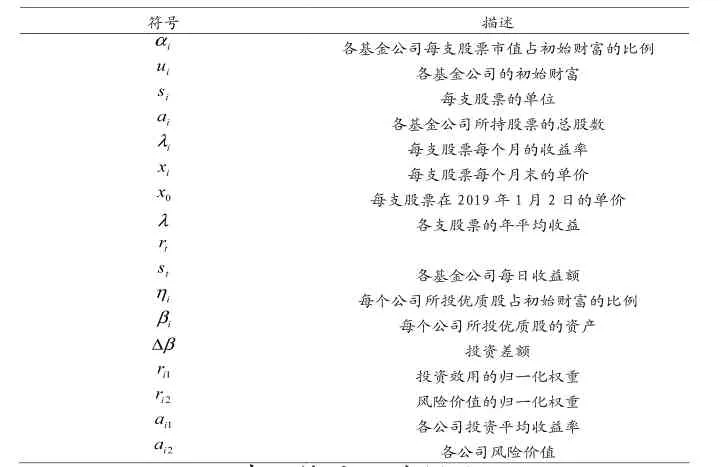

2 符号标注

为了方便起见,我们在模型中使用了以下符号,见表1。

表1 符号及其描述

3 模型一的建立

公募基金是最具代表性的资产管理业务形态。但由于采取相对绩效考核制度,竞争压力使得公募基金资产配置变得非常复杂,因此我们根据附件 1 中提供的2019年十家公募基金公司在股市中的一部分资产配置信息,建立出数学模型,用以探究不同基金公司之间资产配置策略的相似性。

3.1 利用市值比例进行相关性的研究

因为各基金公司的规模、大小不相等,所以我们以公司持有57支股票中的10支股票的市值占公司初始财富的比例作为基数,见公式(1):

我们将每个公司未进行投资的股票比例设为“0”,然后对每个基金公司57支股票的投资占比看作一个整体,每支股票的占比看作其自变量,从而求取每个公司之间资产配站策略数据的相关性,通过SPSS软件导入数据后,我们发现每个公司购进的股票及其资产配置策略都有所区别。

3.2 利用皮尔逊相关性对公司之间资产配置策略数据进行分析

为了更好地研究公司之间资产配置策略数据的相似性,我们将数据进行简化—我们将各公司所持有的股票取值为“1”,然后将其余未持有的股票取值为“0”,然后将整理好的数据表格导入SPSS软件,我们可以发现公司之间资产配置策略数据的相关性不大,根据数据相关性不大的特点从而推断出资产配置的相似度不高。

4 模型二的建立

投资效用又称为“期望效用”、“效用期望值”,即投资收益的期望值。我们选择把十个基金公司的总资产作为“初始财富”,分别以月和年为单位来衡量投资效用,从而来对月度以及年度的投资效用进行分析。因此,本模型为确定最优的股票投资组合策略,采用了两则附件的所有数据,并根据实际操作情况对数据进行系统化整理。

4.1 对每月股票效益数据的整理分析

由于数据库具有冗杂性,因此我们对其中2019年的样本股票价格数据进行了整理分析,但在整理过程中,我们发现有几组数据出现了停盘的现象,再加之对股票支数以及各股票的相互关系等问题的综合考虑,我们在具体分析每支股票在每月即得的效益时,选择性地剔除了部分不太具有参考价值的数据。综合以上的分析以及各方面的考虑,我们选取了每个月月末的股票价格以及2019年1月2日每支股票的价格作为研究对象,然后构造公式(2)计算每个月每支股票的收益率。

将每个月月末每支股票的收益率进行统计后,为了更直观地看出股票每日收益率的变化,特选出A、J两公司作为代表制作折线图,见图1。

图1 股票A、J每日收益率变化

4.2 对股票年平均效益率数据的整理分析

考虑到每个月股票的收益率仍不能得到一个可观的结果,因此我们在每月收益率的基础上,假设以年为单位衡量投资效用,利用公式(3)求取各月股票收益率的几何平均值,将其作为各支股票的年平均效益率:

根据对各项指标、数据的分析及比较,我们认为年平均效益率对于我们寻找到投资效用最大化的目标,确定最优的股票投资组合策略来说具有较为重要的参考价值,鉴于附件中所有基金公司都掌控了十支股票,特此我们选择出了十支效益率最高的股票,见表2。

表2 收益率最高的十支股票

综合分析后得到了这十支收益率最高的股票,为了便于确定最优的股票投资组合策略,便将这十个数据归一化处理,然后求其各自所占十支股票收益率的比例,并统计为饼状图,见图2。

根据饼状图的分析,我们可以进行股票投资组合策略的确定,即确定基金公司投资于这十支优质股,然后根据每支优质股所占十支优质股收益率的百分比,来进行基金公司初始财富的资产分配。

图2 优质股所占收益率百分比

5 模型三的建立

5.1 利用蒙特卡洛模拟法对每个基金公司2020年的VaR(风险价值)进行计算

第一步,鉴于数据库中基金公司数目较多,并综合问题一、二得出的数据及结果,我们选择以H以及J公司的VaR作为演示对象进行叙述,其余公司计算方法相同。

第二步,建立股票价格的几何布朗运动模型,预测2020年的股票价格。

以H公司为例:令SHt为时间间隔为1天的243个观测值,观测的H公司每日收益额为SH1,SH2,...SH243。令t=1,2,..,243,见公式(4)

第三步,确定VaR计算的股票初始价格,也即2019年1月2日的股价,分别确定H公司以及J公司购进的每支股票的初始股价为S0F、S0H。

第四步,利用MATLAB中的函数morm()分别对H、J公司生成一个标准的正态随机数,带入模型得到资产价格未来变化的一个样本轨道,并且计算该轨道的2020年年末的股票价格。

第五步,考虑到模拟越多次数,就越能更全面地模拟出风险在未来变化的各种有可能的情况,再加之考虑模拟时间的问题,最终选择重复1000次第四步的具体步骤,也就是相当于我们创建了1000个随机数,用以模拟了1000条资产价格在未来样本轨道的变化,因此我们可以得到1000个2020年年末的股票价格。

第六步,我们可以得到H、J以及其他八个基金公司所购股票的价格在2020年年末的变化分布。然后我们选择在95%的置信水平下的价格,它与股票初始价格的差的绝对值就是每个基金公司的每支股票的2020年年末的VaR。

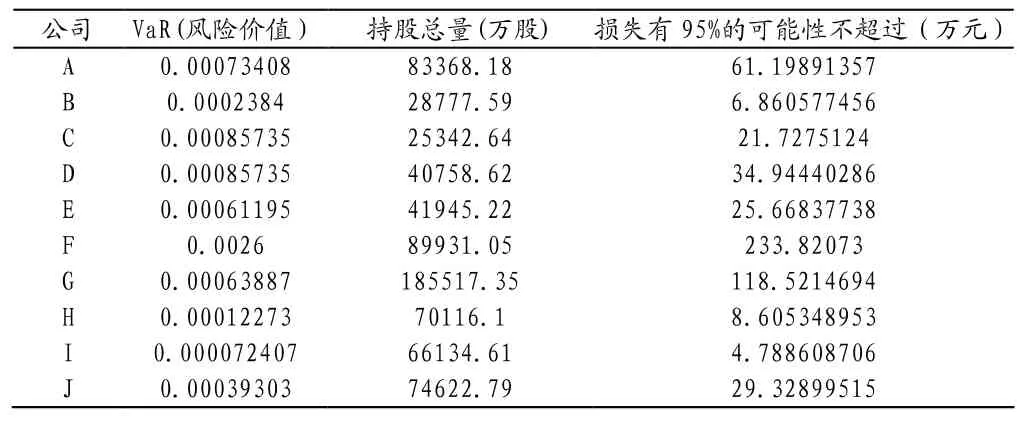

5.2 数据的整理及分析

分别计算其他八个基金公司的相关数据,并整理总结所得的所有VaR、持股总价值以及有95%可能性的损失等数据,见表3。

表3 蒙特卡洛模型所得数据的统计

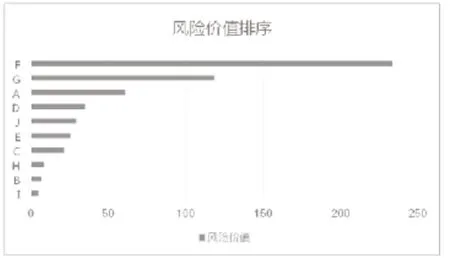

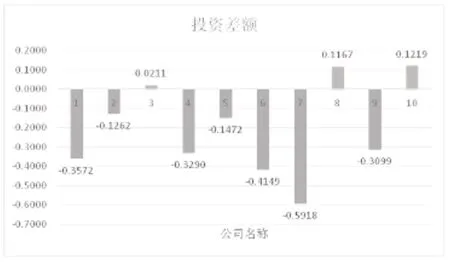

根据整体分析,我们可得每个基金公司在2020年95%置信水平下的风险价值,经过排序后,得到图3。

6 模型四的建立

6.1 各公司的投资差额的研究

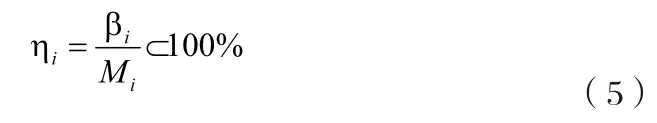

我们得到了收益率最高的十支股票名称及其年收益率,考虑到每个公司购进了不同的股票,且进行了资产配置,但由于不同公司采取了不同的组织策略,所以会促成不一样的年收益。就此原因的考虑,我们团队计划将每个公司所购进的收益率最高的十支股票占其初始财富的比例进行统计分析,如公式(5)。

图3 各基金公司风险价值排序

整理数据后,得表4。

表4 优质股股票所占市值比例

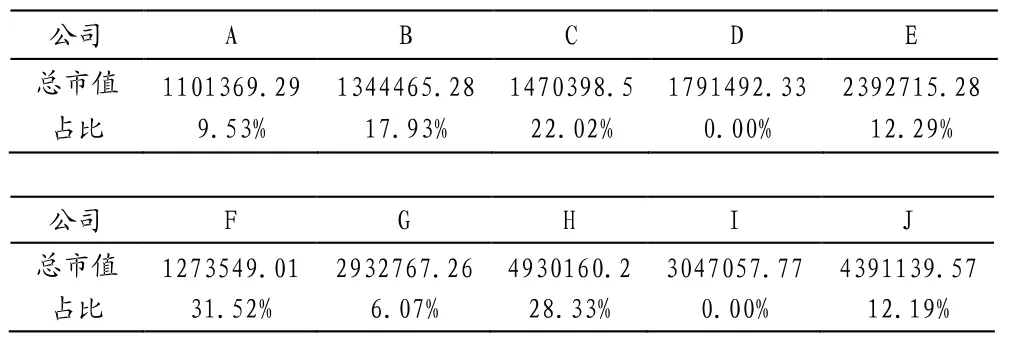

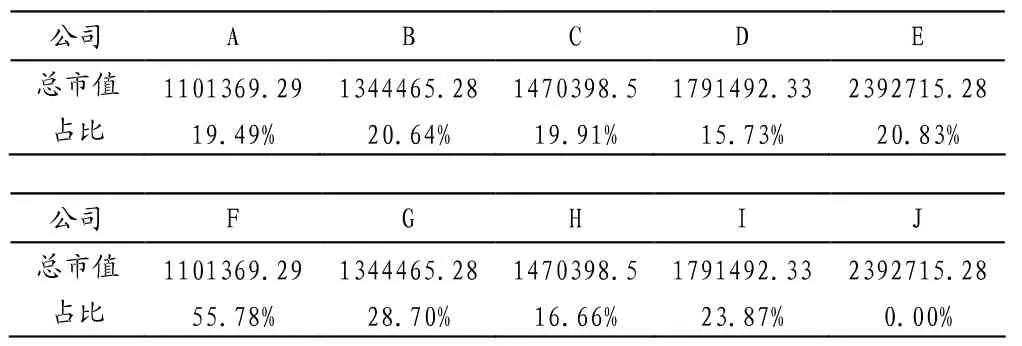

除了统计优质股的占比以外,我们还采用同样的计算方法,利用5.2的数据对停盘股以及除停盘股以外收益低的十支股票的占比,见表5、表6。

表5 停盘股股票所占市值比例

表6 收益率最低的十支股票所占市值比例

通过对以上三个图表的分析,我们可以发现不同的公司在优质股、停盘股以及收益率低的股票上基本都有所投资,基于此,我们通过公式(6)计算投资差额

通过对每个公司计算结果的整理,我们得到了图4。

由表4可知C、H、I三家公司的投资差额为正数,可见其在进行资产配置时拥有较好的组织策略,具有较强的参考价值。

图4 各公司的投资差额

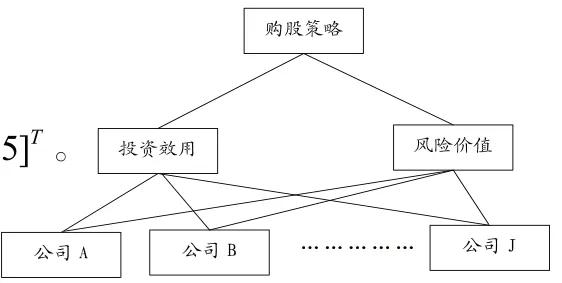

6.2 多属性决策模型的建立

首先,我们对比分析了投资效用以及风险价值各自的属性权重、属性值,最后取定为相同的权重,即为(0.5,0.5);然后我们通过一定的方式对决策信息进行集结并对方案进行排序和择优。

建模思路如右图所示。

构造权向量为A=[ 0 .5,0 .5 ]T

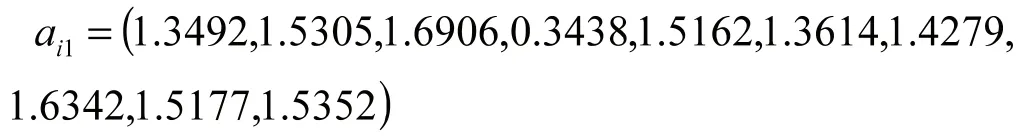

各公司投资平均收益率如下所示:

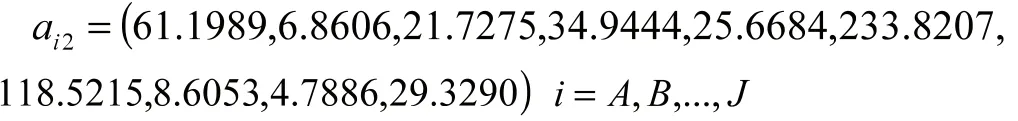

各公司风险价值为:

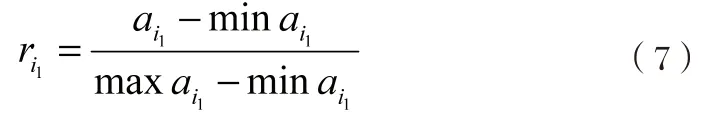

分析可得,投资效用应该属于效益型数据,故采用公式(7)进行计算:

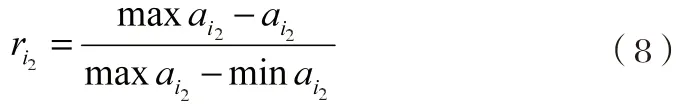

风险价值应该属于成本型数据,故采用公式(8)进行计算:

根据公式可得两种评价体系得分,然后再根据评分及各评分项目的目标权重求得各公司对总目标的权重,比如:公司A对总目标的权值为0.01564*0.5+0.7537*0.5=0.38467。同理可得出其他九家公司对总目标的权重。

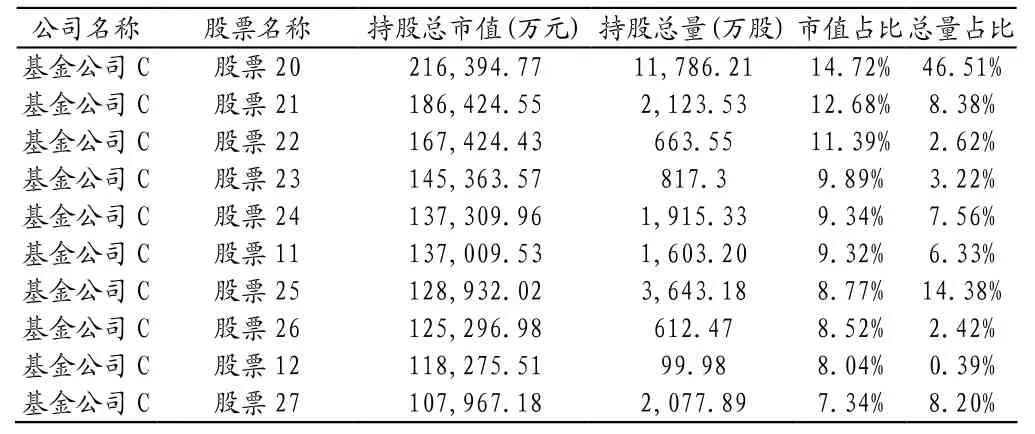

根据各公司权重排序我们可以得出C基金公司的评分最高,故C公司的股票投资组合策略相对于其他九个基金公司来说更优,故我们提出C公司的投资组合策略来进行具体分析,见表7、图5。

表7 C公司的投资组合策略

图5 C公司市值占比环状图比较及投资总量占比环状图

经过对所有问题以及数据的综合分析,我们可以发现C基金公司的股票投资组合策略最能达到在保证投资效用最大化的用时,又保证风险价值最低的要求。因此,我们借鉴C基金公司所投资的股票以及资产配置的比例来制定最优的股票投资策略。