我国黄金期货最小CVaR动态套期保值模型研究

程潘红 许墨函

摘要:文章以CVaR最小为套期保值目标,考虑到黄金期现货价格序列间的长期均衡关系及黄金期现货收益率“尖峰厚尾”和“波动聚集”的特性,建立ECM-t-BGARCH模型,结合我国黄金期现货日对数收益率数据,对模型进行实证研究。结果表明,当套期保值资产组合收益率服从正态分布时,综合考虑套保有效性与单位风险收益两方面,最小CVaR套期保值模型优于最小方差和最小VaR模型,能够很好地规避现货风险。

关键词:最小CVaR套期保值;黄金期货;ECM-t-BGARCH模型

一、引言

套期保值是期货的一个主要功能。运用期货对现货进行套期保值操作的关键在于采用有效方法确定最优套保比率,即每一单位现货头寸所需的期货头寸,以取得较好的套期保值效果。张瑞稳(2019)等构建GARCH-CVaR动态套期保值模型,研究了我国沪深300股指期货对股票组合的最优套保比率,并运用Ederington(1979)测度方法对套期保值有效性进行评价。任仙玲(2020)等基于Copula分位数构建skew-t-GARCH(1,1)模型来研究两种不同原油市场状态下的套保比率及套保效果。

本文在假定套期保值资产组合收益率服从正态分布的条件下,将描述序列之间存在长期均衡关系的误差修正模型(ECM)与刻画“尖峰厚尾”和“波动聚集”特性的二元波动率预测模型(t-BGARCH)相结合,计算以最小CVaR为套保值目标的我国黄金期货套保比率,并与最小方差、最小VaR套期保值模型进行对比分析。

二、理论模型

(一)条件风险价值(Conditional Value at Risk,CVaR)

CVaR是指在特定的期限內、一定的置信水平1-α下,某证券组合的损失超过风险价值(Value at Risk,VaR)的条件均值。其数学表达式为CVaRα(X)-E(X|X≤-VaRα(X))。这里VaRα(X)表示在置信水平1-α下资产组合收益率在未来一段时间内的最大可能损失,用公式可表示为P(X≤-VaRα(X))=α。

考虑一个由一单位现货头寸和h单位期货头寸构成的套期保值组合,其中h为套期保值比率。设RS,RF分别为现货和期货的对数收益率,则期现货组合的收益率RH=RS-hRF。

设该资产组合收益率RH服从正态分布,则

VaRα(X)=hμF-μS-σHΦ-1(α),CVaRα(X)=hμF-μS-σHkα

其中,μH=E(RH)=μS-hμF为资产组合的期望收益率,μS、μF分别表示现货和期货的期望收益率,σ=σ-2hσSF+h2σ为资产组合收益率的方差,σ为现货收益率的方差,σ为期货收益率的方差,σSF=ρσSσF表示期现货收益率序列的协方差,Φ-1(α)为标准正态分布α的分位数,kα=-exp(-)/(α)。

对VaRα(X)、CVaRα(X)式分别关于h求一二阶导数,得最小化VaR和CVaR的套期保值比率分别为

h=-,h=-

(二)ECM-t-BGARCH模型

本文研究黄金期货对黄金现货的最优套期保值问题,因此综合考虑期现货价格序列间的长期均衡关系及其收益率的“尖峰厚尾”和“波动聚集”的特性,我们构建ECM-t-BGARCH模型。简单的ECM-t-BGARCH(1,1)模型可表达为:

条件均值方程:RS(t)=cS+ecm(-1)+εS(t),RF(t)=cF+ecm(-1)+εF(t),

条件方差方程:σ(t)=wS+αSε(t-1)+βSσ(t-1),σSF(t)=ρσS(t)σF(t),σ(t)=wF+αFε(t-1)+βFσ(t-1)。

这里误差序列εS(t)、εF(t)服从t分布,ρ为两误差序列的相关系数,ecm(-1)为误差修正项。对于该模型中的参数可以采用最大似然估计得到。

(三)套期保值有效性评价

为评价模型的套期保值效果,本文选用Ederington率先提出的方差降低百分比法。主要思想是:构建现货与期货的资产组合,套期保值资产组合的方差相比套保前的方差降低多少,其计算公式为He=。由σ=σ-2hσSF+h2σF,则He=。

三、 实证分析

(一)样本数据选取与处理

选取黄金期货与现货自2018年1月2日至2019年4月30日的日收盘价数据,除去节假日及缺失数据,并将黄金期现货数据进行配对处理,得到320组有效样本。为保证黄金期货价格样本数据的连续性,选用黄金期货主连合约之日收盘价,得到黄金期货价格的对数序列F,数据来源于同花顺IFind数据库。现货价格数据选取的是上海黄金交易所Au9999日收盘价,得到黄金现货价格的对数序列S。为降低原始数据的波动性,分别对黄金期现货价格的对数序列进行差分处理,得到319组日对数收益率数据,分别记为RF,RS。

下面对黄金期货日对数收益率数据RF、现货日对数收益率数据RS进行统计分析。首先,观察黄金期货与现货的价格走势,发现两者的整体变动趋势保持一致。并且经计算得到黄金期货与现货价格序列的相关系数达 97.8%,说明黄金期货与现货具有很强的相关性。因此,预计运用黄金期货对现货进行套保能够取得较好的效果,从而达到规避风险的目的。

其次,对RF,RS的基本统计特征进行简要描述,结果如表1所示。

由表1中偏度、峰度及J-B统计量的值可以看出,在样本时间段内黄金期现货收益率序列具有“尖峰厚尾”特性,因此拒绝黄金期现货收益率序列服从正态分布。由表1中VaR和CVaR的值可知,在置信水平95%的条件下,样本期内投资黄金现货的日最大损失在0.6%以上,极端情形下的平均损失在0.8%以上,风险不容小觑。所以,当黄金现货市场风险较大时,可以选择黄金期货对现货进行套保以达到规避现货损失的目的。

最后,对黄金期现货价格的对数序列做平稳性和协整检验。通过ADF检验发现:我国黄金期现货价格的对数序列均为一阶单整序列。因此,可以采用E-G两步法对价格序列S和F进行协整检验。通过检验发现序列S和F存在长期均衡关系,于是建立含有误差修正项的RS和RF的误差修正模型(ECM),模型表示为:

RS(t)=0.000042+0.832736RF(t)-0.062498ECM(-1)+εt

经测算,F统计量及其P值分别为719.3506和0.000000,调整的R2为0.818773,因此该回归模型整体上是系数显著的且拟合度较好。

对该模型的残差进行ARCH LM检验,以此来确定是否可以建立ECM-BGARCH模型经测算,F和LM统计量均显著,ECM模型残差序列存在明显的ARCH效应,因此可以建立ECM-BGARCH模型。又黄金期现货日对数收益率序列拒绝服从正态分布,故本文采用ECM-t-BGARCH模型进行实证研究。

(二)最优套期保值比率的计算

1. 最小CVaR套期保值模型分析

假定组合收益率服从正态分布的条件下,采用ECM-t-BGARCH模型刻画黄金期现货收益率“尖峰厚尾”和“波动聚集”的特性,以CVaR最小为套期保值目标,计算每一单位黄金现货头寸所需的黄金期货头寸。

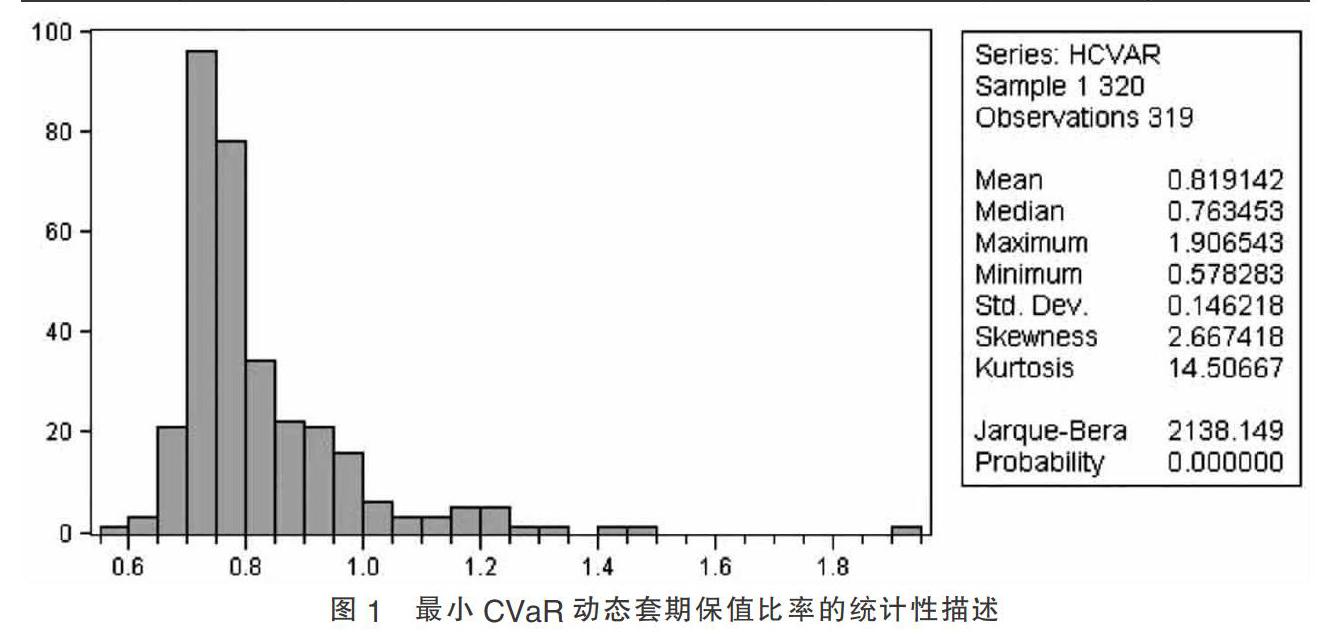

根据第二部分的理论模型,计算得到两误差项的相关系数为,且在置信水平为95%下,最小CVaR套保比率统计性描述如图1所示。

由图1可知,基于ECM-t-BGARCH模型计算得到的最小CVaR套期保值比率是一个序列,其均值具有一定的代表性,因此选用其均值0.819142表示一般性套保比率。

综上,以CVaR最小为套期保值目标,ECM-t-BGARCH模型回归结果表明用0.819142单位方向相反的黄金期货头寸对每一单位黄金现货头寸进行套期保值,以规避现货风险。

2. 对比分析

采用Ederington测度方法比较分析基于ECM-t-BGARCH模型的最小方差、最小VaR和最小CVaR套期保值有效性,对比分析结果如表2所示。

由表2可以看出,最小CVaR、最小VaR在套期保值有效性和单位风险收益方面均优于最小方差套期保值,且在套期保值有效性方面,最小CVaR套期保值方差降低百分比最大,相比较最小方差套期保值提高约1.7%,说明最小CVaR套期保值效果最好。因此,本文建立的基于ECM-t-BGARCH模型的我国黄金期货最小CVaR套期保值要优于最小方差、最小VaR套期保值模型。

四、结语

本文以CVaR最小为套期保值目标,构建ECM-t-BGARCH模型。實证研究表明,当套期保值组合收益率服从正态分布时,运用CVaR和VaR度量风险的效果是基本相同的,均优于最小方差套期保值。相比较VaR,CVaR是一致风险度量工具,且考虑了套期保值资产组合在极端情况发生时的平均超额损失,因此研究基于ECM-t-BGARCH模型的黄金期货最小CVaR套期保值模型具有实用价值。

参考文献:

[1]张瑞稳,赵沁怡.基于GARCH-CVaR的股指期货套期保值模型的实证分析[J].统计与决策,2019(04):170-172.

[2]Ederington L.H. The Hedging Performance of the New Futures Markets[J]. Journal of Finance, 1979, 34(01):157-170.

[3]任仙玲,邓磊.基于 Copula 分位数回归原油期货市场套保模型及效率研究[EB/OL].数理统计与管理. https://doi.org/10.13860/j.cnki.sltj.20200512-001.

[4]迟国泰,赵光军,杨中原.基于CVaR的期货最优套期保值比率模型及应用[J].系统管理学报,2009,18(01):27-33.

*基金项目:安徽省高校自然科学重点研究项目(KJ2018A0429);国家级大学生创新创业训练计划项目(201810377003)。

(作者单位:滁州学院数学与金融学院)