董事责任保险与企业过度负债

倪伊玮

【摘 要】2008年“四万亿”经济刺激计划实施之后,我国企业杠杆水平不断攀升,企业过度负债的行为越来越严重。为了防范金融风险,必须降低企业的过度负债。本文以2008-2020年我国A股非金融类上市企业为研究对象,建立回歸模型,实证检验了董事责任保险与企业过度负债之间的作用机制。研究发现,购买董责险促进外部监督机构发挥更大的作用,企业借款因此受到一定制约,倒逼企业提高投资效益以增加收益,企业缓解了过度负债。

【关键词】董事责任保险;过度负债;企业借款

引言

董事高管责任保险是当董事高管在执业过程中因过失使他人遭受损失时,由保险公司承担损害赔偿责任的责任保险,学者针对董责险的治理职能展开大量研究,形成了道德风险假说、管理层激励假说和外部监督假说。从企业角度出发,治理产能过剩、优化资本结构需要妥善处理企业的过度负债问题。有研究发现,董责险提高了管理层对决策风险的承担水平,提高了企业有效投资率,缓解了企业过度负债,但鲜有学者将董责险、企业借款与过度负债纳入同一框架下进行研究。

基于此,本文结合外部监督假说和管理层激励假说,对董责险、企业借款与过度负债的关系进行理论分析,并运用我国2008-2020年A股非金融类上市企业为研究对象,实证研究董责险的经济后果及其对企业过度负债的作用机制。本文研究表明,董责险促进外部监督机构发挥更大的作用,促进减少企业借款及提高投资效率,缓解了企业过度负债。

本文可能的贡献有:(1)丰富了有关过度负债影响因素方面的研究,现有研究从多个角度研究企业过度负债的影响因素,本文从董责险的角度进行分析,是对以往研究的补充和完善;(2)本文分析董责险对企业过度负债的影响机制,发现监督作用的发挥,使得企业资金利用效率的提升,是导致企业过度负债水平下降的重要原因,为如何在我国背景下更好发挥董责险的作用提供了参考。

1.文献综述与模型假设

1.1文献综述

关于董责险的影响机制,王伟等(2002)认为董责险会激发管理层的积极性及创新精神,从而有助于企业投资发展;李从刚等(2020)提出董事高管责任保险能显著增加高管薪酬-业绩敏感性,从而发挥了有效的治理作用。少部分文献探究了董责险的负面影响,道德风险假说认为由于保险企业充当最后赔款人的角色,董事高管可能出于自利动机提高风险偏好,将董责险作为其实施机会主义行为的“保护伞”,既增加了保险公司的代理成本又提高了企业的经营风险。已有文献从市场利率管制(王红建等,2018)、地区同群效用(李志生等,2018) 以及企业规模、盈利能力、成长性等企业特征因素(Denis & McKeon,2012;DeAngelo & Roll,2015) 等角度研究了其对企业过度负债可能性的影响,但鲜有文献直接研究董责险与企业过度负债之间的作用机制,本文以此为切入点,探究了董责险与企业过度负债之间的作用机制。

通过以上文献梳理可知:尽管已有少量文献从管理层激励假说、外部监督及道德风险假说等多方面说明了董责险对企业绩效的影响,但是他们都是从保险公司和企业高管行为两个宽泛的角度来探究董责险对企业绩效的影响机制,没有给出具体的作用机制

1.2研究假设

余兴喜(2020)认为董责险部分地抵消了民事索赔诉讼对董监高违法违规的威慑作用,管理层对法律法规的敬畏程度可能会降低,因此可能导致有些大股东与管理层合谋侵占上市公司利益,或者操纵公司股价,损害公司的利益;此外,道德风险假说认为,由于保险公司充当最后赔款人的角色,易诱发高管机会主义行为和风险决策,提高企业风险水平,高管将董责险作为其实施机会主义行为的“保护伞”,增加了保险公司代理成本,同时损害投资者企业的效益。根据外部监督假说,在承保后,保险公司会对上市公司及其管理层的行为进行严格的监督,对因董事高管的自利行为引起的赔偿,可能拒绝承担赔偿责任,从而规避企业不合理经营策略带来的风险。根据Boyer & Stern(2014)研究,为了给包括投资者及保险公司在内的利益相关者树立“公司具有良好的持续经营能力”的信心,公司管理层勤勉尽职,履行应尽义务,降低企业过度借款,同时提高公司绩效,以此来缓解过度负债。鉴于此,本文预测,投保董责险后,企业会出于自身利益考虑,通过降低银行借款来降低经营风险,同时慎重投资,提高企业投资的效率。综上,本文提出假设:

H1:董责险加强外部监督作用,缓解企业过度负债的行为。

H2:企业借款在董责险与过度负债之间起中介作用。

2.模型及数据说明

2.1样本选择与数据来源

本文以2008—2020年A股非金融类上市公司为研究样本,对数据进行了以下处理:(1)剔除金融保险类上市企业;(2)剔除ST、PT类企业;(3)剔除存在数据缺失的样本,最终得到24,863组“企业-年份”观察值。为消除异常值可能存在的影响,对所有连续变量在1%和99%分位进行了 Winsorize处理。

2.2变量定义与模型设定

(1)过度负债的计量模型

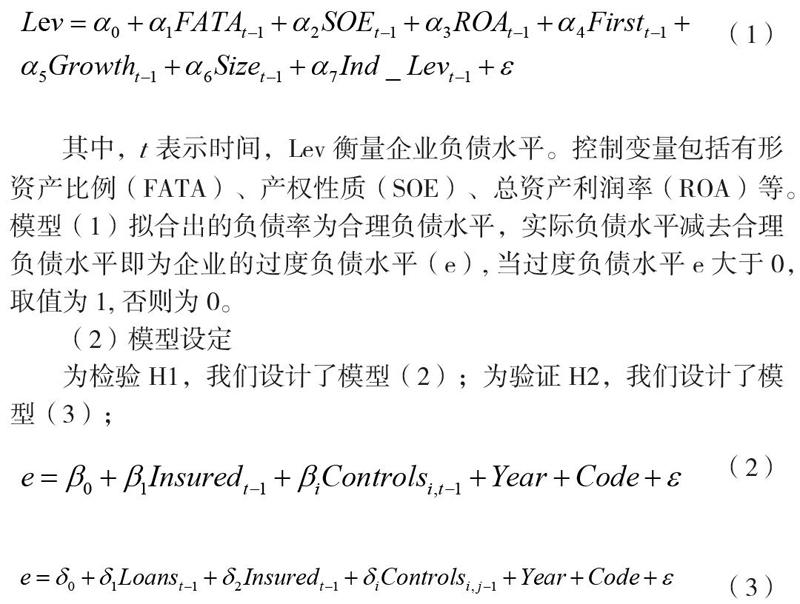

过度负债衡量的关键在于确定合理债务水平。借鉴已有研究(Graham & Harvey, 2001;Flannery & Rangan,2006;Frank & Goyal,2009),本文采用如下分年度Tobit回归模型,确定企业的合理负债水平。

其中,t表示时间,Lev衡量企业负债水平。控制变量包括有形资产比例(FATA)、产权性质(SOE)、总资产利润率(ROA)等。模型(1)拟合出的负债率为合理负债水平,实际负债水平减去合理负债水平即为企业的过度负债水平(e),当过度负债水平e大于0,取值为1,否则为0。

(2)模型设定

为检验H1,我们设计了模型(2);为验证H2,我们设计了模型(3);

模型(2)和(3)中,被解释变量e,代表过度负债比例,主要解释变量Insured,代表是否投保董责险。模型控制了可能影响企业过度负债的其他因素。表1列示了变量定义和描述性统计。表1的统计数据显示,仅有约5.6%的上市公司购买了董责险,表明董责险尚未引起上市公司的充分重视。公司规模(Size)最大值为26.022,最小值为19.350,说明上市公司间的规模差异较大。表1同时汇报了其他变量的统计结果。

3.实证结果

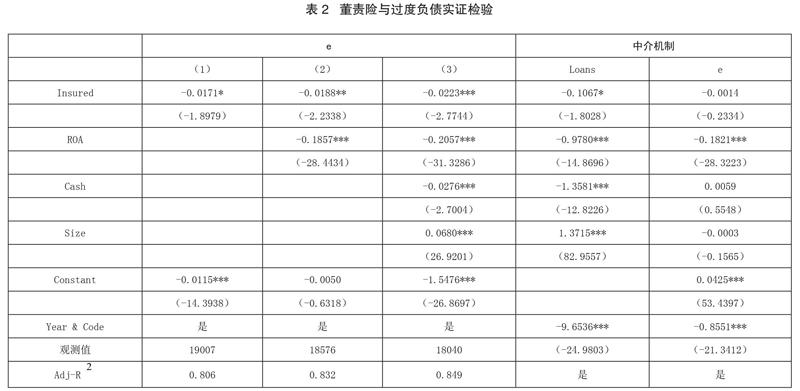

3.1董责险与过度负债

表2为模型(2)的回归结果。表2第(1)列显示的是只加入解释变量的回归结果,回归结果显示董责险与过度负债的系数在10%的显著性水平上为负。表第(2)、(3)列为加入了不同的控制变量后的回归结果。回归结果表明购买董责险缓解了企业过度负债。此外,总资产利润率ROA的回归系数均在1%的显著性水平上为负,表明购买了董责险后企业投资效率得到提高。综上,董责险会加强外部监督机构发挥监督作用,提高企业的投资效率,缓解企业的过度负债,验证了H2正确。

3.2中介机制检验

表2中介机制部分为模型(3)的回归结果,结果显示董责险和企业借款的回归系数在10%的显著性水平上为负,表明购买董责险后,企业降低借款。根据中介效应检验步骤,表3中的实证结果显示,董责险与企业借款的回归系数在10%显著水平为负,企业借款与过度负债在1%的显著水平上为正,董责险与过度负债的回归系数为负但不显著。本文据此分析可得,企业借款在董责险与企业过度负债之间起到了完全中介作用,作用机制描述为:企业投保董责险后,企业借款降低,缓解了过度负债,H3得证。

4.结论与政策建议

本文研究表明,董责险促进外部监督机构发挥更大的作用, 企业借款因此受到一定制约,倒逼企业提高投资效益以增加收益,企业缓解了过度负债。

本文提出如下建议:鼓励上市企业购买董责险,改善企业过度负债的情况。董责险将保险公司这一外部监督者引入上市企业,有助于监督董事高管的机会主义行为,提高企业治理水平。同时,董责险转嫁了董事高管的履职风险,提高企业投资收益率,是有效的监督和激励机制。目前,我国购买董责险的企业还较少,因而我国应鼓励上市企业购买董责险,完善企业治理机制。

参考文献

[1]袁蓉丽,王群,夏圣洁.董事高管责任保险与增发费用 [J] .中国软科学, 2019(6):107-117.

[2]李从刚,许荣.董事高管责任保险、公司治理与企业创新 [J] . 金融监管研究,2019 (6) :85-102.

[3]陸正飞、高强.中国上市公司融资行为研究———基于问卷调查的分析,[J] . 会计研究2013(10): 16-24

[4]陆正飞,何婕,窦欢.2015.谁更过度负债: 国有还是非国有企业. [J]. 经济研究,2015(12): 54-67

[5]胡国柳,胡珺.董事高管责任保险与企业风险承担:理论路径与经验证据 [J] . 会计研究,2017 (5) :40-46+96.

[6]李从刚,许荣.董事高管责任保险、公司治理与企业创新 [J] . 金融监管研究,2019 (6) :85-102.

[7]陆正飞、高强.中国上市公司融资行为研究———基于问卷调查的分析,[J] . 会计研究2013(10): 16-24