基于演化博弈的上市公司内部控制信息披露监管研究

朱晓珍 张西栓

摘要:上市公司内部控制信息披露监管是政府监管部门在信息不充分情况下与上市公司就内部控制信息披露进行博弈以取得动态均衡的过程。鉴于博弈双方都是有限理性的参与人,构建内部控制信息披露演化博弈模型,分析两者的策略变化及演化趋势,得到结论:政府监管部门对于上市公司内部控制信息披露监管的整体效果主要与其监管成本、惩罚力度、上市公司不如实披露内部控制信息所获得的额外收益和监管损失等因素相关。

关键词:内部控制信息披露;演化博弈;上市公司

上市公司按照内部控制评价标准对自己的内部控制体系进行自我评价,将评价意见整理成报告对外公布,让利益相关者借此了解企业实际经营情况并对企业价值进行合理判断,这个过程就是上市公司内部控制信息披露。但是由于内部控制信息是对公司内部控制状况的主观描述和判断,其明显的主观性为其披露监管带来了不小的挑战。进入21世纪以来,我国上市公司内部控制信息披露不完整、不规范、不可靠等现象时有发生,为了使自身获得最大的发展,一些上市公司在信息披露时往往会有选择地向公众披露对其有利的内部控制信息,从而损害信息使用者的利益,扰乱资本市场的正常秩序。政府监管部门为此不断完善相关法律法规,加大对于内部控制信息披露的监管力度,但多数效果平平。本文利用演化博弈理论,从政府监管视角,通过分析影响具有有限理性的政府监管部门和上市公司的行为要素及其行为的演化趋势,为内部控制信息披露监管的研究开辟一条新的途径,对于促进和规范我国上市公司内部控制信息披露监管的发展也具有重要的参考价值。

一、研究综述

Hermanson(2000)运用问卷调查法发现大多数财务报表使用者认为内部控制信息披露可以促使管理层完善内部控制体系。Ashbaugh等(2006)通過相关的实证分析,认为董事会在公司控制环境中起主导作用,而更大规模的中介机构可以更有效防止管理层披露虚假的内部控制报告。Tuttleb(2014)研究认为,外部审计和控制者施加的压力可以相互补充对公司的信息披露起到积极作用,良好的经理人市场可以在源头上杜绝披露虚假内部控制信息的行为。何凤平,周陆俊(2007)研究了加强企业内部控制信息披露监管的必要性。刘焱(2012)运用不完全信息静态博弈分析方法,对上市公司的内部控制信息披露问题进行了深入的分析研究,并对完善我国企业内部控制信息披露制度提出建议。周子欣(2017)认为企业当前存在的内部控制信息披露的问题的主要原因是监管方没有完全发挥作用。陈李云(2020)研究了《21号规则》发布之后上市公司内部控制信息披露存在的问题,并提出了完善的建议。由此可见,国内外学者对于内部控制信息披露监管的研究往往很少给出合理的定量分析模型以研究上市公司内部控制信息披露监管的作用机理,无法为上市公司内部控制信息披露监管提供深层次洞察。本文采用博弈论方法研究上市公司和政府监管部门在内部控制信息披露和监管中所采用的不同行为,分析其演化稳定策略,探寻其中的影响因素,为政府监管部门对上市公司内部控制信息披露的有效监管给予重要的的参考与支持。

二、模型假设

演化博弈的基本前提是参与人是有限理性人,更符合实际情况中参与人的特征,它将参与人的行为选择与博弈均衡问题相结合进行分析以研究博弈过程的动态稳定性,使博弈参与人策略选择的复杂性和多样性得到充分体现。在上市公司内部控制信息披露的监管过程中,政府监管部门与上市公司对于企业真实的内部控制情况所获得的信息是不对等的,不同于上市公司对于自身内部控制的建设和运行情况了如指掌,政府监管部门作为外部监管机构对于企业所获得的信息则十分有限。我们假定博弈双方都是追求自身收益最大的“有限理性经济人”,上市公司决策时无法得知政府监管部门是否会严格监管,不确定如何进行内部控制信息披露才能让自己获得最大收益;而政府监管部门也并不知道上市公司的内部控制信息披露是否真实可信,不确定策略选择时是否应该严格监管以保证自身收益。因此,两者作为“有限理性”的参与人均处于“不完全信息”状态中,不能完全获知对方的行为选择并及时选择自己的最优策略,只能通过一次次试错分析,不断地调整自己的策略,以期获得更好的结果。因此通过演化博弈方法能更好地研究上市公司内部控制信息披露监管过程双方的策略选择的变化的深层原因与规律,为政府监管部门的有效监管提供更好的支持和指导。

政府监管部门与上市公司在上市公司内部控制信息披露监管的演化博弈过程中,均有两种策略选择,前者可选择是否严格监管;后者可选择是否如实披露内部控制信息。首先假设在上市公司不如实披露内部控制信息时,政府监管部门若严格监管则一定能够发现其违规行为并予以处罚,若不严格监管则一定不能发现其违规行为。设上市公司不如实披露内部控制信息,如信息披露不完全、不真实、不规范等,上市公司所获得的额外收益为R(R>0);上市公司不如实披露内部控制信息,被严格监管的政府监管部门发现后承受的损失为S(S>0),处罚为F(S>F>0),如罚款、市场禁入等;政府监管部门严格监管时的监管成本是C(C>0),不严格监管时的监管成本为αC(1>α>0);上市公司不如实披露内部控制信息给市场带来的损失为D(D>0)。另外假设在博弈的最开始,政府监管部门有x的可能性选择严格监管,有1-x的可能性选择不严格监管;上市公司有y的概率选择如实披露内部控制信息,有1-y的概率选择不如实披露内部控制信息。

根据上面的假设和条件,可以得出政府监管部门与上市公司之间的博弈矩阵,如表1所示。

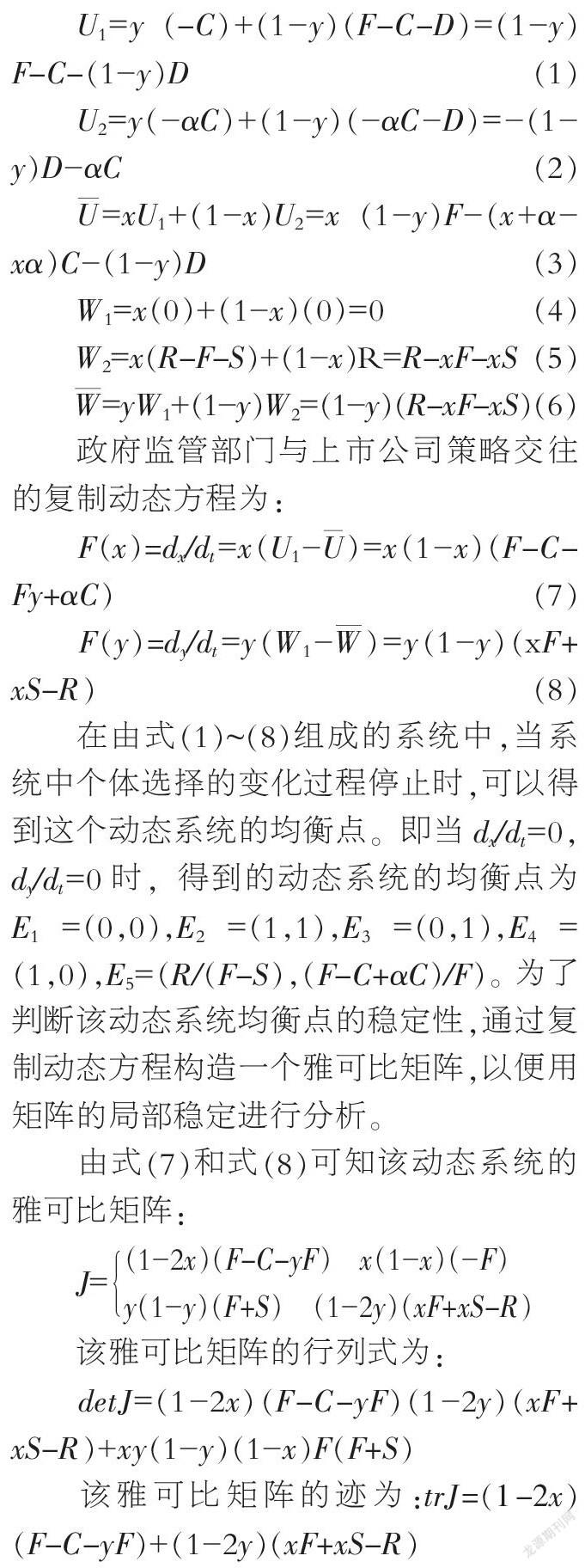

设政府监管部门选择严格监管得到的收益为U1,选择不严格监管得到的收益为U2,政府监管部门的平均收益为U;上市公司选择如实披露内部控制信息的收益为W1,选择不如实披露内部控制信息的收益为W2,上市公司的平均收益为W。则根据上述支付矩阵,计算可得:

政府监管部门与上市公司策略交往的复制动态方程为:

在由式(1)~(8)组成的系统中,当系统中个体选择的变化过程停止时,可以得到这个动态系统的均衡点。即当dx/dt=0,dy/dt=0时,得到的动态系统的均衡点为E1=(0,0),E2=(1,1),E3=(0,1),E4=(1,0),E5=(R/(F-S),(F-C+αC)/F)。为了判断该动态系统均衡点的稳定性,通过复制动态方程构造一个雅可比矩阵,以便用矩阵的局部稳定进行分析。

由式(7)和式(8)可知该动态系统的雅可比矩阵:

三、均衡点及稳定性分析

由上述雅可比矩阵的行列式及迹可知,上市公司内部控制信息披露监管的演化稳定分析如表2所示。

由表2可以看出,这个系统有两个局部均衡点,通过分析政府监管部门和上市公司策略选择时的动态变化趋势,可以得出相对应的演化稳定策略。当政府监管部门对上市公司不如实披露内部控制信息的处罚F小于监管成本C时,无论系统从任何一个初始状态出发,最终都会收敛到(0,0),即政府部门不严格监管,上市公司不如实提供真实内部控制信息的无效状态。而当政府监管部门严格监管时的成本C小于对上市公司不如实披露内部控制信息的处罚F,上市公司不如实提供真实内部控制信息所获得的额外收益R小于被政府监管部门发现时的损失F+S时,整个系统陷入了死循环而不存在稳定点,此时系统极易崩溃,应该尽量避免这种状态。但是,当政府监管部门严格监管时的成本C小于对上市公司的处罚F,上市公司不如实提供真实内部控制信息所获得的额外收益R大于被政府监管部门发现时的损失F+S时,系统最终收敛于(1,0),即政府部门严格监管,上市公司披露虛假内部控制信息的状态。无论初始状态是什么,经过政府监管部门和上市公司长期反复的博弈,不断地试错和调整的结果是政府监管部门选择严格监管,上市公司为了自身利益最大化选择不如实披露内部控制信息,整个监管过程向着无效的不良方向发展,最终“闭锁”在无效率的演化状态。

根据上面的稳定性分析可以发现,上市公司内部控制信息披露监管博弈的演化方向主要由政府监管部门的监管成本C、上市公司不如实披露真实的内部控制信息时所获得的额外收益R及此时被政府监管部门严格监管发现后承受的损失S和惩罚F决定。所以,为了避免此博弈发生的无效率或不良演化,要改变决定演化方向的影响因素。对于政府监管部门,需要努力做到两点:一是加强监管力度,使上市公司不如实披露内部控制信息以获得的额外收益R更小且风险更大,并加大对上市公司不如实披露内部控制信息行为的惩罚F;二是政府监管部门要提高监管能力和监管效率,提高各种资源利用率(如人力、信息技术等)以降低监管成本C。长此以往,不断博弈演化之后,上市公司内部控制信息披露监管将退出“闭锁”的不良状态,重新开始进行良性循环演化,市场也将朝着更为合理规范的方向发展。

四、结语

本文利用演化博弈方法分析了政府监管部门和上市公司在上市公司内部控制信息披露监管的过程中的互动行为及演化趋势。研究认为,内部控制信息披露监管的稳定状态主要与政府监管部门的监管成本、惩罚力度、上市公司不如实披露内部控制信息所获得的额外收益、上市公司不如实披露真实的内部控制信息被政府监管部门发现后带来的损失为等因素相关。为了使上市公司内部控制信息披露监管能够进行良性演化,达到政府监管部门严格监管、上市公司如实披露内部控制信息的理想状态,政府监管部门要加强监管力度、监管能力和监管效率,使市场的发展更加合理规范。

参考文献:

[1]Hermanson H M.An analysis of the demand for reporting on internal control[J]. Accounting Horizons,2000,14(03):325-341.

[2]Ashbaugh-Skaife H,Collins D W, Kinney Jr W R. The discovery and reporting of internal control deficiencies prior to SOX-mandated audits[J]. Journal of accounting and economics,2007,44(1-2):166-192.

[3]Wu Y J,Tuttle B.The interactive effects of internal control audits and manager legal liability on managers’internal controls decisions,investor confidence,and market prices[J].Contemporary Accounting Research,2014,31(02):444-468.

[4]何凤平,周陆俊.上市公司内部控制信息披露的监管[J].中国管理信息化(会计版),2007(03):56-57.

[5]刘焱.企业内部控制信息披露的博弈分析及其启示[J].沈阳大学学报(社会科学版),2012,14(05):7-10.

[6]周子欣.浅析上市公司内部控制信息披露与监管[J].市场研究,2017(10):48-49.

[7]陈李云.上市公司内部控制信息披露现状研究[J].行政事业资产与财务,2020(21):78-80.

[8]谢识予.有限理性条件下的进化博弈理论[J].上海财经大学学报,2001(05):3-9.

(作者单位:河南理工大学工商管理学院)

1016500783312