疫情拖累原料端“慢运行”

文/季柳炎 编辑/赵颖

疫情影响下纺织业呈现出原材料价格上涨、下游产品价格下跌,物流受阻、产品库存高等特点

2月至今,国内本土疫情呈现多点频发的特点,疫情防控工作面临严峻挑战。广州、佛山、杭州、绍兴、苏州、常州、南通、徐州、潍坊等化纤纺织集散城市,涉及到化纤、纱线、面料、服装、家纺、贸易、消费等多个环节与区域。由于个别地区因疫情防控造成运输受阻,企业的原辅材料、成品均难以流通,整个行业进入“慢运行”状态。

在多重因素叠加之下,整个纺织及原料行业近一个月呈现出原材料价格上涨、下游产品价格下跌、物流受阻、产品库存高、开工率下降等特点。

纺织产业链价格传导受阻

通过对“棉花—棉纱”“溶解浆—粘胶短纤—人棉纱”“PTA—涤纶短纤—涤纶纱”三个产业链不同环节观察(见表1),不难发现,除了涤纶短纤产业链各个环节价格均表现为上涨,棉花、粘胶短纤产业链中,原料价格上涨,而纱线环节均表现为降价。

表1 部分原料及纱线月均价(2022年2-3月)

棉纱企业利润摊薄

3月棉花328B的均价为22850元/吨,环比上涨0.88%,棉纱30 S 环纺价格28000元/吨,环比下跌3.45%。出现棉花与棉纱走势相反的主要原因有:一是2021年轧花厂高价收购的棉花加工后亏损,向下游市场摊销;二是春节过后棉纺企业原棉库存减少速度快,产成品库存上升速度快;三是3月疫情影响,部分市场物流受限,造成纱线、面料销售不畅、库存增加。

近日来,浙江、山东、河北、河南等地部分中小棉纺织企业反馈,棉纱库存超过23 天以上,新接订单比较少,纺纱利润被大幅压缩,甚至部分订单亏损超过1000 元/吨,棉纱、坯布累计库存也在不断增加,近期纺企减产的意愿持续增强。

粘胶短纤价格中心上移

3月溶解浆均价7800 元/吨,环比上涨11.43%,粘胶短纤月均价13300元/吨,环比上涨2.31%,人棉纱涡流纺30S 均价17500 元/吨,环比下跌1.13%。溶解浆市场价格连续上调,虽然国内部分溶解浆企业恢复生产,但是仍没有平抑溶解浆因流通量有限导致市场价格上涨的现状。

随着溶解浆以及化工辅料价格的不断高涨,国内粘胶短纤市场价格重心上移,并带动市场上部分贸易商货源成交好转,价格重心适度提升。但随后因产销失衡而出现了阶段性的高位松动现象,后道部分纱企及中间商补货后价格重心再度恢复。到3月下旬,疫情管控叠加部分工厂减产,局部供应收缩支撑价格走强。

南通、绍兴、桐乡等消耗人棉纱集中地疫情反复,导致下游人棉布工厂开工不足,致使人棉纱价格走软。

涤纶短纤产量攀升

3月PTA 均价6073 元/吨,环比上涨8.99%,涤纶短纤(1.44dtex)均价7832 元/吨,环比上涨2.58%,环锭纺涤纶纱32S 华东地区均价13315 元/吨,环比上涨1.87%。虽然涤纶纱没有出现棉纱、人棉纱价跌的情况,但是从涤纶短纤等上游的价格上涨速度比涤纶纱快可以看出,涤纶纱线工厂的毛利存在被挤压的现象。

进入3月以来,恒力石化、扬子石化和四川能投等十余家大型化工企业PTA 生产设备纷纷停车检修(见表2)。至3月底,国内PTA 开工率维持在76.34%。

表2 部分PTA 工厂3月生产状态

同时,根据统计,3月上旬涤纶短纤行业平均开工率提升至86.54%,较上月均开工率上涨了14.44 个百分点,产量环比上涨了20.02%。由于涤纶短纤产量大幅度增长,导致PTA 与涤纶短纤出现了紧平衡态势,最终导致本月PTA 出现了价格上涨较多的情况。

疫情阻碍物流网络运转

纺织行业属于高密度、跨区域协调行业,尤其纤维生产环节,涉及危化品等物资的运输。2月以来,国内疫情防不胜防,导致几百城几千个物流网点的延误及停发。车到目的地不能卸车等情况影响了众多纺织企业的正常物流。

疫情防控期间,全国多地对从事运输行业的人员要求严格,多个省市结合自身疫情防控需求,制定出台了各地《通行证》管理制度和办理流程。以江苏为例,清明节期间共关闭129 个高速公路收费站,其中59 个收费站关闭了出口,3 个收费站关闭了入口,67 个收费站关闭了出入口(4月2日)。据了解,根据疫情防控要求,江苏南部市县通往宿迁、徐州、上海、苏州、无锡、南京等地的高速出口多处关闭,货物流通暂停,该区域内大中型棉花贸易、纺织、服装等企业产品交易流通受到不同程度的影响。

其他诸如家纺名城南通、化纤名镇盛泽、人棉纱产业基地徐州沛县、山东高密、浙江萧山等地均出台了不同等级的《通行证》管理制度和办理流程(见表3)。

表3 部分省市(涉及纺织生产)疫情防疫政策(2022年4月3日)

作为中国经济中心、长三角外贸出口咽喉,以及全球最大集装箱港口所在地,上海的疫情在3月底4月初大面积爆发。深圳停摆对航运业的影响还没退去,上海又受到严重影响,其叠加效应或将对全球航运和国际物流业带来严重冲击。长期来看,本次上海疫情将可能造成港口的拥堵、延误和运费上涨。

出于疫情防控,长三角多城市地方政府对于货车的流通采取了愈加严格的管控态势,且管控政策不断变化,物流压力也不断增加。进入4月,40%从上海发出的货流已经受到影响,主要波及的收货地以嘉兴、湖州、无锡以及苏州的昆山、太仓、南通等地区为主,宁波、温州、萧山等地区影响要略小。出现这种情况的主要原因有:一是当地政府严格的防疫政策,二是缺乏司机、车辆。疫情导致司机到达目的后,就地隔离现象频发,导致物流变成了单程运作。

物流运输受限对下游工厂的影响主要在于成品销售方面,同样由于车辆运输受到一定限制,成品无法运出。即使有订单需要发货,但物流停运,部分交通管制,运输难度增加。

物流受阻对纺织专业市场也带来了不利影响,根据中国纺联流通分会景气监测结果显示,2022年3月,全国纺织服装专业市场管理者景气指数为45.75,比1-2月的49.95 下降4.20 个百分点,选择市场经营总额减少的比例为58.06%,比1-2月上升48.38 个百分点,选择市场物流发货量减少的比例为61.29%,比1-2月上升54.84 个百分点,选择市场客流量减少的比例为64.52%,比1-2月上升51.62 个百分点,市场经营总额指数、物流发货量、客流量指数整体下降,表明纺织服装专业市场销售偏冷。

开工率普遍下降至六成左右

3月以来,化纤及棉纺织企业产品购销缓慢,产成品积压在一个月左右,业内各个行业的开工率也出现不同程度的下降。纱厂、坯布厂均有短期减产甚至停产的预期,其主要原因有:一是国内疫情大面积扩散,各地防控力度持续升级,部分地区物流陷入停摆状态,让纺织企业经营雪上加霜,江苏、山东、河北、河南等地纱厂面临棉花、粘胶短纤仓储库出库受到制约,纱线发货运输不顺畅,且运费不断上涨的困境;二是由于人民币汇率宽幅波动,我国纺织服装外贸企业普遍面临春夏季和初秋季的订单取消、交期延迟、新订单签约困难等问题。尤其是中小纺织服装外贸企业和以海外加工贸易为主、客户端与供应端均在境外的纺织服装外贸企业,受到的影响更为直接。

尽管当下是用棉企业节后生产原料补库和销售启动期,但严峻的疫情防控形势下,企业只得通过减少开机率的办法克服暂时困难。山东及江苏纱线企业目前产品主要销往上海、苏南、杭州、绍兴和广州、佛山等地。受疫情管控影响,部分员工居家、居厂实行防疫管理,同时原料及产品运输缓慢,企业开机率下滑至60%~70%。预计一些疫情防控压力较大地区的纺织企业开机率或将继续下降。相关行业表现如下:

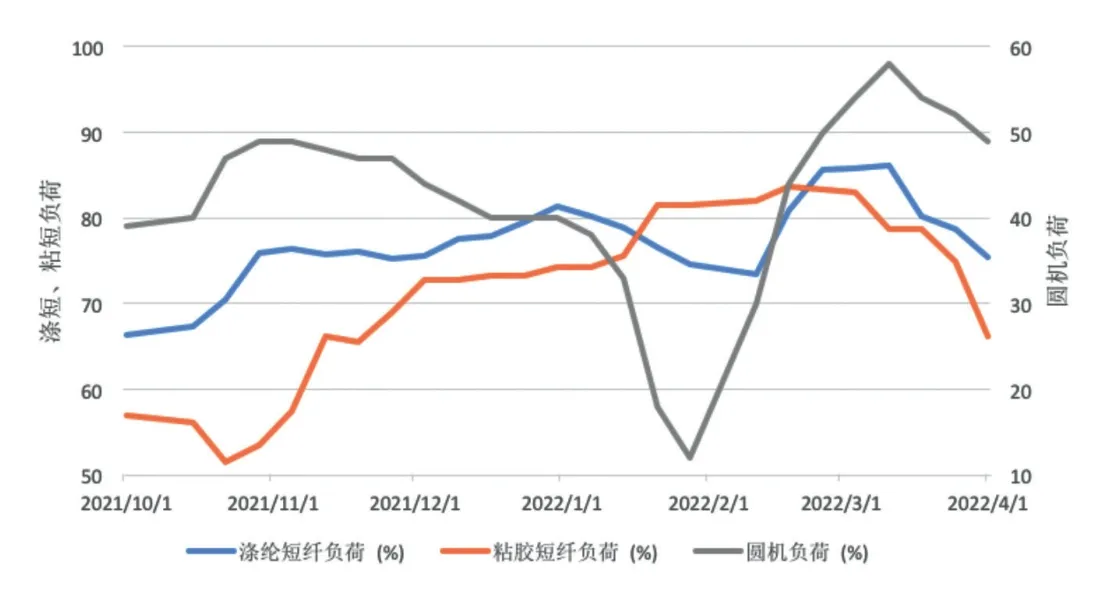

涤纶短纤、粘胶短纤行业整体开工率在七到八成,圆机行业整体开工率在5 成附近(见图1),圆机的开工率低,主要受嘉兴、绍兴地区近期开工率低迷所致。

图1 涤纶短纤、粘胶短纤、圆机负荷(2021.10-2022.3)

人棉纱、包芯纱、坯布行业当前平均开工率在六到七成,造成这种情况出现的原因主要是,一方面桐乡、钱清等原料市场周边疫情防控,导致客户前往原料市场采购不便,货物流通不畅。另一方面棉纱及坯布产品价格弱势下滑。企业普遍反映,年后订单呈现大幅减少趋势,部分企业遭遇客户退单及压价,目前勉强维持生产。

色纺纱、牛仔布、色织布企业以使用库存原料为主。下游市场需求持续走弱,多数企业订单明显减少。总体看,色纺纱产品库存低于纯棉纱产品,利润略好于纯棉纱产品。但是牛仔布、色织布企业普遍面临原材料和产品运输问题,同时由于2021年库存太多,导致行业整体产能释放不足,开工率较为低迷,约在五到六成附近。

纺织行业用工荒再现

纺织行业属于传统劳动密集行业,目前,“90 后”以及“00 后”从事纺织行业一线操作人员的越来越少。同时,疫情防控期间由于长时间的静态管理,春节期间以及其他节假日未返乡的人员,在疫情结束后可能会选择回到家乡与亲人团聚;另一方面,目前中西部地区政府正在大力推进乡村振兴,很多年轻人都可能选择留在家乡就业,这将会造成东部城市工厂劳动力短缺。

春节至今,在萧山、盛泽、南通的通州区、如东县等化纤、坯布生产基地,多年未见的用工荒再次出现,部分企业再次为招不到一线操作人员而犯愁。虽然智能化化纤、纺织设备让企业的用工人数减少很多,但是由于2020 疫情开始至今,抖音等平台开放购物平台之后,市场对于差别化类的纺织品需求越来越多,而差别化订单以小而精著称,每次平台卖家下单数量并不多,这使得智能化设备发挥不了优势,让企业重新走向用人操作机器的老路。

劳动力的短缺对纺织企业的直接影响就是产品订单的交期问题。疫情防控期间,企业即使接到订单也存在没有能力按时交付的可能性,这也会让纺织企业面临违约风险,而这也正是导致订单量减少的原因之一。

三个层面入手降低运营风险

3月疫情打乱了纺织行业运行节奏,导致了第一季度整个行业业绩滑坡,甚至第二季度也可能不会出现所谓的产销旺季。为了降低本轮疫情在3月对化纤、纺织行业的影响,业内的企业需要在第二季度做到如下几点:

战略层面。把握战略方向,做正确的事情,方向比努力更重要。对化纤、纺织企业经营来说,要做到良性的商业模式和投资决策,就一定要将疫情防控与企业经营结合,客观评价疫情发展对企业经营带来的风险性,结合原辅材料及产品的流动性,对财务上的收益性进行有效平衡。在这种情况下,企业决策团队需要权衡好自己的开工率,以及疫情之下的原料采购及保底销售订单。

运营层面。目前整个纺织行业,各个环节的生产速度均已减慢,在第二季度,业内部分企业将有在市场上“裸泳”的可能性。经营者需要结合订单情况“以销定产、以产定料”,合理地组织安排生产,切不可盲目备货,同时在销售环节要做好客户的信用评估,以及通过精细化管理,进一步降低生产的成本。

风险层面。企业管理者必须建立一套以现金流管控为主线,涵盖企业投资、经营和融资等重要活动的风险管控长效机制,并且设立专人管理。对风险实时监控,并实现提前预警。

当前纺织行业内,存在设备融资租赁的现象,在一般情况下,企业只要管理好自身的现金流以及按期支付应付资金即可,但现在是疫情防控期间,由于物流的不畅,会导致部分纺织企业资金流不畅,如果存在类似问题的企业,需要及早准备好应对资金,避免出现违约现象。

总之,第二季度纺织行业从业者,需要在做好疫情防控的同时,以底线思维模式客观评估自己的企业经营现状,保护好企业的资金流、物流以及客户的黏性,同时做好应对系统性风险爆发引发企业运营风险的应对策略,在变化之中不断寻找企业在行业内的战略定位。