企业资金对企业资产的影响分析

摘 要:企业资金来自于债权人、股权人以及自身积累,企业的运用资金进行投资购买资产,研究企业不同资金对企业投资不同资产的影响将为企业更好发展奠定基础。基于20家A股市场公司的面板数据,运用双向固定效应模型研究了企业资金对不同资产的影响,发现现金、非现金营运资本对企业资金实证检验为显著,固定资产对企业资金实证检验不显著,除上述之外的其他企业资产对企业资金实证检验较为显著。由此得出结论,企业资金对企业不同资产有不同的影响作用。

关键词:企业资金;企业资产;双向固定效应模型;面板数据

一、引言

中国经济经过四十年的高速增长,已经难以再保持高速增长的势头,国内经济下行压力持续,同时受到新冠疫情冲击,对经济的影响更是雪上加霜。国内就业压力加大,无论是应届毕业生找工作,还是社会招聘的压力都加大。应届毕业无工作经历,因此在找工作中处于劣势,同时应届毕业生已经突破1000万,在供给严重大于需求的情况下,就业压力持续增加。我国的产业链也处处都显危机,我国本身处于供应链的中下端,不仅受到欧美等产业链上端的打压,例如核心技术封锁、核心设备不对我国出口等,还受到产业链中下端国家抢夺低端产业,例如在越南低劳动力成本条件下,大量劳动力密集型产业不断向越南迁移,同时包括我国一部分企業出于成本考虑也不断向外迁移,产业链安全问题逐渐引起各国重视。美国持续进行量化宽松,货币不断超发,美元作为准世界货币,在各国的贸易中占据极高的比例。美元通过国际贸易不断流入其他国家,在其他国家沉淀下来,从而导致美国的通货膨胀不断向世界传播,推升了各个国家的通货膨胀率。

面对国内国际形势变化,中央推出了双循环经济,以国内经济为主体、国内国际双循环相互促进,企业不可避免地要频繁地与外国经济主体进行交流,同时国内企业也在积极融入世界,因此需要对外进行扩张,那么就必然涉及对外投资,从而涉及到资金的使用。如何有效地融入资金,以及如何尽可能低成本地获得资金一直是公司金融中研究的热点问题。MM理论已经从理论的角度对该问题给出了理论上较为全面的解释。本文将从资金融入后,企业对资金的运用将会发生什么变化,即资金融入对企业投资资产的影响角度来进一步分析企业在资金运用方面的问题。

二、文献综述

传统的实证研究主要致力于验证三大方面:第一,截距为零;第二,有且只有 β 会影响证券的预期收益;第三,β 的系数为正。Lintner(1965)和 Douglas(1968)通过对个股的实证发现,如 CAPM模型所述收益与系统性风险呈正相关的关系,但是截距显著的不为零,并且研究结果表明除了β,还存在其他非系统性风险对收益率产生影响。针对这一现象,Miller 和 Scholes(1972)认为,基于个股的实证研究可能本身存在一些数据问题。为了提高精准性,避免数据问题,Lintner(1965),Douglas(1968),Black,Jensen和 Scholes(1972)以及 Fama和 Mac Beth(1973)就股票组合做了实证检验,并如CAPM 模型所预言的那样,平均股票收益与 β 之间的正相关关系成立。之后Fama 和 French(1992)根据 Banz(1981)的研究,将公司股本纳入研究范围,通过对纽约证券交易所,美国证券交易所以及纳斯达克这三大证券市场上所有的股票从 1963 年 7 月到 1990 年 12 月的研究中,证实了市值规模对收益有很强的解释力。

Modigliani&Miller假设个人投资者和企业可以平等地进入金融市场,那么个人投资者和企业能够以相同的利率进行借贷,个人投资者可以通过资金的借贷来复制或解除企业财务杠杆带来的财富影响。因此,企业的负债比例对其市场价值没有影响。在Modigliani&Miller两人的这篇论文发表之后,有学者对此进行了质疑。在理论上,资本结构无关论能在不同的情形下成立,主要有两种类型。经典的以套利为基础的无关论认为投资者套利行为会使企业价值不受杠杆比率的影响。除了最初Modigliani&Miller发表的论文外,Hirhleifer&Stilitz发表的论文也对这一理论做出了重要贡献。第二种无关论认为,鉴于公司的投资政策,它所选择的股利分配方案既不会影响股票的当前价值,也不会影响股东的总回报(Modigliani&Miller,1961)。换言之,在完美市场中,资本结构的选择和股利政策的决策都是无关紧要的。

通过研究风险收益模型,以及公司资本结构理论模型,本文将风险收益模型中的研究方法运用到资本结构的研究中来。

三、模型设定

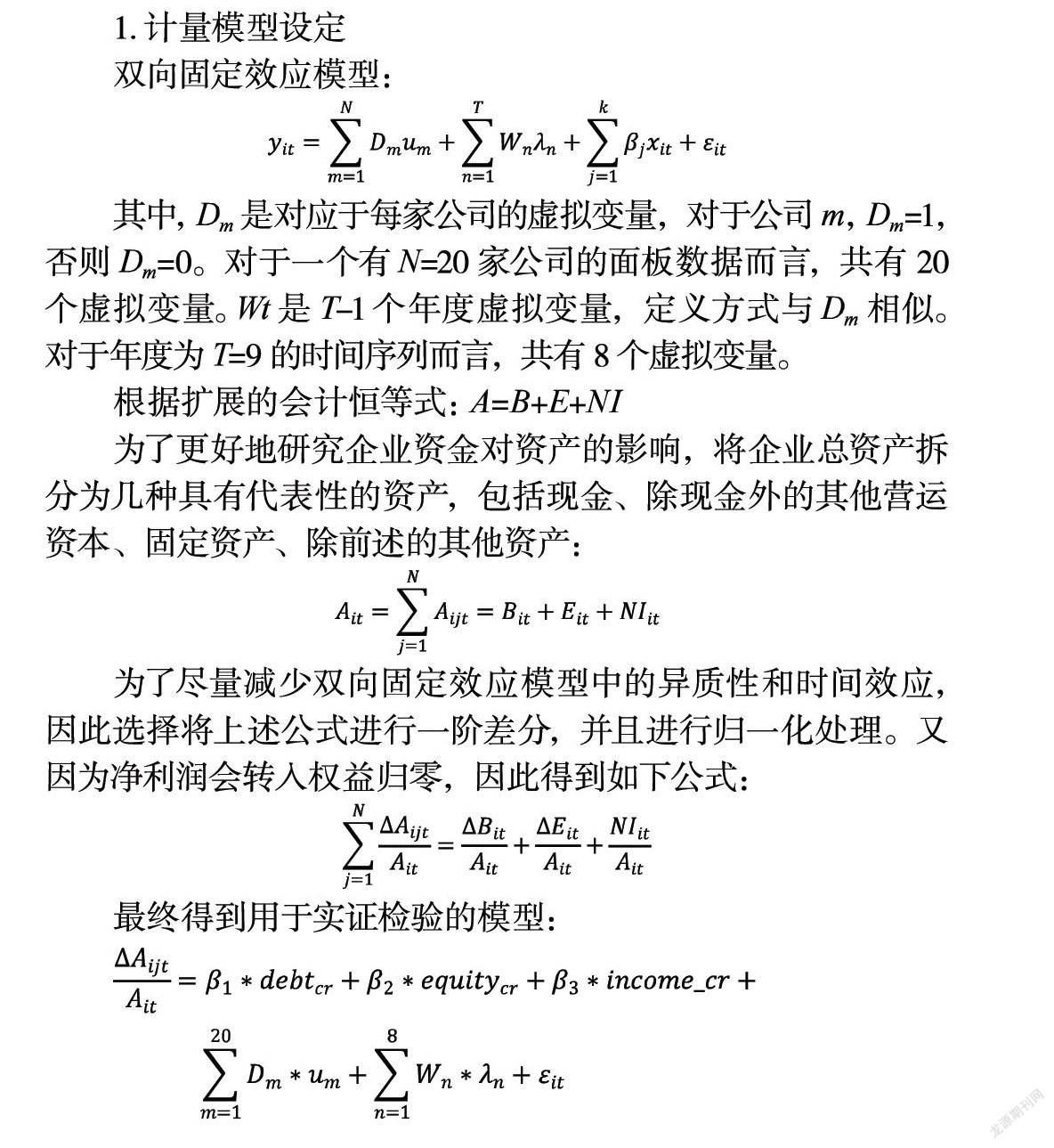

1.计量模型设定

双向固定效应模型:

其中,Dm是对应于每家公司的虚拟变量,对于公司m,Dm=1,否则Dm=0。对于一个有N=20家公司的面板数据而言,共有 20 个虚拟变量。Wt是 T-1个年度虚拟变量,定义方式与Dm相似。对于年度为T=9的时间序列而言,共有8个虚拟变量。

根据扩展的会计恒等式:A=B+E+NI

为了更好地研究企业资金对资产的影响,将企业总资产拆分为几种具有代表性的资产,包括现金、除现金外的其他营运资本、固定资产、除前述的其他资产:

为了尽量减少双向固定效应模型中的异质性和时间效应,因此选择将上述公式进行一阶差分,并且进行归一化处理。又因为净利润会转入权益归零,因此得到如下公式:

最终得到用于实证检验的模型:

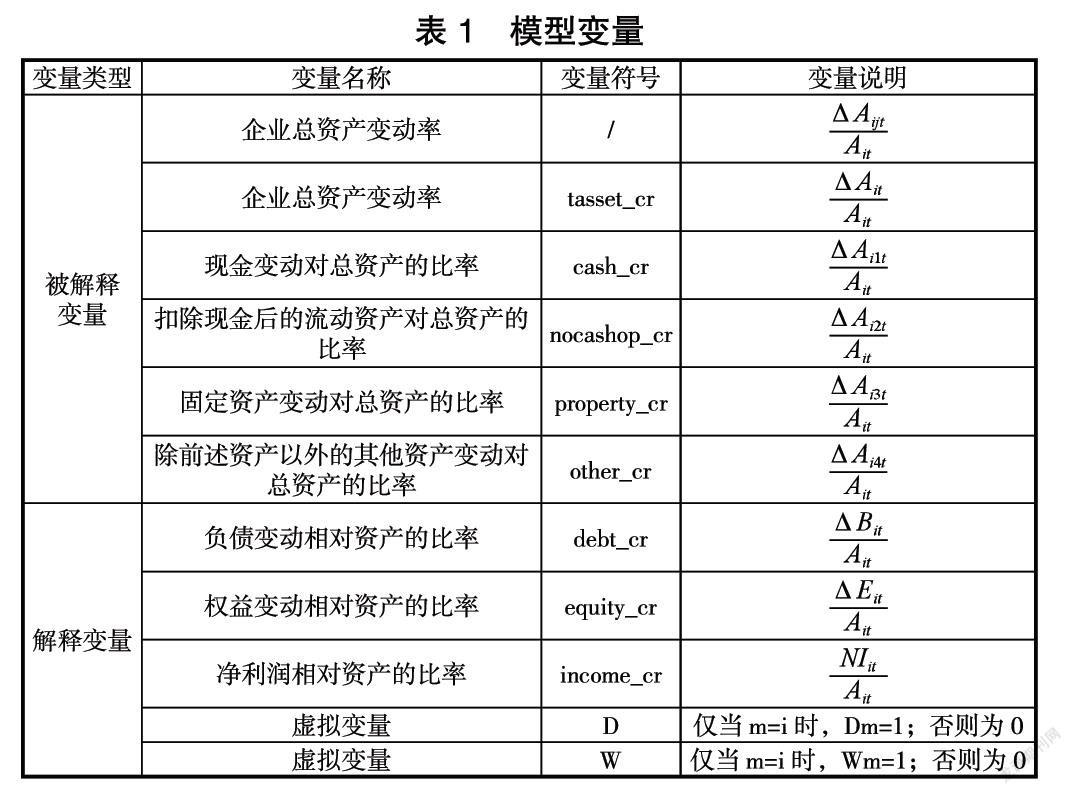

2.符号说明

总资产变动率是指总资产变动比上期资产,其可以衡量企业的规模,随着企业规模不断扩大,企业的资产规模也会不断增大;除此之外,企业投资情况也可以由企业的总资产变动率来体现,如果企业大规模进行投资,那么在资产负债表中就有可能大量的在建工程或者其他类型的资产;同时其还能间接体现企业在短期内的融资状况,大规模资产变动必然要求企业加大融资。

企业某项资产对总资产的比率,该资产包括现金、固定资产、除现金之外的流动资产、除前述资产之外的其他资产。现金资产以及除现金之外的流动资产对总资产的比率体现了企业在流动资产方面的投资,直接反映了企业资金的使用方向。固定资产对总资产的比率在一定程度上体现了企业现有的生产规模,由于固定资产使用年限较长,并且需要的初始投资额较大,因此一般都是企业通过长期融资购得,在一定程度上体现了企业在长期资本方面的运用。

企业负债对企业总资产的比率体现了资产的总负债情况,负债中包括短期负债、经营负债、长期负债等,反映了企业资产多少是通过负债融资获得。此比率越高,则债务人的风险越大,股东丧失控制权的可能性也越大。

权益变动对资产的比率体现了企业通过权益融来的资金的变化,通过发行股票或者回购股票可以改变企业权益融资额。企业通过权益融资获得的金额不存在还本付息的压力,不会导致企业破产,因此权益融得的资金一般都可以用于非流动资产的投资,例如固定资产、长期股权等。

净利润相对总资产的比率体现了企业自身现金创造的能力,同时也体现了企业运用资金的最终效果,企业运用资金最终是为了创造利润,因此企业运用资金的最终效果就可以由净利润的变化来表示。

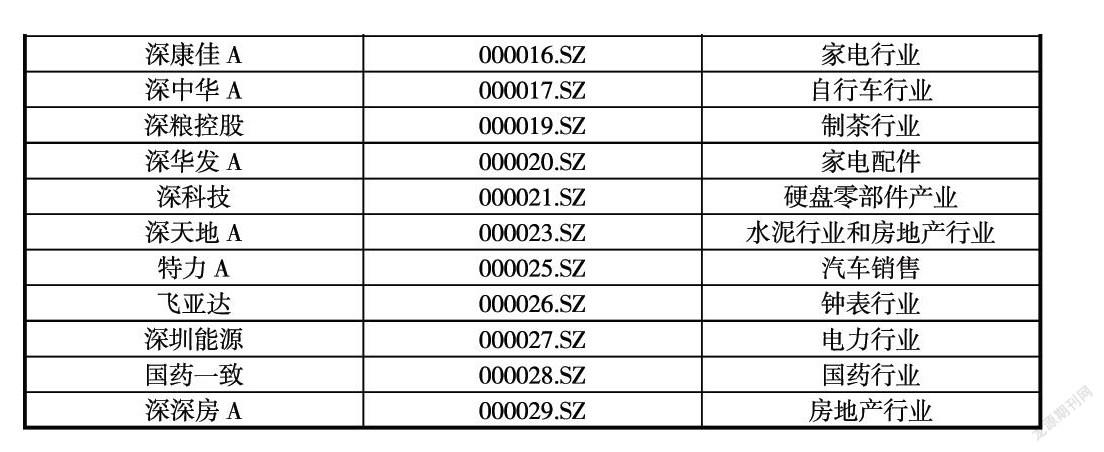

3.数据来源

四、實证检验

1.数据处理

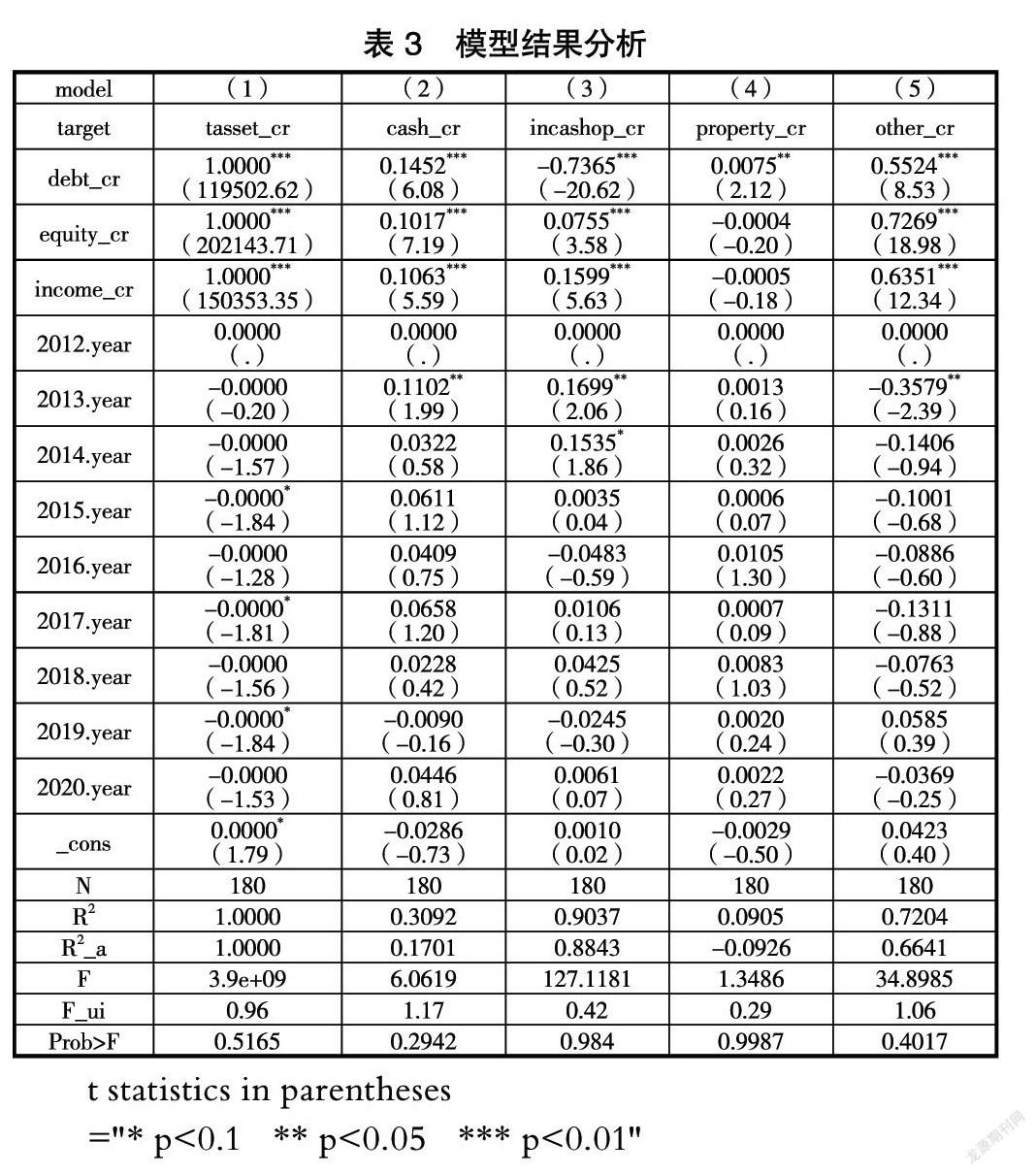

先运用Excel软件进行简单的处理,算出各项资产相对总资产的比率、负债相对总资产的比率、权益相对总资产的比率、净利润相对总资产的比率,得到的数据在附件中有所体现;再将处理好的数据导入到Stata13中,并进行相应的格式设置和调整;最后通过编写程序,运用双向固定效应模型,分别以企业总资产变动率、企业总资产变动率、现金变动对总资产的比率、非现金营运资本变动对总资产的比率、固定资产变动对总资产的比率、除前述资产以外的其他资产变动对总资产的比率对负债变动相对资产的比率、权益变动相对资产的比率、净利润相对资产的比率进行回归,得的结果如下:

2.结果分析

针对模型(1),资金来源对总资产的影响都较为显著,且都大约为1。在时间效应方面都不显著,同时个体效应也不显著。分析其原因,由于该回归模型是由扩展的会计恒等式推出,自然会导致其解释变量的系数全部为1。

针对模型(2),资金来源对现金变动对总资产的比率影响都较为显著,解释变量的系数都大于0且相差不大。其原因可能是无论资金来源如何变化,企业都会随着企业资金的变化对企业资金做出一定的调整。

针对模型(3),企业资金来源对非现金营运资本变动对总资产的比率的影响都较为显著,且负债变动相对资产的比率对企业资金的影响最大,系数达到-0.7365,两者呈现反向变动。企业借入债务会使得企业的资产增加,虽然企业债务增加会使得现金资产增加,但是扣除现金后的流动资产却大幅减少。这意味着非流动资产可能增加,非流动资产增加说明企业很有可能在加大投资。因此可以推测,企业加大债务的使用多数时候是为了扩大自己的生产规模。

针对模型(4),企业资金来源中仅债务对固定资产变动对企业总资产的比率的影响在95%置信区间内是显著的,通过模型(3) 已经推测了债务能够加大企业投资,通过模型(4) 进一步直接证明了债务与企业投资的关系。

针对模型(5),企业资金对其他资产变动对总资产比率的影响都较为显著,其他资产中包括金融资产、长期股权投资等。企业持有大量的资金会有很高的机会成本,因此有较多的资金时企业可能会将资金投入资本市场,通过购买金融资产来获得收入。

针对五个回归模型而言,由于对模型进行了类似差分的处理,回归模型对个体效应的检验也是不显著,因此可以推断个体效应在类似差分的处理中基本消除。针对某项具体资产的回归,模型都显示不显著。针对总资产的回归,2015年及2017年在时间效应方面存在较低的显著性,其余年份都不显著。

五、结论

基于2012年-2020年中国A股市场的20家上市公司的面板数据,通过分析负债相对总资产的比率、权益相对总资产的比率、净利润相对总资产的比率对各项资产相对总资产的比率的影响,可以得出如下结论:

企业的资金变动会显著影响企业资产变动,并且不同资金来源对各种资产的影响方向和程度也不相同,说明企业在运用资金进行投资时,存在一定的内部偏好。

企业在长期内可能一直维持着相似的资本决策。企业存在较弱的个体效应,这说明各个企业在制定资本决策时存在较小的差异性。同时,企业的时间效应也不是很明显,这说明同一企业在不同时点上很可能采取相似的资本决策。

企业多数通过资本市场融入资金,包括债券市场、股票市场。如果企业在债券市场和股票市场上获得资金的成本、难易程度发生改变,那么就会影响企业资金来源,从而进一步影响企业的投资行为,使得其在各种资产上的投资比率发生改变,因此有序进行资本市场改革能够有效引导企业的发展方向。

参考文献:

[1]黄安琪.资本结构理论文献综述[J].上海商业,2019(06):34-35.

[2]潘贵芳.资本资产定价模型(CAPM)的文献综述[J].时代金融,2016(14):279-280.

[3]Eugene F Fama,James D MacBethRisk.Return,and Equilibrium:Empirical Tests[J].Journal of Political Economy,1973,81(3):607-636.

[4]王双英,陈海宁,魏萍.中国“一带一路”沿线城市能源消费影响因素研究——基于双向固定效应模型[J].中国石油大学学报(社会科学版),2022(02):19-26.

作者简介:郭龙帅(1996.06- ),男,苗族,贵州松桃人,广西大学经济学院,硕士研究生在读,研究方向:公司金融