近3年工业产成品存货及非产成品存货变化成因分析

□ 李拥军

规模以上工业企业是指年主营业务收入为2 000万元及以上的工业法人单位,简称“规上企业”。通常将整个规上企业的经济指标看作是整个工业的经济指标,据此本文将规上企业相关存货指标看作是整个工业的存货指标。存货是指企业在日常活动中持有以备出售的产成品或商品、处在生产过程中的在产品、在生产过程或提供劳务过程中耗用的材料或物料等,通常包括原材料、在产品、半成品、产成品、商品及周转材料等。产成品存货是指企业已经完成全部生产过程并已验收入库合乎规格和技术条件,可以按照合同规定的条件送交订货单位,或者可以作为商品对外销售的产品的实际成本。影响产成品存货增减的因素较多,通常涉及原燃料采购成本、产量、销量等。本文将探究2021年工业采购成本、产量、销量对产成品存货、非产成品存货的影响。

一、2021年产成品存货规模用增速创新高

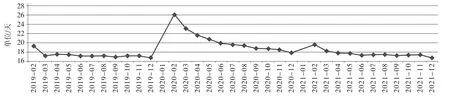

根据国家统计局公布的规上企业近3年2—12月各月底产成品存货及产成品存货同比(值),可以推算出各月底产成品存货累计同比增减量。常态化的2019年(没有新冠肺炎疫情发生)各月底产成品存货累计同比增量在2 000亿元以下,累计同比(值)低于6.5%,其中2019年5—11月产成品存货累计同比增量、产成品存货同比(值)同步呈逐月回落态势,2019年11月底产成品存货累计同比增量已回落至130.35亿元,同比(值)回落至0.3%。2019年底,工业产成品存货同比仅小幅增长,首先与2019年生产资料PPI累计同比下降0.3%相关联,即工业原燃料采购价格总体下降;其次与多数规上企业工业品产量及销售保持较好的匹配关系相关联。近3年工业产成品存货累计同比增量及产成品存货增速同比见图1。

图1 近3年工业产成品存货累计同比增量及产成品存货增速同比

2020年初受新冠肺炎疫情冲击,一季度工业生产与销售均面临严峻挑战,产成品存货大幅增长。如2020年3月底规上企业产成品存货43 829.7亿元,较2019年3月底增长了5 683.75亿元,同比增长14.9%;该月产成品存货增量、产成品存货累计同比(值)均为2020年月度最高值。2020年4—10月,产成品存货累计同比增量、产成品存货同比(值)基本呈逐月回落态势。如2020年10月底产成品存货增量回落至2 954.35亿元,为本年月度最低值,对应着10月底产成品存货同比回落至6.9%,亦为本年月度最低值。鉴于2020年工业产成品存货增量的月度最低值、产成品存货同比的月度最低值均高于2019年的月度最高值,可判定2020年工业经济受疫情冲击,产成品存货较常态化的2019年有了较大幅度增长。

2021年工业产成品存货增长态势明显迥异于2019—2020年。2021年规上企业各月底产成品存货累计同比增量、产成品存货同比(值)基本呈现逐月提高态势。如2021年2月底产成品存货累计同比增量为3 645亿元,产成品存货同比增长8.6%。2021年11月底产成品存货累计同比增量为8 316.97亿元,产成品存货同比高达17.9%,且2021年11月底产成品存货累计同比增量、产成品存货同比(值)均为近3年月度最高值;从产成品存货同比(值)角度看,2021年10—12月的产成品存货同比(值)高于受疫情冲击最严重的2020年3月产成品存货同比(值);从产成品存货增量角度看,2021年7—12月产成品存货累计同比增量均超过了5 800亿元,均超过了2020年3月的产成品存货增量,其中2021年11月底产成品存货累计同比增量较2020年3月底再高出2 633亿元,超出幅度达46.33%。上述统计现象表明,2021年下半年工业产成品存货较2020年又有了更大幅度的增长。

对近3年各月底产成品存货规模进行比较,2019年各月产成品存货规模在4万亿~4.4万亿元波动,最大值为11月的4.36万亿元;2020年各月产成品存货规模在4.2万亿~4.65万亿元波动,最大值为11月的4.64万亿元;2021年各月产成品存货规模在4.6万亿~5.5万亿元波动,其中7—12月产成品存货规模超过了5万亿元,最大值为11月的5.48万亿元,而且7—12月产成品存货规模均为历史同期最高值。上述情况表明,2021年下半年产成品存货资金占用规模处于历史高位,如果现有产成品存货规模持续时间较长且工业品销售价格出现较大幅度下降,则部分企业将承受一定额度的产成品存货减值损失。

二、产成品存货增长的合理区间辨析

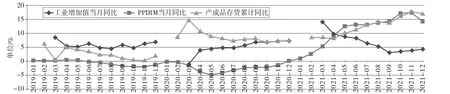

通常用产成品存货周转率、产成品存货周转天数等指标衡量企业运营效率,这些指标亦可衡量产成品存货增减是否合理、是否异常。产成品存货周转天数(产成品存货周转率)涉及营业成本、产成品存货2项指标,由于这2项指标均以实际成本计价,因此二者的同比(值)具有可比性。如果产成品存货同比(值)低于营业成本累计同比(值),就意味着产成品存货规模虽然增长,但产成品存货周转天数却在下降(对应着产成品存货周转率有所上升),表明产成品存货增长并没有降低企业的运营效率,即产成品存货增长保持在合理区间。对规上企业近3年产成品存货同比(值)、营业成本累计同比(值)进行比较(见图2)可知,2019年产成品存货同比(值)一直低于营业成本累计同比(值),表明2019年规上企业的产成品存货增长主要源于营业成本的增长,但产成品存货增长幅度尚处于合理区间。

图2 近3年规上企业产成品存货同比及营业成本累计同比

2020年产成品存货同比(值)一直高于营业成本累计同比(值),表明2020年规上企业受疫情冲击,产成品存货因销售不畅而有所增长,企业运营效率有所下降。如2020年2月在营业成本大幅下降17.8%的前提下,产成品存货同比增长8.7%,产成品存货周转天数由此上升至26.1天,为近3年的月度最高值。总体看,2020年产成品存货周转天数要高于2019年、2021年。近3年规上企业产成品存货周转天数见图3。

图3 近3年规上企业产成品存货周转天数

2021年产成品存货同比(值)一直低于营业成本累计同比(值),但二者走势截然相反,产成品存货同比(值)逐月提升,营业成本累计同比(值)逐月回落,二者差值逐月缩小,由2月的34.9个百分点回落至12月的2个百分点。这表明2021年规上企业产成品存货总体由营业成本增长所推动,产成品存货周转天数呈现逐月下降的态势,2021年12月底产成品存货周转天数降为16.8天,比2019年同期略低0.1天,比2020年同期低1.1天。据此可初步判定,2021年底产成品存货规模同比虽然大幅增长,但从运营效率角度看还保持在合理区间。

三、工业产成品存货增长成因分析

1.影响产成品存货的主要因素

影响产成品存货增减的因素较多,通常涉及原燃料采购成本、工业品产出规模、下游需求变化及工业品销售等3个方面。原燃料采购成本、工业品产量规模通常与产成品存货具有正相关性。鉴于产成品存货以实际成本计价,本文选用工业生产者购进价格(Purchasing Price Index of Raw Material,简称为PPIRM)当月同比(值)来反映企业采购成本的变化。当整个工业的产成品存货同比(值)低于PPIRM当月同比(值)时,则可认为工业产成品存货增长主要与采购成本上涨相关联。

鉴于工业增加值是以价值形态表现的工业生产最终成果的总量,工业增加值增速与最终工业品产出规模增速(主要以各类工业产品的综合产量增速为主)相关联,工业增加值增速与工业品产出规模增速虽然不是“一比一”的对应关系,但如果各类工业品产量总体呈下降态势,则工业增加值通常负增长。因此,本文选用工业增加值增速来反映工业品产出规模的变化情况。当工业产成品存货同比低于工业增加值当月同比(值)时,则可认为工业产成品存货增长主要与工业品产出规模增长相关联。

目前,还没有合适的指标可以较好地评估工业外部需求变化及整个工业品销售是否顺畅。本文认为,如果工业产成品存货同比(值)高于PPIRM当月同比(值),并同时高于工业增加值当月同比(值),则可认为工业产成品存货增长主要与工业外部需求下降及整个工业品销售不畅相关联。

2.确定各年产成品存货变化的主要影响因素

2019年工业品产量增长是产成品存货增长的主要因素。2019年上半年PPIRM当月同比(值)保持小幅增长,最大月度增幅为4月的0.9%。2019年下半年PPIRM当月同比保持负增长,最大月度降幅为10月的1.6%(见图4)。同时,工业增加值当月同比(值)大于产成品存货同比(值)。据此可初步判定,2019年产成品存货同比(值)逐月回落主要源于下半年PPIRM连续多月负增长;2019年产成品存货同比(值)保持增长主要源于工业品产出规模的增长,同时与工业品销售顺畅存在一定的关联性。

图4 近3年规上企业各月产成品存货同比、PPIRM当月同比、工业增加值当月同比

2020年工业品需求及销售不畅是影响产成品存货增长的主要因素。2020年PPIRM当月同比(值)保持负增长,最大月度降幅为5月的5%(见图3),工业增加值当月同比(值)始终低于产成品存货同比(值)。据此可初步确定,2020年3月在工业增加值、PPIRM当月同比均为负增长的前提下,产成品存货同比(值)大幅增长14.9%,主要源于需求收缩及工业品销售不畅,其实质是新冠疫情对工业经济造成严重冲击;2020年4—12月,工业增加值当月同比(值)保持增长,且呈逐月提升态势,但依然低于同月的产成品存货同比(值),由此判定2020年4—12月产成品存货同比(值)逐月回落一方面源于PPIRM保持负增长,另一方面源于需求及工业品销售的逐月改善。

2021年PPIRM大幅增长是拉动产成品存货增长的首要因素。2021年PPIRM当月同比(值)保持正增长,各月增幅呈逐月提高态势,最大月度增幅为11月的17.4%(见图3),且4—11月PPIRM当月同比(值)总体高于产成品存货同比(值);2021年工业增加值当月同比(值)呈逐月回落态势,其中3—4月工业增加值当月同比(值)高于产成品存货同比(值),5月起低于产成品存货同比(值),2021年11月较产成品存货同比(值)低14.1个百分点。据此可初步确定,2021年一季度产成品存货同比增长主要与工业品产出规模增长相关联;4—11月产成品存货同比(值)的逐月提升,主要源于PPIRM当月同比(值)持续大幅增长,下半年还叠加了部分工业品需求下降及销售不畅等因素。

四、非产成品存货增长成因分析

1.非产成品存货增长态势突出

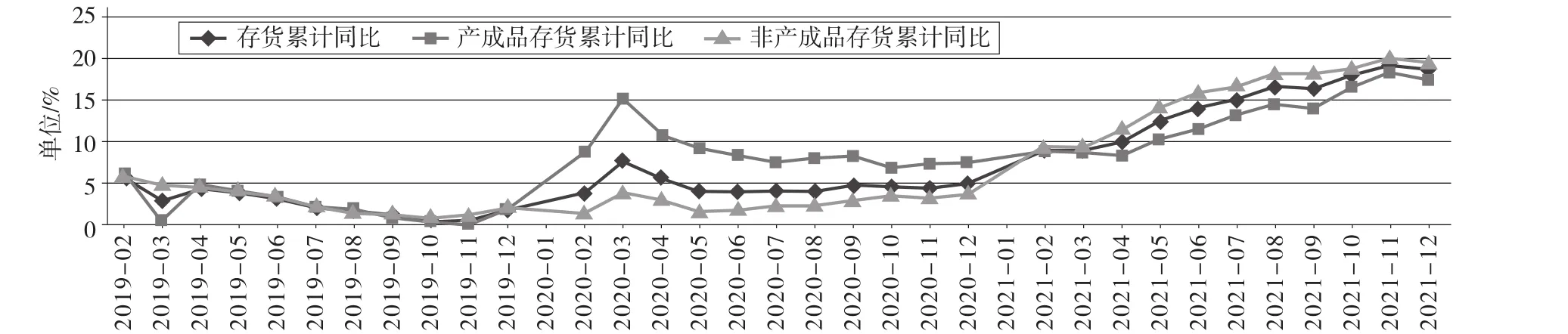

2019年存货累计同比(值)与产成品存货累计同比(值)基本接近,2020年二者出现了分化,产成品存货累计同比(值)始终高出存货累计同比(值)2个百分点以上,其中3月高出7.1个百分点,此后二者差值逐月收窄,到10月仅高出2.1个百分点(见图5),表明2020年产成品存货是拉动存货增长的主导性力量。

图5 近3年规上企业存货、产成品存货、非产成品存货累计同比

“非产成品存货”是拉动2021年存货增长的主导性力量。2021年产成品存货累计同比虽然保持高位增长,但始终低于存货累计同比(值),其中4—9月二者差值在2个百分点以上。本文依据统计规则对“非产成品存货”同比(值)进行了推算,推算结果表明2021年“非产成品存货”同比(值)呈逐月提升的态势,最低值为2021年3月的9.29%,最高值为2021年11月的19.66%。而2019年“非产成品存货”同比最高值为2月的5.74%,2020年最高值为3月的4.02%,即2021年“非产成品存货”同比的最低值已高于2019年、2020年的最高值,并且保持较大差值,这表明2021年“非产成品存货”增长属于超常态增长。鉴于2021年11月底“非产成品存货”同比(值)略低于营业成本累计同比(值)0.04个百分点,据此可判定“非产成品存货”已处于合理区间边缘,如不加以控制,将影响企业的运营效率。

2.影响非产成品存货大幅增长的主要因素

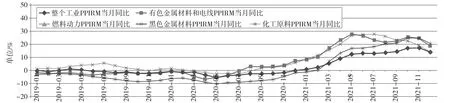

2021年“非产成品存货”的大幅增长,固然受工业品产量等因素的影响,但主要影响因素是PPIRM当月同比(值)的大幅上涨。PPIRM涵盖了有色金属材料和电线、燃料动力、黑色金属材料、化工原料、木材及纸浆类、建筑材料及非金属类、其他工业原材料及半成品类、农副产品类、纺织原料类等9类原料价格。其中有色金属材料和电线、黑色金属材料2021年1—12月PPIRM当月同比(值),化工原料2021年3—12月PPIRM当月同比(值),以及燃料动力2021年4—12月PPIRM当月同比(值),均高于整个工业PPIRM当月同比(值)(见图6)。这表明有色金属材料和电线、燃料动力、黑色金属材料、化工原料等4类工业原燃料价格的超常态上涨,推高了整个工业PPIRM的超常态上涨,进而推高大多数工业企业原燃材料采购成本的超常态增长,并将成本上涨因素逐步传导至产成品及在产品。

图6 有色金属材料和电线、燃料动力、黑色金属材料、化工原料PPIRM

有色金属材料和电线、燃料动力、黑色金属材料、化工原料等4类原燃料2021年PPIRM当月同比(值)明显高于前2年(2019—2020年),其中有色金属材料和电线、黑色金属材料在2020年四季度形成明显的上涨态势,并引领整个工业PPIRM于2021年1月起形成上涨态势。燃料动力、化工原料则在2021年4月起形成明显的上涨态势,其中燃料动力于2021年9月起PPIRM当月同比(值)保持在30%以上,11月高达43.8%,与其他原料PPIRM相比保持着较大的领先优势。这表明下半年燃料动力价格超常态增长,对“非产成品存货”增长有较大的拉动作用。

五、结束语

综合以上分析可以明确以下2点:一是受原燃料大宗商品价格大幅上涨的影响,2021年工业产成品存货、非产成品存货(以在产品、原燃料为主)出现超常态增长,且2类库存量在2021年均呈逐月增长态势,表明工业产成品存货占用资金规模持续增长,从而降低了资金使用效率,但产成品存货规模尚保持在合理区间;二是工业产成品存货规模、产成品存货增量呈逐月提高的态势,印证了部分规上企业2021年下半年产品销售面临着需求逐月“收紧”的挑战。因此,2022年工业经济的健康运行及产成品存货规模的下降,一是取决于大宗原燃料价格的合理回归,二是取决于工业品终端需求的稳步增长。对于产成品存货过高的工业行业而言,当大宗原燃料价格出现回落时,需要对该行业非产成品存货计提减值准备,从而对行业利润产生一定的不利影响。