跨行业连续并购的协同效应研究

——以世纪华通为例

陈婉婷

(青海民族大学青海西宁 810000)

一、案例简介

(一)并购双方介绍

1.世纪华通

浙江世纪华通集团股份有限公司(简称“世纪华通”)成立于2005年,原名浙江世纪华通车业股份有限公司,于2011年上市,主营业务为汽车零配件制造。2014年起,公司开始涉足互联网游戏业务,先后并购国内多家优质游戏企业,并于2014年12月30日将公司名称变更为“浙江世纪华通集团股份有限公司”。

目前,公司游戏业务已形成了集研发、发行、运营为一体的业务布局,游戏产品种类齐全,覆盖移动终端游戏、客户端游戏及网页游戏。公司拥有丰富的自主IP储备,包括但不限于《热血传奇》《龙之谷》《传奇世界》等,旗下子公司包括盛趣游戏(原盛大游戏)、点点互动、天游软件等国内领先的互动娱乐传媒公司。

2.被并购方介绍

(1)七酷网络。无锡七酷网络是一家集网页游戏、手机网游自主研发与运营于一体的综合型游戏公司,主要游戏产品包括《择天记》《热血战纪》等,公司技术储备充足,游戏研发实力强劲。

(2)天游软件。天游软件是我国领先的运动休闲竞技类网络游戏平台运营商,主要从事客户端游戏平台运营,旗下拥有国内知名游戏运营平台T2CN,运营的主要产品包括《街头篮球》等。

(3)点点互动。点点互动是国际领先的集研发、发行及运营于一体的游戏公司,主营业务为网页游戏和移动游戏的研发、发行和运营。此外,点点互动具备了丰富的海外发行经验和良好的全球化发行能力。

(4)盛跃网络。盛跃网络是全球领先的网络游戏开发商、运营商和发行商,公司的产品主要为客户端游戏与移动网络游戏,拥有雄厚的顶级IP资源储备,包括但不限于《传奇》与《传奇世界》等。

(二)并购双方行业介绍

世纪华通所处原行业为汽车零部件行业,于2014年开始涉足互联网游戏行业。通过不断地并购国内优质的游戏企业,世纪华通成功由汽车零部件制造企业转型为互联网游戏企业。

由于重大资产重组需要较长的筹备时间,因此选择首次并购互联网游戏企业的前一年2013年进行分析。

1.汽车零部件行业

《2013年中国汽车产业发展报告》提到,汽车产业正处于由超高速增长向中低速增长转变的过程中。汽车产业发展的增长动力、生产结构、消费结构等,正在发生一系列显著的内在变化。此外,汽车产业发展带来了能源消耗、尾气排放及交通拥堵等一系列外部问题,对汽车行业的未来发展产生一定的抑制作用。

2.互联网游戏行业

《2013年中国游戏产业报告》中提到,2013年我国游戏行业处于一个快速发展阶段,用户规模持续扩大,且市场实际销售收入增速较高。此外,2013年国务院印发了《关于促进信息消费扩大内需的若干意见》,其中指出,要大力发展数字出版、互动新媒体等新兴文化行业,这为游戏行业的发展提供了巨大的机会。

(1)收购过程。

表1 世纪华通连续并购情况

从世纪华通跨界并购的过程来看,其支付的并购对价较高,且并购时间较为接近,而企业使用现金支付的比例不低,这说明企业现金流比较充裕且筹资能力较强。此外,由于互联网游戏产业“轻资产、高收益”的特性,通常采用收益法进行评估定价,因此,世纪华通这四次重大资产重组的定价估值溢价水平都较高。

(2)业绩完成情况。世纪华通跨行业并购的四家公司均达到了其业绩承诺中约定的利润金额,这说明四次重组均达到较好的效果。其中,天游软件以45116.37万元超额完成目标,盈利实现程度高达132.70%。

二、案例分析

(一)连续并购动因分析

1.寻找新的盈利点

2011年以来,随着汽车产业的增速放缓,汽车零部件行业的处境不容乐观。从世纪华通2010—2013年的年报数据来看,虽然其营业收入连年上升,净利润却不升反降,产品毛利率连年下降。这说明公司在该行业面临瓶颈期,亟须一个新的盈利点为公司创造利润。

互联网游戏行业属于新兴行业,增速快、市场容量巨大,并且有国家政策扶持,行业发展前景较好。此外,互联网游戏行业利润水平较高,且其业务能够给企业带来充裕的现金。因此,世纪华通于2014年开始利用重大资产重组进行转型,并成功实现“双主业”战略发展目标。

互联网游戏行业虽然进入门槛较低,但是其研发、测试和发行的过程需要花费大量的时间,且不确定性较高,相比于从零开始,并购无疑是最优选择。世纪华通通过并购天游软件、点点互动和盛跃网络等游戏公司,快速获取了研发、发行和运营的相关技术,成功实现了集研发、发行和运营为一体的产业布局,为公司在互联网行业的后续发展奠定了坚实的基础。

3.获取协同效应

世纪华通在并购前账上闲置资金较多且资产负债率不高,截至2013年年末,公司货币资金高达数亿元,资产负债率仅为25%。反观互联网游戏行业,虽然利润巨大,但是前期需要大量的资金。世纪华通通过跨界并购,为被并购方带去了充足的资金,换回了一个新的盈利点。此外,世纪华通通过连续并购已经小有名气的游戏公司,不仅快速实现了其产业链布局,并且快速打响了行业知名度。

(二)协同效应分析

协同效应是指企业通过合理运营、投资和管理安排,来充分整合所掌握的资源,使得实施并购后产生更大的收益。按照外国学者Weston的分类方法,可以将协同效应分为经营协同效应、管理协同效应及财务协同效应。以下将从这三个方面对世纪华通连续并购后的协同效应进行分析。

1.经营协同效应

经营协同效应表现为企业经营绩效的提高,主要表现在企业盈利能力、成长能力和收入结构的变化。盈利能力能够反映企业当期获取利润的能力,而连续并购事件的经营协同效应不仅体现在当期,成长能力也是评价的重要方面。此外,收入结构的变化能够清晰地反映企业收入来源的变化。

(1)收入结构。世纪华通自2014年开始涉足互联网游戏行业,利润总额连年增加,从2013年的12.3亿元上升至149.8亿元,其中游戏行业的贡献比例逐年上升。2018年并购点点互动后,游戏行业收入占比从23.32%激增至66.51%,首次超过了汽车零部件行业的收入占比,成为公司的主业,世纪华通成功实现行业转型。

就当前中国的现实情况而言,由于社区居家养老服务的投资种类多、期限长,单靠政府是难以完成这些项目的,因此,社区居家养老亟须引进PPP项目来缓解资金的不足。然而,现实过程中,随着利率市场化的深入,许多金融机构不愿意为社区居家养老项目提供中长期贷款服务,再加上金融机构试图规避中长期贷款的风险,不愿意为社区居家养老的PPP项目提供中长期融资。此外,即便一些金融机构对社区居家养老的PPP项目有一定的兴趣,但由于法律制度的不健全以及政策的多变性,这些金融机构也不愿意冒风险发放贷款,导致社区居家养老PPP项目融资出现困难。

(2)盈利能力。自涉足游戏行业以来,世纪华通盈利能力不断提高,营业毛利率有了显著的提升,从并购前22.96%的毛利率上升至并购后55.86%的毛利率,扩大了企业的利润空间。2013—2017年营业净利率、权益净利率和总资产报酬率均提高了2倍,经营绩效提高的效果明显。但是,2018年游戏行业遭受“版号停发”的冲击,当年游戏行业增速放缓且页游和端游市场持续萎缩,导致世纪华通当年营业净利率下滑明显,由27.3%降至12.96%,这种困境在2019年收购盛跃网络后,才逐渐摆脱。

最终营业净利润从并购前的7.89%提升至并购次年的22.96%,权益净利润从5.12%上升至10.85%,总资产报酬率同样提高了1倍。

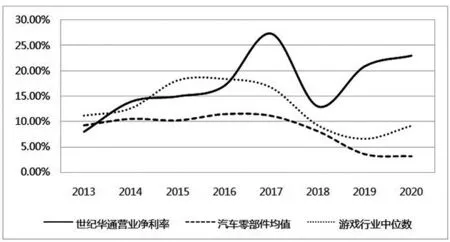

图1 世纪华通营业净利率横向对比图

2013年世纪华通的营业净利率,略低于汽车零部件行业均值,但2014年其并购七酷网络和天游软件之后,营业净利率迅速超越汽车零部件行业均值,并最终远远超过游戏行业中位数。这印证了上文的观点:通过跨行业连续并购,世纪华通的盈利能力得到了提高。

(3)成长能力。世纪华通在跨界转型之前,营业收入保持正增长而营业利润增长率却为负,说明企业当年增收不增利,公司汽车零部件制造业务的利润空间被挤压。2014年并购事件使世纪华通的成长能力得到了显著的提升,且因为游戏行业毛利率较高,公司的营业利润增长率增幅明显,由2013年的-14.32%上升至142.85%。但公司同样遭受了“转型阵痛”,在并购后两年营业利润的增速下降明显,缺乏持续性,这种情况同样出现在2018年点点互动并购事件上。总体来说,世纪华通连续并购期间,公司的营业利润增长率及营业收入增长率保持为正数,但波动较大,在并购当年提升效果明显,后续回落较为明显。

综上所述,世纪华通跨行业连续并购后盈利能力和成长能力总体有所提升,这说明并购事件带来了经营协同效应。

2.管理协同效应

管理协同效应是指,企业并购后管理效率得到提升而获取的收益,具体可以通过营运能力及费用控制能力的变化来体现。

(1)营运能力。

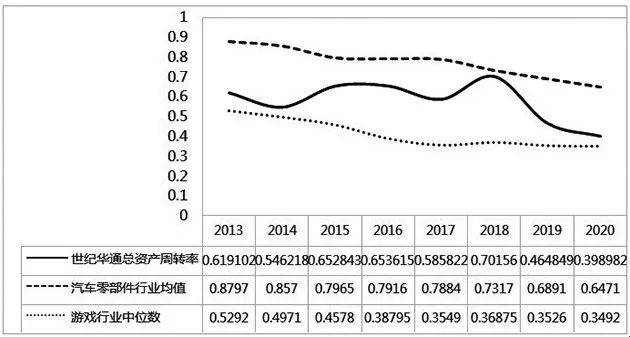

图2 世纪华通总资产周转率横向对比图

世纪华通2013—2018年总资产周转率有所上升,逐渐接近汽车零部件行业的总资产周转率均值,但在2018—2020年下降明显,均低于并购事件发生前。究其原因,是连续并购过程中积累了高达220亿元的商誉,而商誉在合并报表中归属于资产类账户,最终造成了总资产周转率的下降。此外,2019—2020年世纪华通营业收入增速明显放缓,这也说明世纪华通在完成对盛跃网络的收购后,并没有实现良好的整合。

同时,企业需要警惕高商誉带来的巨大商誉减值风险。虽然被并购方的业务承诺均已完成,但是游戏的营业收入存在较高的不确定性,易受外部监管措施的影响,一旦世纪华通外部监管环境发生变化,企业账上220亿元的商誉就容易发生减值,出现“商誉暴雷”现象。

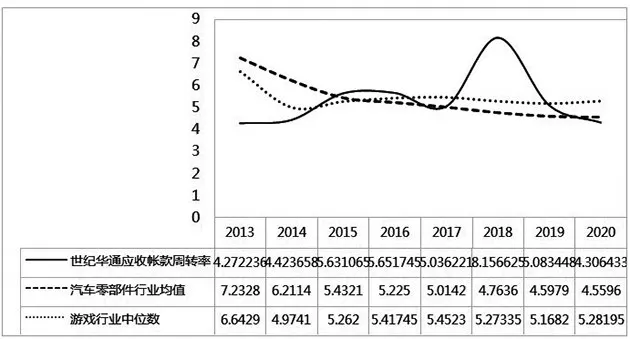

图3 世纪华通应收账款周转率横向对比图

从应收账款周转情况来看,世纪华通并购前的应收账款周转率明显低于汽车零部件行业均值,并购后应收账款周转率有了明显的提升,在完成首次跨界并购七酷网络和天游软件的次年,其应收账款周转率提高至汽车零部件行业均值附近。2018年,世纪华通应收账款周转率出现了一个峰值,是因为并购点点互动使当年营业收入大幅度增加,后续营业收入下降,导致应收账款周转率回落,但总体而言,世纪华通的应收账款周转率有小幅度提高。此外,汽车零部件行业应收账款均值在2013—2020年呈下降趋势,侧面印证了行业的不景气。

(2)费用控制能力。2013—2017年,世纪华通销售费用率及管理费用率变动幅度不大,但是2018年世纪华通的销售费用率急剧上升,由2017年的5.33%激增至2018年的19.35%,远远超过了汽车零部件行业均值4.61%和游戏行业均值13.21%,而管理费用率略有下降,由10.26%下降至4.29%。探究二者变动的原因,是并购点点互动带来销售费用上升744%,而营业收入上升132%导致的。此后,虽然销售费用率有所下降,但仍远远高于并购之前,且略高于游戏行业的均值,这说明企业的销售费用没有得到很好的管理。而管理费用率相较于并购前略有下降,由7.99%降至2020年的5.12%,且最终数值远低于游戏行业2020年的均值12.17%,说明通过连续并购,企业整体的管理能力得到了提升,且凭借企业原有管理水平,成功控制了游戏业务的管理费用。

综上所述,虽然跨行业连续并购使世纪华通费用控制能力有所上升,但是资产管理能力表现较差,管理协同效应并不明显。

3.财务协同效应

财务效益是指并购给企业带来财务方面的效益,例如,获取节税效应及充分利用负债的抵税效应等,具体可以从偿债能力的变化及享受的所得税优惠进行分析。

(1)偿债能力。世纪华通在并购之前的流动比率和速动比率分别为2.5和1.5,短期偿债能力较强。在2014年并购七游网络和天游软件后,其流动比率与速动比率均有所下降,其中流动比率下降幅度更大,由2.5下降至2017年的1.79。这是因为游戏业务几乎没有存货,而并购后游戏业务占比逐渐上升,相应的汽车零部件制造业务的存货与预付账款占流动资产的比例有所下降。2018年世纪华通的流动比率和速动比率均急速上升,当年流动比率为3.38,速动比率为3.12,这是因为企业当年为并购点点互动而募集资金41.5亿元,其中有13亿元尚未使用,仍留在资金专用账户中。此外,并购点点互动后资金净流入也有所上升。此后,世纪华通并购盛跃网络时支付了部分现金对价,因此2019年货币资金下降明显,同时,流动比率与速动比率回落明显,降至1.4和1.33,也说明世纪华通资金利用程度有所提高。

总而言之,连续并购完成后,世纪华通的流动比率有所下降,数值越来越接近速动比率,表面并购后世纪华通流动资产的变现能力有所提高,同时资金得到更加充分的利用。

从资产负债率来看,2013—2020年世纪华通的资产负债率,远低于汽车零部件和互联网游戏的行业均值,说明企业的长期偿债能力很好,但负债比率过低也意味着企业没有充分使用负债的抵税效应。随着连续并购的进行,世纪华通的资产负债率也有所上升且仍处于健康状态,说明负债的抵税效应得到了更充分的利用。

(2)节税效应。世纪华通在跨行业并购转型之前已经被认定为高新技术企业,享受15%的税率,子公司适用25%的税率。在转型完成后,世纪华通的多个子公司被认定为高新技术企业,享受15%、5%,甚至0%的优惠税率,节税效应明显。由此可见,跨行业连续并购提升了企业的负债抵税效应及节税效应,实现了财务协同效应。

三、结论和启示

结论:通过跨行业连续并购,世纪华通成功实现了行业转型。分析发现,此次连续并购给企业带来了经营协同效应和财务协同效应,但是管理协同效应并不明显。这是因为世纪华通在并购过程中积累了过多的商誉,并且其收入和利润的增速有所放缓。

启示:企业跨行业并购存在较大的经营风险,而连续并购的行为进一步加剧了风险。因此,企业在策划行业转型之前,要充分评估不同经营模式可能带来的风险,并且要谨慎选择并购标的。