中蒙俄能矿产业链合作研究

刘栩畅 张一婷

摘 要:能矿资源是国民经济运行的重要投入。本文聚焦石油、天然气、煤炭、铁、铜等能矿资源品种,从全产业链视角,结合TC指数分析中、蒙、俄三国在各矿种各环节的贸易竞争优势。结果显示,俄罗斯和蒙古国因自然资源禀赋特点在能矿资源的开采环节更具优势,而中国在能矿资源的加工环节普遍更具优势。建议通过多元化合作方式、加强运输通道建设、拓展冶炼加工环节产业链合作等,进一步加强中蒙俄能矿产业链合作。

关键词:中蒙俄 能矿资源 产业链合作

一、中蒙俄能矿产业链合作的重要意义

俄罗斯、蒙古国能矿资源丰富,是全球主要的能矿资源供应国。加强与俄罗斯、蒙古国的能矿产业链合作,不仅有利于保障能矿资源供应链稳定,还有利于深化双边、多边合作。

(一)进一步保障中国能矿资源供应

中国作为能矿资源消费大国,多种能矿产品对外依存度较高。能源类矿种中,石油对外依存度长期高于70%,天然气对外依存度超过50%;非能源类矿种中,铁对外依存度超过80%,钴、铬铁等矿种对外依存度接近100%。同时,中国部分矿种的进口集中度也较高。以主要的金属矿种为例,前三大进口来源地占比均超过60%。当前,俄罗斯、蒙古国在中国部分能矿资源供应中已占有较大比例。俄、蒙作为中国邻国,还具有运输距离近、运输风险低等天然优势。继续加强与俄罗斯、蒙古国的能矿产业链合作,将有利于进一步保障中国能源资源的供应。

(二)进一步拓展和深化中俄、中蒙经济合作

能矿领域一直是中俄、中蒙的主要合作领域之一。俄罗斯石油天然气和冶金行业在其各工业门类中居于首位,蒙古国矿业增加值占GDP的比重超过30%。俄罗斯能矿产品出口占其出口总额的比重为43.7%(2020年),蒙古国为81.3%(2021年)。在能矿产品出口中,中国为俄、蒙两国的重要市场,甚至部分矿种为唯一市场。俄罗斯铜矿98%出口至中国,铁矿为45%,原油为33%,煤炭为15%。蒙古国铁矿、铜矿、原油均100%出口至中国,煤炭89%出口至中国。中俄间已有扎实的能矿领域合作基础,若能从全产业链角度进一步深化合作,对接各方在不同产业链的差异化需求,不仅在采矿业领域会有更深的合作,还会进一步拓展石化、冶金、金属制品制造等领域的合作。

(三)进一步维护东北亚及周边地区产业链供应链稳定

在经济发展和资源配置全球化的大背景下,加强能矿资源合作以及维护能矿资源安全愈加重要。东北亚各国能矿资源禀赋互补性强,技术、资本具有差异性,深化中蒙俄能矿资源合作,对维护东北亚及周边地区产业链供应链稳定也有重要意义。尤其是俄蒙作为能源资源大国,不仅为中国,也为日本、韩国等周边国家提供了重要的能源资源保障。经测算,日本自俄罗斯主要进口矿物燃料、珍珠宝石等产品,占日本自俄罗斯进口总额的比重分别为61.5%、10.0%;自蒙古国主要进口石灰水泥等产品,占日本自蒙古国进口总额的比重为16.1%。韩国自俄罗斯主要进口矿物燃料等产品,占韩国自俄罗斯进口总额的比重为76.2%;自蒙古国主要进口矿砂等产品,占韩国自蒙古国进口总额的比重为37.8%。总体而言,蒙古国、俄罗斯两国在东北亚地区的能源资源保供上起到关键作用,深化中蒙俄能矿资源合作将进一步优化地区产业链供应链布局,提高安全性和稳定性。

二、基于贸易竞争优势的中蒙俄能矿产业链合作现状分析

本文选择石油、天然气、煤炭、铁矿、铜矿作为代表性的能矿资源品种,从全产业链视角,结合TC指数分析中国、俄罗斯、蒙古国各自在不同矿种产业链各环节上的贸易竞争优势。TC指数为(出口额-进口额)/(出口额+进口额),TC指数区间为[-1,1],越接近1表明分析国在该产品上具有越强的竞争优势,反之为竞争劣势。

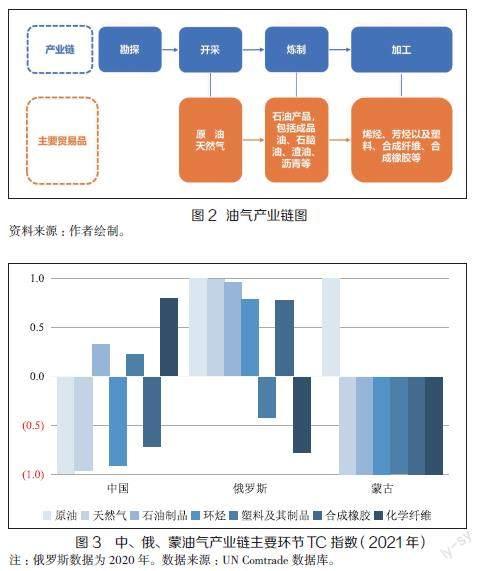

(一)油气产业链

油气产业链主要分为勘探、开采、炼制、化工等环节。在开采、炼制、加工三个环节,选择主要贸易产品,通过TC指数分析中国、俄罗斯、蒙古国在油气产业链中的贸易竞争力。开采环节贸易品为原油和天然气。炼制环节选择HS4位码为2710的产品,全称为石油及从沥青矿物提取的油类。化工环节选择HS4位码为2902的产品,全称为环烃。化工环节选择HS2位码39的塑料及其制品、HS4位码4002的合成橡胶以及HS2位码54的化学纤维长丝和HS2位码55的化学纤维短纤。中国和俄罗斯、蒙古国在各个环节的TC指数如图3所示。

中国的原油和天然气进口依赖度较高,TC指数均接近-1,而俄罗斯的原油和天然气则具有明显的出口优势,TC指数均接近1,这说明俄罗斯在原油和天然气上具有天然的资源优势。英国石油公司(BP)发布的《BP世界能源统计年鉴2022》也显示,2021年俄罗斯的日均原油产量为1094万桶/天,占全球原油产量的12.2%;天然气产量为7107亿立方米,占全球天然气产量的17.4%。对比油气产业链关键产品的TC指数可以发现,中国和俄罗斯优势互补明显,中国在油气产业链的中下游环节更具贸易比较优势,尤其是塑料、化纤等产品,而俄罗斯在中上游环节更具贸易比较优势,但是塑料、化纤等产品的TC指数为负。蒙古国在油气产业链上的优势较弱,除原油外,其他产品均以进口为主。

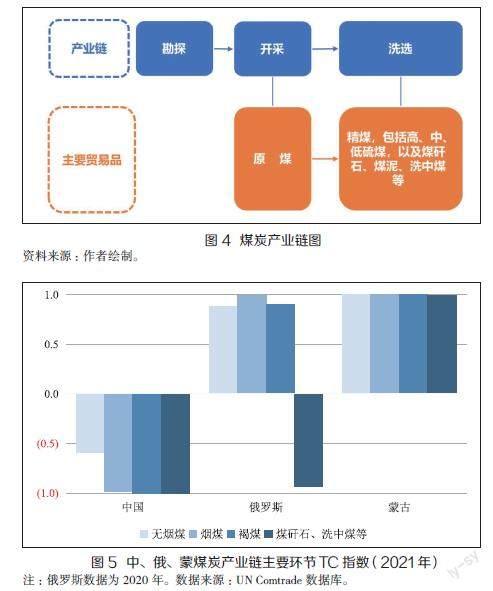

(二)煤炭产业链

油气产业链主要分为勘探、开采、洗选等环节。在开采、洗选两个环节,选择主要贸易产品,通过TC指数分析中国、俄罗斯、蒙古国在煤炭产业链中的贸易竞争力。开采环节选择贸易品为原煤。洗选环节选择HS6位码270111的无烟煤和270112的烟煤、HS4位码2702的褐煤以及HS6位码270119的煤矸石和洗中煤等。中国和俄罗斯、蒙古国在关键产品的TC指数如图5所示。

中国在煤炭产业链中贸易优势不明显,在开采、洗选等环节TC指数均为负,甚至接近-1。反观俄罗斯、蒙古国两国,在无烟煤、烟煤、褐煤等主要貿易产品上都具有明显的比较优势。虽然蒙古国的主要贸易产品TC指数高于俄罗斯,但是俄罗斯在关键产品上的贸易规模优势明显。《BP世界能源统计年鉴2022》也显示,2021年俄罗斯、蒙古国的煤产量分别占全球的5.5%、0.4%,出口分别占全球的17.9%、1.4%;虽然中国的煤产量占全球的比重高达53.8%,但是出口仅占全球的0.9%。这说明中国生产的煤主要以内需为主。

(三)铁矿产业链

铁矿产业链主要分为勘探、开采和采选、冶炼和加工环节。在开采、冶炼、加工三个环节,选择主要贸易产品,通过TC指数分析中国、俄罗斯、蒙古国在铁矿产业链中的贸易竞争力。开采和采选环节贸易品为铁矿砂及其精矿,冶炼环节贸易品选择中国贸易量更大的生铁。加工环节选择钢铁三种分类下中国贸易量最大的产品作为代表,铁及非合金钢类选择HS4位码为7210的产品,全称为宽度在600毫米及以上的铁或非钢合金平板轧材;不锈钢类选择HS4位码為7219的产品,全称为宽度在600毫米及以上的不锈钢平板轧材;其他合金钢类选择其他合金钢平板轧材选择HS4位码为7225的产品,全称为宽度在600毫米及以上的其他合金钢平板轧材。钢铁制品选择HS2位码73下的所有产品。中国和俄罗斯、蒙古国在铁矿产业链各环节的TC指数如图7所示。

中国由于铁矿石对外依存度高,进口铁矿石和生铁用于钢铁生产,铁矿石和生铁的TC指数为负值,不具竞争优势。但中国在钢铁加工环节的TC指数均为正值,铁或非合金钢平板轧材、其他合金钢平板轧材的TC指数均超过0.5,显示中国具有较强的贸易优势。俄罗斯在铁矿石采选环节有一定贸易优势,在生铁环节贸易优势更为显著,但在钢铁生产环节,仅其他合金钢类略有优势,铁或非合金钢类、不锈钢类处于贸易竞争劣势,特别是后者。在钢铁制品加工环节,总体也处于贸易劣势。蒙古国在铁矿石采选和冶炼环节具有极强贸易竞争优势,但在钢铁加工、钢铁制品加工环节均有较大的竞争劣势。

(四)铜矿产业链

铜矿产业链大致可分为勘探、开采和采选、冶炼和加工环节。在开采、冶炼、加工三个环节,选择主要贸易产品,通过TC指数分析中国、俄罗斯、蒙古国在铜矿产业链中的贸易竞争力。开采和采选环节用于国际贸易的产品为铜矿砂及其精矿,冶炼环节贸易品选择贸易量最大的未锻轧的精炼铜及铜合金。加工环节选择中国贸易量前两大的产品作为代表,分别为铜箔(HS4位码为7410)和铜管(HS4位码为7411)。中国和俄罗斯、蒙古国在各环节的TC指数如图9所示。

中国铜矿砂的TC指数为-1,未锻轧的精炼铜及铜合金的TC指数也接近-0.9,另外两种铜矿冶炼初级产品铜锍、未精炼铜的TC指数均为-1,表明中国在铜矿砂开采、铜矿砂冶炼初级产品环节均无贸易优势。铜制品加工环节中,中国铜箔TC指数为-0.5,处于贸易劣势,但铜管的TC指数接近0.8,表明中国在部分铜制品加工环节有较大优势。俄罗斯和蒙古国在铜矿砂采选、冶炼环节均有贸易优势,而在铜制品加工环节均处贸易竞争劣势。特别是蒙古国在铜矿产业链前两个环节和后续环节的TC指数处于两极,表明其铜深加工能力整体薄弱。

三、推进中蒙俄能矿产业链合作的总体思路和政策建议

由以上分析可知,中国与蒙古国、俄罗斯在能矿资源产业链上的不同环节各具优势,以优势互补、深化合作为基本方向,提出以下思路和建议。

(一)总体思路

油气方面,中国应深化与俄罗斯的油气安全合作,充分发挥与俄罗斯优势互补的特点,加强中俄油气全产业链合作,推动油气勘测、开采、炼制等装备走出去,加强炼制、化工等环节的技术研发合作,挖掘蒙古国市场需求,提高蒙古国在中蒙俄油气产业链合作中的参与度。煤炭方面,中国作为煤炭消费大国,应提高煤炭开发利用效率,发挥俄罗斯、蒙古国丰富的煤炭资源优势,深化中蒙俄三国煤炭产业链联动发展,共同推动煤炭产业绿色、高效发展。铁矿方面,中国应在铁矿石开采和采选、铁矿粗加工环节,加强与俄罗斯、蒙古国的合作,通过扩大进口来源保障铁矿石和铁矿粗加工产品的供应。在钢铁产品加工环节,中国可发挥整体优势,与蒙古国探索加强各类钢铁产品、钢铁制品制造环节的合作,与俄罗斯探索拓展不锈钢等制造环节的合作。铜矿方面。中国在铜矿石开采和采选、铜矿粗加工环节,应加强与蒙古国、俄罗斯的合作,在铜管、铜箔等产品制造环节,积极开拓与俄罗斯、蒙古国的合作。

(二)政策建议

一是采取多元化合作方式。创新非股权合作方式,发挥中国能矿产品加工技术等优势,在能矿资源全产业链中实现深度融合。同时,多种矿产具有伴生特点,在后续加工制造中也需要多种矿种混合或搭配投入,需高度重视不同矿种之间国际合作协动。加大资源勘探开发环节投入,通过勘探技术援助、技术合作等方式,与俄、蒙两国共同探寻潜在可开发能矿资源。

二是共同加强运输通道建设。加快推进中俄油气陆上管道建设,推动油气管道运输过境蒙古国,密切中蒙俄三国油气运输合作。完善煤炭、铁矿、铜矿等能矿资源的主要陆上运输通道建设,提高中俄、中蒙边境口岸通关效率。加强中蒙俄三国统筹布局能矿资源运输线路,加强对从铁路口岸到矿山的支脉路线的建设和畅通,确保运输环节总体的畅通稳定。持续提升中欧班列的运输能力和效率,推动俄罗斯和蒙古国的煤炭、铁矿、铜矿作为中欧班列的回程货源。

三是拓展冶炼、加工等环节产业链合作。推动国内企业在俄、蒙建立矿产资源开采和深加工基地,积极对接俄、蒙采矿和冶金等产业发展诉求,尽可能延长中国在俄、蒙的产业链,提升利益共享程度。针对能矿资源下游产业中高水平合金、高水平新材料等关键制造环节,加大科技攻关力度。

四是优化能矿领域合作机制。充分发挥中国(黑龙江)自由贸易试验区以及满洲里、二连浩特沿边重点开发开放试验区等开放平台的优势,先行先试探索推进中蒙俄能矿领域合作的创新政策。探索在满洲里、二连浩特、阿尔山、策克、甘其毛都等面向俄罗斯和蒙古国的口岸建立大宗商品期货交割库,试点与俄罗斯、蒙古国开展大宗商品本币计价、交易、结算机制。探索建立中蒙俄能矿资源联合监测机制,加强国际形势跟踪,试点开展能矿资源断供保障机制,推动区域供需平衡,避免短缺风险。

(作者单位:中国宏观经济研究院对外经济研究所)

责任编辑:康伟