亚马逊Q3净利润暴增240%始于零售的巨头正在打造AI生态

陈杰瑞

1994年成立的亚马逊曾经只是一个网络书店,在经过了近30年的蜕变和转型后,如今已经成为市值超1.5万亿美元的互联网巨头。

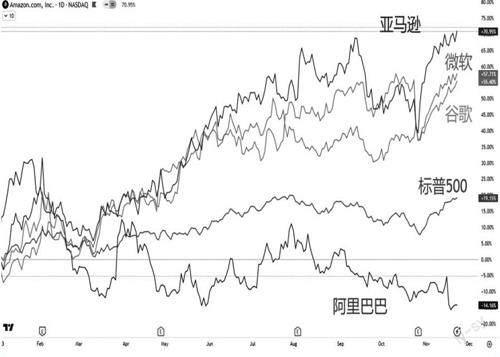

虽然缺乏AI相关的“爆点”,但亚马逊不管是业务模式还是股价表现,给人的感觉用一个字来形容就是“稳”。股价今年累计上涨超过70%(截至11月23日),涨幅不仅远高于标普500的20%,也要高于云计算领域中的另两大巨头微软和谷歌。作为对比,中国电商巨头阿里巴巴同期股价累计下跌超10%。

2023年第三季度亚马逊营收增长13%至1431亿美元,实现净利润99亿美元,同比暴增241%。

营收的增速显示,公司已经走出了2022年的颓势,公司北美和国际业务的利润率均创两年多来新高。净利润惊人的涨幅背后,除了有云服务AWS一如既往的巨大贡献外,也有一部分要归功于所投资的电动汽车公司Rivian的估值增加。

虽然亚马逊早已不是当年那个在线图书零售商,但时至今日,零售业务依然是其最大的收入来源和最稳的基本盘。

不过过去一年多美国的高通胀和持续加息把亚马逊这家全球最大的在线零售商折磨得不轻。在收入端,消费者的可支配收入和消费意愿都受到明显冲击,电商收入在2022年一度出现同比负增长。而在成本端,维持庞大的物流网络又需要耗费大量的资金(如人工),这些因素大幅挤压了电商业务的利润空间。

但随着美国通胀从去年7月的峰值9.1%一路回落到目前的3.2%,零售市场迎来了曙光。亚马逊三季度的电商业务销售额同比增加6%至约573亿美元,这是过去四个季度以来的最高增速。7月份的PrimeDay被称为史上最大规模的促销活动,这也体现在这一季度的业绩之中。

如今的电商业务对亚马逊营收的贡献已经从2017年的64%降至40%,但这并不意味着业务本身的萎缩,只是因为包括云计算等在内的其他板块展现出了更惊人的成长。就在线销售领域来说,亚马逊仍是北美市场的龙头,并且在未来很长一段时间内都是竞争对手难以企及的存在。

数据来源:Tradingview

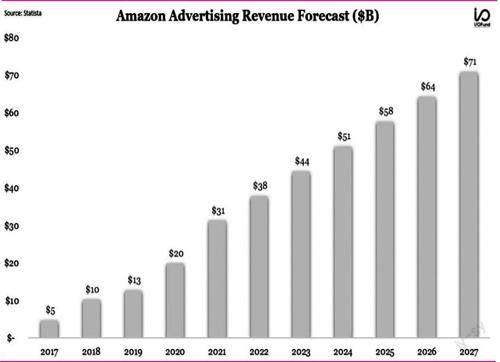

数据来源:Statista,VOFund

InsiderIntelligence的报告称,今年美国在线销售总额将达到3845亿美元(占总体零售销售的三成多),其中亚马逊约占40%,预计行业在未来几年将保持略高于10%的增速,并在2027年超过6000亿美元的规模,届时亚马逊的电商销售将达到2800亿美元左右,市场占比进一步升高,而第二和第三位的eBay和沃尔玛预计仅有454亿和86亿美元。

在增速趋缓的电商业,拥有绝对市场份额和完善物流体系的亚马逊有着牢不可破的护城河。只要能实现不低于行业水平(10%左右)的销售增速,就可以轻松保持在北美电商领域的断层式领先。当然,包括Temu、Shein、TikTokShop等跨境电商新势力的挑战,值得市场关注。

值得注意的是,亚马逊的第三方卖家服务(佣金、物流费用以及广告)收入保持近20%左右的同比增速,远高于自营业务,三季度的销售额已经达到了自营业务收入的近六成,预计在未来几年就能实现赶超。

亚马逊以零售业务为核心,其整体利润率自然无法与英伟达、微软等相提并论。但尽管如此,公司三季度17.15%的毛利率还是创下了新世纪以来的最高水平。但让投资者真正对亚马逊保持乐观期待的显然不是卖出的“产品”,而是营收增速更快、利润率更高、发展潜力更大的云计算、AI和在线广告等“服务”。

科技巨头有着天然的流量优势,而数字广告则是流量变现的最有效的方式,在这一领域,谷歌(Alphabet)和Meta牢牢占据前两位。虽然排行行业老三,但广告仍然是亚马逊内部在三季度增长最强劲的板块,收入同比增长26%至121亿美元,高于预期且增速也高于Meta的23%和谷歌的9%。

尽管布局较晚(亚马逊2021年起财报中才开始单独披露广告业务),但亚马逊凭借其在电商业务中所积累的巨大流量和第一手数据,以及流媒体平台的普及,正在逐步成为一家真正的数字广告巨头。2023年全年的广告收入有望超过400亿美元,并继续以15%左右的速度增长。

展望未来,人工智能或将给广告业带来颠覆性的变革(如帮助广告商以更低的成本精准定位目标群体),从而刺激平台广告收入的增长。更重要的是,由于资本支出相对于零售和云计算要少得多,因此广告业务具有极高的利润率,有望与电商和云服务一起成为亚马逊的“三驾马车”。

亚马逊“三驾马车”中的核心自然是云服务AmazonWebService,即AWS。

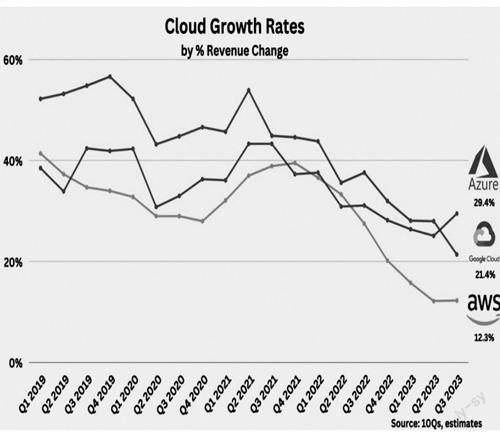

Statista的数据显示,截至2023年第三季度,亚马逊(AWS)、微軟(Azure)和谷歌(谷歌云)占据了全球云计算市场约66%的份额,其中亚马逊的体量(31%)大幅领先于微软(增至25%)和谷歌(降至10%)。

AWS在三季度创收231亿美元,同比12%的增速与前一季度持平。虽然结束了连续六个季度的增速放缓,但12%依然是2014年以来的最低增速,落后于直接竞争对手微软和谷歌。但投资者仍然有理由感到乐观。

随着生成式AI的热浪席卷全球,云计算迎来直接利好。市场调研机构FortuneBusinessInsights的调查显示,云计算市场预计将以每年20%的速度增长,到2029年达到1.7万亿美元的规模。亚马逊CEO认为,生成式AI将在未来几年为亚马逊AWS带来数百亿美元的收入,而这可能只是一个保守估计。

另外一个利好便是AWS可观的盈利能力。虽然从收入来看AWS仅贡献了16%,排在电商和第三方销售服务之后,但却贡献了62%的营业利润(69.8亿美元,同比上涨29%),裁员和减缓招聘将AWS的营业利润率提升至30%。AI需求的爆发式增长有望持续提升AWS的盈利水平,并对零售和广告等其他板块产生积极影响。

数据来源:10Qs

掩饰不住的野心亚马逊正在打造AI生态系统

讲到AI,在OpenAI火爆出圈后,亚马逊也紧随其后,向AI初创公司Anthropic投资最多40亿美元并获得部分股权。后者可以使用AWS的云端资源来训练其大语言模型Claude,而该模型又将被整合进亚马逊的云平台服务Bedrock之中。

另外有消息称,亚马逊即将推出代号为Olympus的全新一代大语言模型,以代替今年4月推出的Titan。新的模型有望帮助亚马逊优化产品和服务,提高用户体验,增加AWS的吸引力,并在生成式AI的竞赛中迎头赶上。

AI时代算力为王,而算力需要芯片来实现。从性能和成本角度考虑,云计算三巨头纷纷涉足自研芯片这一领域,这其中亚马逊再一次抢占了先机。

目前亚马逊已经拥有了网络芯片、服务器芯片和AI芯片三条产品线,其中AI芯片类别中又有着推理芯片Inferentia(2018年)和训练芯片Trainium(2020年)。基于自研芯片和行业领先的云服务架构,亚马逊正在努力打造AI生态系统,挑战与机遇并存。

尽管从业绩指引来看,亚马逊对其四季度收入预期较为保守,但亚马逊在零售、数字广告、云服务和AI等领域多元化的布局使得其有能力应对经济周期波动中所带来的不确定性。

Tipranks的统计显示,过去3个月内共有41位华尔街分析师给出亚马逊“买入”的评级。未来12个月的平均预测价格为175.51美元,最高预测价为210美元,这意味着当前股价还有20%-43%的上涨空间。

(作者系嘉盛集团资深分析师。文章僅代表作者个人观点,不代表本刊立场。文中所提个股仅做分析,不做投资建议。)