新闻出版企业上市路径与时机主要影响因素论略

陶大坤

摘要本文在系统梳理我国新闻出版企业上市现状的基础上,就影响新闻出版企业上市路径与方式的主要因素进行了分析与探讨。

关键词新闻出版企业影响因素

中图分类号G206文献标识码A

一、新闻出版企业上市现状

近年来,随着文化体制改革的不断深入和政策瓶颈的不断突破,新闻出版企业频频涉足股市。至目前为止,我国共有9家新闻出版企业通过各种方式渠道登陆证券市场,如表1所示:

在这些新闻出版企业通往证券市场的途径中,有的通过直接上市,有的采取买壳或借壳上市;有的便通过分拆上市;有的在境内上市,另有一些则在境外上市。在上市时机上,有时几年内没有一家传媒企业上市,而有时则一年内集中几家新闻出版企业登陆证券市场。那么,影响我国新闻出版企业上述不同上市路径选择的主要因素是哪些,是何种缘由促成了其不同上市时机的选择呢?

二、影响新闻出版企业上市路径主要因素分析

新闻出版企业上市,涉及到传媒产业政策、企业自身情况、证券市场建设状况及门槛规定等多重要素。在上市路径选择中,这些因素的影响作用显而易见。

1政策导向

在我国国家的宏观政策往往在很大程度上主导着新闻出版业与资本联姻的方向、路径和进程。新闻出版业在资本市场上的每一步迈进也都与政策瓶颈的突破息息相关。政策导向在新闻出版企业上市的进程中扮演着“引领者”的重要角色。

1999年7月28日,《成都商报》的控股子公司博瑞传播借壳上市,我国新闻出版企业首次通过边缘突破方式涉足资本市场。2003年12月31日,国务院颁发了《文化体制改革试点中支持文化产业发展的规定》(国办发[2003]105号),确立了新闻传媒引入社会资本的分类分层投融资政策。国办发105号文件的颁发,为我国传媒集团直接上市扫清了政策障碍,并指明了运作方向。一年后的2004年12月31日,《北京青年报》旗下的北青传媒股份有限公司在香港联交所直接上市,成为“内地传媒第一股”。

北青传媒上市后,很快就暴露了新闻出版企业将经营性资产剥离上市后造成的产业链被割断、容易产生关联交易的弊端,北青传媒因而也被称为“没有厨房的餐厅”。2007年,“中国出版传媒第一股”的辽宁出版传媒在沪整体上市,我国新闻出版企业也首次以“带厨房的餐厅”的形象亮相资本市场。另外,随着国家对新闻出版企业海外上市限制政策的解阀,一批具有创投概念的新闻网站和商业性的出版企业也将踏上境外上市的融资之旅。

由间接上市到直接上市,从分拆上市到整体上市,再由境内上市到境外上市的突破,我们可以看到,每一步的变迁和迈进,都是以政策的突破引导为前提的,政策导向对于新闻出版企业上市路径选择的影响由此可见一斑。

2新闻出版企业自身状况

作为资本市场上市的主体,新闻出版企业自身的发展状况毋庸置疑会影响到上市路径方式的选择。新闻出版企业自身的影响力如何,其经营效益表现怎样,每年的利润额有多少,其公司治理水平怎样,经营管理是否规范,等等,这些要素指标的状况能否与境内和境外、主板和创业板等不同证券市场对上市公司门槛设置要求相匹配,会直接对其上市路径方式的选择产生影响。

从新闻出版企业上市的实践来看,由于我国绝大多数传媒企业实行的是“事业单位企业化运作”,囿于外部管制因素的影响,绝大多数传媒企业尚未成为真正的市场主体,也未建立起科学合理的现代企业制度。因而在其上市之前,必须进行改制,按照规范化公司的运作要求对其进行股份制改造,重塑市场主体。由于自身基础条件不同,传媒改制后的效果也大相径庭。基于自身状况和其他各种因素的考虑,那些上市指标暂时不能满足证券市场门槛要求的传媒企业,便选择了“迂回战术”,通过借壳或买壳的方式实现间接上市。如1999年《成都商报》买壳四川电器上市,2007年解放日报报业集团借壳新华传媒上市。而那些在改制后能达到证券市场直接上市指标要求的,进一步视自身业务状况,有的选择在主板市场上市,有的则在二板市场上市,例如,作为中国最大出版商之一的辽宁出版集团,是我国出版业第一家完全政企分开、政事分开,最先完成股份制改造的出版产业集团,由于其自身经营业绩表现良好,因而在13家新闻出版集团角逐首轮IPO的竞争中脱颖而出,成功在上海证券交易所上市。另外,还有一部分有好的概念或盈利模式,则选择在境外上市,如新华文轩选择在香港直接上市,而新浪等新闻门户网站则直接登陆美国纳斯达克市场。

新闻出版企业在改制的过程中,重塑市场主体是否到位,改制后的各项指标参数能否达到不同证券市场的门槛要求,这些直接关乎到其上市渠道和途径的选择,而只有其具备了较为完善的法人治理结构和科学合理的现代企业制度,具有了不俗的经营业绩表现和良好的前景预期,并在相关指标上让人刮目相看,新闻出版企业才能在上市路径的选择上握有更多的主动权和选择权。

3证券市场体系建设状况

证券市场这个平台自身建设情况如何,是否具有完善的功能、健全的法制,是否透明高效、具有规范的运作,能否充分保护出资人和投资者的利益,是否具有健全丰富的多层次市场体系来满足不同类型企业的融资需求,等等,诸如此类的“基础设施”建设怎样,会对前来上市的新闻出版企业产生不同的吸引力,进而影响到其上市途径和渠道的选择。

新闻出版企业的上市路径选择与证券市场的建设状况密切相关。在2005年我国股市股权分置改革之前,鉴于股市机制功能的不健全和运作的不规范,新闻出版企业上市数量甚少。2005年4月,随着股权分置改革的逐步实施,长期困扰我国股市的结构性矛盾迎刃而解,股市也由长期低迷转为牛市,市场功能全面恢复。2006年,《证券法》和《公司法》得以修订,我国证券市场在法制化建设方面迈出重要步伐,这也为证券市场发展和创新消除了诸多限制。伴随着类似改革措施的推进,我国证券市场不断走向成熟与规范,新闻出版企业也迎来了在境内上市的热潮:在2006—2007年一年的时间内,就有华闻传媒、解放日报报业集团、广州日报报业集团和辽宁出版集团四家传媒企业境内上市;在2008年,有安徽出版集团借壳“科大创新”上市;而在2009年里,江苏凤凰出版集团上市已板上钉钉,另还有湖南出版集团、宁波日报报业集团、江西新华发行等近十家新闻出版企业正积极筹备,等候上市。

在证券市场发展状况对上市地点选择的影响上,透过辽宁出版集团上市地点的变化可略见一斑。早在2004年,辽宁出版集团就开始了股份制改造,由于当时我国股市运行不规范,因而辽宁出版集团最初的理想选择之地是香港。但是,三年之后的2007年,随着股权分置改革的成功、证券市场法制体系的完善以及监管效率的提高,国内证券市场逐步

步人规范化运行轨道。股市形势也一片大好,牛市冲天。在此背景下,辽宁出版集团也改变了其初始选择,最终选择在境内A股市场上市。据柳斌杰透露,促使辽宁出版集团转栖沪市的主要原因是其领导层觉得国内股市不但走向健全,在A股上市收益更好,可以筹集到更多的资金。

多层次证券市场体系的建设状况也是影响上市路径选择的一个重要方面。在我国尚未开通中小企业板和创业板市场之前,一些国内企业由于无法满足主板市场较为苛刻的上市要求,便“各显神通”,或者通过借壳买壳方式实现间接上市;或者转投境外,在美国纳斯达克、香港创业板或新加坡证券交易所上市。而随着我国创业板市场的即将推出,部分企业的上市路径将会发生转变,它们可以方便的选择在创业板直接上市,而无需借壳买壳来“曲线救国”,抑或劳神费力的远赴重洋去境外上市。

三、影响新闻出版企业上市时机主要因素分析

1宏观经济形势与资本市场发展态势

纵观中国上市公司的发展历程,我们可以发现,中国上市公司的命运与中国宏观经济尤其是资本市场的发展态势与行情息息相关,中国传媒娱乐板块上市公司的上市运作也概莫能外。在1994年以来已上市的14家传媒娱乐股中,真正涉及传媒主营业务的主流传媒概念股仅有9家,他们上市的时机耐人寻味:1999—2000年有三家传媒主流媒体——电广传媒、博瑞传播、赛迪传媒,当时的1999年,中国股市行情好;而在2000年—2004年的五年时间里,没有一家传媒股在中国境内上市(2004年12月北青传媒在香港联交所(境外上市)除外),主要原因是这几年中国股市行情不好,尤其是2001年4月~2005年,中国A股市场处于漫漫熊市背景之下,因而连借壳上市的传媒股都没有;但在2006年—2007年12月,中国股市牛气冲天,借此东风,有四家传媒股上市,其中,华闻传媒借“燃气股份”上市,解放日报报业集团借“新华传媒”上市,广州日报报业集团的粤传媒借“九州阳光传媒”上市,辽宁出版集团的“出版传媒”更是将编辑业务与经营性业务打包整体直接上市。2008年,金融海啸席卷全球,中国股市再遭熊市,在这一年里,也只有安徽时代出版独此一家借壳上市。

由此看来,传媒企业上市的时机选择与中国资本市场的行情状况密切相关。在宏观经济形势走强和证券市场行情向好的情况下,投资者投资热情高涨,发行股票数量较多,募集资金数额也较多,拟上市传媒企业抓住这一时机发行上市相对容易;反之,市场行情趋淡的情况下,传媒企业发行上市难度加大,企业一般也不会选择在此时机上市筹资。

2证券市场已上市传媒企业业绩表现

上市传媒企业业绩表现作为传媒行业发展状况的“晴雨表”,对于投资者是否愿意认购新发行的传媒股具有重要导向作用。当一个行业预期业绩向好并且近期内有多家企业上市时,这个行业就容易引起投资者的注意,在行业个股涨势良好的示范效应下,行业内公司上市就会得到投资者的青睐,此时上市,就容易得到追捧。相反,当行业内上市企业表现欠佳时,人们预期趋坏,发行新股筹资难度加大,此时,企业也不愿意贸然上市。个中情形,在我国传媒企业上市进程中略见一斑。

根据数据显示,在2001—2005年里,从获利能力方面来看,我国已上市传媒企业在净资产主营业务利润率上明显低于其他A股上市公司的均值。除2004年外,上市传媒企业在每股净收益(EPS)上明显高于其他A股上市公司。就投资者最为关注的净资产收益率而言,上市传媒企业则略优于A股其他上市公司。整体观之,传媒股的业绩表现虽略优于其他A股上市公司的平均状况,但在业绩上依然不温不火,业绩平平。尤其是相较于金融、能源、地产等备受投资者青睐的蓝筹股而言,更是乏善可陈。也正因为如此,在2001—2005年里,我国新闻出版企业除了北青传媒在香港联交所直接上市外,没有一家传媒企业选择登陆A股上市。

但是,进入2007年之后,内陆资本市场上传媒企业利润普遍实现较快增长。数据显示,从业绩上分析,除了在资产收益率上略低于沪深平均水平外,传媒上市公司在总资产增长率、净资产收益率、营业收入增长率、税后利润增长率、市盈率方面的表现均明显好于沪深股市企业平均水平,特别是在总资产增长率和营业收入增长率方面,表现抢眼。上市传媒企业业绩呈现的良好态势,也引领了新闻出版企业上市的浪潮。在2007年一年里,就有解放报业集团、粤传媒、新华文轩、辽宁出版集团四家新闻出版企业上市。在2008年里,还有安徽出版集团整体上市,而且还创造了文化传媒类上市企业每股收益最高和出版主营业务净资产收益率最高的记录。“榜样的力量是无穷的”,紧随着,包括广东出版集团、宁波日报报业集团、重庆出版集团等10余家新闻出版企业都在积极筹备,计划整体上市。

一言蔽之,上市传媒企业的业绩表现与新闻出版企业上市时机的选择息息相关。两者一荣俱荣,一损皆损。当上市传媒企业效绩表现平平时,新闻出版企业就很难发行上市;而当“雨过天晴”、传媒企业股市业绩表现抢眼时,受行业个股涨势的示范效应以及多家传媒企业上市的连带效应,此时上市就相对容易,而且还能获得投资者追捧。

3传媒企业自身财务状况和经营业绩

良好的业绩记录和预期的股利增长是投资者最终追求的目标。公司财务状况和经营业绩也同时体现了公司的资产运作情况、债务偿还能力以及盈利水平和现金流量等诸多问题。当传媒企业的经营业绩和财务状况良好时,就比较容易通过监管部门的审批,公司上市也就相对容易。

这一点在广州日报(粤传媒)转板上市的进程中体现得淋漓尽致。

转战主板市场一直是在三板市场混迹了七年之久的广州日报的最大梦想。早在2002年,广州日报便寄望于由三板转至A股主板市场,但由于借壳上市的传媒企业内部机制没有完全实现市场化,业绩表现都不甚理想,广州日报的转板之路只好作罢。2005年,广州日报又向证监会提交了直接转板上市的请求,但又因为粤传媒和大股东之间的关联交易过高,超过了证监会规定的关联交易不超过主营收入30%的要求,故而当年的上市之旅又一次搁浅。

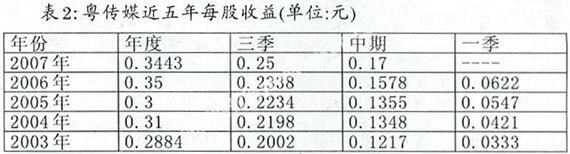

为了实现尽快上市的梦想,粤传媒从自身身上做足功夫。经过努力,2006年全年粤传媒的关联交易占主营收入之比从上年的39.67%大幅下降至30.46%。与此同时,其公司治理结构也不断完善,三年来经营能力不断增强,自身资产质量和盈利水平也不断提高(如表2所示)。历尽漫漫七年,在经营业绩颇佳的2007年,广州日报终得实现IPO上市,梦圆主板。

由此观之,新闻出版企业基础工作是否扎实,运行是否规范、治理机构是否完善、财务状况和经营业绩如何等自身因素也是上市时机的一个重要影响因素。在企业处于最佳运营状况时登陆证券市场,上市才会更加容易获批进而获得投资者青睐。而如果自身“内功”修炼不足,上市也只能是空中楼阁。

四、结语

本文就影响我国新闻出版企业上市路径和方式的主要因素进行了分析。除了文中所述的种种影响要素之外,当然,世界经济形势、申请上市企业数量以及不同上市机构门槛设定等外部因素也是我国传媒企业上市之前需待考量的指标。随着政策的不断开放和资本市场的逐步发展完善,在我国,越来越多的新闻出版企业会登陆证券市场上市融资。而只有把握好了以上影响因素,选择好了正确的上市方式和上市时机,才能避免上市“后遗症”,进而充分借力资本市场以发展壮大,锻造出中国的传媒航母。