上市房地产企业零杠杆现象影响因素研究

张信东,陈 湘

(山西大学 管理学院,山西 太原 030006)*

一、引言

房地产是我国经济增长的支柱产业,伴随其上下游关联行业拉动的经济增长占GDP增强比重超过20%,是影响国家经济运行的重要产业。作为资金密集型行业,房地产企业对资金使用大、周期长、风险高,对外部融资高度依赖。然而长期以来,作为我国房地产行业领头羊的房地产上市企业却表现出与一般房地产企业相背离的低杠杆现象,甚至其中有一部分放弃了长期负债这一具有财务杠杆效应、能够撬动企业价值增长的重要融资方式,这与资本市场和房地产市场的普遍规律不符,房地产上市企业的资金构成和资本结构决策,以及这种极端债务保守主义所表现出的零杠杆现象正是本文的主要研究对象。

在财务领域,度量企业资本结构的指标通常采用资产负债率,但资产负债率考虑的是企业的全部负债占总资产比值,其中包括了应付账款、应付票据、应付职工薪酬、应交税金等与企业日常生产经营活动相联系的自然融资,这些短期负债类项目在一定意义上并不是企业真正的筹资策略所致,反映不了企业的真实资本结构决策行为。我们应当关注企业融资决策所引致的资本构成及资本结构情况,可以采用长期负债率、有息负债率和长期有息负债率三个指标刻画企业资本结构,以真正捕捉上市房地产企业的资金来源和资本构成情况。我们所称的零杠杆、低杠杆现象,均指由该三个资本结构度量指标刻画的现象。

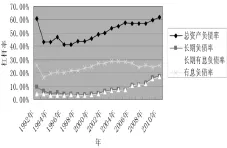

图1和图2具体描述了1992~2010年我国上市房地产企业杠杆的变动趋势和各年不使用长期负债、长期有息负债和有息负债的公司比例情况。

图1 我国上市房地产企业总资产负债率、长期负债率、有息负债率和长期有息负债率分布(1992~2010)

图2 我国上市房地产企业零杠杆、低杠杆企业个数比例情况(1992~2010)

从图1走势来看,2005年以前平均长期负债率和长期有息负债率只维持在5%的低位,2006年以后虽呈上升趋势,但仍没有超过20%。有息负债率基本保持在25%左右,对比各年平均高达40%~60%的总资产负债率,我国上市房地产企业对杠杆融资的使用比例非常低。图2可以发现,2007年以前约1/3的企业长期负债为0,约有30%~40%的企业放弃长期借款和债券融资,有息负债率为零的企业比例也在5%左右,零杠杆企业数的比重非常高。然而,长期负债低于5%的企业比例则达到了60%~70%,长期负债率低于3%的企业比例也在50%左右,大部分企业使用杠杆融资的比例很低,低杠杆的现象非常明显。另外,2007年开始零杠杆企业比例有所下降,可能是相应商业信用融资、股权融资等方式受到经济危机的冲击,影响到企业的债务融资决策。但总体而言,对于高资产负债率的房地产上市企业却选择保守的零杠杆融资策略显然与一般认为房地产行业偏好债权融资不尽相同。

因此,房地产行业中的上市企业的杠杆为零比例较高究竟是由什么原因引起的?何种因素引起了这种现象的产生?哪些企业更倾向于债务保守策略?这将是本文重点研究的问题。

二、相关文献回顾

在S&P500指数中的一些公司,如Google、Apple、Texas Instruments、Bed Bath & Beyond 、Urban Outfitters共同存在这样一种现象:无负债。Strebulaev & Yang(2012)研究发现,美国从1962~2009年零杠杆公司的比例平均为10.2%,几乎有22%的公司的杠杆率低于5%,并且零杠杆策略具有持续性,大约1/4的零杠杆公司在至少连续5年内采用这一策略[1]。Dang(2011)指出,英国约有10%的公司不负债[3]。Wolfgang Bessler(2011)基于G7国家样本公司的研究发现,极度的债务保守是一种国际现象并呈现增长趋势[4]。Strebulaev &Yang(2012)[1]、Byoun(2011)[2]和 Dang(2011)[3]的研究得出,零杠杆公司往往具有规模更小、有形资产少、有较高的现金留存和较低的信用评级,与匹配公司相比股利支付比更高等特征。

国内学者对零杠杆和低杠杆问题的研究相对较少。葛红玲和莫淑(2011)[6]在分析房地产上市公司资本结构基本指标中发现,在所选34家样本公司中2006~2008年长期负债率平均为12%,其中2006年有9家公司长期负债为0,2007年和2008年各有6家公司零长期负债,零杠杆企业比例较高。张信东和倪玲(2012)[5]从公司效率的角度解释了我国上市公司的低杠杆之谜,认为效率与资本结构之间存在着反向指数关系,效率高的公司有着较低的长期负债水平,同时在研究资本结构时要考虑证券市场所处的不同发展阶段。

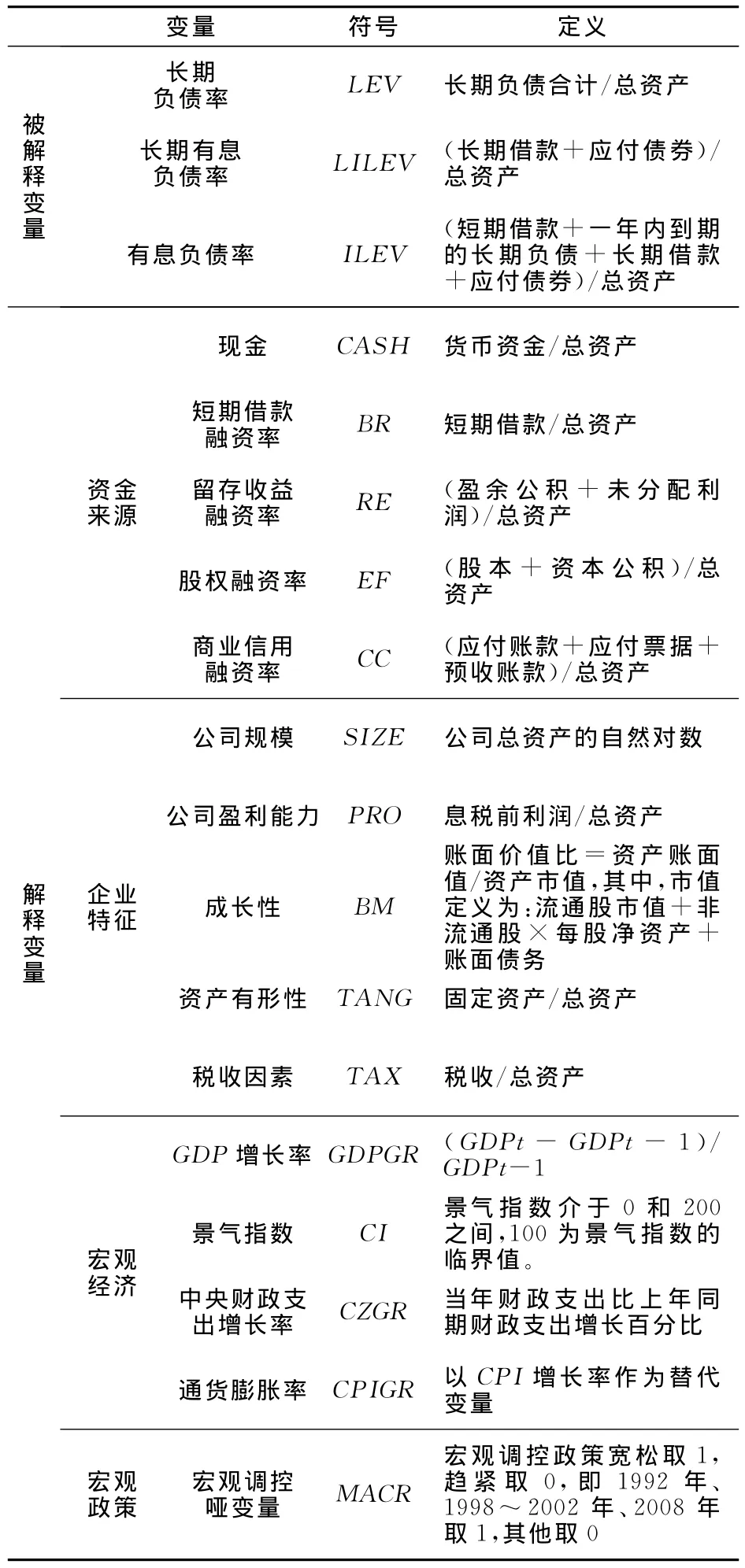

表1 变量解释

通过以上分析,我们发现对零杠杆现象的研究主要集中于美国、英国、G7等国家,而我国上市公司的零杠杆现象也非常普遍,其中以负债融资为主要融资方式的房地产业也存在明显的零杠杆现象,我国对这一问题的研究几乎没有涉及到。因此,对我国上市房地产企业零杠杆现象进行研究,将具有现实意义。

三、相关变量

我们选取长期负债率、长期有息负债率和有息负债率作为企业杠杆的替代变量,以是否选择零杠杆策略作为在Logistic模型中的因变量,当公司是零杠杆时取1,否则为0。

对零杠杆现象解释因子的选择,在国内外学者的研究基础上,结合目前可获得的数据资料,分为资金来源、企业特征因素、宏观经济因素和宏观调控政策因素四个方面。我国房地产企业的资本结构受国家宏观经济政策和金融政策的影响明显,对于宏观调控政策因素的确定,在分析1992~2010年的宏观调控政策基本内容及影响持续度时,将各年份设置0,1变量,宏观调控政策宽松的年份取1,宏观调控政策趋紧的年份取0。表1为相关变量的涵义及计算方法。

四、样本选择及描述性分析

依据中国证券监督管理委员会2001年行业分类标准,从深圳市国泰安信息技术有限公司开发的CSMAR(China Stock Market &Accounting Research)数据库提取原始数据,选取1992年12月31日~2010年12月31日发行的A股上市房地产公司,剔除ST公司以及数据不全的公司,并将资产负债率大于1视为异常值,对该公司的所有指标不予统计。研究样本最终确定为连续19年1382个观测值。对观测值的年报数据进行统计,采用SPSS17.0软件分析房地产上市企业资本结构特征。

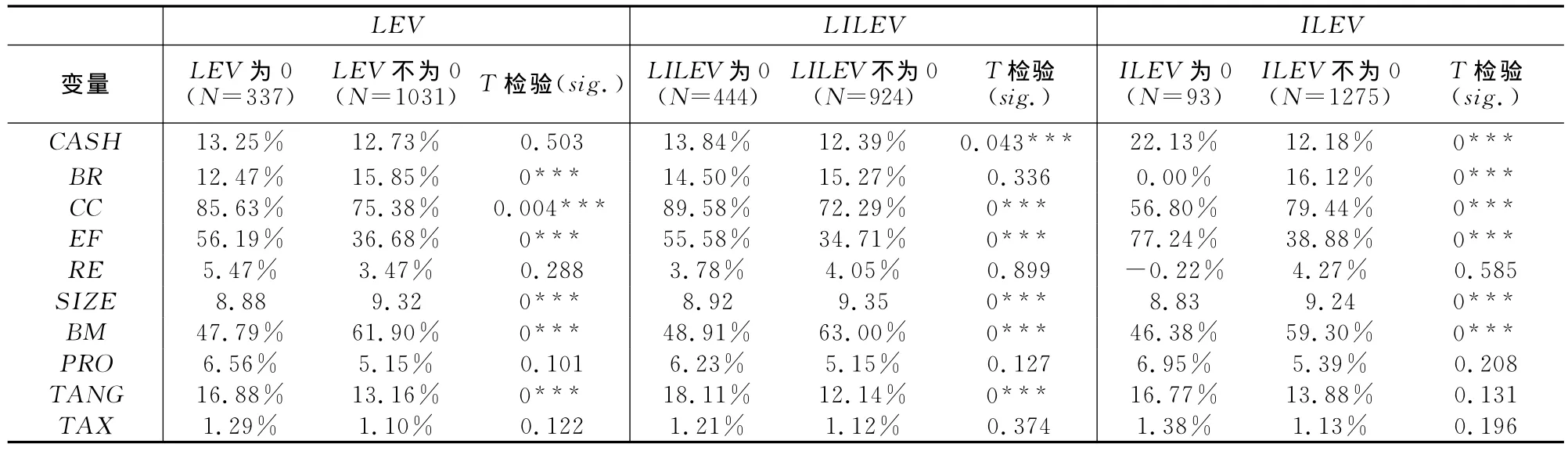

为了准确把握变量基本特征,表2分别以长期负债率、长期有息负债率和有息负债率作为分组依据,对各分组样本的影响因素进行描述性统计,同时分别列示各个因素的独立样本T检验结果。

表2 变量描述性统计分析

由表2可知三组样本企业的商业信用和股权融资率的比例均远远高于货币资金和短期借款率,与之前分析认为我国上市房地产企业更倾向于无息负债的商业信用和股权融资作为资金来源一致。对房地产企业而言,商业信用中主要依赖定金及预收款,不仅与经济环境相关,同时调控政策一部分是通过银行贷款利率对个人信贷进行调控,从而间接影响流入房地产企业的资金量。

在企业特征因素分析中,三种分组结果中规模和账面市值比均有显著性差异,且零杠杆企业的规模显著较小,成长性显著较大,说明企业处于对债务依赖小、发展前景大而采取积极融资决策的初创期或者以销售利润支持资金来源的成长期。这与Dang[3]、Byoun[2]、Bessler[4]等研究结果一致。

五、实证结果与分析

对描述性统计结果进一步分析,将资金来源、企业特征、宏观经济和宏观政策因素的15个变量与上市房地产企业是否选择零杠杆融资进行多因素logistic逐步回归分析,回归结果见表3。

以长期负债率为因变量,进入回归的有短期借款、股权融资、规模、资产有形性和GDP增长率。倾向于采用极端保守的债务策略的零杠杆企业一般规模较小,拥有较少的固定资产,而对外部融资依赖于短期借款和股票发行,受宏观经济状况的影响显著,说明零长期负债企业进行债务融资的阻力较大。

以长期有息负债率为因变量,进入回归的有货币资金、股权融资、盈利能力、规模和GDP增长率。说明对企业采取长期有息债务融资影响显著的主要为其他资金来源,其中零长期有息负债率企业对内源融资、短期债务融资和外部股权融资依赖度较高,且这样的企业同样为小规模企业。

表3 多因素logistic逐步回归结果

以有息负债率为因变量,进入回归的有货币资金、商业信用融资、股权融资和规模。结果表明,当企业内源融资资金充足、拥有较高商业信用融资以及较高股权融资时,倾向于同时放弃短期有息债务融资和长期有息债务融资。

六、结论

1.相对于非零杠杆企业,零杠杆企业更倾向于股权融资、短期借款和无杠杆效应的自然融资,且公司规模小、成长性高、有形资产少、风险大。

2.零杠杆企业受宏观经济和政策因素的影响明显。当经济不景气或者政策趋紧,利率上调银根紧缩时对较多依赖外部融资的房地产企业影响显著,从而影响企业债务融资能力。

根据权衡理论,零杠杆策略不是最优的,不仅无法提供税盾优势,且放弃长期债务而较多选择短期借款融资,会增加短期偿债风险,影响日常经营活动和再融资能力,无法达到最有利于企业发展的资本结构,另外,对于房地产企业本身资金使用周期长的特点,短期借款和无息的自然融资并不能保证资金的稳定。优化房地产企业融资结构、完善资金渠道、保证企业资金稳定是现代企业发展的主要目标。因此,增加长期债务融资和稳定权益融资,提高自身的盈利能力,加强内部资金积累,更有利于企业抵抗外部宏观经济环境和政策的变化,形成企业可持续能力。

[1]Strebulaev I A,Yang B.The mystery of zero-leverage firms[R].Working Paper,2012.

[2]Byoun S,W T Moore and Xu Z.Why do some firms become debt-free[R].Working Paper,2011.

[3]Dang V A.An empirical analysis of zero-leverage firms:evidence from the UK[R].Working Paper,2011.

[4]Bessler W,Drobetz W,Haller R and Meier I.The international zero-leverage phenomenon[R].Working Paper,2011.

[5]Zhang X D,Ni L,Chen Y P.‘Lower leverage puzzle’in China’s listed firms:an empirical study based on firm efficiency[J].Management and Enterprise Development,2012,12(1):54-72.

[6]葛红玲,莫淑.我国房地产企业资本结构特征分析[J].应用经济学评论,2011,(1):17-21.

[7]陈增寿,陈湘.上市房地产企业各生命周期阶段资本结构研究[J].经济问题,2012,(5):78-81.

[8]赵冬青,朱武祥,王正位.宏观调控与房地产上市公司资本结构调整[J].金融研究,2008,(10):78-92