R&D投入对企业绩效影响的实证分析

——以创业板上市公司为例

(南京工业大学经济与管理学院 江苏南京 211816)

现代经济增长理论认为,创新是经济增长的重要源泉。研发活动作为创新的重要环节,只有加强对研发活动的投入,才能真正地增强企业自身的竞争力。创业板市场是为了适应创业和创新的需要而设立的新市场,在创业板市场上市的公司大多从事的是高科技业务,具有较高的成长性。相较于其他企业,创业板上市公司的R&D活动的频率更高,R&D经费支出的信息披露更完整。本文以创业板上市公司为对象,依据创业板上市公司2012年年度报告中R&D等数据,探讨R&D投入对企业绩效的影响。

一、文献回顾

研发活动是创新的重要环节。1992年傅家骥在《技术创新——公司发展之路》中提出了广义技术创新的积累效应,体现为技术水平的宏观递进及国民经济的有效增长。而狭义技术创新则是技术创新的中心环节,并促进科技成果的转化。而R&D活动会引起新的“发明”(新的产品、工艺、生产经营和管理方法)。新的“发明”一旦进入某一生产经营过程、体系之中,即会完成狭义的技术创新。任何狭义的技术创新,一旦进入市场,都有可能被其他企业吸纳和模仿,即创新扩散。任何R&D成果,只有通过狭义的技术创新,才能转化为直接的、现实的、物质的生产力。通过狭义技术创新的扩散,才能提高宏观的技术水平。因此,又可以将“研究开发—狭义技术创新—创新扩散”的全过程称为“广义的技术创新”。广义创新的积累效应,体现为技术水平的宏观递进及国民经济的有效增长。

R&D投入理论逐步演变为当代西方众多经济学理论的两个分支。一是新古典经济学家将技术进步引入到新古典经济学的理论框架中,产生了新古典经济增长理论和内生经济增长理论。二是侧重研究R&D投入的扩散和R&D投入的轨道和范式等理论问题。其中,1986年罗默(Paul Romer)在《收益增长和长期增长》中,提出了一个与收益递减的传统模型不同的收益递增的增长模型。他把技术进步视为经济的内生变量和知识积累的结果,认为知识积累才是经济增长的原动力。罗默的新增长理论的贡献在于,它改变了我们关于增长途径的思维方式。如果技术水平的不同是导致各国生活水平差异的主要原因,并且假定技术知识是一个可以生产出来的要素,那么需要着重研究的方面就有:国家怎样才能提高技术水平,怎样有效地进行技术的转移、扩散和增值等。

国内的学者从不同角度对R&D投入对企业绩效的影响进行了分析,刘和东等人通过对我国西南和西北地区的企业R&D投入绩效研究,发现R&D投入与企业绩效存在高度的正相关。于珍等人以产业组织理论中的哈佛学派和芝加哥学派的争议为研究起点,分析了企业R&D投入和企业绩效的关系,研究表明R&D投入对企业绩效有显著正相关的关系。冒乔玲(2012)等人依据2007-2010年创新型上市公司的相关数据,实证分析了R&D投入对企业成长绩效的影响及其态势。研究表明R&D投入与企业的市场成长速度、成长效率正相关,与企业利润成长速度无关。由此我们可以看出,不同学者对于R&D投入对企业绩效的影响的相关关系的研究不尽相同。一般认为,这是因为研究的出发点和研究对象不同。

二、研究设计

(一)研究假设。组织创新有多种形式,学者们的主流观点是R&D投入是企业绩效的关键决定因素。因此,从企业绩效的角度考虑,增强企业的创新能力十分必要。通过参考已有的理论研究成果,本文就创业板上市公司R&D投入对企业绩效的影响提出如下假设:我国创业板上市公司R&D投入对企业绩效有正向影响。

(二)样本选取。本文选择创业板上市公司为研究对象,是因为创业板上市公司都是国家或者地方认定的高新技术公司,其R&D活动的意愿较大,相关R&D活动的信息披露也比较完全。本文初选样本为2012年财务数据披露齐全的356家上市公司,为了确保最终结果的准确性,按照如下原则对样本进行筛选:剔除不披露R&D经费支出的公司,再剔除有关财务数据异常的公司;剔除了净资产收益率为负的上市公司。通过以上筛选,本文最终选取了创业板308家上市公司2012年的财务数据作为研究样本。数据主要来源于深圳证券交易所及国泰安数据库。

(三)变量设定。

1.被解释变量。被解释变量为企业绩效。评价企业绩效的指标很多,本文选取了净资产收益率(ROE)作为评价创业板上市公司绩效的指标。因为净资产收益率综合性较强、具有代表性,能反映企业经营活动的最终结果和股东投入资金的盈利能力,充分体现企业追求价值最大化的目标。可以表示为:净资产收益率(ROE)=净利润/股东权益。

2.解释变量。解释变量为R&D投入。目前,理论界通常采用以下两种方法衡量企业R&D投入水平:(1)用创新投入来衡量,如R&D经费支出强度;(2)以创新产出来度量,如新产品数量等。由于R&D经费支出强度考虑了各个企业间的个体差异,具有很强的可比性,所以本文选取R&D经费支出强度作为解释变量衡量企业研发投入,进行实证分析。

另外,上市公司年报中R&D经费支出披露有四种情形:(1)董事会报告中披露;(2)财务报表无形资产、管理费用项目注释中披露;(3)同时在董事会报告和财务报表相关注释项目中披露;(4)不披露。本文使用前三种披露情形的R&D支出数据。可以表示为:R&D经费支出强度 (RD)=(R&D 经费支出/营业收入)×100%。

3.控制变量。影响企业绩效的因素有很多,企业规模与企业绩效的关系在众多实证检验中被采纳。熊彼特在他的两个著名假设中就提到大公司比小公司承担更大比例的创新份额。国外的以往研究也表明,规模经济很可能是导致企业R&D投入对企业绩效的影响莫衷一是的重要原因。为了控制公司规模对企业绩效的影响,本文选择公司规模作为主要控制变量。可以表示为:公司规模(SIZE)=ln(总资产)。

(四)模型建立。本文建立模型如下:

ROE=α+βRD+γSIZE+ε

其中,ROE代表企业绩效,RD代表R&D经费支出强度,SIZE代表公司规模,α代表常数项,β代表解释变量对应系数,γ代表控制变量的对应系数,ε代表随机误差项。

三、实证检验分析

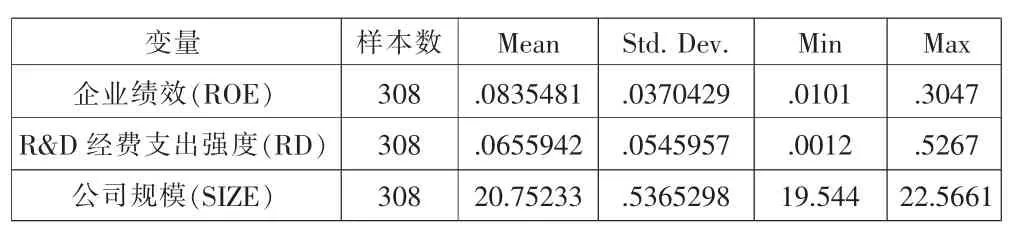

(一)描述性分析。通过下页表1我们可以看出:在总计308家创业板上市公司中,净资产收益率最高为30.47%,最低为0.11%,净资产收益率均值为8.35481%;R&D经费支出强度的平均值为6.55942%;公司规模平均值为20.75233。

表1 研究样本的统计特征

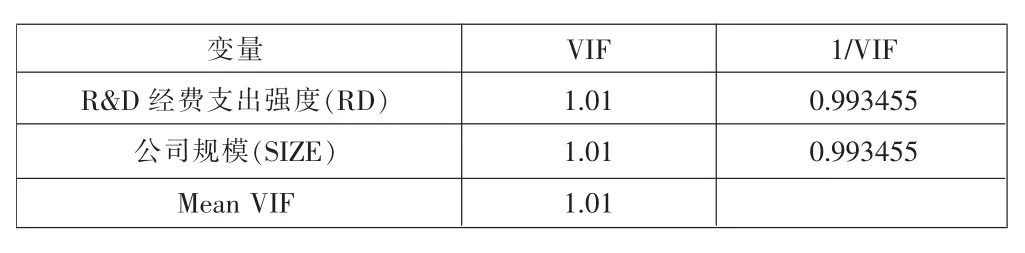

(二)多重共线性检验。本模型中,方差膨胀因子VIF为1.01,结果表明本模型选取的变量之间不存在严重的多重共线性,不需要对数据进行另外的处理。

表2 多重共线性检验

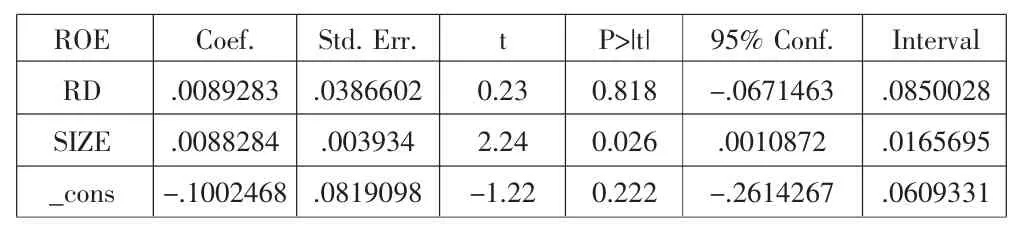

(三)回归分析。通过STATA软件,对样本数据进行回归分析,由表 3 得出 α=-0.1002,β=0.0089,γ=0.0088。 检验结果如表3所示,各变量均通过1%的显著性检验,模型整体拟合水平较高。

表3 回归分析

R&D投入对企业绩效影响方面,R&D经费支出强度每增加1%,净资产收益率会相应提高0.0089%,即,创业板上市公司R&D投入对企业绩效有正向影响,此结果与本文的假设正好吻合。但R&D投入与企业绩效的相关性不是特别显著。

公司规模对企业绩效的影响方面,公司规模每增加1%,净资产收益率会相应提高0.0088%,即,创业板上市公司的公司规模对企业绩效有正向影响,符合规模效应。

四、研究结论及启示

(一)研究结论。

1.创业板上市公司R&D投入对企业绩效有正向影响,此结果与本文的假设吻合。但R&D投入与企业绩效的相关性不是特别显著。究其原因,可能是因为R&D投入在影响企业绩效方面具有滞后性。具体来说,R&D投入的探索性和创造性伴随着创新过程的复杂性和创新成果的不确定性,从研究开发到新产品的商业化,创新的过程通常需要较长的时间,因此由R&D投入带来的企业绩效表现出一定的滞后性,存在相应的递延期。

2.创业板上市公司规模对企业绩效有正向影响。熊彼特的创新理论认为公司规模和R&D投入有密切的关系,因为创新需要较高的固定成本,这只有大公司才有能力承担。而且,R&D作为一种风险投资,也只有大公司才能通过向不同的研究项目分散投资来降低风险。这也从另一个角度解释了创业板上市公司R&D投入对企业绩效有正向影响,但R&D投入与企业绩效的相关性不是特别显著,因为我国的创业板上市公司多为科技型中小公司,公司规模普遍不大,因而R&D投入带来的企业绩效表现出一定的滞后性,存在相应的递延期。

(二)政策性建议及启示。我国的创业板上市公司为科技型中小公司,其拥有旺盛的发展活力,面对创业板上市公司在R&D投入方面巨大的融资需求,政府应当促进R&D投入的投资制度、完善专利制度、适当引导创业板上市公司进行更加有效的融资。

本文通过实证研究揭示了R&D投入对企业绩效的影响。但也存在不少局限,有待进一步的深化。首先,由于样本来自创业板上市公司,而创业板上市公司尽管行业分布广泛,但多为科技型中小公司,研究结论能否适用于其他公司有待进一步的研究。其次,本文仅仅整理了2012年一年的财务数据作为研究样本,样本量偏少,有可能增加结论的误差。因此未来的研究需要进一步扩大样本量。