基于风险选择与投资收益的外汇储备币种结构研究

陈珂 徐丹萍 杨胜刚��

摘要:随着外汇储备规模的不断增加,国家外汇储备投资的风险偏好亦会发生相应的变化。借鉴J.H.Makin(1971)的方法,构建外汇储备币种结构配置理论模型,讨论在效用最大化的情况下,储备资产投资如何在安全性、流动性和盈利性三原则间进行权衡。假设外汇储备仅投资于美元和欧元两种币种资产,选取2000年初~2014年第三季度的10年期美国国债和欧元区公债季度数据,运用协整分析、格兰杰检验等方法进行的实证研究发现:储备货币在外汇储备中的比重与储备货币收益率及其三阶矩显著正相关,国家外汇储备投资总体而言是风险规避型的。

关键词: 外汇储备;币种结构;风险选择;投资收益;效用函数

中图分类号:F831文献标识码:A文章编号:1003-7217(2015)04-0022-06

一、引言及文献综述

从2000年初~2014年第三季度末,全球外汇储备总额从1.8万亿美元上升到12.6万亿美元,增幅达到600%,其中发展中国家外汇储备从2000年1月份的1.1万亿美元增加到2014年9月的 7.9万亿美元,增幅为618%;发达国家外汇储备则从0.7万亿美元增加到3.8万亿美元,增幅仅为442%。发展中国家外汇储备在全球储备中的占比从59.7%上升到67.4% ;发达国家外汇储备在全球储备中的占比从40.3%下降至32.6%。可见,全球外汇储备的迅猛增长主要来自于发展中国家。金砖五国在外汇储备增长中贡献了相当大的比例,2014年中国、俄罗斯、巴西、印度和南非的外汇储备总额分别名列全球第1、4、7、10及36位。巨额的外汇储备象征着国力强盛,但同时也为这些国家带来了巨大的投资风险。

自从上世纪70年代布雷顿森林体系瓦解后,国际储备货币呈现出以美元为主,其他多种货币如欧元、日元、英镑等并存的局面。近年来随着美国经济逐步走强,美联储退出量化宽松,欧元区宣布进入欧版量化宽松,国际金融市场反应剧烈。在此形势下,如何权衡风险与收益,合理确定外汇储备的币种结构,提高储备资产经营管理效率,已成为理论和实务界讨论的热点。

在外汇储备规模较小的情况下,储备资产需先满足其弥补国际收支赤字、调节本币汇率、充当信用保证等职能手段的需要,一国央行持有储备资产的首要考虑是安全性和流动性,国家投资行为是风险规避的。随着外汇储备规模不断增加,在可充足保证其基本职能的基础上,国家会适当地追求储备投资的盈利性并愿意承担相应的投资风险。1981年新加坡政府投资公司、2005年韩国投资公司、2007中国国家投资公司等主权财富基金的成立以及2014年亚投行的建立,说明国家外汇储备风险投资模式正在逐渐改变。

关于国家外汇储备投资币种结构的选择,国外学者很早就已开展过相关研究。H.M.Markowitz(1952)利用资产选择理论确定最佳币种结构,即“均值-方差”分析方法,通过资产分散来降低风险,形成外汇储备资产组合理论[1]。运用均值方差最优化模型,BenBassat (1980) 以1972~1976年以色列的外汇储备数据为样本,对其外汇储备币种构成进行研究,验证了均值方差理论在储备币种结构分析中的适用性[2]。H.R.Heller和M.Knight(1978)则对资产选择模型在储备货币结构中的应用提出了疑问,认为决定国家外汇储备币种选择的最重要的因素应该是汇率制度安排和贸易收支结构,并建立计量回归模型[3]。Michael P. Dooley(1989)将外债和交易成本等因素考虑在内,建立起比H.R.Heller-M.Knight模型更完善和更具现实意义的计量统计模型[4]。Heller和Dooly的研究都摈弃了传统的资产选择理论,采用了多元回归分析方法。考虑到储备资产及央行作为投资者其自身的特点、目标及限制,S. Ramaswamy (1999)在一个多目标的模糊决策框架内探讨外汇储备最优币种构成[5]。外汇储备币种模糊决策理论既考虑了外汇储备的职能,又兼顾其作为投资资产所具有的盈利性和风险性,克服了传统的均值方差方法及回归分析方法的缺陷。B.Scherer和A. Gintschel(2002)运用“极大极小方法”研究外汇储备最优币种构成,认为外汇储备币种组合选择是一个多目标最优化选择过程,相对于传统理论该方法具有更广泛的适用性[6]。Elias,Richard和Gregorios (2006)、Roland Beek和Michael Fidora(2008)也分别从干预视角和模糊决策理论角度分析外汇储备币种结构安排[7,8]。Joshua Aizenman和Yothin,Jinjarak,Donghyun Park (2011)探讨了互换协议在外汇储备币种结构管理中的作用及互换限额是否会减少储备积累的问题,其结果表明只有有限的一些互换品种可以代替储备[9]。K Shi(2012)指出,欧洲主权债务危机导致一些发达国家货币竞相贬值,并运用均值方差框架分析了该背景下中国外汇储备币种调整策略,发现以日元资产代替部分美元资产将有效实现储备风险最小化[10]。

国内学者也对中国外汇储备币种结构问题展开了深入讨论,虽然国内官方并没有公布外汇储备币种的具体构成,但学界研究一致表明,美元资产在我国外汇储备中占绝大部分比例。国内对于外汇储备币种结构代表性的研究有:杨胜刚、龙张红、陈珂(2008)应用Markowitz均值方差的基本思想,构建双投资基准和多风险制度的投资组合模型对中国外汇储备币种构成进行了实证研究[11]。宋晓东、韩皋(2012)结合DCCGARCH模型和条件风险价值CVaR模型分析了在不同目标收益率下中国外汇储备币种的动态最优[12]。马杰、张灿(2012)运用均值方差模型考察中国外汇储备币种构成,并根据交易需求对美元和欧元等币种在外汇储备中的权重加以约束[13]。Liugang Sheng(2013)使用贝叶斯偏好刻画央行外汇储备目标,并以状态空间模型估算了中国的外汇储备币种结构并发掘出其币种配置调整路径[14]。宿玉海(2014)运用多目标随机规划模型,实证测算了不同投资偏好和经济状态下外汇储备资产的最优配置比例和配置趋势[15]。王永忠(2014)根据美国财政部TIC、日本银行和其他公开信息渠道发布的相关数据估算,中国外汇储备币种结构为:美元60%, 欧元25.6%,日元4.4%, 英镑、澳元等其他货币占10%[16]。

纵观国内外现有文献,将央行行为特征与外汇储备资产的风险收益特征结合起来,分析最优储备币种构成已成为外汇储备币种结构分析的总体趋势。本文在综合考量外汇储备的安全性、流动性和收益性基础之上,引入外汇储备规模变化会引致投资目标改变这一因素,构建外汇储备币种配置的理论模型,推导出影响币种配置的主要因素,然后综合运用多元时序和滞后协整混合模型、协整分析、格兰杰检验等手段检验这些因素的影响力度,以期为我国外汇储备币种配置决策提供一定参考。

二、外汇储备币种结构理论模型

首先借鉴J.H.Makin(1971)[17]的思想,将其从资产选择扩展到币种选择,构建适合外汇储备币种结构配置的理论模型。假设国家外汇储备总额为W>0,其效用函数为:UW=W+bW2+cW3①,其中,b<0,c>0且一阶导数U′W>0。易知,当0

为研究方便,假设以上各变量线性相关。在此基础上,构建外汇储备币种构成与风险收益线性计量模型。线性方程中因变量是外汇储备币种构成比例(即欧元与美元的比例,L=x2/x1,以下简称“欧美比”),自变量分别是:美元收益率均值(μa)和欧元收益率均值(μe)、收益率方差(Ve)、收益率三阶矩(Qe)。

三、实证研究及结果分析

(一)变量选取的说明

为探讨外汇储备币种结构与储备币种收益率、方差、三阶矩等因素间的关系,将储备资产中美元资产的期望收益率(%)用10年期美国国债利率来表示,将10年期欧元区公债收益率进行换算后,计算出以美元计价的外汇储备资产中欧元资产的期望收益率(%),用国际货币基金组织(IMF)公布的所有国家外汇储备结构数据来表示储备资产中欧美比③。数据样本期间为2000年1月~2014年9月各季度的季度数据。数据来源分别是美联储、欧洲中央银行和国际货币基金组织官方网站。

(二)实证分析

1.序列平稳性检验。

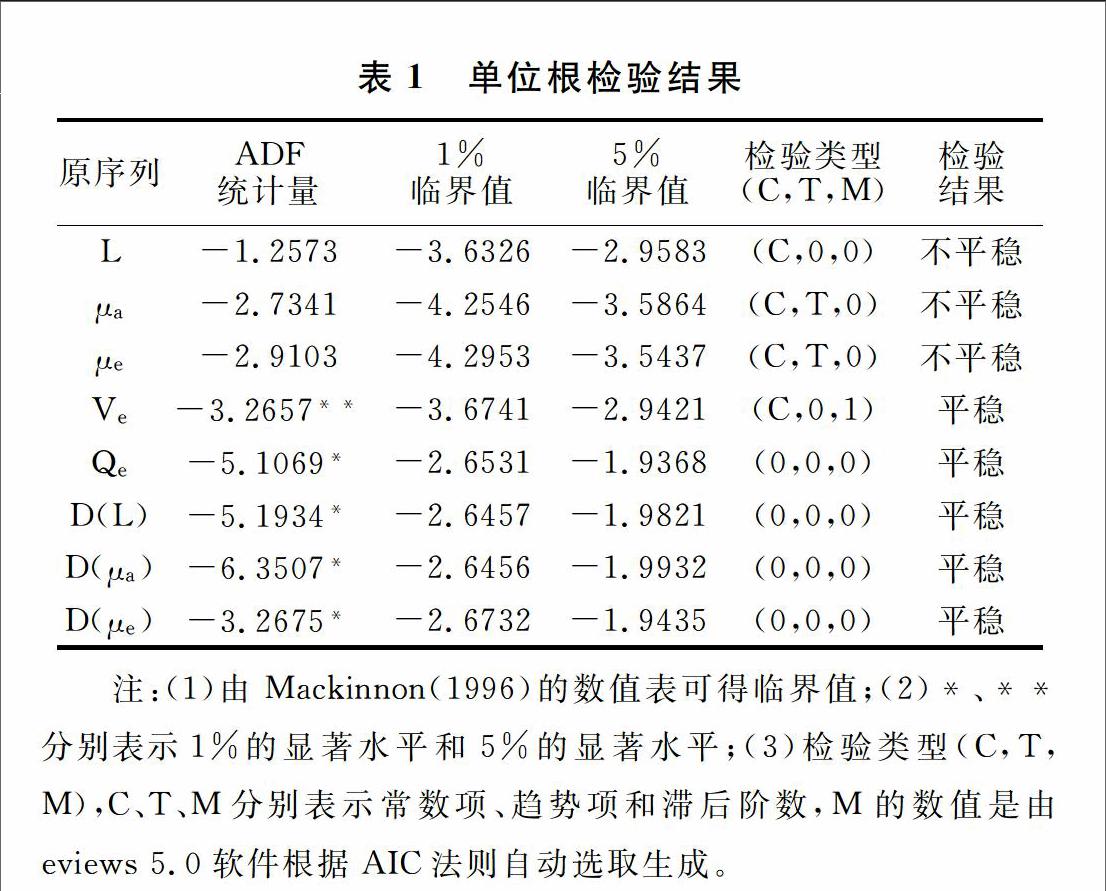

现实中经济变量大多是不平稳的,为了准确地描述经济变量间的关系,需要检验经济变量的时间序列是否具有平稳性。在此借鉴Dickey和Fuller(1981)提出的进行单位根检验。其中截距和时间趋势是按照不同变量时间序列的折线图来判定的,最佳滞后期则由AIC法则决定。检验结果见表1。

由表1可知,平稳的序列有:欧元收益率方差(Ve)和三阶矩(Qe);不平稳的序列则包括欧美比(L)、美元收益率(μa)和欧元收益率(μe)的水平项。而这三项变量的时间序列一阶差分在1%的显著水平上均呈现一阶单整序列。

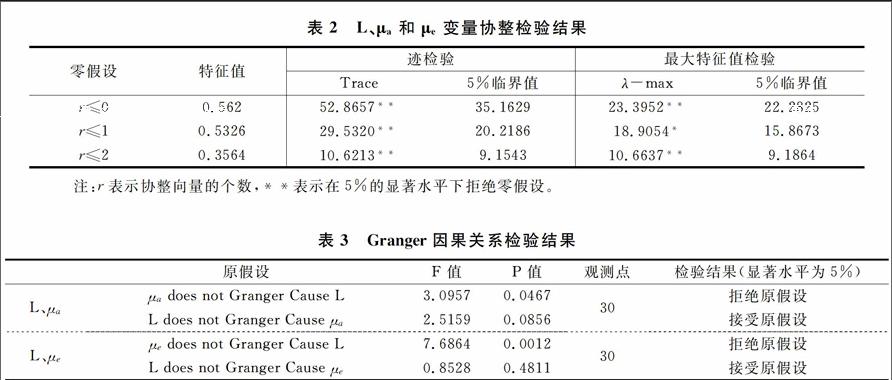

2.不平稳序列——协整分析和Granger因果检验。在单位根检验的基础上,对不平稳序列欧美比(L)、美元收益率(μa)和欧元收益率(μe)进行协整检验,讨论在长期内这三者是否存在一定的比例关系,选取Johansen(1991)的极大似然法进行研究。由于受到样本空间的限制,本文依据AIC准则和SC准则所选取的滞后期为5。滞后期选择方面,需考虑以下两因素:一方面选择的滞后期要能够充分反映模型的动态特征;另一方面,选择的滞后期必须保证模型自由度的数目是充足的。协整检验结果见表2所示。

迹检验和最大特征值检验结果显示:在所选的样本期间内,欧美比、美元收益率、欧元收益率确实存在长期协整关系。用Granger因果检验法对变量进行因果关系检验,检验结果见表3。

根据回归结果可知,总体而言模型效果较好,解释变量与被解释变量具有良好的拟合度。由式(6)可知,从长期来看,某种币种的收益率与该币种资产在外汇储备资产中的比重显著正相关,也即美元收益率与外汇储备资产中的欧美比负相关,欧元收益率与外汇储备资产中的欧美比正相关。式(6)中μa的系数为-0.0169,表明其他情况一定,美元收益率每上升1%④,外汇储备资产中欧元资产对美元资产的比例将下降0.0169。当美元收益率增加时,外汇储备持有者将会购买美元资产,抛售欧元资产,这将导致储备资产中美元资产的比重上升,即欧美比下降。根据IMF公布的2000~2014年外汇储备币种构成数据,在全球范围内,欧元储备资产新增量多于美元储备资产新增量的年份只有2002年和2009年,其余时间段美元均高于欧元。其中2004年~2005年欧元汇率大幅震荡,2010~2012年欧债危机期间欧元汇率大幅下跌,美元收益率相对提高,各国外汇储备管理机构均加大了美元资产的购买力度。式(6)中μe的系数为0.0023,该数字表明其他情况一定,欧元收益率每增加1%,外汇储备资产中欧美比将提高0.0023。比如在2008年美国次贷危机愈演愈烈的情况下,美元资产收益率下跌,各国央行纷纷转为购买欧元资产。

3.全部序列——多元时序和滞后协整混合模型。以上分析了欧美比(L)、美元收益率(μa)、欧元收益率(μe)三者的关系,下面将引入欧元收益率方差(Ve)和三阶矩(Qe),建立包含欧元收益率方差(Ve)和三阶矩(Qe)的多元时序和滞后协整混合模型。传统的预测研究通常从两方面入手:(1)根据变量自身的历史信息,建立时间序列模型预测目标变量;(2)根据变量间的相关性,建立回归模型来预测。然而现实情况通常比较复杂,不仅经济变量本身的过往信息会对其产生影响,其他经济变量还有可能对其发生作用。在某些情况下,其他经济变量的历史信息或将来趋势都可能对该变量产生影响。基于此,使用单一模型预测就不准确了。因此,先试图对经济变量进行滞后研究——在经济变量间相关性最大的情况下,来判定它们所对应的最优领先期数(滞后期数)。

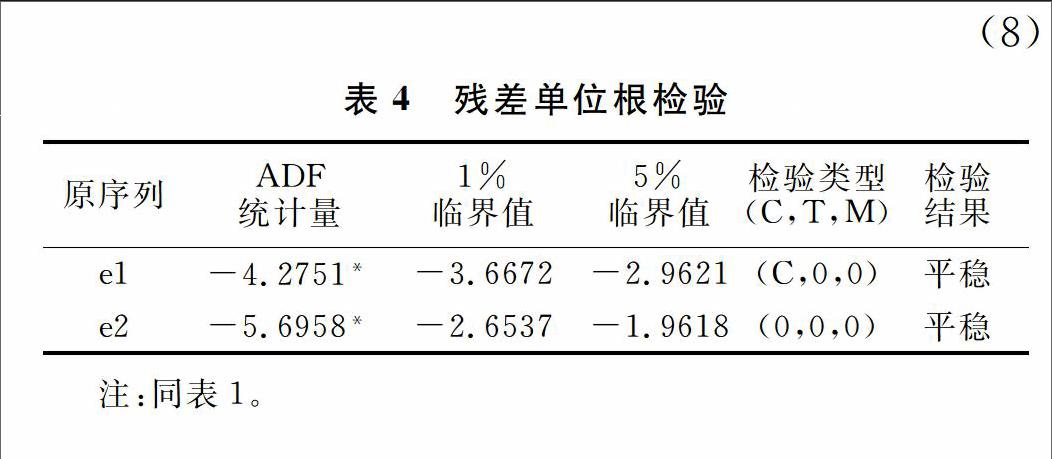

由表4可知,原序列e1和e2都是平稳的,表明L、L(-1)、μa、μe四个变量序列存在滞后协整关系。再将e1与Ve、Qe做回归分析,结果显示e2也是平稳的,说明模型是有效的。

式(7)中欧元收益率方差(Ve)的系数为-0.0064,表明其他情况一定,欧元收益率方差每增加1‰,欧美比(L)将下降0.0064,表明国家外汇储备投资是风险厌恶型的。现实中各国国债和政府机构债由于其较低的违约风险,是大部分国家(尤其是发展中国家)外汇储备投资的首选。2000~2014年,中国外汇储备投资于美国证券的年均比例为71.8%,其中美国国债以及机构债券的投资在外汇储备投资中的年均占比分别达到39.7%和25.8%,而投资于美国企业债券的比率仅为5%。日本外汇储备中美国国债比例更是超过70%。可见安全性仍是各国外汇储备投资的首要考虑因素。Qe的系数是0.0086,表明其他情况一定,欧元收益率三阶矩每上升1‰,欧美比(L)将提高0.0086。这是因为三阶矩的提高,会降低普遍负收益的概率并提升普遍正收益的概率,投资者对正的偏度感到满意。

四、结论

本文借鉴J.H.Makin(1971)的方法,构建外汇储备币种结构配置理论模型,讨论了在效用最大化的前提下,如何在外汇储备投资的安全性、流动性和盈利性三原则间进行权衡。选取2000~2014年第三季度的10年期美国国债和欧元区公债季度数据进行实证研究,得到以下结论:

1. 储备货币收益率与该币种资产在外汇储备中所占比重显著正相关。即欧元收益率的提高将提高储备资产中的欧美比,美元收益率的提高将降低储备资产中的欧美比。

2. 储备货币收益率三阶矩与该币种资产在外汇储备资产中的比重正相关。储备货币收益率三阶矩提高,表明普遍负收益的概率降低、普遍正收益的概率上升,投资者对正的偏度感到满意。

3. 总的来说,国家外汇储备投资行为是风险厌恶的。现实中各国央行的外汇储备资产大多投资于违约风险小、安全性有保证的国债及政府机构债券。

可见,当一国外汇储备总量较少时,储备资产先满足弥补国际收支赤字、调节本币汇率、充当信用保证等职能手段的需要,一国央行持有储备资产的首要考虑是安全性和流动性,国家投资行为是风险规避的。随着外汇储备总量的不断增加,在能充足保证其基本职能的基础上,国家会适当地追求储备资产的盈利性,而储备资产收益率的提高将会导致相应的外汇储备投资风险的上升。

注释:

①美国经济学家马柯维茨(Harry M.Markowitz)于1952年提出了均值方差模型,研究在一定风险水平上取得最大的预期收益,或在一定收益水平上使风险达到最小的投资组合选择问题。但模型中只涉及到一阶矩(期望)和二阶中心矩(方差),且其理论前提假设是资产收益率服从正态分布。之后的大量实证分析表明资产的收益率并非服从正态分布,而是服从非对称的厚尾分布。在这种情况下,收益率高阶矩(特别是三阶矩)是不可忽视的,这也是本文选择三次效用函数的理由之一。

②详细证明过程参见H.Levy(1969)[18]。

③由于外汇储备多投资于中长期国债和中长期政府机构债,具有长期性的特征。

④收益率数据是百分比,方差和三阶中心矩是千分比,后面不再说明。

参考文献:

[1]Markowitz H.Portfolio Selection[J], Journal of Finance 7,1952:77-91.

[2]BenBassat A. The optimal composition of foreign exchange reserves[J]. Journal of International Economics,1980,10(2):285-295.

[3]H.R. Heller, M. Knight. Reserve currency preferences of central banks[R]. Essays in International Finance, 1978,131.

[4]Dooley, Michael P, Lizondo S, Mathieson D. The currency composition of foreign exchange reserves[R]. International Monetary Fund Staff Papers, 1989,(2):385-434.

[5]S Ramaswamy.Reserve currency allocation:an alternative methodology[R]. BIS Working Paper,1999:72.

[6]B.Scherer, A. Gintschel. Currency reserve management by dual benchmark optimization[R]. Risk Management For Central Bank Foreign Reserves, European Central Bank,2004:137-150.

[7]Elias Papaioannou, Richard Portes and Gregorios Siourounis. Optimal currency shares in international reserves:the impact of the euro and the prospect for the dollar[J].Journal of the Iapanese and International Economics,2006,20(4):508-547.

[8]Roland Beck, Michael Fidora. The impact of sovereign wealth funds on global financial markets [J]. Intereconomics, 2008,43(6):349-358.

[9]Aizenman, Joshua & Jinjarak, Yothin & Park, Donghyun.International hserves and swap iines:substitnes or complements[J].International Review of Economics & Finance,Elsevier,2011,20(1):5-18.

[10]K Shi, L Nie. Adjusting the currency composition of China's foreign exchange reserve[J]. International Journal of Economics and Finance,2012,(10):170-179.

[11]杨胜刚,龙张红,陈珂. 基于双基准与多风险制度下的中国外汇储备币种结构配置研究[J].国际金融研究,2008,(12):49-56.

[12]宋晓东, 韩皋. 基于均值CVaR模型的外汇储备币种配置研究[J]. 北京航空航天大学学报(社会科学版), 2012,(2):82-87.

[13]马杰, 张灿. DCCGARCHCVaR 模型与中国外汇储备结构动态优化[J]. 世界经济, 2012,(7): 67-82.

[14]Liugang Sheng. Did China diversify its foreign reserves?[J]. Journal of Applied Econometrics, 2013,(1): 102-125.

[15]宿玉海,孙晓芹. 中国外汇储备结构多目标管理的实证研究[J]. 国际金融研究,2014,(3): 33-42.

[16]王永忠.美联储进入和退出量化宽松的节奏与效应——兼论中国外汇储备的投资策略[J].金融评论,2014,(3):49-65.

[17]J.H. Makin. The composition of international reserve holdings:a problem of choice involving risk[J]. The American Economic Review,1971(5):818-832.

[18]Levy H. A Utility function depending on the first three moments:comment[J]. Journal of Finance, 1969, (4): 715-719.

(责任编辑:宁晓青)

Abstract:The risk preference of a country's foreign exchange reserve investment will be affected by the assets scale of its foreign exchange reserve. Learning from the three utility function in J.H. Makin(1971), the paper has established a theoretical model of currency structure of foreign exchange reserve investment which gives full consideration to safety, liquidity and profitability. Supposing foreign exchange reserve investment is only composed of dollar and euro assets, the paper has made an empirical study on the quarterly data of 10 year US treasury bonds and the euro zone bonds from Jan., 2000 to Sep., 2014. By using cointegration analysis and Granger test, we conclude that the proportion of a currency in foreign exchange reserve investment has a significant positive correlation to the investment return and the three order moment of the currency; and generally speaking, the official foreign exchange reserve investment is risk averse.

Key words:Foreign exchange reserve; Currency structure; Risk choice; Investment return; Utility function