法律的博弈分析——以《个人所得税法》影响评估为例

赵晓琦

(北京行政学院,北京100089)

一、基于博弈论的分析视角

法律作为规范社会秩序的主要制度设计,实质上是对各种法律利益进行博弈和调和。有关法律与利益的研究,早在古罗马时期就引起了法学家们的兴趣。古罗马法学家乌尔比安在《学说汇编》中将利益作为划分公法和私法的主要标准。功利主义代表人物边沁也指出立法者的主要职责就是对公共利益和私人利益进行调和。德国法学家耶林认为,法律上保护的利益即权利,更为强调公共利益和私人利益之间的平衡。庞德进一步将利益分解为个人利益、社会利益和公共利益,且根据不同情势确定三者的优先顺序。[1]马克思·韦伯对法律保护的利益进行了全面诠释,指出:“法绝不仅仅保障经济的利益,而且保障各种各样的利益,一般地说,从最基本的利益:保护纯粹的个人安全,直至纯粹的思想财富,如自由的荣誉或神力的荣誉。它首先也保障政治的、教会的、家庭的或者其他权威的地位和各种社会的优越地位”。[2]马克思、恩格斯对个人利益和社会利益之间的关系进行了阐释,“随着分工的发展也产生了单个人的利益或单个家庭的利益与所有互相交往的个人的共同利益之间的矛盾。正是由于特殊利益和共同利益之间的这种矛盾,共同利益才采取国家这种与实际的单个利益和全体利益想脱离的独立形式,同时采取虚幻的共同体的形式。”[3]

法律的博弈分析充分体现在立法过程中对各类相关方乃至整个社会的利益衡量之中。“立法中利益衡量的范围是指在立法过程中哪些利益可以或应当进行衡量。立法中利益衡量范围,主要取决于利益本身是否有必要由立法者衡量。利益一旦进入利益衡量的过程,并经立法确认就转化为法律所保护的利益形态。在立法中,哪些利益需要立法者进行衡量,这是立法中利益衡量的前提和基础,这就需要首先对立法所调整的利益关系进行全面、客观的分析和评价,然后,确定这种利益关系是否可以由立法所调整以及该如何调整的立法决策。立法过程就是对相互冲突的利益进行法治化聚合,是利益冲突达到暂时相对的统一。”[4]

立法评估为法律的博弈分析和利益衡量提供了有效机制。在立法前评估中,首先,通过明确立法需要解决的问题,特别是是否存在市场失灵情况,明确需要调整和保护的法律利益及其程度,以及最终要实现的目标;其次,通过对法律提案的成本收益分析,分别对需要保护和实现的法律利益与法律运行成本进行评估,在评估的过程中充分考虑和权衡法律利益之间的关系,特别通过公开咨询程序保障各种利益群体的诉求;再次,在成本收益分析的基础上,对可供选择的各种法律提案进行选择,保障用相对最优的成本实现最大的法律利益。在立法后评估中,一方面对调整和保护法律利益的目标是否实现进行综合考察;另一方面也为法律利益的新诉求与变化提供了表达渠道。

二、实证分析:以《个人所得税法》经济影响评估为例

近年来,有关个人所得税征收范围以及如何征收的问题一直都是社会关注的热点问题之一,特别是有关工薪所得扣除费用问题,引发了广泛的社会讨论。面对各种建议额度,新修改的《个人所得税法》将其确定为3500元/月。我们不禁要问,有关工薪所得扣除费用制定标准是什么?在立法的博弈中,3500元/月的扣除额度会对经济有哪些影响?本文将从实证角度展开经济影响评估,旨在为今后修法提供参考。

(一)对居民个人的影响

1.对居民个人税收负担的影响。将2000-2013年间,工资、薪金所得税收入与工资总收入进行对比,考察工资、薪金所得税对工薪阶层总体税负的影响(见表1)。从表1中,可以发现两个增长趋势:(1)工资、薪金所得税收入占个人所得税收入的比重总体增长,平均达55.64%;(2)工资、薪金所得税收入占工资总收入的比重总体增长,平均达5.17%,意味着对于工薪阶层来说,税负是普遍加重的,工资总收入每增加100元,就要交5.17元的个人所得税。

表1 工资、薪金所得税收入占工资总收入的比重情况

2.对居民消费能力的影响。个人所得税对居民支出的影响主要体现在对居民消费能力方面的影响,从增长趋势上来看:城镇职工平均工资(总水平)从2000年的9333元增长到2013年的51 474元,经过均值计算,平均增长率为14.03%,城镇在岗职工平均工资从2000年的9 371元增长到2013年的52 379元,经过均值计算,平均增长率为14.20%。居民纯(可支配)总收入从2000年的47 044.78亿元增长到2013年的253 080.9亿元,经过均值计算,平均增长率为13.85%。个人所得税收入从2000年的659.64增长到2013年的6 531.36亿元,经过均值计算,平均增长率为19.9%,其中工资、薪金所得税收入从2000年的282.79亿元增长到2013年的4 092亿元,平均增长率为23.69%。

3.对激励的影响。考察个人所得税对激励的影响,主要考察个人所得税对工薪阶层的激励影响。据统计,个人所得税收入中以工资、薪金所得税收入为主,且比重越来越大,从2000年的42.87%到2013年的62.65%,平均占比55.64%。此外,工资、薪金所得税收入占工资总收入的比重也基本呈现了一个稳步增长的过程,从2000年的2.58%到2013年的4.40%,平均占比5.18%。实际上,在工资、薪金所得税收入占个人所得税收入半壁江山,以及工资、薪金所得税收入占工资总收入比重稳步增长的情况下,对于以工资为主要收入来源的中低收入阶层而言,以“工薪税”著称的个人所得税并不利于广大工薪阶层的激励。而富裕阶层由于自身的优势,收入多元化,极易以各种形式逃避纳税,加之一些行业、部门钻法律的空子,故意加大免征部分的收入比重,从而达到“合法”避税的目的。

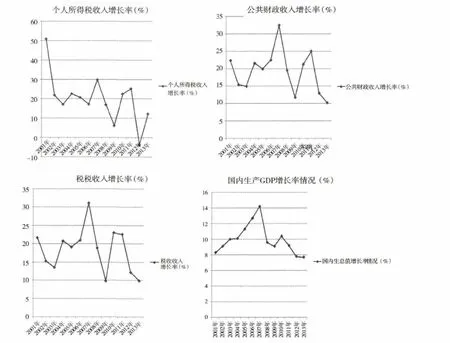

图1 2001-2013年间,个人所得税收入、税收收入、公共财政收入与国内生产总值增长率趋势图

(二)对政府财政的影响

1.总量影响。考察个人所得税对国家的经济影响,主要考察个人所得税收入,作为直接税的一种,对政府税收收入以及公共财政收入的影响。而且,这些影响既包括总量上的影响,也包括增长率上的影响。根据《中国统计年鉴2013》以及财政部的相关文件所公布的数据,统计了个人所得税收入、税收收入以及公共财政收入之间的比重关系。2000年以来,个人所得税收入,税收收入以及公共财政收入在总量上都呈现了一个上升的态势。但是,个人所得税收入占税收收入的比重,以及个人所得税收入占公共财政收入的比重,大体上经历了一个先上升后下降的过程。比重从2000年的5.24%上升至2005年的7.28%。由于2005对《个人所得税法》的第三次修正,对工资、薪金所得的扣减费用从每月800元提高到每月1600元,因此,从2006年开始,个人所得税占税收收入的比重,以及个人所得税收入占公共财政收入的比重均出现了明显的下降。分别从2005年的7.28%与6.62%,下降到2011年的6.75%与5.83%。2011年实施新《个人所得税法》后,个人所得税占税收收入的比重,以及个人所得税收入占公共财政收入的比重进一步下降。2000-2013年间,个人所得税收入占税收收入的平均比重约为6.62%,个人所得税收入占公共财政收入的平均比重约为5.94%。2000-2013年间,个人所得税收入、公共财政收入以及国内生产总值都呈现显著上升态势。公共财政收入占国民生产总值收入的比重逐年增加:从2000年的13.67%增长到2013年的22.70%,平均增长率为18.50%。个人所得税收入占国内生产总值的比重从总体上来说,也是增加的:从2000年的0.67%到 2005年的 1.14%。尽管2006-2008年间比重有所起伏,略有回落,但是,从2009年开始至2011年,比重依然是上升的。2011年个人所得税收入占国内生产总值的比重达到1.28%。2000-2013年间,个人所得税收入占国内生产总值的平均比重为1.09%。

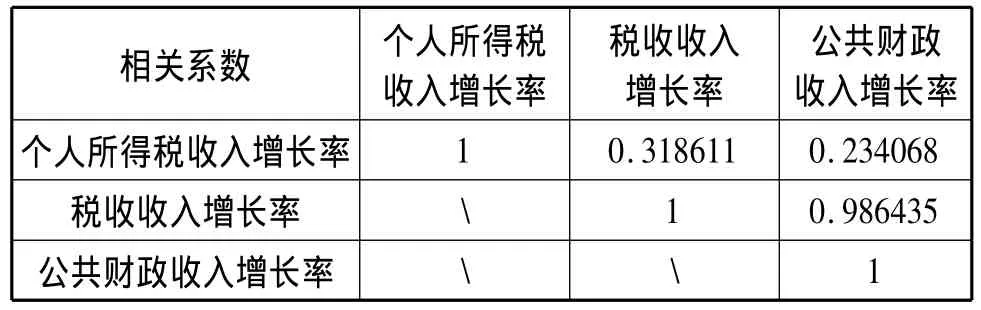

2.增量影响。根据增长率趋势图可发现,税收收入的增长率与公共财政收入的增长率在整体发展态势上具有明显的一致性,下降、上升与震荡都有较强的相关性。个人所得税收入的增长率尽管有局部的回升,但从总体上来说是呈下降态势的,即从2000年的50.88%到2013年的12.22%。假设个人所得税收入增长率、税收收入增长率、与公共财政收入增长率分别都为线性关系,那么,可以计算三者之间的相关系数,经过相关性分析,税收收入增长与公共财政收入增长的相关系数为0.9864;个人所得税收入增长与税收收入增长的相关系数为0.3186;个人所得税收入增长与公共财政收入增长的相关系数为0.2340(见表2)。

表2 个人所得税收入增长率、税收收入增长率、公共财政收入增长率、之间的相关矩阵

从增长贡献率上来看,经过相关计算,税收收入增长对公共财政收入增长的平均增长贡献率为87%;个人所得税收入增长对税收收入增长的平均增长贡献率为7%;个人所得税收入增长对公共财政收入增长的平均增长贡献率为9%;个人所得税收入对国内生产总值的平均增长贡献率为2%。

3.对企业的影响。《个人所得税法》对企业的影响主要体现在对个体工商户上。《个人所得税法》第二条第二款明确规定将“个体工商户的生产、经营所得”纳入个人所得税的征收范围。个体工商户的生产、经营所得适用5% -35%的超额累进税率。计算个体工商户个人所得税的一般公式为:应纳税所得额=收入总额—成本、费用及损失—起征点;应纳税额=应纳税所得额×适用税率。根据《国家税务总局关于印发<个体工商户个人所得税计税办法(试行)>的通知》规定,“个体工商户的收入包括:个体户从事生产经营以及与生产经营有关的活动所取得的各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其他业务收入和营业外收入。税前扣除的成本、费用及损失包括:个体户从事生产经营所发生的各项直接支出和分配计入成本的间接费用以及销售费用、管理费用、财务费用;损失是指个体户在生产经营过程中发生的各项营业外支出。个体户业主的工资不得扣除”。从总量上来说,个体工商户生产、经营所得个人所得税收入是逐年上升的。但是,占整体个人所得税收入的比重却是在逐年下降的。从2000年的占比20.12%到2008年的12.81%。经计算,2001年到2008年,个体工商户生产、经营所得的个人所得税平均年增长率为14.73%。

三、结语

本文并没有从理论上定性地运用博弈论相关模型进行推导,而是选择以《个人所得税法》经济影响评估为切入点进行实证分析,主要是想从量上统计出个人所得税对国家、个人、企业这些相关主体的利益影响,意在阐明法律博弈过程中对利益的衡量,为今后立法修法提供基础与建议。而笔者认为,如何将法律的博弈分析上升为一种科学的制度设计与方法论,可以通过建立健全立法评估制度予以实现与保障。诚然,建立健全我国立法评估制度,是一项长期的,系统性工程,不仅要进一步完善当前立法后评估制度,还应该健全立法前评估机制,而有关制度机制的构建与完善,既包括实体方面,也包括程序方面。

我国未来经济的健康发展,国家治理体系和治理能力现代化必然要求更为完善且高质量的法律体系与制度设计予以保障,必然要求在法治的框架下厘清政府和市场的边界,必然要求法律制度对经济、社会、环境的长远发展发挥更为积极的作用。而真正的良法之治,应然是能最有效调节社会矛盾,充分考虑利益相关方影响,实现社会利益最大化的制度设计。

[1]庞 德.通过法律的社会控制:法律的任务[M].沈宗灵,等译.北京:商务印书馆,1986.

[2]马克思·韦伯.经济与社会(上卷)[M].林荣远,译.北京:商务印书馆,1997.

[3]马克思,恩格斯.马克思恩格斯选集(第一卷)[M].北京:人民出版社,1995.

[4]杨 炼.立法过程中的利益衡量研究[M].北京:法律出版社,2010.