中国进口铁矿石定价权缺失与反垄断政策

于左��闫自信��彭树宏���┆おお�

摘要:本文针对中国进口铁矿石定价权缺失问题,构建了企业间部分交叉所有权下合谋形成机制的理论模型,并对澳大利亚必和必拓、力拓(文中简称“两拓”)及巴西淡水河谷进行了案例研究,研究结果显示,“两拓”部分交叉所有权有利于其合谋,也有利于其与巴西淡水河谷合谋。国际铁矿石巨头企业合谋实施超高定价是导致中国进口铁矿石定价权缺失的根本原因;国际金融巨头对铁矿石巨头企业的部分交叉所有权及操纵行为应当引起反垄断当局的重视。笔者认为,中国应从完善反垄断立法、加强反垄断执法和国际反垄断合作三个方面予以应对。

关键词:进口铁矿石定价权;反垄断政策;部分交叉所有权;合谋

中图分类号:F0629文献标识码:A

文章编号:1000176X(2015)12003008

一、引言

2004—2011年,国际铁矿石长协价格从26美元/吨上涨到89美元/吨,涨幅达250%。期间,中国出口钢材价格仅增长67%,仅为国际铁矿石长协价格涨幅的27%;中国内销钢材价格上涨27%,仅为国际铁矿石长协价格涨幅的11%。中国钢铁企业被上挤下压,生存艰难。2009—2014年,国内规模以上钢铁企业销售利润率每年都低于3%,在工业各行业中垫底。虽然中国铁矿石进口量占全球进口量60%以上,但中国作为全球最大的铁矿石进口国没有进口铁矿石定价权,直接导致中国钢铁企业利益受损。

针对中国进口铁矿石定价权缺失的问题,一些学者认为根本原因在于中国钢铁产业集中度低、进口主体缺乏议价能力,对此,方虹和沈东亮建议推进钢铁企业合并。陈甬军和周末认为简单合并不能带来市场势力的提升,建议组建对外原料采购卡特尔,提高国内钢铁企业在国际铁矿石价格谈判中的议价能力。孙泽生认为进口卡特尔会导致效率损失,应当利用产业政策和环境政策引导企业进入规模经济区间,从而改善铁矿石供求关系,提升议价能力。还有学者从谈判机制角度研究中国进口铁矿石定价权缺失问题。廉正等分析了谈判各方势力的强弱,以谈判机制失灵解释中国进口铁矿石定价权的缺失问题。何维达和万学军通过博弈分析得出短期内低效率的一方反而能在谈判中占据有限的优势,要从根本上解决这一问题应着眼于破除年度定价机制的结论。另有学者从期货市场建设角度分析原因并提出建议,安毅等提出中国应加快推出具有国际影响力的中国铁矿石指数,增加期货品种,打造铁矿石国际定价中心。刘春长指出海外权益矿占比过低,应当建立上下游一体化企业,在谈判供给侧制造“中国声音”。已有研究成果虽发现了中国钢铁产业存在影响中国进口铁矿石价格谈判的因素,但仍未触及问题根本。笔者认为,中国进口铁矿石定价权缺失,其根本原因是国际铁矿石巨头企业的合谋。

Reynolds和Snapp比较了部分交叉所有权存在与否时企业的经济效益,证明了替代品市场上相互竞争的企业有动力谋求较低产量、较高价格,进而获得垄断利润。Reitman认为企业间部分交叉所有权是为了减少竞争,当常规博弈下企业各自获得的利润低于古诺利润时,企业有动力谋求部分交叉所有权。Farrell和Shapiro运用古诺模型证明无论部分交叉所有权体现为哪种形式,博弈双方在决策时都会追求整体利益最大化,设法减弱竞争对对方的影响,产生协调效应。Drago等对意大利上市公司蓝筹股数据进行分析,证明了以连锁董事形式呈现的交叉所有权与合谋之间存在相关关系,且进一步导致大股东侵占公司利益。Gilo等研究了部分交叉所有权对企业默契合谋动机的影响,发现这些动机取决于部分所有权的安排方式,证明了有利于默契合谋的部分所有权安排的必要条件和充分条件,检验了当企业控制者在竞争对手企业做直接的消极投资时,默契合谋是如何被影响的。Malueg[13]用重复对称的古诺博弈研究了部分交叉所有权的协调效应。在他的研究中,主题是背后的控制者,而不是企业持有竞争对手的股权,这个区别是十分重要的,因为控制者的投资使竞争的企业间利润不具有复杂的交互链条效应(Chain-Effect Interaction),其根据需求结构变化提出,增加交叉所有权可能会导致合谋停止或降低合谋发生的概率。Malueg[13]基于冷酷策略(Grim Strategy)得到的研究成果比上述其他研究成果更加接近铁矿石巨头企业的市场条件,但是对于市场势力相当的“两拓”而言,不符合冷酷策略,更符合扯平策略(Getting Even Strategy)。

本文尝试从部分交叉所有权角度解释国际铁矿石巨头企业的合谋动机,现有文献对中国进口铁矿石定价权缺失成因的分析仍不够透彻,本文在Malueg模型的基础上,对企业采取扯平策略条件下的博弈均衡进行研究,分析了部分交叉所有权对合谋的影响,并在此基础上以“两拓”为例进行了实证分析,并且进一步分析了“两拓”与淡水河谷合谋的倾向。

三、“两拓”及与巴西淡水河谷的案例

(一)部分交叉所有权与“两拓”股权结构

从“两拓”的股权结构看,汇丰、JP摩根、NNL和花旗是“两拓”的共同所有者,对“两拓”交叉持股,持股比重自2004年以来有上升趋势。2004年,汇丰持有力拓和必和必拓的股份各为04%和09%,2013年上升为214%和178%;2004年,JP摩根持有力拓和必和必拓的股份各为89%和146%,2013年上升为165%和154%;2004年,NNL持有力拓和必和必拓的股份各为9%和117%,2013年变为118%和93%;2004年,花旗持有力拓和必和必拓的股份各为4%和63%,2013年上升为52%和108%。这四家股东对力拓和必和必拓合计持股由2004年的223%和335%上升为2013年的549%和532%,具体情况如表2所示。其中,2009年汇丰宣布同时增持力拓与必和必拓各5%的股权,2010年再度增持力拓6%的股权。汇丰对“两拓”股权增持行为在时间上与铁矿石长协定价机制的激烈讨论“巧合”。在这前四大股东中,除NNL外的三家公司均采用直接持股与间接持股并用的方式对“两拓”施加控制。以力拓2010年股权安排为例,前十大股东中有七家受这前四大股东控制,持股比重超过1%的六家股东中有五家受这前四大股东控制,而原本力拓的第一大股东Tinto Holdings Australia Pty Limited正是在这一年从力拓的股东中消失,从而这前四大股东掌握了对“两拓”经营决策的绝对话语权。从以上分析可以看出,“两拓”的大股东存在高度的一致性,大股东的部分交叉所有权安排非常明显,企业间部分交叉所有权有利于合谋,虽然“两拓”案例中交叉持股比重不如上文模型假设的情况高,但汇丰等四大股东对“两拓”有足够强的控制力。2004年中国加入国际铁矿石价格谈判之后,市场体量快速增长,随着汇丰与花旗大规模增持“两拓”股权,2007年“两拓”的部分交叉所有权进一步强化,这种股权安排使得这些共同所有者均有寻求合谋的倾向,在中国铁矿石需求不断上涨且依赖“两拓”的情况下,“两拓”合谋导致了中方进口铁矿石定价权缺失。

综上,随着部分交叉所有权持股比重的增加,合谋的可能性增大。2007—2011年是关于铁矿石长协价格过高的批评和铁矿石定价方式的博弈最为激烈的期间,对汇丰等国际金融巨头历年持有“两拓”股份的比重进行比较可以发现,2007—2011年间发生了普遍而且明显的增持,2011年后持股比重变化不大,与中国进口铁矿石价格变动趋势基本一致。

(二)“两拓”的合谋倾向与铁矿石超高定价

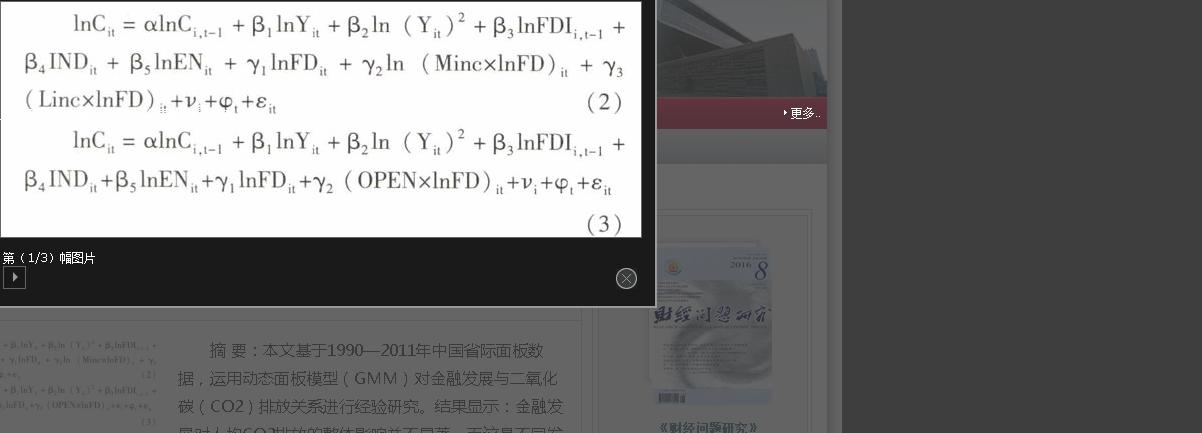

第一,铁矿石巨头企业在国际铁矿石贸易中实施了超高的长协价格。2011年之前,国际铁矿石存在长期协议交易和现货交易两种交易方式,每年年初,力拓、必和必拓、淡水河谷等大型铁矿石供应商与欧洲、日本、中国的大型钢铁企业就本年度长协价格分别进行谈判,首先达成一致的供求双方会公布其成交价格,其他供应商和购买商按惯例接受这一价格并将其作为本年度统一遵守的长协价格。美国铁矿石已基本实现自给,价格由国内钢铁企业和矿山企业谈判决定,市场价格不受垄断因素影响。2009年美国最大四家钢铁企业产量占全国总产量的59%,最大三家铁矿石企业产量占全国总产量的81%,不存在纵向市场结构失衡,其中,美国钢铁公司(USS)既是最大的铁矿石购买商,也是第二大铁矿石销售商,从而有效避免了铁矿石行业垄断,加之美国的反垄断执法严格,因此,铁矿石价格稳定。与美国铁矿石价格相比,历年的铁矿石国际长协价格都较高,2004—2010年铁矿石国际长协价格上涨了244%,单年度最大涨幅65%,而美国铁矿石价格仅上涨了28%,单年度最大涨幅仅有11%,具体情况如图1所示。在全球经济危机爆发后,中国经济依然保持了较高的增长率,自2007年,中国成为全球铁矿石市场最主要的需求者,也就是从这一年开始,铁矿石长协价格上涨幅度显著增加。

2009年由于长协价格过高,各国钢铁企业在谈判中坚持强硬立场,最终实现降价,但钢铁价格却在2010年再次反弹,并最终导致了长协谈判机制的终结。由此可见,“两拓”合作利用联合市场支配地位进行了超高定价。

第二,国际铁矿石现货价格规律性上涨。国际铁矿石价格谈判在每年第四季度和次年第一季度进行,在每年谈判最激烈的时间段(每年三、四月份),现货价格都有明显的上涨,2009年的价格谈判持续时间极长,现货价格在六、七月份明显上涨,为达成价格协议“造势”,最终价格协议于八月上旬达成。图1以美国和中国为例,概要说明铁矿石价格波动情况。但2011年不再进行年度价格谈判之后,现货价格的“年初增长”规律随即消失。究其原因在于三大铁矿石巨头企业合谋,在谈判期间推高铁矿石现货价格,使其超过长协价格,从而削弱买方的议价能力,迫使其接受过高的长协价格。

注:(1)美国铁矿石价格指数来源于美国劳工统计局《PPI详细报告》。(2)中国进口澳大利亚粉矿价格指数为来自中国海关的中国从澳大利亚进口的625%粉矿在青岛港到岸价格计算得出。国际上交割的铁矿石按性状和含铁量分为多种品类,而澳大利亚是中国最主要的铁矿石进口国,625%粉矿是中国最主要的进口品类,可以较好地代表铁矿石现货价格。(3)为方便比较,中美数据均以2008年1月为基期进行折算。

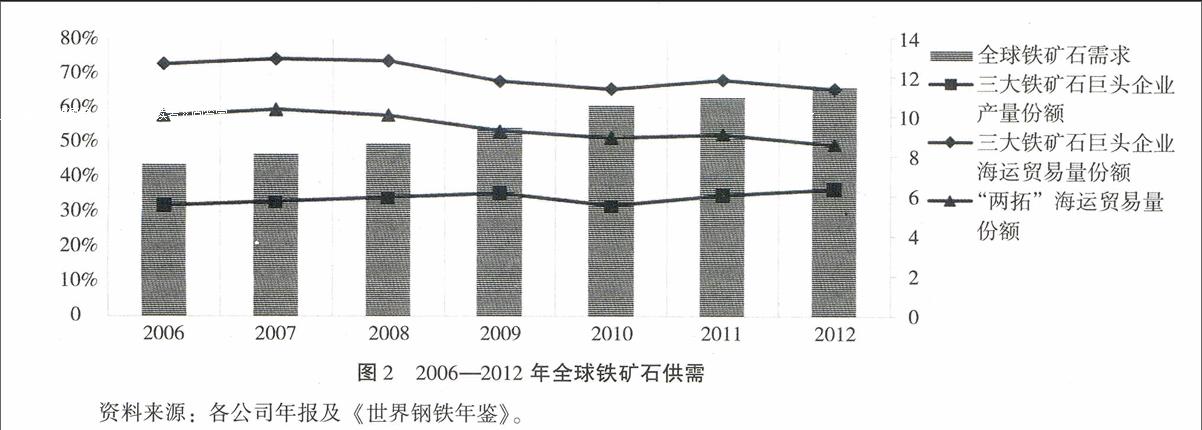

第三,铁矿石巨头企业在需求上涨期间降低了销量。中国经济快速发展带动了全球钢铁产量的扩张,直接引致全球生铁产量保持稳步增长态势,因而铁矿石需求增加。在全球钢铁产量扩张的情况下,铁矿石企业销量本应随之增加,然而,三大铁矿石巨头企业在全球铁矿石海运贸易市场中的份额不增反减,具体情况如图2所示。2012年以前,铁矿石需求逐年走高,三大巨头企业铁矿石产量占全球市场份额保持稳定,而海运贸易量份额却逐年走低,尤其是“两拓”占全球铁矿石海运贸易量的份额与全球铁矿石需求相比,表现出明显反向的变动趋势。这种需求上行、产量稳定和销量相对下降的现象折射出国际铁矿石巨头企业集体控制销量以维持垄断高价的现状。

第四,国际铁矿石巨头企业的产量保持微妙的协同。国际铁矿石巨头企业每年产量变动趋势基本一致,尤其是力拓、必和必拓的产量曲线接近完全平行,即使2012年以后,中国推动力减弱,铁矿石市场萎缩,三大铁矿石巨头企业仍然采取稳步增产的策略,具体情况如图3所示。结合图2不难看出三大铁矿石巨头企业的生产与销售决策保持稳定与协同。

第五,“两拓”的铁矿石部门获得了畸高的营业利润率。2004—2011年,无论世界经济环境如何,力拓、必和必拓铁矿石部门的营业利润率均保持在30%以上并且一路走高,而中国规模以上工业企业的平均营业利润率只有6%左右,如果不是垄断定价,很难解释“两拓”铁矿石部门如此之高的营业利润率从何而来。2011年必和必拓铁矿石部门的息税前利润率甚至达到65%,是同年中国钢铁行业销售利润率的20倍。与此同时,世界第四大铁矿石供应商FMG(Fortescue Metals Group Ltd)的利润率保持在20%左右,具体情况如图4所示。反差更为鲜明的是,同期中国钢铁行业销售利润率在2007年铁矿石价格开始大幅上涨时出现明显降低,之后再也未能超过33%,不仅远低于“两拓”铁矿石部门,更明显低于中国工业企业的平均水平。可见“两拓”铁矿石部门利用其垄断势力,通过合谋实施的超高定价实现了超高利润率,侵占了下游中国钢铁企业的收益。

图4“两拓”与中国工业企业及钢铁行业营业利润率比较(1)由于国内外统计方法及信息披露的差异,图中必和必拓利润率为息税前营业利润率,与中国工业企业、中国钢铁行业销售利润率会计口径一致,可比性较强,而力拓与FMG利润率为税后净营业利润率,如果按税前计算,则利润率更高。(2)2005年之前必和必拓铁矿石归属碳钢材料部门,与炼焦煤和锰矿合并计算利润。(3)FMG成立时间较短,2009年开始盈利,由于其只有铁矿石业务,因而公司利润率就是铁矿石部门利润率。

进一步分析不难发现,“两拓”背后的国际金融巨头通过交叉持股,共同操纵国际铁矿石海运市场现货价格,实施更高的垄断定价,在获取垄断收益的同时,还获取了股权收益,实现“双重收益”。2008年,中国出台了反垄断法,为了规避中国反垄断执法部门对其操纵铁矿石价格的行为进行反垄断执法,国际金融巨头推动铁矿石定价由年度定价向指数定价转变,试图通过波动更剧烈更频繁的现货价格掩盖价格合谋,同时,此种方法还可促进铁矿石期货等金融衍生品交易,从中获取差价和手续费的另一种双重收益,可谓“一石四鸟”。

合谋总是存在被发现的风险,一旦被发现,所面临的将不仅仅是经济处罚,更涉及刑事处罚。合谋本身违反反垄断法,为了规避合谋被发现的风险和赚取稳定的合谋收益,“两拓”更有动力实施合并,以消除合谋的法律风险,合法化垄断收益。因此,必和必拓于2008年发起了对力拓的并购申请,在申请被欧盟否决后,双方于2009年就西澳大利亚的铁矿石业务达成了合作协议。如果将这些行为动机放在本文所构建的部分交叉所有权与合谋的理论分析框架下分析,其谋求垄断利润的动机就格外明显,即在并购遭到反垄断执法当局否决的情况下,“两拓”试图通过业务合作实现垄断收益。

(三)“两拓”与淡水河谷的合谋倾向

表面上看,巴西淡水河谷的主要持股者为巴西与日本的财团,虽然与“两拓”间不存在显著的交叉所有权关系,但事实上大部分金融股东以代理人持股方式对淡水河谷的经营决策进行隐蔽的影响与控制。例如,2010年1月,高盛将其所持日本三井住友的111亿美元优先股转换为普通股,从而实现间接持股淡水河谷。不仅如此,必和必拓与淡水河谷早在1977年就组建了双方各持股50%的萨马科公司,在巴西专营铁矿石球团矿的开采和销售业务,从而将双方结合为紧密的利益共同体。同时,必和必拓与淡水河谷之间也具有部分交叉所有权关系,因而双方也有动力合谋。除上文提到的产量与市场份额的平衡之外,还可从以下事实中发现“两拓”与淡水河谷合谋的倾向:

第一,三大铁矿石巨头企业操纵铁矿石海运市场。作为占据全球铁矿石海运市场70%以上份额的寡头企业,三大铁矿石巨头企业对海运费有较强的话语权,2009—2010年三大铁矿石巨头企业纷纷启动自有船队计划,进一步强化自身对海运市场的影响力。由于操纵海运费可以更为隐蔽地实现统一定价,且巴西距离主要铁矿石进口国的海运里程比澳大利亚更远,因而三大铁矿石巨头企业可以通过推高或压低海运费的方式抹平“两拓”与淡水河谷的价格差异,使三者的合谋更容易形成。这种合谋有了海运市场这个操纵渠道后,显得更加隐蔽且更不易被发现。对力拓与淡水河谷离岸价差异和到岸价差异进行对比,可以看出到岸价差异明显更小。不仅如此,操纵海运费有助于在价格谈判中获取优势地位。在每年铁矿石价格谈判的关键时期,三大铁矿石巨头企业以略高于市场现货运价拿船,推高海运价格。一方面,能够获取海运费暴涨本身带来的利润;另一方面,可以拉升现货矿价,使之超过长协价格,由此削弱买方议价能力,掌控谈判价格。例如,2009年3月中国青岛港进口澳大利亚粉矿价格为640元/吨,远远超过当年最终达成的长协价格638美元/吨(约合430元/吨),在当时中国钢铁企业强烈要求长协价格下浮一半以上的背景下,为最终达成下调1/3的“日韩协议”起到重要作用。到2010年第一季度最后一次铁矿石长协价格谈判为止,波罗的海干散货指数呈现明显的季节性波动趋势,在每年第一季度,也就是铁矿石价格谈判的关键时期,铁矿石海运价格均明显上涨,这种有规律的波动表明海运价格受到了操控。而在价格谈判机制终结后,三大铁矿石巨头企业可以更方便地操纵价格,海运费的波动随之平抑。

第二,铁矿石长协价谈判期间,“两拓”与淡水河谷的销售量存在协同。三大铁矿石巨头企业为了在长协价格谈判中占据更强的谈判地位,可以通过减少铁矿石销售量、控制供给的方式迫使钢铁企业接受其不合理的高价。在铁矿石价格谈判最为激烈的2007—2010年,每年第一季度(价格谈判期间)力拓与淡水河谷的铁矿石同比均增长,环比却下降,可见销售量的减少是两者步调一致操纵供给的结果,即通过限制销量来维持高价,进而获取高额利润,合谋迹象明显。

第三,从淡水河谷的角度,其与“两拓”寻求合谋同样有来自股权方面的内在动力。作为曾经世界最大的铁矿石进口国,日本早已开始了对外投资铁矿石供应商和掌握定价话语权的尝试,日本三井物产拥有淡水河谷96%的股份,是其第三大股东,在某种程度上与三大铁矿石巨头企业成为利益共同体。虽然合谋导致的垄断高价会给钢铁企业自身带来额外损失,但是其可以通过上游铁矿石企业的盈利弥补亏损,因而淡水河谷有寻求合谋的动力。而这也是多年来日本总能率先与三大铁矿石巨头企业达成大幅涨价或小幅降价协议,而将中方置于被动跟随蒙受损失的不利境地的原因。

四、结论与政策建议

以进口铁矿石为代表的进口大宗商品定价权缺失影响了中国的经济利益和经济发展,国内学者从多个角度对此进行了解释,部分学者注意到了三大铁矿石巨头企业的市场势力以及可能存在的合谋行为,但都未能触及合谋形成机制及其赖以生存的市场条件,即企业间具有部分交叉所有权,或者说竞争企业有共同的所有者。笔者认为,企业间部分交叉所有权影响竞争企业竞争行为的能力和动力,进而影响竞争。即使拥有竞争对手企业少量的所有权,也会严重阻碍企业间激烈的竞争,因为竞争所产生的损失将由他们共同承担。部分交叉所有权使得从竞争对手企业获得非公开的、有关竞争的敏感信息变得更加容易,而这种敏感信息很容易产生损害竞争的单边效应或协调效应。

本文通过对“两拓”股权结构、运营绩效和企业行为进行分析,发现了“两拓”之间合谋的迹象,并通过拓展研究发现了其与淡水河谷之间的合谋迹象。笔者认为,国际铁矿石市场较高的卖方集中度、纵向失衡市场结构为三大铁矿石巨头企业间合谋创造了条件,“两拓”背后共同的所有者即企业间部分交叉所有权安排有利于合谋,国际铁矿石巨头企业合谋是导致中国进口铁矿石定价权缺失的根本原因。汇丰、JP摩根、花旗和NNL等国际金融巨头通过对“两拓”股权的控制,不仅获得了合谋本身带来的垄断收益,还获得了海运费收入、金融衍生品投资收益和二级市场手续费等“多重收益”。国际金融巨头通过对竞争企业间的部分交叉所有权的安排,合谋控制中国进口铁矿石价格,应当引起反垄断当局的关注。推而广之,中国很多大宗商品定价权缺失与铁矿石定价权缺失有相似的形成机理,国际主导企业合谋是其主要原因。

针对“两拓”与淡水河谷可能的合谋行为,以及防止今后出现类似的垄断行为,笔者认为,中国应采取如下三方面措施:一是完善反垄断立法。修改商务部《经营者集中申报办法》,应明确规定,两个以上经营者共同拥有两个或两个以上竞争者的控制权,若这两个或两个以上竞争者具有联合市场支配地位,则该控制权取得属于反垄断法意义上的控制权取得,该交易属于经营者集中,应纳入经营者集中的申报和审查程序。

美国司法部和联邦贸易委员会2010年修订的《横向并购指南》已将部分所有权并购(Partial Acquisition)纳入并购分析中。经过全球反垄断立法和执法实践的不断发展,狡猾的垄断企业不会实施明显的合谋和经营者集中,而是通过变相手法逃避现有法律管辖。该项规定若能实施,垄断企业通过共同所有权或企业间部分交叉所有权方式合谋实施隐蔽的垄断行为,谋求不正当的垄断收益,将无法逃出中国反垄断执法机构的法眼。二是加强反垄断执法。任何企业只要合谋实施了垄断,总是会留下印记的。中国钢铁生产企业、中国钢铁工业协会或其他主体可向反垄断当局提出申诉,要求对三大铁矿石巨头企业进行反垄断调查。针对国际金融巨头通过巧妙的股权安排和隐蔽合谋操纵侵占中国企业和消费者利益的行为,中国反垄断执法机构应开展全面深入的反垄断调查,不仅应对国际铁矿石巨头企业的长协定价行为进行反垄断调查,而且应对国际铁矿石巨头企业在2008—2013年的定价行为进行反垄断调查。通过强有力的反垄断调查与执法,不仅可为中国企业追回部分损失,而且可对国际垄断巨头敲响警钟,形成强有力威慑,为国际反垄断执法提供新的模板。三是加强国际反垄断合作。中国反垄断执法机构应加强与欧盟委员会等国际反垄断执法机构的合作,交换相关调查信息,进行必要的联合执法[14];应与澳大利亚、巴西、印度等铁矿石生产国以及欧盟、日本、韩国等铁矿石消费大国签订反垄断双边或多边合作协议,增强中国行使反垄断法域外管辖权的力度,提高对国外企业垄断行为的执法威慑力。

参考文献:

[1]方虹, 沈东亮 国际铁矿石价格机制下的中国铁矿石贸易及对策研究[J] 宏观经济研究, 2008, (4):49-53

[2]陈甬军, 周末 市场势力与规模效应的直接测度——运用新产业组织实证方法对中国钢铁产业的研究[J] 中国工业经济, 2009, (11):45-55

[3]孙泽生 市场结构、规模经济与中国铁矿石定价策略[J] 产经评论, 2011, (5):87-99

[4]廉正, 张永庆, 于洪蕾 国际铁矿石定价角力模型及我国钢铁行业应对研究[J] 经济问题探索, 2010, (2):81

[5]何维达, 万学军 铁矿石国际贸易定价权与议价力的博弈分析[J] 国际经贸探索, 2008, (2):34-37

[6]安毅, 常清, 郑荟娟 铁矿石指数期货与国际定价权研究[J] 价格理论与实践, 2010, (6):54-55

[7]刘春长 我国铁矿石供需态势分析与国际定价权争取策略研究[J] 宏观经济研究, 2011, (12):41-48

[8]Reynolds, R,Snapp, B The Competitive Effects of Partial Equity Interests and Joint Ventures[J]International Journal of Industrial Organization, 1986, 4(4): 141-153

[9]Reitman, D Partial Ownership Arrangements and the Potential for Collusion[J] Journal of Industrial Economics,1994, 42(3): 313-322

[10]Farrell, J,Shapiro, C Asset Ownership and Market Structure in Oligopoly[J] Rand Journal of Economics,1990, 21(2): 275-292

[11]Drago, C,Manestra,S,Santella,P Interlocking Directorships and Cross-Shareholdings among Italian Blue Chips[J] European Business Organization Law Review,2011, 12(4): 619-652

[12]Gilo, D,Moshe,Y,Spiegel,YPartial Cross Ownership and Tacit Collusion[J] Rand Journal of Economics,2006, 37(1):81-99

[13]Malueg, DA Collusive Behavior and Partial Ownership of Rivals[J] International Journal of Industrial Organization,1992, 10(1): 27-34

[14]于左反垄断与中国经济发展[J]中国物价,2013,(6):3-7

(责任编辑:徐雅雯)