我国货币政策影响房地产行业投资的实证研究

钱宇晨

摘 要:本文从货币政策的角度研究房地产行业的投资行为,通过对2008~2013年间相关数据的处理分析,并构建误差项修正模型探究相关货币政策变量对房地产行业投资的影响,得出利率、存款准备金率及货币供应量对房地产业的投资有不同程度影响的结论。其中,货币供应量对房地产业的投资有较好的调控效果,利率及存款准备金率对投资的影响不显著。最后,本文提出促进房地产业健康稳定发展的货币政策建议。

关键词:货币政策;房地产投资;调控机制

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(10)-0029-04

一、引言

随着经济的发展,房地产业在我国国民经济中占有重要位置。自1980年我国推行住房商品化以来,为了促进房地产业长期健康发展,国家陆续出台了一系列优惠政策扶持房地产行业,尤其1998年住房分配体制的改革使得原有的住房实物分配变为住房的货币化分配,标志着中国房地产行业的市场化正式开始运作。此后,政府鼓励房地产业的发展并强调金融调控对房地产市场的重要性,大量优惠政策促使了房地产行业的消费和投资,也促进了房地产业的繁荣。然而房地产业的繁荣也造成了一定程度上的投资过热的局面。鉴于房地产业的投资热,我国政府从2003年开始,出台了一系列政策措施抑制房地产过热,央行采取的“从紧”货币政策,一定程度上抑制了房地产市场投资过热的局面。2008年,全球金融危机对国民经济的产生较多负面影响,为弥补负面影响,央行将货币政策由“从紧”调整为“适度宽松”,近几年尤其是2010年之后,央行持续采取“稳健”的货币政策,维持了房地产行业的稳定发展。因此,研究货币政策对房地产行业投资的影响,对于促进房地产业健康发展具有很强的现实意义。

二、文献综述

房地产行业的投资行为深受货币政策的影响,货币当局运用货币政策作用于房地产市场也越来越普遍。这一现象引起了国内外学者的广泛关注和研究。Bernanke 和Gertler (1995)认为利率的调整会影响房地产行业的投资。其中,短期利率会对房地产行业的投资造成强烈和持续的冲击,而长期利率对房地产投资的影响并不显著。Mohammad(2002)通过建立向量自回归模型,研究 1968 年至 1999 年英国宏观经济因素与房地产投资之间的关系,得出货币政策比财政政策对房产消费的影响更持久更深远。Beltratti和Morana(2010)检验了G7国家1980年1月到2007年2月的总体宏观经济因素和房地产市场之间的联系,发现来自全球供应方的冲击是房地产波动的重要原因。

国内学者从不同的视角研究了房地产市场与货币政策的关系,虽然出发点不同,采用的方法也不尽相同,但结论却相似,即货币政策变量对房地产行业的投资产生影响。易宪容(2004)认为央行实施紧缩的货币政策不能从根本上解决房地产投资过热的问题;央行可以通过调整利率控制房价,抑制投资的快速增长。秦梓华(2006)对我国房价、房地产投资和货币供应量三者之间的关系进行了探究,通过协整分析和因果关系检验得出:货币供应量在一定程度上可以影响房价和房地产行业的投资,我国货币市场与房地产市场关系紧密,国家在调控房地产市场时应充分考虑货币政策的影响作用。邓富民、王刚(2012)认为货币政策存在时滞性,长期来看,货币政策可以显著的影响房地产行业的投资,而且货币供应量比利率的调控效果更好。

本文从理论和实证两个角度研究货币政策对房地产行业投资的作用机理,探讨如何采取合适的货币政策使得房地产行业的投资行为符合该行业的发展,从而充分发挥房地产业在我国国民经济中的重要作用,以实现我国房地产行业的健康稳定持续发展。

三、货币政策影响房地产业投资行为的实证分析

(一)变量选择及数据处理

1、变量选择

本文采取2008—2013年的季度数据作为研究样本,数据主要来源于中国人民银行网站、国家统计局和国研网数据中心。本文选取广义货币供应量M2(M2较M1与实际经济体系联系更为紧密)、一年期人民币贷款基准利率R(我国金融机构存贷款基准利率是货币政策的利率工具)、商业银行存款准备金率Re为自变量,选取房地产投资额INV为因变量。使用eviews5.0软件进行处理和分析,通过研究各货币政策变量和房地产行业投资额的关系以及各变量对投资额的影响程度,来分析货币政策的调整对房地产业投资的影响,从而为货币当局利用货币政策作用房地产业投资以及维持房地产业的健康发展提供一些思路。

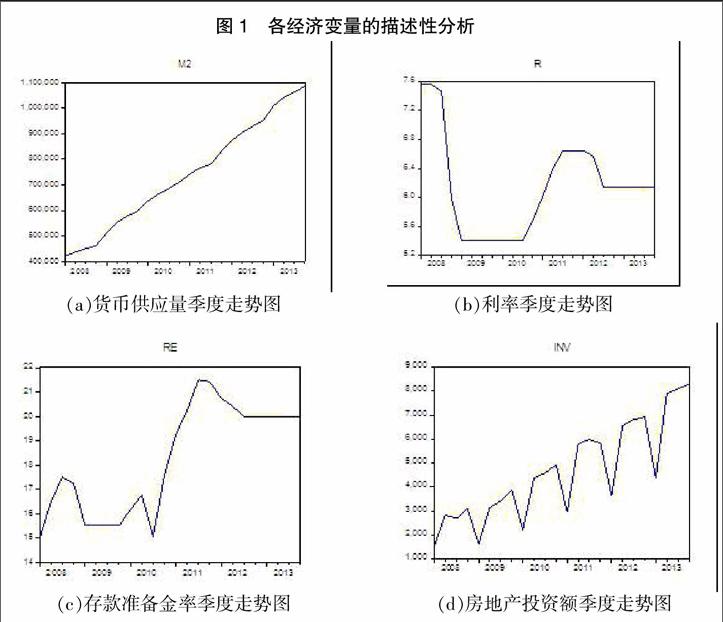

2、变量的描述性分析

各经济变量的描述性分析如图1所示,自2008年之后,货币供应量持续显著上升;房地产投资额短期内可能有起伏波动,但整体呈上升趋势,房地产业持续繁荣发展;利率在2008年下半年经历了大幅下调之后,于2009年趋于稳定,随后利率虽有上浮但基本趋于稳定。分析原因,主要是受2008年全球金融危机的影响,央行为促进经济发展,采取了“适度放宽”的货币政策,利率不断下调,使得社会投资增多,房地产行业再次出现投资热的局面,随后央行于2011年采取“稳健”的货币政策使得近年利率水平略上浮且趋于稳定。存款准备金率和利率一样无明显的时间趋势,受金融危机的影响和货币政策的调整而有一定波动后,于2011年趋于稳定。

3、数据处理

首先,对变量M2、R、Re、Inv进行数据处理,做X11季节调整。图1中,图(b)(c)(d)都反映了各经济变量随时间变动的变化趋势,各经济变量随季节的变动都有不同程度的起伏波动,存在明显的季节干扰,若未对各变量做季节调整而加以运用分析得出的结论会有季节因素的影响,削弱了实证结论的准确性。所以本文对各变量做季节调整,消除季节变动对变量的影响。

其次,对季节调整后的M2、Inv取对数,而对R和Re无需取对数。因为M2和Inv是绝对数值,取对数可消除各变量的异方差和波动,使各变量的趋势呈线性化,避免变量的异方差性带来的参数估计和显著性检验的失效,从而提高实证检验的准确性。

(二)模型建立与实证检验

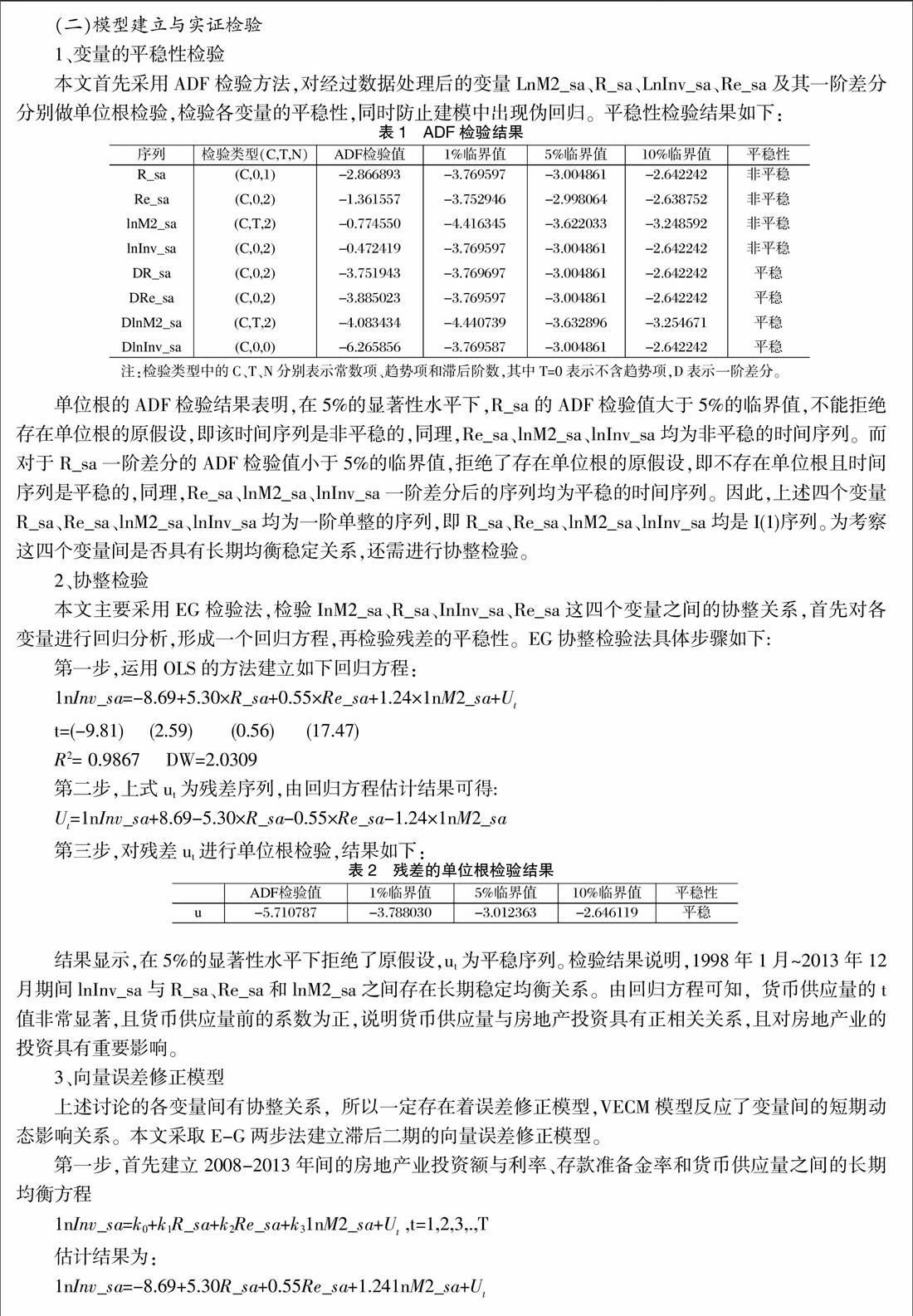

1、变量的平稳性检验

本文首先采用ADF检验方法,对经过数据处理后的变量LnM2_sa、R_sa、LnInv_sa、Re_sa及其一阶差分分别做单位根检验,检验各变量的平稳性,同时防止建模中出现伪回归。平稳性检验结果如下:

单位根的ADF检验结果表明,在5%的显著性水平下,R_sa的ADF检验值大于5%的临界值,不能拒绝存在单位根的原假设,即该时间序列是非平稳的,同理,Re_sa、lnM2_sa、lnInv_sa均为非平稳的时间序列。而对于R_sa一阶差分的ADF检验值小于5%的临界值,拒绝了存在单位根的原假设,即不存在单位根且时间序列是平稳的,同理,Re_sa、lnM2_sa、lnInv_sa一阶差分后的序列均为平稳的时间序列。因此,上述四个变量R_sa、Re_sa、lnM2_sa、lnInv_sa均为一阶单整的序列,即R_sa、Re_sa、lnM2_sa、lnInv_sa均是I(1)序列。为考察这四个变量间是否具有长期均衡稳定关系,还需进行协整检验。

2、协整检验

本文主要采用EG检验法,检验InM2_sa、R_sa、InInv_sa、Re_sa这四个变量之间的协整关系,首先对各变量进行回归分析,形成一个回归方程,再检验残差的平稳性。EG协整检验法具体步骤如下:

第一步,运用OLS的方法建立如下回归方程:

1nInv_sa=-8.69+5.30×R_sa+0.55×Re_sa+1.24×1nM2_sa+U■

t=(-9.81) (2.59) (0.56) (17.47)

R2= 0.9867 DW=2.0309

第二步,上式ut为残差序列,由回归方程估计结果可得:

U■=1nInv_sa+8.69-5.30×R_sa-0.55×Re_sa-1.24×1nM2_sa

第三步,对残差ut进行单位根检验,结果如下:

结果显示,在5%的显著性水平下拒绝了原假设,ut为平稳序列。检验结果说明,1998年1月~2013年12月期间lnInv_sa与R_sa、Re_sa和lnM2_sa之间存在长期稳定均衡关系。由回归方程可知,货币供应量的t值非常显著,且货币供应量前的系数为正,说明货币供应量与房地产投资具有正相关关系,且对房地产业的投资具有重要影响。

3、向量误差修正模型

上述讨论的各变量间有协整关系,所以一定存在着误差修正模型,VECM模型反应了变量间的短期动态影响关系。本文采取E-G两步法建立滞后二期的向量误差修正模型。

第一步,首先建立2008-2013年间的房地产业投资额与利率、存款准备金率和货币供应量之间的长期均衡方程

1nInv_sa=k0+k1R_sa+k2Re_sa+k31nM2_sa+U■ ,t=1,2,3,.,T

估计结果为:

1nInv_sa=-8.69+5.30R_sa+0.55Re_sa+1.241nM2_sa+U■

t=(-9.81) (2.59) (0.56) (17.47)

R2= 0.9867 DW=2.0309

第二步,另ecmt=u,即将残差序列u作为误差修正项,建立下面的误差修正模型:

1nInv_sa=β0+aecmt-1+β1R_sa+β2Re_sa+β31nM2_sa+ε,

其中aecmt-1=1nInv+8.69-5.30R_sa-0.55Re_sa-1.241nM2_sa

估计得到

1nInv_sa=0.079-0.482aecmt-1+2.94R_sa-3.044Re_sa-0.5481nM2_sa

t=(2.28) (-1.81) (0.7) (-0.79) (-0.67)

R2=0.3238 DW=1.5718

综上,构建误差项的修正模型的结果表明,房地产业投资额的短期变动可以分为两部分:一部分是短期利率、存款准备金率及货币供应量的影响,一部分是变量偏离长期均衡的影响。误差修正项的系数大小反应了变量对偏离长期均衡的调整力度,从系数估计值0.428来看,当短期波动偏离长期均衡时,将以0.428的调整力度将非均衡状态拉回到均衡状态。

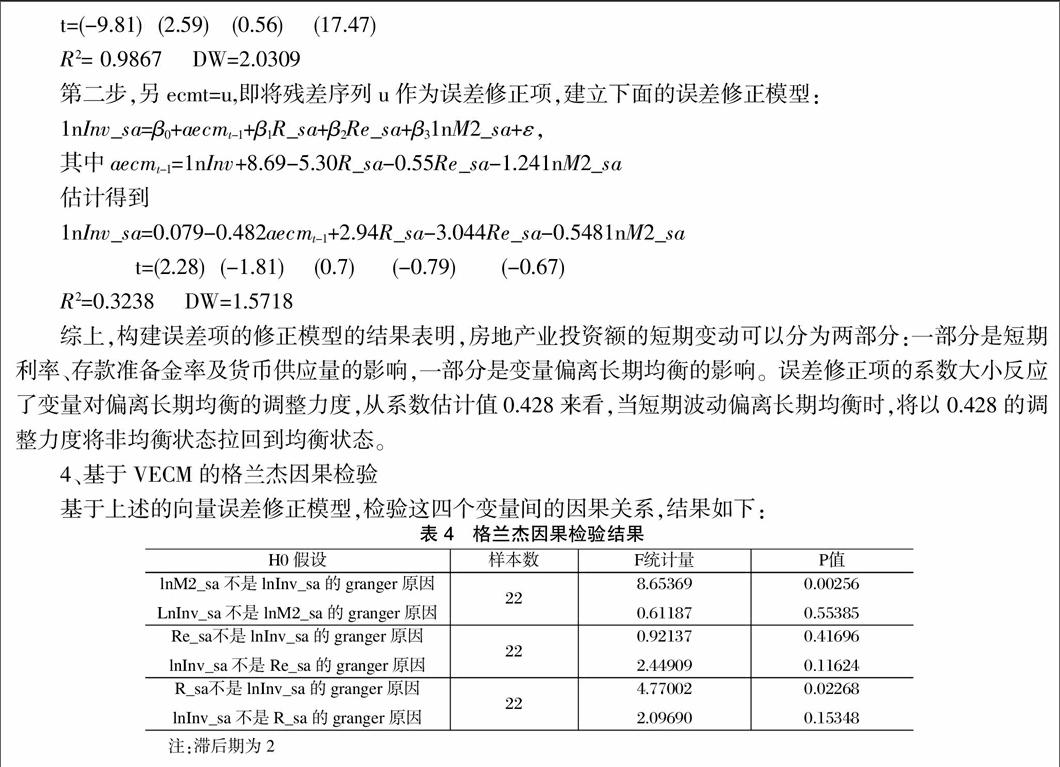

4、基于VECM的格兰杰因果检验

基于上述的向量误差修正模型,检验这四个变量间的因果关系,结果如下:

格兰杰因果检验的结果表明,在5%的显著性水平下,货币供应量和利率对房地产行业投资具有格兰杰因果关系,存款准备金率与房地产业的投资之间无格兰杰因果关系,尽管结果表明存款准备金率对房地产业的投资不具有显著影响,但是作为重要的货币政策变量,同样对房地产业的投资具有一定的指导意义。

四、结论及建议

从长期来看,货币供应量、利率、存款准备金率和房地产行业投资额之间存在长期稳定均衡关系,这四个变量对房地产行业投资额均存在影响,其中货币供应量对房地产行业投资的调控效果较为理想。从短期来看,货币供应量的作用程度小于长期内货币供应量对投资额的影响。从变量间的因果关系看,货币供应量和利率是影响房地产行业投资的重要因素,而存款准备金率对房地产投资不具有格兰杰因果关系,调控效果不明显但不能忽视其作用。

实证分析结果显示,短期内货币供应量的作用程度小于长期内货币供应量对房地产行业投资的影响,原因可能是货币政策的传导机制存在时滞性。因此,在政策操作中应提高货币政策对房地产行业投资的调控能力,提高货币政策的传导效率。

央行在加强货币政策的调控能力的同时,也应注重加强货币政策独立性和权威性,以实现货币政策制定的科学化和专业化。制定货币政策时应合理运用多种货币政策工具,尽量避免单一调控工具的使用,如房地产行业投资过热,货币当局紧缩银根使得货币供应量降低,若央行只采取降低货币供应量这一手段,会导致房地产市场资金链的断裂,引起房地产市场的波动,不利于房地产行业的稳定发展。因此,使用多种货币政策工具,并合理搭配使得每一种调控工具充分发挥其作用,能有效提高货币政策的调控能力,从而提高货币政策的调控效果。

参考文献

[1]侯叶峰,袁振华,袁鹏.我国货币政策的传导效应分析——基于房地产投资的视角[J].当代经济,2006,(12):84-86。

[2]姜丽丽.我国货币政策对房地产投资的影响分析[J].江西金融职工大学学报,2009,(4):21-22。

[3]李小芳.我国货币政策对房地产市场影响的实证分析[D].湖南:中南大学,2007。

[4]王淼.从紧货币政策背景下房地产业发展态势的研究[D].重庆:重庆大学,2009。

[5]杨柳.我国货币调控政策的房地产投资传导机制研究[D].湖北:武汉工业学院,2012。

[6]岳意定,王振,周彬文.货币政策工具对房地产业投资影响的比较分析[J].财政金融研究,2007,(5):62-66。

The Empirical Research on the Impact of the Monetary Policy on

Chinas Real Estate Industry Investment

QIAN Yuchen

(Business School of Nanjing Normal University, Nanjing Jiangsu 210023)

Abstract:The paper makes research on the investment behavior of the real estate industry from the angle of the monetary policy, and based on processing and analyzing the relevant data from 2008 to 2013 and building error correction model to explore the influence of related monetary policy variables on the real estate investment, draws the conclusion that the interest rate, deposit reserve rate and money supply have different degree of the influence on the investment in real estate industry. Among them, the money supply has a good control effect on the investment in real estate industry, while the interest rate and deposit reserve rate are of no significant impact on the investment. Finally, the paper puts forward monetary policy suggestions to promote the healthy and stable development of the real estate industry.

Keywords: monetary policy; real estate investment; regulation mechanism

责任编辑、校对:张宏亮