基于随机游走模型的公司债券市场有效性研究

基于随机游走模型的公司债券市场有效性研究

引文格式: 卞琪,张茂军.基于随机游走模型的公司债券市场有效性研究[J].桂林电子科技大学学报,2016,36(1):60-65.

卞琪,张茂军

(桂林电子科技大学 数学与计算科学学院,广西 桂林541004)

摘要:为了研究中国公司债券市场有效性,利用2008年8月-2013年3月期间沪深交易所的公司债券价格信息,采用ADF方法检验不同级别公司债券的随机游走特性,并构造价格的游程数,采用Z统计量检验不同信用级别的公司债券收益率的弱式有效性特征,对公司债券收益率序列进行序列相关性检验与游程检验。研究发现:我国公司债券市场效率较低,公司债券市场尚未达到弱式有效,投资者在公司债券市场中存在套利机会。

关键词:公司债券;市场有效性;游程检验;弱式有效性

有效市场理论是现代金融理论体系的基石之一。有效市场理论认为,若资本市场的价格能够全面、准确和及时地反映资产的信息,则认为市场是有效的。早在20世纪,经济学家就开始研究资本市场的运行效率,1965年,Fama[1]在金融杂志上发表的《股票价格行为》标志着有效市场理论的正式形成,随后,Robert根据价格反映信息的程度将市场有效性划分为弱式有效、半强式有效和强式有效3类。1970年,Fama[2]首次提出有效市场假说(EMH),认为若一个证券市场是有效的,那么市场上的证券价格就一定能反映有关该证券的所有信息。这一理论首创性地提出市场有效性的概念,研究者都根据这一理论对不同市场进行有效性检验。

在统计检验方法研究方面,Lo等[3]采用随机游走模型研究美国股票市场的有效性程度,并首次提出了方差比检验思想,该方法使得即使随机扰动项存在异方差性,也可以对单位根检验、序列相关性检验和游程检验获得精确的结果。卢茜[4]采用序列相关性检验和游程检验方法对我国股票市场有效性进行检验,认为我国股票市场已经显著达到弱式有效。此外,朱孔来等[5]采用游程检验和单位根检验,得出相似的结论。鲁臻等[6]考察了股市的惯性和反转效应,结果表明我国股市的有效性并不高。陈灯塔等[7]采用统计检验法对我国股市的弱式有效性进行研究,认为我国股市并没有完全达到弱式有效。

在非统计性研究方面,主要从事件及收益率预测角度等展开研究。汤亮[8]采用事件研究法对国债市场研究发现,仅在交易所市场流通的国债有效性高于既在交易所流通又在银行间流通的国债。高强等[9]通过寻找公司债券收益率的预测因素来揭示市场有效性程度,研究结果表明,我国公司债券市场和公司债券有效性程度均较低。Arnaut等[10]采用股票指数分时期对股票市场进行有效性检验,发现无论是采用FIRS指数还是BIFX指数,股票市场有效性水平都较低。Jordan等[11]研究发现,美国公司债券市场存在“年末效应”,即公司债券市场在年底到次年年初期间的回报率通常比其他月底到次月初的回报率高。文献[12-13]通过研究公司债券与信用违约互换之间的价格联动性发现,信用违约互换事件对公司债券具有一定的解释作用,表明公司债券价格并没有完全反应市场信息,市场尚未达到有效。

对市场有效性研究的方法可分为统计检验法和事件研究法。其中,事件研究法主要根据事件窗口划分研究对象,根据赢家组合和输家组合以及对事件后窗口的评估来检验证券市场的有效性;而统计检验法主要包括随机游走模型、游程检验以及相关性分析等。为此,基于随机游走模型以及游程检验,对公司债券进行实证分析,检验公司债券市场有效性,以期为投资者提供参考借鉴。

1基本统计检验

1.1数据来源与变量计算

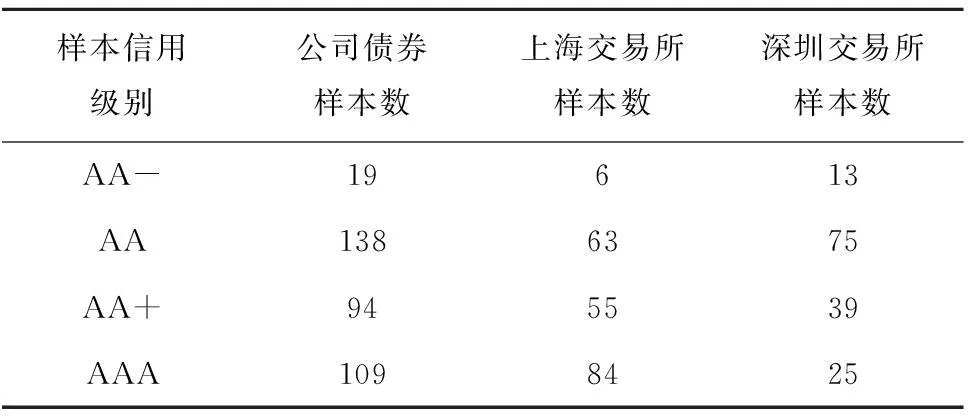

为了研究我国公司债券市场的有效性程度,采用交易量不为零的中国公司债券作为研究对象,选取数据的时间跨度为2008年7月31日-2013年3月29日。数据来源于Wind数据库,所选取的公司债券样本来自于沪深两市,其中深圳证券交易所的公司债券样本为152只,上海证券交易所的公司债券样本为208只,公司债券样本信用级别分布如表1所示,样本数据采用日收盘价。

表1 公司债券样本信用级别分布

信用评级是影响公司债券价格和收益率的重要因素,因此,按照发行时公司债券的信用评级进行分类,研究不同信用评级下的市场有效性程度。

为了获得同一天且在相同评级下的公司债券平均价格,按其交易量加权方法构建具有相同评级的公司债券收益率指标。假设第t日共有k只公司债券处于相同的信用评级水平,其中第j(j=1,2,…k)只公司债券交易量为vj,t,则第t日价格指数表示为:

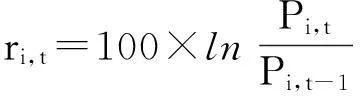

分别将第t日和t-1日的样本价格分别记为Pt和Pt-1,对公司债券采用对数收益率计算方法:

其中i表示公司债券评级,分别为AA-、AA、AA+和AAA级。

1.2基本统计分析

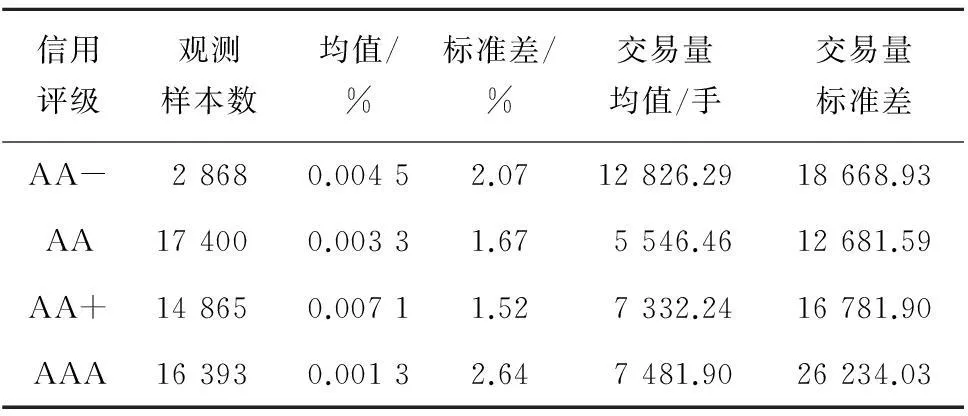

对所选样本公司债券收益率进行统计性描述,其结果如表2所示。从表2可看出,样本区间内评级为AA+级公司债券收益率均值最高(0.007 1),AAA级的公司债券收益率均值最低(0.001 3)。

表2各评级公司债券收益率的描述性统计

Tab.2Statistic description of corporate bond return

信用评级观测样本数均值/%标准差/%交易量均值/手交易量标准差AA-28680.00452.0712826.2918668.93AA174000.00331.675546.4612681.59AA+148650.00711.527332.2416781.90AAA163930.00132.647481.9026234.03

对我国资本市场研究的大量文献表明,我国金融市场资产收益率不服从标准正态分布,存在尖峰厚尾特性,为此,采用峰度值K、偏度值S及Shapiro-Wilk统计量(W统计量)联合判别样本期内各级别公司债券收益率数据的正态性,其结果如表3所示。从表3可看出,所有级别的W统计量的P值小于0.001,拒绝正态分布的原假设,并且其峰值均大于0,相对于标准正态分布更尖峭(本研究采用SAS软件计算峰度,其他文献中正态分布峰值为3),尾部更加扁平,表现出尖峰厚尾性。而且,各级别公司债券的偏度均为负数,其表现出左偏性,表明各级别公司债券收益率小于均值水平时分散程度更大,其中AA+级别的公司债券分散程度最大(-0.189 6)。

表3 各评级公司债券收益率正态性检验

2计量模型建立与检验

证券市场的有效性程度,是判断投资者能否从给定的信息集获取超额利润的有效依据。虽然有很多文献从回报率预测因素以及事件研究法的角度进行实证分析,但是回报率预测因素的选择往往容易掺杂个人主观性判断,而事件研究法则存在对于事件的局限性,因此,采用统计检验方法,从统计量的角度判断市场的有效性程度,具体而言,从随机游走性、游程性检验以及序列相关性检验3个角度来检验公司债券市场的有效性程度。

2.1随机游走过程检验

随机游走模型假设不同时期的价格是独立的,若公司债券遵循随机游走模型,则表明市场达到弱式有效,债券价格已经充分反映了有关债券价格变动的历史信息,投资者不能通过对公司债券的历史价格分析来发现价格的内在规律,自然无法根据历史信息集获取超额利润。随机游走过程作为单位根过程的一种特例,有利于发现债券价格变动的原因。为此,采用扩展的Dickey-Fuller方法(ADF法)检验公司债券价格序列的随机游走性。

ADF检验法由David和Wayne在1981年提出,对随机游走模型构建统计模型:

(1)

其中:rcre,t和rcre,t-1分别为t和t-1日公司债券价格;ρ为系数;εt为残差项。对随机游走模型进行ADF检验,若ρ=1,则可认为公司债券价格服从随机游走过程,市场达到弱式有效。ADF法的检验形式有3种:

(2)

(3)

(4)

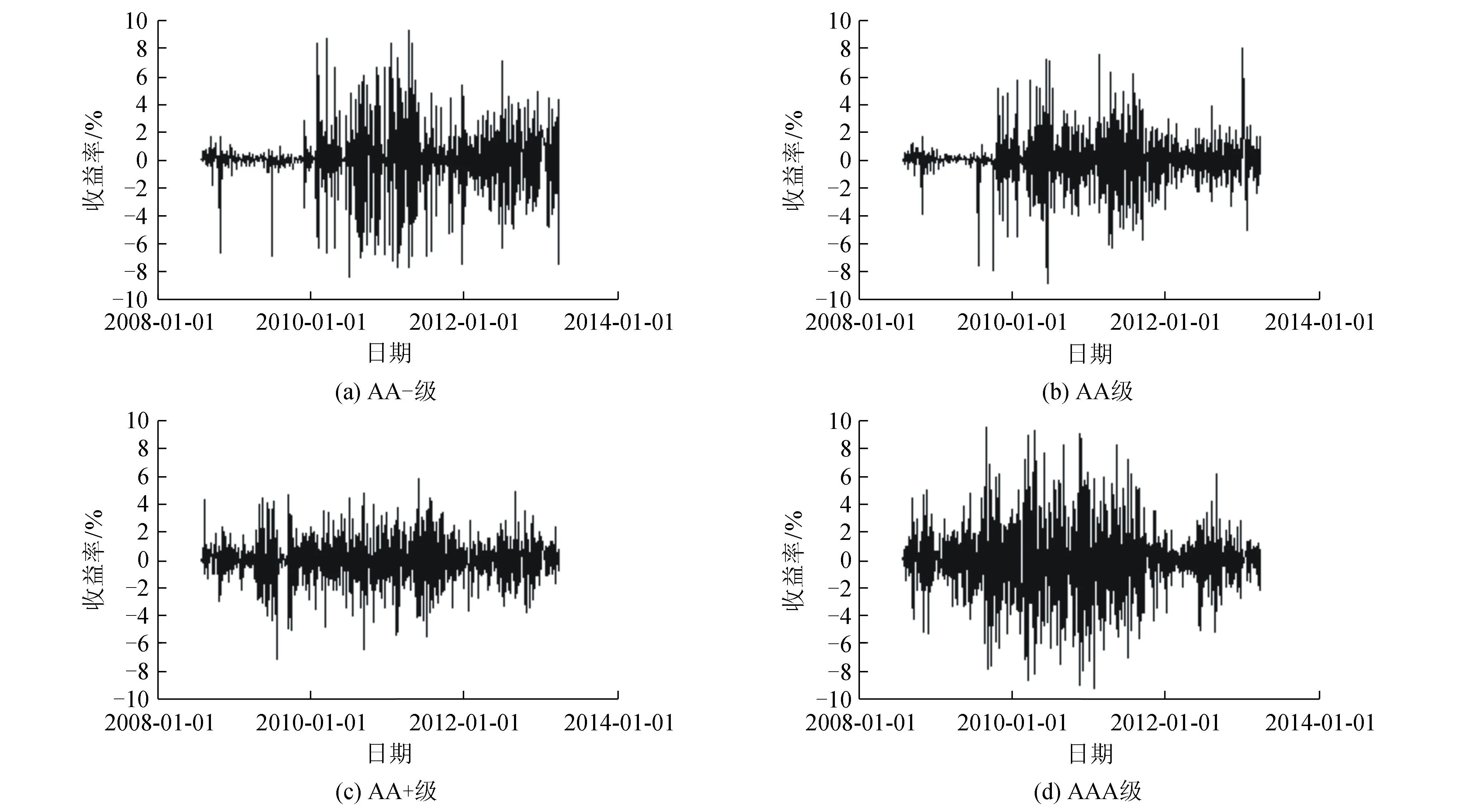

其中,式(2)表示没有漂移项和时间趋势,式(3)表示有漂移项而没有时间趋势,式(4)表示有漂移项和时间趋势。一般可通过公司债券收益率序列{rcre,t}的走势图,判断具体采用哪种形式。4个级别公司债券收益率序列的时序图如图1所示。

图1 公司债券收益率时序图Fig.1 Return series of corporate bonds

从图1可看出,4个级别公司债券收益率序列{rcre,t}在0附近上下摆动,并无明显的趋势和截距项。但由于采用了日数据,数据波动较为频繁。为避免遗漏局部趋势及截距项,采用带漂移项、带漂移项和趋势、无漂移项无趋势3种形式进行单位根检验,结果如表4所示。

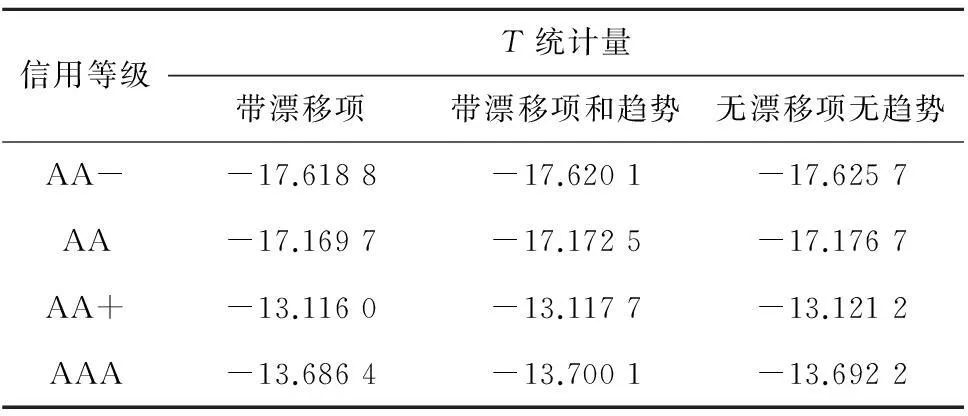

表4 ADF单位根检验结果

由SPSS软件可知,带漂移项、带漂移项和趋势、无漂移项无趋势下,T统计量在1%显著水平下的临界值分别为-3.4360、-3.9663和-2.5670。表4中4个级别公司债券在带漂移项、带漂移项和趋势、无漂移项无趋势3种形式下的T统计量均小于在1%显著性水平下临界值,因此,可以拒绝零假设,认为不存在单位根。换言之,公司债券收益率的当期值不等于一个初始值与无数个冲击之和,也就是说公司债券收益率并不是随机生成的,不服从随机游走模型,而与历史信息集有关,可见公司债券市场尚未达到弱式有效。

2.2游程检验

游程检验的基本思想是:在一个公司债券时间序列中,对每一次的价格变动都记作一个符号,若当前价格较前一次价格上涨,则记为“+”,若当前价格较前一次价格下跌,则记为“-”。当出现2次连续上涨或连续下跌的价格变动时,记为一次游程,当价格变动方向改变,意味着一次游程的结束和一次新的游程的开始,在数据处理中,将价格上涨记为1,价格下跌记为0。在样本足够大的情况下,总游程数近似服从正态分布。

设N为样本总数,n1为价格上升的样本数,n2为价格下降的样本数,则游程的期望和标准差可表示为:

(5)

(6)

当样本足够大时,可构造如下统计量:

(7)

对公司债券价格进行游程检验,原假设为统计量Z服从标准的正态分布,备择假设为Z不服从标准正态分布。若通过检验,则接受原假设,认为价格序列波动无趋势,市场达到弱式有效;若不通过原假设,则认为市场尚未达到弱式有效,投资者存在套利机会。

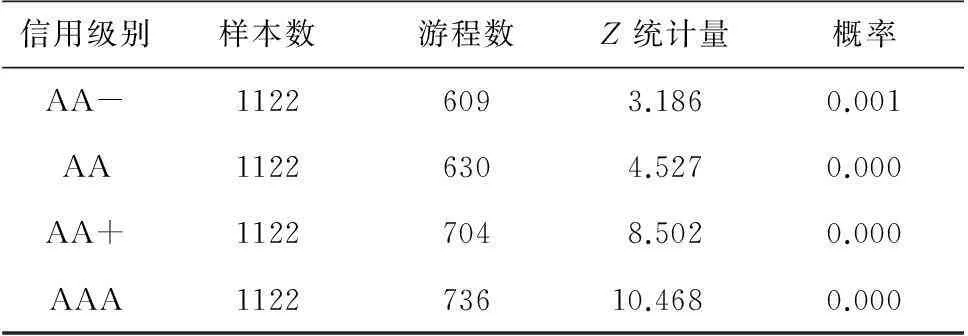

若公司债券价格上涨,则对数收益率为正,反之为负。因此,可根据收益率的正负判断游程,将连续出现的正收益率视为一个游程,连续出现的负收益率视为另一个游程。应用SPSS软件对4个级别收益率进行游程分析,结果如表5所示。从表5可看出,在样本数相同的情况下,信用级别越高,游程数越多,且Z统计量概率均小于0.01,可以认为4个级别公司债券在0.01水平上均拒绝原假设,即Z统计量不服从标准正态分布,表明4个级别公司债券市场都尚未达到弱式有效,投资者存在套利机会。

表5 公司债券游程检验结果

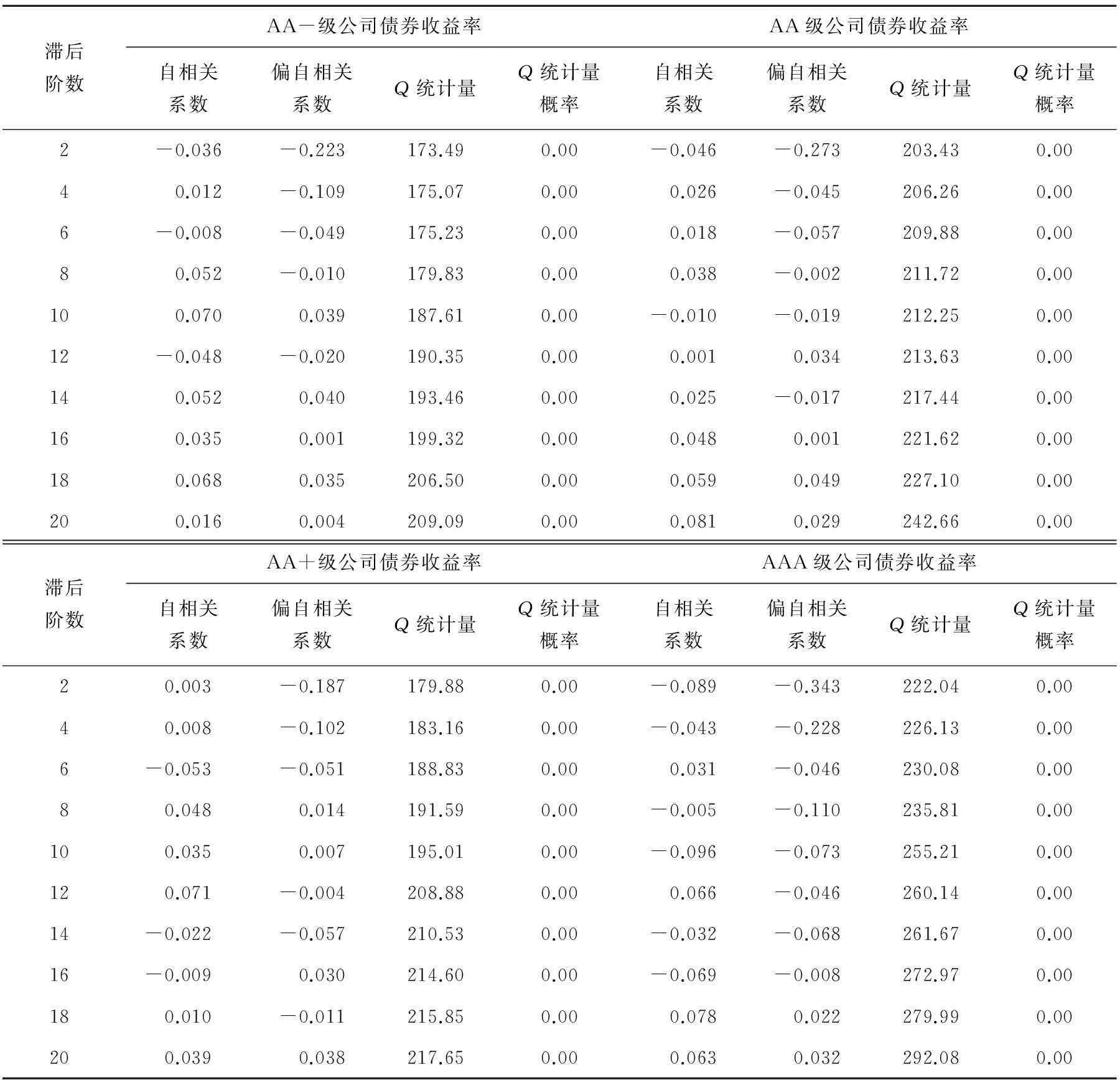

2.3序列自相关检验

(8)

(9)

根据自协方差函数γcre,k,可以定义公司债券收益率的自相关函数为:

(10)

(11)

对自相关系数ρcre,k构造Qcre,k统计量的具体形式为:

(12)

表6 公司债券收益率序列相关性检验以及偏自相关性检验结果

3结束语

采用随机游走、游程检验和序列相关性检验3种方法,检验了我国公司债券市场的有效性程度。通过随机游走、游程性检验以及序列相关性检验对4个级别公司债券市场的实证分析得出结论:无论是AA-级、AA级、AA+级公司债券市场,还是信用级别相对较高的AAA级公司债券市场,均尚未达到弱式有效,公司债券价格对历史信息集的反映不够充分,投资者可以通过制定投资策略获取套利机会。

参考文献:

[1]FAMA E.The behavior of stock-market prices[J].Journal of Business,1965,38(1):34-105.

[2]FAMA E.Efficient capital market,a review of theory and empirical tests[J].Journal of Finance,1970,5(2):383-417.

[3]LO A W,MAKINLAY C A.Stock market price do not follow random walks:evidences from a simple specification test[J].Review of Financial Studies,1986,1(1):41-46.

[4]卢茜.中国证券市场有效性的实证研究[D].北京:首都经贸大学,2013.

[5]朱孔来,李静静.中国股票市场有效性的复合评价[J].数理统计与管理,2013(1):145-154.

[6]鲁臻,邹恒甫.中国股市的惯性与反转效应研究[J].经济研究,2007(9):145-155.

[7]陈灯塔,洪永淼.中国股市弱式有效吗:基于一种新方法的实证研究[J].经济学,2003(1):97-124.

[8]汤亮.公开信息与国债市场价格的发现过程:基于中国的经验实证分析[J].南开经济研究,2005(5):102-107.

[9]高强,邹恒甫.企业债券与公司债券的信息有效性实证研究[J].金融研究,2010(7):99-117.

[10]ARNAUT B A,AZRA Z.How efficient are Bosnian stock market indexes?[J].Eastern European Economics,2012,50(1):26-45.

[11]SUSAN D,JORDAN B D.Seasonality in daily bond returns[J].Journal of Financial and Quantitative Analysis,1991,26(2):269-285.

[12]BLANCO R,SIMON B,MARSH I W.An empirical analysis of the dynamic relation between investment-grade bonds and credit default swaps[J].The Journal of Finance,2005,60(5):2255-2281.

[13]NORDEN L,WEBER M.The co-movement of credit default swap,bond and stock markets:an empirical analysis[J].European Financial Management,2009,15(3):529-562.

编辑:翁史振

Research on the efficiency of corporate bond market based on random runs model

BIAN Qi, ZHANG Maojun

(School of Mathematics and Computational Science, Guilin University of Electronic Technology, Guilin 541004, China)

Abstract:In order to explore the efficiency of corporate bond market in China, a daily bond price sample is selected from August 2008 to March 2013 in Shanghai and Shenzhen stock exchanges. Z-statistic of random runs model is applied, ADF method is used to catch the characteristic of random walk test and auto-correlation test involving different rating portfolios is adopted to investigate the efficiency in Chinese corporate bond market. The empirical results show that corporate bond market is inefficient in China, investors can earn extra profit through special invest strategy.

Key words:corporate bond; market efficiency; random runs test; weak-form efficiency

中图分类号:F830

文献标志码:A

文章编号:1673-808X(2016)01-0060-06

通信作者:张茂军(1977-),男,山西忻州人,副教授, 博士,研究方向为金融统计。E-mail:zhang1977108@sina.com

基金项目:国家自然科学基金(71461005,71462004);广西自然科学基金(2014GXNSFFA118001,2014GXNSFFAA118010);中国博士后基金(13R21414700,2013M540372);桂林电子科技大学研究生教育创新计划(GDYCSZ201471)

收稿日期:2015-10-08