OECD成员国增值税最新发展及启示*

罗 秦(上海立信会计金融学院 上海 201620)

OECD成员国增值税最新发展及启示*

罗 秦#(上海立信会计金融学院 上海 201620)

本文主要根据2016年10月OECD发布的《Tax Policy Reforms in the OECD 2016》(2016年OECD税收政策改革报告),分析近年来OECD成员国的经济形势与税收收入趋势,侧重探讨增值税改革方面的动态,由此探寻世界增值税的可能走势,为我国进一步完善增值税改革提供思路。

OECD 增值税 增收 减税 竞争力

一、近两年OECD成员国的经济形势与税收收入趋势

经济决定税收。一国税收制度政策的演变与经济形势紧密相关,税收收入易受到经济条件变化的影响。反之,经济发展又是税制改革的关键驱动力。因此,本文先对近两年OECD成员国宏观经济背景做一简要回顾:

(一)经济增长缓慢。2015年全球经济增长率仅为3%左右,是过去五年的最低水平。而OECD成员国的表现更令人失望,平均增长率仅为2%,低于新兴经济体的平均水平。但与前几年相比,还是显现出一些温和复苏迹象,这主要归功于私人消费的增加,但各国复苏程度不均。增长率最低的是希腊(-1.4%),最高的是爱尔兰(5.6%)。针对2016年全球经济增长的预测并不比2015年乐观,对OECD经济增长的新预测也进行了下调,期待其保持温和复苏。(二)产出维持低迷。OECD成员国的产出增长在过去十年间一直处于下滑状态,始于金融危机之前,危机后更加恶化。各类产出都仅维持微弱性增长,这种现象的背后存在一种反常或矛盾,即大规模技术革命与创新并未带来应有的产出增长。产出增长的下滑并非全球最先进公司创新性减弱的结果,而是由于这些创新在全球散布应用的步伐减缓。(三)商业投资仍被抑制。OECD成员国私人资本投资在金融危机中迅猛下跌,之后虽有复苏迹象但一直有限。2007—2010年,由于企业削减资本开支以应对销售疲软,使得私人的非居民性投资下降很多。2011—2015年,商业投资温和复苏。(四)劳动市场条件有所改善,但失业率居高不下。特别是在欧盟,一些国家的失业率呈超高增长。比如,2007—2014年,希腊与西班牙失业率分别从8.1%增至25.8%、从8.6%增至23.7%。(五)公共债务创历史最高纪录。OECD成员国总债务与GDP的平均比重在2014年高达115.5%,而2007年是75%。高额的公共债务主要归结于财政赤字、经济衰退及特别事件的累积效应。国家间差异也很大,2014年最低的是爱沙尼亚(13.7%),最高的则是日本(226.1%)。很多国家的债务比重都达到历史最高水平,如希腊、意大利、葡萄牙、比利时、爱尔兰、法国、英国、西班牙及美国。(六)收入不平等亦达到历史最高水平。2013年,OECD成员国平均基尼系数为0.32,与80年代中期相比增长了10%。全球金融危机导致就业率下降,加剧了这种收入不平等。

在上述经济背景下,近年来OECD成员国税收收入趋势①这里的税收收入数据统计截止时间是2014年,来源于2015版的OECD Revenue Statistic。可概括为两点:其一,平均税收负担再创历史新高。2014年,OECD成员国平均税收收入占GDP的比重高达34.4%,2009年是32.7%,2013年是34.2%。不同国家间税收负担差异较大,最低的低于20%(如墨西哥19.5%,智利19.8%),最高的则超过50%(如丹麦50.9%)。其二,税收收入结构趋向由消费与劳动力贡献更多税收份额。OECD成员国的平均税收收入来源主体为货物劳务税(Goods and Services Tax, GST)、社会保障缴款(Social Security Contributions, SSCs)与个人所得税(Personal Income Tax, PIT)。以2013年为例,货物劳务税②OECD报告原文用的是Consumption Tax,虽然翻译为消费税,但它是个广义的范畴,是指在转让或交易环节以消费品或消费行为为课税对象而征收的各种间接税,包括一般消费税(增值税与零售销售税)、特别消费税(Excise duties,中国目前开征的消费税正属于此类)。收入几乎占全部税收收入的三分之一,SSCs与PIT分别占27%、25%。公司所得税与财产税仅占很小份额,分别为9%与6%。从2010年到2013年,货物劳务税收入占GDP比重从10.6%提高至11%,PIT占GDP比重从8.2%提高至8.8%,SSCs占GDP比重从9.2%提高至9.5%。上述收入趋势有助于理解作为对消费征税的主体税种之增值税的一些政策演变。

二、2015年以来OECD成员国增值税的最新动态

追踪比较2008年国际金融危机以来世界增值税的改革与发展③具体可参阅《世界税收发展研究报告》(2008-2016,每年一本),中国国际税收研究会编,中国税务出版社出版。,可以发现由于公司所得税侧重减税以刺激经济复苏增长,而政府财政收入又需要维系,弥补税收收入损失的重任就落在增值税、消费税及其他税种上。自2015年以来,OECD各国增值税改革在整体上均发生一些重要变化,强化收入职能但税率趋稳,突显竞争力且从严征管,明显有别于之前的危机应对型特征。本文将这些新动态梳理为以下五个方面:

(一)金融危机以来增值税标准税率的上升趋势在2015年趋向稳定

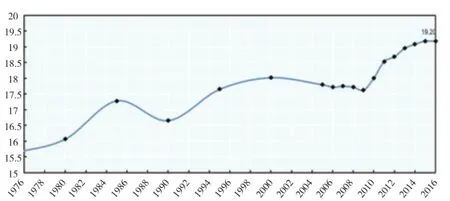

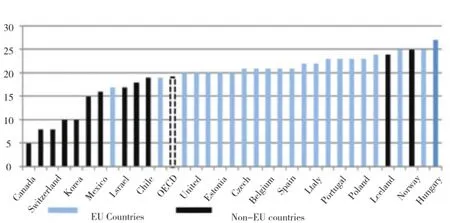

OECD成员国增值税平均标准税率在2015年达到历史最高点。如图1所示,2008—2015年,增值税平均标准税率从17.7%提高至19.2%,增长了1.5%,但国家间差异很大。如表1所示,税率低于平均水平的国家有12个,税率高于平均水平的国家有22个。自2008年以来,至少有21个国家提高了增值税标准税率,目前有10个国家的增值税标准税率超过22%,与之形成对比的是,2008年仅有4个国家的增值税标准税率超过22%。冰岛是惟一一个降低增值税标准税率的国家。提高增值税税率可以产生立竿见影的收入效应,且不直接影响企业竞争力,对经济增长的负面作用也小于直接税,因此成为很多国家应对金融危机下财政困境的重要选择。

表1 现行OECD各国增值税平均税率比较

图1 OECD成员国增值税平均标准税率的变化(1976-2016年)

图2 现行OECD成员国增值税平均税率比较

然而,这一持续提高增值税税率的趋势到2015年止步,2016年增值税平均标准税率仍为19.2%。2015年,卢森堡是惟一一个提高增值税标准税率(从15%到17%)的国家。2015年1月,冰岛将增值税标准税率从25.5%降至24%;以色列考虑到减少预算赤字与经济增长的需要,于2015年10月将增值税标准税率从18%降至17%。几乎没有国家提出在来年改变增值税标准税率的计划。日本计划于2017年4月将消费税税率从8%提高至10%,但2016年6月宣布将该计划延迟到2019年10月。①日本的消费税在实质上是对货物和劳务普遍增收的增值税。意大利曾计划在2016年提高增值税税率至24%,后又取消。根据新宣布的稳定法案,意大利可能在2017年将增值税税率提高至24%,2018年再提高至25%,但这将取决于该国经济的运行情况。

1.3 排除标准 ⑴20岁以下的AECOPD患者;⑵合并自身免疫性疾病、恶性肿瘤等终末期疾病、严重代谢性疾病、严重肝肾功能障碍的患者;⑶非实施本病综合救治原因死亡的患者。

(二)大多数国家通过货物劳务税改革来增加税收收入,特别是提高增值税低税率、加强反增值税欺诈措施

大多数国家都期待通过货物劳务税改革增加收入,而在标准税率趋于稳定的情况下,增值税增加收入的普遍措施是提高低税率或缩小低税率的适用范围。OECD有关增值税分配效应研究①可参看:OECD/KIPF (2014), The Distributional Effects of Consumption Taxes in OECD Countries, OECD Tax Policy Studies, No. 22, OECD Publishing, Paris, http://dx.doi. org/10.1787/9789264224520-en.的结论与建议是:应侧重于削减低税率,因为低税率既低效,又有累退效应,实质上是为富有家庭累积提供了更多福利。该研究在2015年多国的增值税改革中得以实践。比如,瑞典提高电影票适用的低税率;澳大利亚将文化活动与住宿业税率从10%提高至13%;爱沙尼亚将住宿业税率从9%提高至14%;挪威将交通业与娱乐业适用的低税率从8%提高至10%(在一定程度上是为了弥补公司所得税税率从27%降至25%的财政收入损失);希腊大幅度缩小13%低税率的适用范围(为符合与欧委会、欧洲央行与国际货币基金组织所签援助协议的要求),对超过100多种的货物与劳务,包括糖、咖啡、牛肉、香料、烹调油与盐等改为适用23%的标准税率。

其他是一些扩展增值税税基的改革。比如,澳大利亚2015年8月宣布将GST的征收延伸至价值低于1 000澳元的进口商品,并于2017年7月1日起生效,预计2017—2020年间将增加30亿澳元的税收收入。另外,这些低价值商品的海外供货商如果流转额超过7.5万澳元,将要求注册并缴纳GST。这项改革使澳大利亚成为首个将GST扩展到低价值进口商品的国家。

一些国家还在税收征管中引入或强化反增值税欺诈措施。许多欧洲国家延伸了国内反转征税机制(如将申报缴纳增值税的义务从销售方转为购买方),该机制主要针对存在高欺诈风险的行业(如斯洛伐克的建筑业、捷克共和国的农业、爱尔兰的电气批发供应)。这种反转征税机制延伸到增值税征税领域,针对所谓的“消失贸易欺诈”行为(包括从其他欧盟国家进口增值税免税商品,然后在国内销售,产生了增值税纳税义务却不申报纳税),或者是许多以“循环骗税”著称的虚假公司设计的更为复杂的逃税模式。打击增值税逃税的附加方法还包括增值税控制申报,比如,捷克规定从2016年1月1日起增值税纳税人要多提交一份增值税监管报告(Control Report);匈牙利宣布从2016年8月1日起严格运用“电子交易与运输监控系统”(EKAER),监控境内和匈牙利与其他欧盟成员之间公路运输的货物,防止增值税欺诈;2016年10月,爱尔兰发布《防止增值税欺诈税收新手册》,其中包括尽职调查、风险指标等;2016年12月,丹麦宣布17条加强增值税管理、防止增值税欺诈新措施,主要包括加强监管、改善申报程序和纳税人风险资料管理等。

(三)其他一些国家则由于增值税税基缩小而减少增值税收入

也有一些国家基于分配效应的考虑,降低增值税低税率或增加低税率的适用范围以实现减税,基本上都是为了帮助穷人(比如,斯洛伐克与匈牙利均有选择性地降低了部分储存食品的税率)和支持家庭(比如,匈牙利降低了新建房屋的增值税税率)。日本宣布在2017年引入一档8%的低税率,适用于食物与报纸②2016年6月,日本首相宣布将于2019年10月提高标准税率的同时引入低税率。;法国国会通过法案将卫生用品的适用税率从20%降至5%;澳大利亚与英国也讨论过类似措施。当然,低税率的扩展也有并非出于收入分配目标的情况。比如,捷克自2016年12月起降低饭店业的增值税税率,则是为了支持饭店业发展。

可见,OECD成员国的增值税改革实际上存在增收与减收两种效应。根据OECD年度税收政策调查(OECD Annual Tax Policy Reforms Questionnaire)的统计结果,对2015年实施、通过立法或宣布增值税改革国家的收入效应估算结果为:产生减收效应的国家只有捷克、匈牙利、以色列、斯洛伐克和土耳其,而产生增收效应的国家有澳大利亚、奥地利、比利时、爱沙尼亚、卢森堡、希腊、挪威、新西兰、波兰、斯洛文尼亚和瑞典。增收国家明显多于减收国家。

(四)部分国家引入简化增值税纳税遵从的改革措施

还有一些国家的增值税改革侧重于简化增值税的纳税遵从,特别是降低中小企业的税务管理成本。比如,希腊、比利时和芬兰提高了增值税征税门槛。斯洛伐克不仅引入了简化条件以帮助纳税人更快地得到增值税退税,还对年流转额低于10万欧元的企业提供现金会计方案,允许他们延迟纳税直至实际收到客户的货款。同时简化进口商品缴纳增值税的程序:不再要求进口商在进口时就纳税,而是可以选择在进口所属的纳税年度内通过纳税申报进行税款缴纳。降低企业的纳税遵从成本可看作是从另一方面增强企业的竞争力。

(五)增值税改革与《OECD国际增值税(货劳税)指南》保持一致

《OECD国际增值税(货劳税)指南》(以下简称指南)于2015年11月发布,作为一项重大的国际税收改革成果,其明确了跨境贸易中的增值税征税原则,也是应对BEPS第1项行动计划《关于数字经济面临的税收挑战的报告》成果报告的组成部分。指南自发布以来受到最多关注的条款是关于外国人提供B2C销售中劳务与无形资产如何有效征收增值税的规则与机制。指南建议这类销售的征税权应归个人消费者所在的居民国,外国销售方应该在消费者所在居民国注册并缴纳税款。还建议简化注册,为外国销售方提供简便纳税遵从的征税体制。

OECD成员国新实施的增值税改革中涉及跨境劳务与无形资产征税的,则与该指南保持一致。28个欧盟成员国(在欧盟增值税框架下)与挪威已认真实施,其他一些国家也取得进展,如日本与韩国于2015年开始执行,新西兰与澳大利亚分别计划于2016年末及2017年执行。这些新改革有利于消除国内外电子服务提供商之间的税收差异,减少税收扭曲,同时扩大税基,增加税收收入。

综上五个方面的动态分析,无论是增值税税基的变化,还是反增值税欺诈措施的加强,都会对一国的增值税收入率(VAT Revenue Ratio, VRR①VRR=VR/(B*r),其中:VR是增值税收实际收入,B是潜在的税基,r是增值税标准税率。)产生影响。VRR是增值税的实际收入与应收收入(如果标准税率无一例外地统一适用于所有最终消费,并有完善的税收征管)之间的比率。换言之,VRR用以衡量增值税政策以统一标准适用于所有消费的征税及纳税遵从与征税管理的质量。据统计,2014年OECD成员国的平均VRR是0.56,但国家之间差异很大。最高的两个国家是卢森堡(1.23)与新西兰(0.97),最低的是墨西哥(0.32)。②数据来源:OECD(2016), Consumption Tax Trends 2016: VAT/GST and excise rates, trends and policy issues, OECD Publishing, Paris.展望未来,一些已采取扩大增值税税基或加强征管等改革措施的国家可能提高VRR(比如希腊、挪威与斯洛文尼亚),而其他一些税基继续缩小或税收征管成为突出问题的国家,VRR则可能继续恶化。

三、世界增值税的可能发展趋势及影响

OECD成员国的税制改革对世界税收发展具有举足轻重的影响,分析OECD增值税的新动态可为我们探寻世界增值税的发展趋势打开一扇窗。就全球范围来看,未来增值税发展可能会在坚守“基本”不变中积极推进“与时”改革:在强化收入效应时突显竞争力导向,在全球新竞争中加强税收协调,在税制趋同中闪现各国发展新特征。

(一)新一轮全球减税浪潮下:增值税改革的增收效应会继续显现

减税无疑是推动经济增长的最好方式之一。2016年以来很多国家都计划或酝酿将减税作为税制改革主题词。美国总统特朗普在竞选时提出一揽子减税计划,减免包括中产阶级在内的多数美国人的税负,将公司所得税从35%降至15%,对留在海外的公司现金汇回国内时适用一次性10%的税率,取消遗产税等。2016年11月,英国首相特蕾莎· 梅提出将企业所得税税率从20%降至17%,目标是实现英国在G20中最具有竞争力的低税率。2017年2月,印度公布最新年度财政预算,将年收入在25万—50万卢比人群的个人所得税税率从10%下调至5%等。这些计划似乎越来越清晰地描绘出世界税制改革正迎来新一轮减税浪潮③根据IMF的研究,一旦美国法定税率低于25%,世界各国企业所得税率将出现类似后里根时代的螺旋式下降,并将带动全球个人所得税率的下降。的大图景。

所得税无疑继续作为减税重点,那么增值税对于保证一国财政收入、减少经济扭曲等方面的重要性就愈加突出。无论OECD还是其他国家,增值税改革基本都会在保持“中性”(简化税率、拓宽税基)的前提下继续强化其收入职能。但增收并非简单地提高标准税率来加重企业税负,其他多元化的选择已在更多地实践:一是提高低税率、缩小低税率的适用范围;二是加强征管,严控逃税来减少应收未收的部分;三是简化纳税遵从,提高纳税便利,增加应收尽收的部分。提高VRR可作为评估增值税收入效应的重要目标。

(二)BEPS行动计划全面落地后:将更加强化增值税的国际协调

传统税收领域的国际协调主要侧重于所得税,缺乏跨境贸易中征收增值税的全球公认框架,这给征纳双方都带来很多不确定性与复杂性,双重征税及非主观双重不征税的问题突出,特别是在过去十年中快速增长的国际服务贸易与无形资产交易领域。随着BEPS行动计划的迅猛推进与全面落地,旧的所得税国际规则进行重塑,像《OECD国际增值税(货劳税)指南》这样的新国际规则亦应运而生,标志着国际税收的制度协调已超越直接税进入间接税领域,并取得实质性进展。

展望未来,增值税的国际协调将在OECD指南的基础上进一步拓宽加强,其多重积极意义将为更多国家认可并践行:其一,统一增值税规则将减少跨境贸易中的税收扭曲,更显税收中性与税收公平;其二,跨境贸易的增值税统一为消费地原则,将阻止数字产品提供商通过“借道”低增值税国家来避税,减少税基侵蚀与利润转移,维护各国税收权益;其三,跨境贸易征税原则的统一有益于征纳双方,特别是简化了纳税遵从,减少双重征税风险;其四,数字化跨境贸易的国际增值税规则在更多国家运用将影响其国内增值税制度改革。现行OECD指南并未给各国增值税立法提供具体规定,只是明确目标与提出建议。但随着指南的不断推广,可以预见OECD与G20将在不久的将来制定指南的一揽子实施计划,甚至设计出适用于所有参与的发达与发展中国家平等的包容性框架。

(三)我国营改增后:增值税的进一步完善更应紧跟世界税收发展大潮

我国已全面推开营改增试点,但后续改革仍在路上。国际上新一轮的税收竞争已全面展开,减轻企业税负、提高企业竞争力、促进经济更快增长已成为全球共识。后营改增时代的增值税改革应从世界税制最新发展大势来考量税制设计与征管优化,将增值税改革置于税制改革整体框架中,兼顾前瞻性与现实性。一些具体思考如下:

第一,充分参考OECD成员国最新税制改革动态,积极参与新一轮国际税收竞争,并遵循跨境贸易增值税新规则,加强国际协调。第二,在符合增值税基本税制规范的前提下进行营改增后续改革,简并税率是当务之急。第三,结合消费税改革,突出减税的竞争力导向。OECD成员国增加消费税收入的方式之一是提高特别消费税的税负。我国亦可考虑增加健康类、环保类等消费税的税负,为增值税减税腾出一些空间。或许还可适当降低增值税基本税率,进一步提高企业竞争力。第四,优化税收征管,防范增值税纳税不遵从,增强税收公平。第五,借鉴OECD成员国做法,将VRR作为评估增值税改革效应的重要指标之一,结合具体国情对VRR做细化计量分析,为进一步完善增值税提供更强实证支撑。

[1] OECD (2016), Tax Policy Reforms in the OECD 2016, OECD Publishing, Paris.

[2] OECD (2016), Consumption Tax Trends 2016: VAT/GST and excise rates, trends and policy issues, OECD Publishing, Paris.

[3] 中国国际税收研究会.世界税收发展研究报告(2016)[M].北京:中国税务出版社,2016.

责任编辑:高仲芳

VAT Developments in OECD Member Countries and Some Implications

Qin Luo

Based on Tax Policy Reforms in the OECD 2016 published by the OECD in October 2016, this paper analyses the recent economic conditions and tax revenue trends in OECD member countries. By focusing on the developments in VAT reforms, the paper discusses the possible trends of global VAT reforms, which provides China with relevant suggestions for improving the VAT reform.

OECD VAT Revenue increasing Tax cut Competitiveness

F812.42

A

2095-6126(2017)03-0014-06

* 本文是上海市曙光计划项目(11SG55)的研究成果之一。

# 罗秦,上海立信会计金融学院财税与公共管理学院副院长、教授,首批全国税务领军人才培养对象(国际税收管理方向)。