P2P网贷平台借款利率影响因素实证研究

苑言方

(安徽大学 经济学院,安徽 合肥 230601)

P2P网贷平台借款利率影响因素实证研究

苑言方

(安徽大学 经济学院,安徽 合肥 230601)

以P2P网贷平台红岭创投为例,对影响借款利率的因素进行了理论分析,并通过设立模型对影响借款利率的因素进行了实证检验。研究结果表明:借款金额、借款期限与借款利率正相关,还款方式与借款利率负相关,与理论分析结果相一致;但是借出信用、还款保障与借款利率之间关系不显著,这说明我国P2P网贷平台的借款利率未能反映出借款者的风险状况。

P2P网贷平台;借款利率;互联网金融;红岭创投

一、文献综述

2006年,互联网金融开始在我国兴起。互联网金融是一种有别于传统金融机构间接融资、也有别于资本市场直接融资的第三种融资模式。[1]2013年,互联网金融在我国掀起一股热潮,同时开始产生分化。目前,互联网金融已分化出六种不同领域的业务类型,即第三方支付、网络借贷(P2P网络借贷等小额贷款)、股权众筹融资、互联网基金销售、互联网保险、互联网信托和互联网消费金融。[2]P2P网络借贷是一种以P2P网贷平台为中介,借款者与贷款者可直接或间接进行资金撮合的融资模式。P2P网贷发展十分迅速,据网贷之家统计,截止到2017年3月底,我国P2P网贷平台累计已达5888家,相比于2016年3月底增加8.92%,比2015年3月底增加77.78%。

我国学者对P2P网络借贷进行了大量研究,研究内容主要分为三类。一是对P2P网贷模式、风险与监管建议等的研究。该部分研究最多且为理论定性分析。叶相容(2014)研究了P2P网贷的主要模式、运作机制和风险,并提出了监管建议。[3]张正平等(2013)对比分析了国内外P2P的发展现状、模式和特点,揭示了我国P2P网贷的问题,并提出了政策建议。[4]卢馨等(2015)分析了我国P2P网贷的问题并从政府、平台和借贷双方三个层面提出了解决建议。[5]刘绘等(2015)揭示了我国P2P网贷的问题,并通过分析国际经验,给出了相关监管建议。[6]二是对P2P网贷借贷成功率的研究。该部分研究为实证分析。温小霓等(2014)以拍拍贷为例分析了影响借贷成功率的因素。[7]王慧媛(2016)研究了P2P网贷中借款利率对借款成功率的影响。[8]孟东梅等(2016)研究了影响P2P网贷成功率的影响因素,结果表明,借款年利率、借入人信用、借款人历史失败次数等对借贷成功率会产生影响。[9]三是对P2P借款利率的研究。该部分研究为实证分析。陈虹等(2016)研究了P2P行业的利率定价模式,研究发现,成交利率与投资者人数与借款者人数比值之间存在一定的反向关系。[10]降富楼等以某区域性平台为例,得出了银行利率是主导P2P网贷借贷利率的主要因素。[11]

目前,我国对P2P网贷平台借款利率影响因素的实证研究较少,尚未从风险溢价的角度分析借款利率的影响因素,且现有实证分析均以人人贷、拍拍贷为例。P2P网贷平台不同,对借款利率的影响因素就会有所差异。因此,本文以红岭创投为例,从风险溢价角度出发,选取相关样本数据,通过模型设定分析了影响借款利率的影响因素。

二、理论分析

P2P网贷是一种基于借款者信用状况,以P2P网贷平台为中介,借款者在平台上发布借款信息,经平台审核后,投资者可在平台上进行贷款的借贷双方直接进行借贷交易的新型的小额贷款模式。借款利率是维系P2P网贷平台正常进行的核心,是借款者获取借款的成本,也是贷款者进行投资的收益。由资本资产定价模型可知,预期收益率与风险有正相关关系,即风险越大、收益率越高。而借款利率正是反映了借款者的风险状况,因此风险影响着P2P网贷平台借款利率的大小。

P2P网贷中的风险包括信用风险、流动性风险、操作风险、道德风险、市场风险等,其中,最常见的就是信用风险和流动性风险。信用风险是指借款者违约的风险,可有借款者的借出信用、借入信用和还款保障反映。借出信用是指用户作为投资者的信用状况,借出信用越大,说明借款者的还款能力越大、违约风险越小,借款利率也就越小。借入信用是指用户作为借款者的信用状况,借入信用越大,说明借款者的信用违约风险越小,借款利率也就越小。还款保障是指当借款者出现违约时,平台对投资者资金的保障。平台为追求利益最大化,只会对违约风险小的借款者采取违约保障。因此保障程度越深,说明借款者的信用风险越小,故借款利率越小。流动性风险是针对债权转让功能产生的,可由借款金额、借款期限和还款方式反映。借款金额越大,说明流动性越小,流动性风险越大,故借款利率越大。借款期限越长,说明资金周转率越小,流动性风险越大,故借款利率越大。尽快收回资金的还款方式,会使资金周转次数增加,流动性风险减少,故借款利率越小。

三、数据选取与模型设定

1.数据选取

借款利率的确定有两种方式,一种是平台根据借款人信用、资产等信息以及借款信息自行确定借款利率;另一种是在利率范围内,借贷双方自行竞价决定。本文研究的是在借贷双方自行竞价决定借贷利率的情况下,借款成交利率的影响因素。为此,本文以P2P网贷平台“红岭创投”为研究对象,通过爬虫软件抓取了该平台官方网站近期公布的2867条借贷成功的交易数据,剔除数据缺失项后剩余2810条有效数据,并以此作为样本数据。

2.变量选取与模型设定

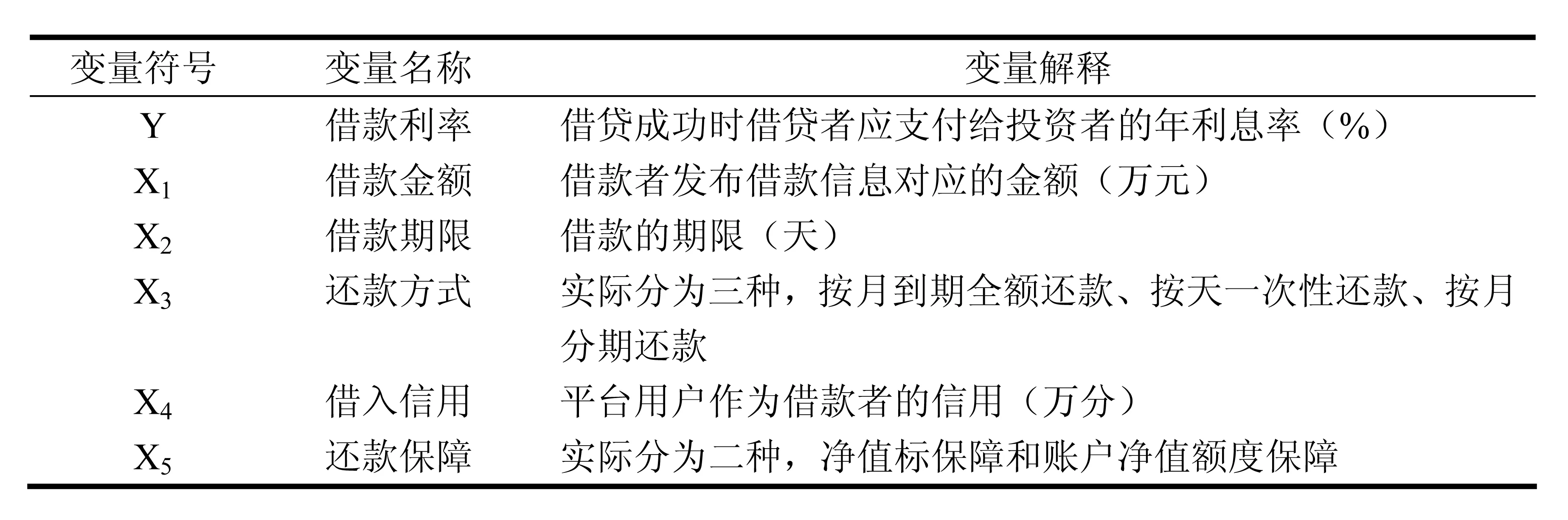

红岭创投官网上发布的借贷成功的交易数据中含有借款金额、借款利率、借款期限等基本借贷信息,还款方式,还款保障,借款者借入借出信用、还款信用详情,认证信息、投标记录、待还信用等其他信息。因为红岭创投在审批借款申请时,特别是净值标标的,当借款者在红岭创投有投资时,会自动审核该借款信息,借入信用给分也会相对较高,因此,借出信用和借入信用存在一定的相关性,两者相关系数高达0.8636,而其他各解释变量之间的相关性均很小。因此,为了保证变量选取的有效性以及避免变量自相关,本文在参考相关文献变量选取的基础上,选取了以下数据变量(见表1)。

表1 变量选取及解释

在表1中,还款方式分为三种,在回归分析时将这三种还款方式按照资金回收速度分别进行赋值,即按月到期全额还款赋值为1,按天一次性还款赋值为2,按月分期还款赋值为3;还款保障分为2种,按照保障强度进行赋值,即账户净值额度保障赋值为1,净值标保障赋值为2。此外,红岭创投对借款者信用状况采取分数制,最低0分,为避免该数值相对较大从而影响回归结果,在回归分析时以万分为单位。

本文采用多元线性回归模型进行回归分析研究影响P2P网贷借款利率的因素。基本模型如下:

Y=β0+β1X1+β2X2+β3X3+β4X4+β5X5+ε

(1)

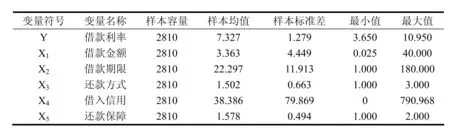

3.描述性统计分析

本文将筛选出的2810条有效交易数据导入State12.0,运用该软件对变量进行了描述性统计分析,统计结果见表2。由表2可知,红岭创投借款年利率的最小值为3.650%,最大值为10.950%,最小值与最大值之间差额为7.300%,说明红岭创投不同借款标的之间的借款利率差额较大;红岭创投借款年利率的均值为7.327%,而据中国人民银行相关统计,截止到2017年4月7日,央行一年期贷款基准利率为4.35%,央行一年期存款基准利率为1.5%,一年期国债收益率为2.996%,由此可知,红岭创投借款利率较高,风险也相对较大,说明P2P网贷行业借款利率应适当下调。由统计结果可知,红岭创投借款金额均值为3.363万元,最小值为250元,最大值为40万元,借款期限均值为22天,最短为1天,最长为180天,这基本符合P2P网贷行业小额借贷的定义。而三种还款方式中,按月到期全额还款占比59.22%,按天一次性还款占比31.32%,按月分期还款占比9.47%;两种还款保障中,净值标保障占比57.83%,账户净值额度保障占比42.17%,说明红岭创投还款方式以按月到期全额还款为主,保障方式以净值标保障为主。

表2 变量描述性统计结果

四、回归结果及分析

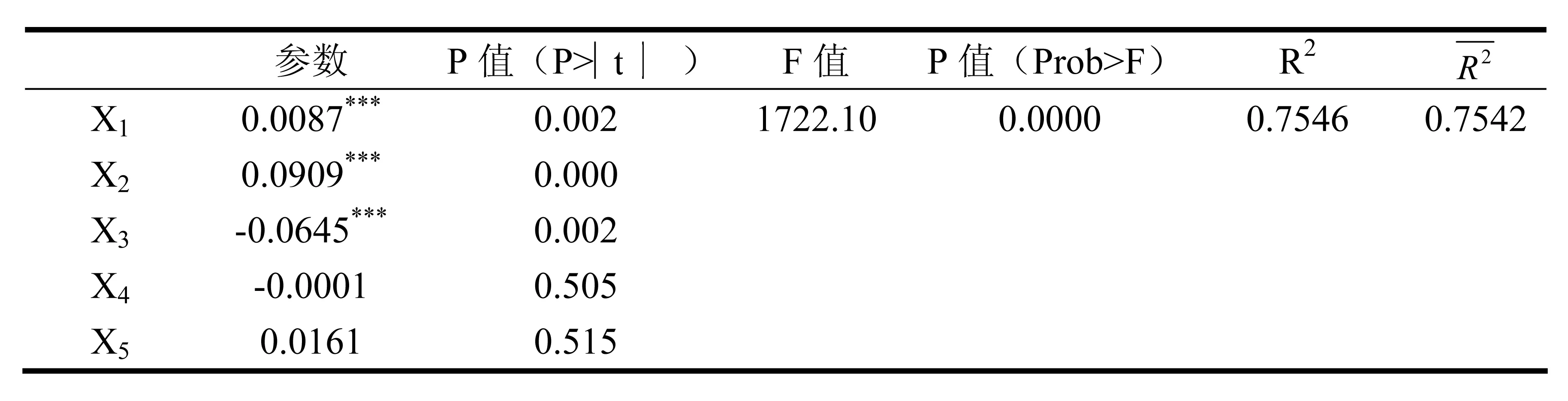

表4 OLS回归及检验结果

注:*、**、***分别表示在10%、5%、1%的水平下显著

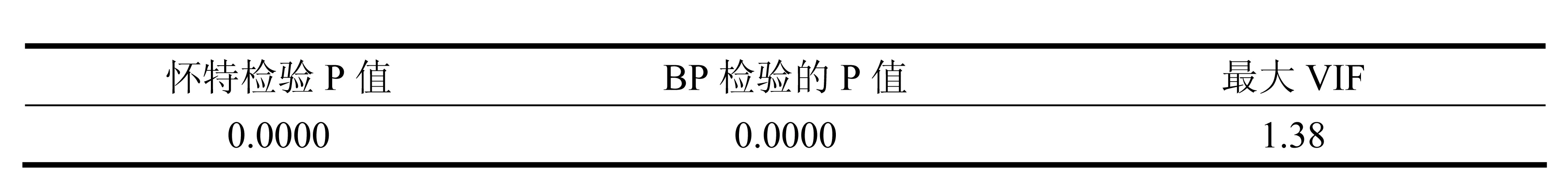

针对上述OLS回归结果中解释变量X4和X5不显著的问题,因所使用的2810条数据为截面数据,故考虑可能是存在异方差和多重共线性。为此,文章通过怀特检验和BP检验来检验回归模型是否存在异方差,通过方差膨胀因子VIF来检验回归模型是否存在多重共线性,检验结果见表5。由表5可知,在方差膨胀因子VIF检验中,解释变量中最大的VIF值为1.38,远小于10,故认为回归模型不存在严重的多重共线性;而怀特检验的P值与BP检验的P值均为0.0000,故拒绝同方差的原假设,认为回归模型存在异方差。

为解决回归模型存在异方差的问题,本文采用加权最小二乘法WLS对模型进行回归。回归结果中,解释变量X1、X2、X3对应的P值均小于0.01,说明在1%的显著性水平下,解释变量X1、X2、X3仍是显著的;而解释变量X4、X5对应的P值均大于0.10,仍是不显著的。

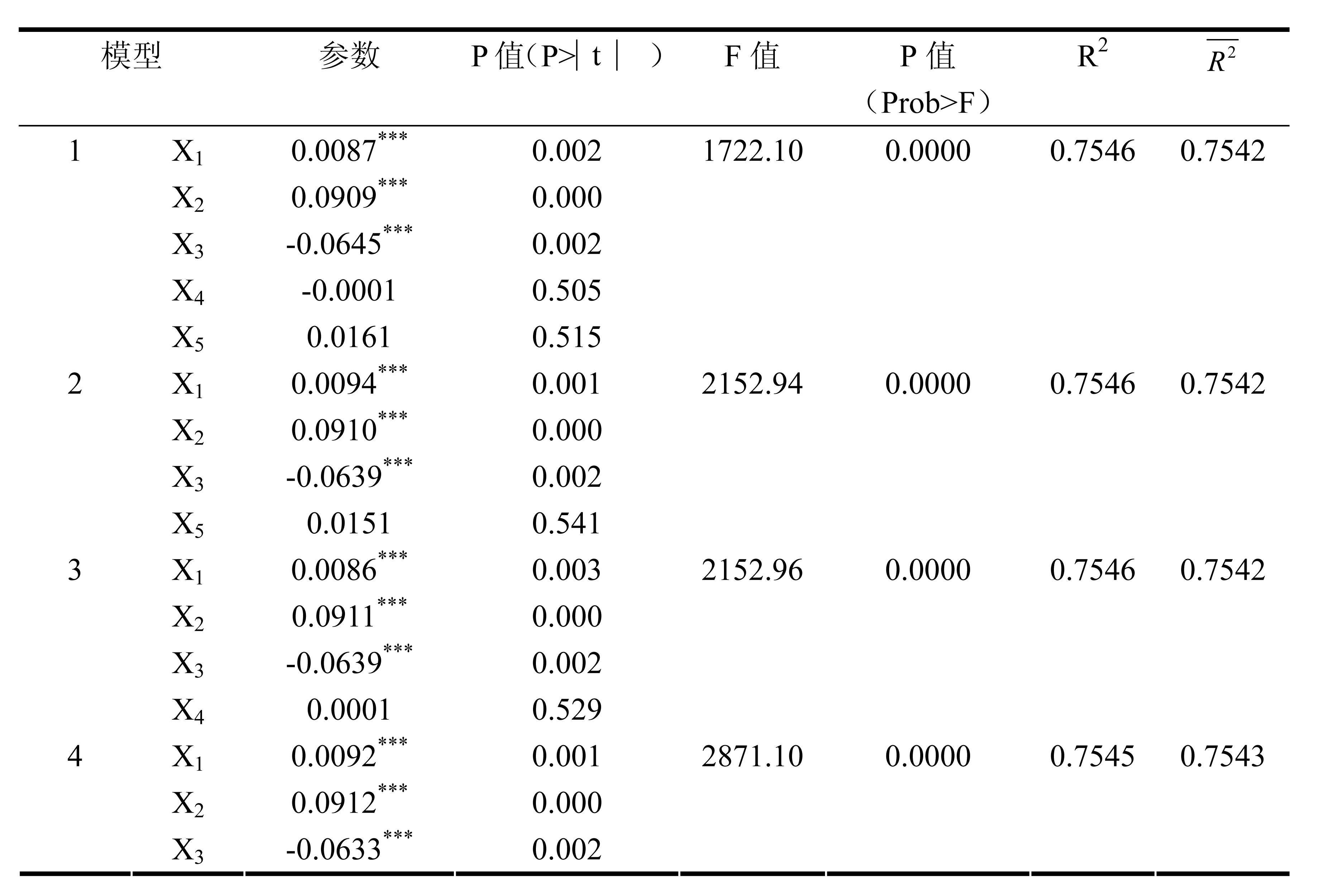

在用WLS法解决异方差后,解释变量X4、X5、X6仍然不显著,说明模型设定不正确,因此本文采用向后筛选策略建立新的回归方程并进行多元线性回归,回归结果见表6。由表6可知,在模型1、模型2和模型3的回归结果中,均存在解释变量X4或X5不显著的情况,说明借出信用、还款保障与借款利率之间关系不显著,故第4个模型为最终模型。在模型4中,解释变量X1、X2、X3对应的P值均小于0.01,说明在1%的显著性水平下,解释变量X1、X2、X3均是显著的;且解释变量X1、X2对应的参数均为正值,解释变量X3对应的参数为负值,说明解释变量X1、X2与被解释变量Y存在正相关关系,即借款金额越大、借款期限越长,借款利率越大;解释变量X3与被解释变量Y存在负相关关系,即采用按月分期还款的还款方式会使借款利率变小。

表5 异方差与多重共线性检验结果

表6 多元线性回归结果

注:*、**、***分别表示在10%、5%、1%的水平下显著

五、结论与建议

本文以P2P网贷平台红岭创投为例,首先对影响P2P网贷平台借款利率的因素进行了理论分析,然后通过收集该平台公布的2810条有效数据,运用多元线性回归模型对影响P2P网贷借款利率的因素进行了实证检验,研究结果表明借款金额、借款期限与借款利率正相关,还款方式与借款利率负相关,与理论分析结果相一致;但是借出信用、还款保障与借款利率之间关系不显著,这说明我国P2P网贷平台的借款利率未能反映出借款者的风险状况。因此建立完善的利率定价机制是P2P网贷平台当务之急,为此我们有以下建议。

1.建立健全P2P网贷行业的信用体系。完善的利率定价机制能够充分反映P2P网贷平台中借款者的风险状况。但是现阶段,P2P网贷平台的借款利率却无法完全反映出借款者的风险状况。原因在于P2P网贷平台对借款者信用信息的审核多依赖于借款者自身提供的信用数据,无法完全保证数据的可用性和准确性。为此,建立健全P2P网贷行业的信用体系,P2P网贷行业就要建立起自己的征信系统,且建立起P2P网贷平台之间的信息共享机制,或者积极引入央行的征信系统。

2.引进专业的金融风险管理人才。P2P网贷平台是互联网和金融的紧密结合体,而借款利率又是链接整体P2P网贷平台的纽带,与风险呈正相关关系,于是识别各类风险和制定合理的利率定价机制成为P2P网贷行业健康发展的前提。P2P网贷平台利率定价的根本依据是要有完备的风险识别和控制体系[12]。通过引进具有先进经验的国内外金融风险管理人才能够对风险进行有效识别、制定严格的风险管理和监控体系以及完善平台利率定价机制。

3.促进P2P网贷平台各类数据信息规范且透明。现阶段,P2P网贷平台一个较大的问题就是信息不透明且不规范。信息不透明、不规范是学者对网贷平台借款利率、借款成功率等现有状况进行实证研究较少的主要原因。不透明的交易数据使得广大学者难以获得有效的数据进行实证研究,且即使有些P2P网贷平台会公布交易数据,但由于平台每日都会达成新的借贷交易数据,信息量较大,交易数据也不易采集;不规范的交易数据使学者无法对众多平台进行对比分析。因此,相关监管部门要规范P2P网贷行业的各项数据指标,P2P网贷平台也要积极对交易数据进行披露。

[1]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12).

[2]中国人民银行等十部委.关于促进互联网金融健康发展的指导意见[Z].2015-07-18.

[3]叶湘榕.P2P借贷的模式风险与监管研究[J].金融监管研究,2014(3).

[4]张正平,胡夏露.P2P网络借贷:国际发展与中国实践[J].北京工商大学学报,2013(2).

[5]卢馨,李慧敏.P2P网络借贷的运行模式与风险管控[J].财政税收与资本市场,2015(2).

[6]刘绘,沈庆劼.我国P2P网络借贷的风险与监管研究[J].财经问题研究,2015(1).

[7]温小霓,武小娟.P2P网络借贷成功率影响因素分析——以拍拍贷为例[J].金融论坛,2014(3).

[8] 王慧媛.P2P网贷中借款年利率对借款成功率影响的理论与实证研究[J].金融创新,2016(7).

[9] 孟东梅,杨雪梅.我国P2P网络借贷成功率影响因素研究[J].金融创新,2016(42).

[10]陈虹,马永键.P2P网贷行业利率定价模式研究[J].当代财经,2016(5).

[11]降富楼,张海亮,田甜铭梓.P2P网络借贷利率决定-基于某区域型平台的实证分析[J].上海金融,2016(5).

[12]傅小顺.国内外P2P小额信贷利率定价模式比较研究[J].经济研究,2015(11).

Class No.:F832.4 Document Mark:A

(责任编辑:宋瑞斌)

Influencing Factors of Interest Rate of P2P Lending Platform

Yuan Yanfang

(School of Economics, Anhui University, Hefei, Anhui 230601,China)

Taking P2P lending platform in my809.com as an example, this paper analyzes the factors influencing the interest rate, and empirically tests the results through the model established . The results show that the loan amount, loan term and interest rate are positively correlated, and the repayment method is negatively correlated with the interest rate, which is consistent with the theoretical analysis. However, the relationship between lending credit, repayment guarantee and interest rate is not significant, which shows that the interest rate of P2P lending platform does not reflect the risk of the borrower.

P2P lending platform;interest rate;Internet finance;Hongling Investment

苑言方,在读硕士,安徽大学经济学院。研究方向:互联网金融。

1672-6758(2017)07-0091-5

F832.4

A