传统农区农户借贷行为分析

——基于兰考县董堂村、埽怀村的调查

许家伟

(1.河南财经政法大学 城乡协调发展河南省协同创新中心,河南 郑州 450046;2.河南财经政法大学 资源与环境学院,河南 郑州 450046)

传统农区农户借贷行为分析

——基于兰考县董堂村、埽怀村的调查

许家伟1,2

(1.河南财经政法大学 城乡协调发展河南省协同创新中心,河南 郑州 450046;2.河南财经政法大学 资源与环境学院,河南 郑州 450046)

基于兰考县两个村庄82户农户的调查数据,运用定量与定性相结合的分析方法,分析传统农区农户借贷的影响因素、行为特征和借贷意愿。结果表明:(1)个人特征中户主的年龄、学历、职业是影响农户借贷需求的主要因素,而性别、务工、政治身份则对借贷需求没有产生显著影响。(2)家庭特征中人口规模、耕地规模、学生人数、家庭收入是影响农户借贷需求的主要因素,而劳动力人数与借贷需求呈现随机特征。(3)农村信用社与邮政储蓄是农户办理金融业务的主要渠道,家庭财富是最重要的影响因素,但民间借贷居绝对主导地位,且借贷额度整体较小,主要用于商业活动、教育、医疗、住房等大额开支。(4)农户意愿担保品“信用”特征明显、贷款利率可承受能力低、贷款期限长、还贷周期长和网上银行参与程度低等特点,导致贷款产品的可行性较差。

农户借贷;传统农区;民间借贷;农村金融

一、前言

近年,伴随着对“三农”问题认识的深入,农村金融作为解决“三农”问题的有效手段逐渐受到重视,并且政府出台了一系列惠民政策。2016年“一号文件”提出“加快推动金融资源更多向农村倾斜,发展农村普惠金融,降低融资成本”。2017年“一号文件”继续聚焦“三农”,提出“加快农村金融创新确保‘三农’贷款投放持续增长”,强调“深入推进农业供给侧结构性改革”“支持农村商业银行、农村合作银行、村镇银行等农村中小金融机构立足县域,加大服务‘三农’力度,健全内部控制和风险管理制度”。

兰考县位于河南省东北部,是焦裕禄精神的发祥地,下辖8个乡、5个镇、3个街道、450个行政村(社区),总人口83万,总面积1116平方公里。兰考县作为国家级扶贫开发工作重点县,享有财政扶贫资金、以工代赈、农田水利基本建设、农业产业结构调整等多种优惠政策。“十二五”以来,按照习近平总书记“四个切实、五个一批、六个精准”的要求,兰考县认真开展脱贫攻坚“最后一公里”的各项工作。2016年3月28日兰考县率先脱贫,成为河南省第一个获得率先脱贫省级财政奖励的贫困县。

课题组集中调研兰考县许河乡的董堂村和埽怀村。其中,埽怀村是“十二五”规划的河南省贫困村,董堂村经济状况相对较好。本次调查问卷分为村干部问卷和农户问卷,农户问卷主要内容包括个人特征(年龄、性别、务工、学历、职业和身份)及其家庭特征(人口规模、耕地规模、学生人数、劳动力人数和家庭收入)、借贷意愿、借贷渠道、借款用途、有无抵押或担保等。所有问卷均采用入户调查,共发放问卷85份,获取有效问卷82份。其中,埽怀村48户,董堂村34户,有效率96.5%;有借贷需求且有借贷经历的67户,无借贷需求的15户。

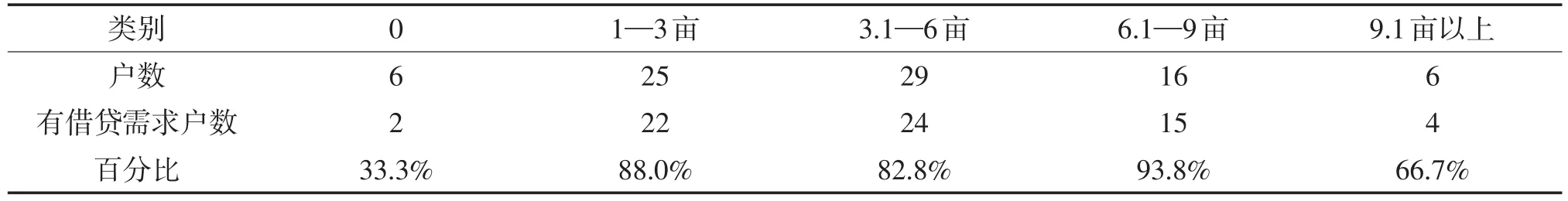

表1 耕地规模与借贷需求

二、传统农区农户借贷的影响因素

(一)户主年龄对农户借贷需求存在差异

样本农户中年龄最小的户主24岁,年龄最大的户主76岁。农户借贷需求与年龄之间的关系总体呈现出“倒U形曲线”,41—50岁农户借贷比例最高。年轻时,生活压力较小,对资金的需求并不是很强烈,随着年龄的增长,以及个人家庭的建立,生活各个方面开支不断扩大,资金的需求也日益强烈。在41—50岁资金的支出达到顶峰,资金需求也达到顶点,因为这个年龄段户主的子女可能处于大学阶段需要较大的教育支出,而户主的父母由于年老医疗开支较大。之后,伴随着子女的工作,一方面家庭的生活支出会逐渐减少,另一方面子女工作工资收入也能增加家庭自有财富,使得借贷需求逐渐下降。

(二)户主性别对借贷需求影响不明显

男户主63户,其中52户有借贷需求,占比82.5%;女户主19户,有15户有借贷需求,占比78.9%。男性需求较高,但差别并不是特别明显。男性、女性借贷需求占比差别不大的原因在于随着我国物价水平的不断提高,一个家庭单靠家庭里男性的收入并不能满足家庭的开支,夫妻双方共同努力才能支撑起整个家庭的生活。

(三)外出务工对借贷需求有一定影响

外出务工户主有49户,有借贷需求的42户,占比为85.7%;未外出务工的户主有33户,有借贷需求的25户,占比75.8%。外出务工农户借贷需求高于非外出务工农户,这与外出务工农户比非外出农户有更高的借贷发生率结论相一致。产生此种现象的原因在于:一方面外出务工农户多是家庭收入较低的家庭,而未外出务工的农户多是在当地有稳定收入的群体,家庭收入较低的家庭对于资金有着更强烈的需求;另一方面,外出务工农户体验大城市的生活方式与生活节奏,生活开支较之前增加较多,也是造成其借贷需求较高的重要因素。

(四)户主学历对借贷需求有正向影响

农户借贷需求明显地呈现出随学历提高而增加的现象。首先,农户接受正规教育时间越长,从事非农活动的意愿与能力就越强,生产性支出较大。其次,农户学历越高,工资收入也越高,其还款能力就越强,良好的工资收入为其借钱提供良好的担保,因此借钱相对容易。再次,学历越高越愿意追求较高品质的生活,生活开支较大,收不抵支时便产生借贷的需求。值得注意的是,样本农户中初中及初中以下学历的农户为66户,占比为80.5%,表明当地农户整体受教育水平较低。

(五)户主职业对借贷需求产生重要影响

机关事业单位人员借贷意愿最强,务农人员借贷需求其次,经商人员借贷需求较低。机关事业单位借贷需求占比高原因在于这类群体在村里面一般具有较高的威信,信用度较好,同时人脉广,容易借到钱。此外,经商人员借贷需求最弱的情况,可能与样本数量较少有关。

(六)户主身份对借贷需求无明显影响

党员、非党员借贷情况区别不大,当过村干部与没有做过村干部借贷情况差别也不大。这在一定程度上也表明当地农村地区党员与非党员、村干部与普通群众之间收入差距不大。

(七)中等人口规模的借贷意愿最强

人口规模最小的只有1人,人口规模最大的有18人。借贷需求伴随着人口规模的扩大总体呈现“倒U形”。1—3人人口规模借贷需求意愿最弱,4—6人的人口规模的农户借贷需求意愿最为旺盛,之后随家庭人数的增加再次减弱。形成这种情况的原因在于人口规模小时,农户家庭各方面的开支比较少,家庭自有资金就能满足生活与生产所需;而当农户家庭规模较大时,虽然家庭开支较大,但在外打工赚钱的人多,从而致使这类家庭借贷需求较低。但当家庭规模处于中间层次时,一方面家庭的开支较大,另一方面赚钱的人却较少,收入小于支出,从而导致借贷需求意愿最强。

(八)中等耕地规模的借贷需求较旺

如表1所示,有6户农户已经不再种地,耕地最多的农户有15亩地。没有地的农户借贷意愿最弱,拥有土地在6.1—9亩之间的农户借贷意愿最强。借贷需求伴随着耕地规模的扩大,呈现出“倒W形”。原因可能是,不种地的农户往往通过非农渠道获取收入,而现阶段我国非农产业产值远高于农业,导致借贷意愿最低。6.1—9亩之间农户借贷意愿最强,原因则在于这类人群往往是年龄较大无法外出打工的群体,家里面既有老人又有上学的学生,开支最大,而收入相对较低,从而造成借贷需求意愿最强。

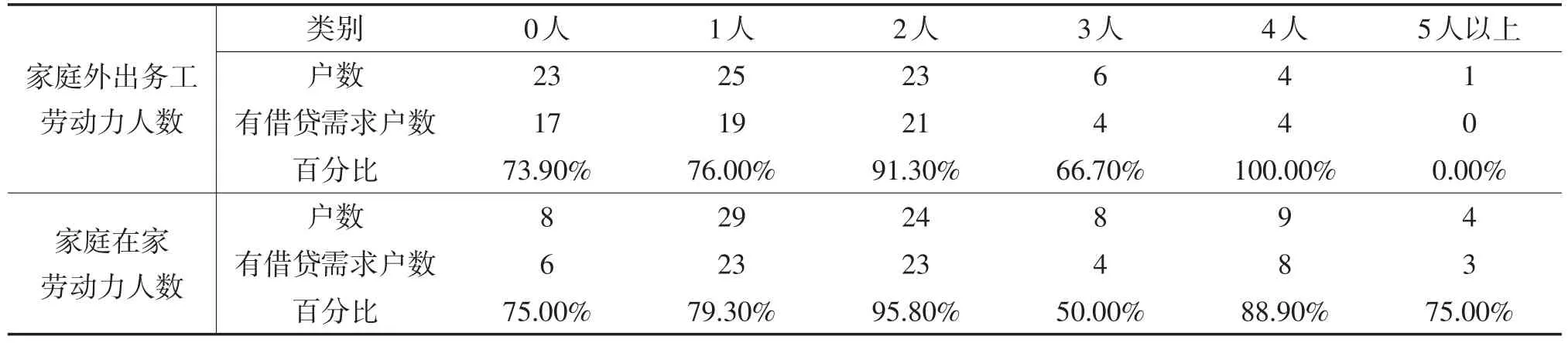

表2 劳动力人数与借贷需求

(九)学生人数与借贷需求成正比

农户借贷需求随家中学生人数的不断增多,呈现出不断增强的趋势。这一方面说明,子女教育支出在现今的农户家庭里面是一笔巨大的开销,普通农户在学生较多时只有通过借贷才能支持子女的教育;另一方面也说明,当地农户对于子女学校教育的重视。在调研过程中,很多农户都表示“只要娃愿意上学,就尽全力支持娃”。

(十)劳动力人数与借贷需求呈随机特征

如表2所示,外出务工人数最多的农户为14人,在家劳动力最多的有7人。虽然农户家庭劳动力的分布情况各不相同,但数据显示出农户借贷需求与农户家庭中劳动力的分布情况之间的方向性联系并不明确,但有一个现象是,农户无论在家劳动力还是外出劳动力是两人的,借贷需求比都最高。

(十一)中等家庭收入农户的借贷需求度较强

农户借贷需求与农户家庭收入之间总体呈现出两边借贷需求较大,中间需求较小的特点。家庭年人均纯收入低的农户,基本的生活支出可能需要较多的借贷,因此借贷需求较高。家庭收入较高的农户,往往从事非农业生产或商业活动,生活质量较高,各个方面开支较大,容易产生借贷的需求,同时人们也愿意借钱给这类人群,从而使得这类人群借贷需求比较高。

三、传统农区农户借贷的行为特点

(一)农村信用社和邮政储蓄是主要渠道

44户农户一般去农村信用社办理业务,28户农户一般去邮政储蓄办理业务,5户农户一般去农业银行办理业务,3户农户去其他银行办理业务,3户农户没有去银行办理过业务,另有4户农户去多家金融机构办理业务。90%的农户选择农村信用社与邮政储蓄办理银行方面的业务,可见农村信用社和邮政储蓄是农村金融服务的主力军。但是,67户有过借贷经历的农户,仅有1户从农村信用社借到款,这表明农村信用社以及邮政储蓄在农村地区的功能主要体现为“吸储”。

(二)家庭财富是最重要的影响因素

在农户借钱最大影响因素方面,回答这个问题的农户有59户,认为个人信用重要的有9户,认为人际关系最重要的有19户,认为家庭财富状况最重要的有31户,认为借钱用途最重要的有10户。半数农户选择家庭自身的财富状况作为影响借钱最重要的因素,表明农户民间借贷时,放贷的农户虽不需要借贷农户提供物品抵押,但通过对借钱农户家庭财富能力的评估其实已经为放贷者提供一种较为有效的担保。32%的农户认为人际关系重要,表明良好的人缘,促进相互之间了解,有利于相互信任,使得交易双方信息对称,从而促使农户借到资金。个人信用这个选项选的人不多从侧面也反映出当地村民普遍信用意识较强,村风比较好。

(三)民间借贷居于绝对主导地位

在农户借钱渠道方面,回答这个问题的农户有65户,仅1户从农村信用社借到钱,有15户向父母和兄弟姐妹借到钱,有51户向亲戚朋友借到钱,有3户向社会人员借到钱,有6户同时从父母和兄弟姐妹以及亲戚朋友处借到钱。98.5%的农户通过民间渠道借钱,其中的95.6%的农户从父母和兄弟姐妹以及亲戚朋友处借钱,表明农户民间借贷中家族依赖特征明显。

(四)借贷规模以小额信贷为主

在农户最近一次借钱规模方面,共有71户农户回答该问题。32户农户回答最近没有借钱,借钱数额1000元以下的有7户,数额1000—5000元的9户,数额5000—10000元的有5户,借款数额10000—20000元有8户,借款数额20000元以上有10户。整体来看农户借贷规模较小,以小额信贷为主。

(五)借贷主要用于大额支出

在农户借钱用途方面,共有66户农户回答该问题。农户借钱用来从事农业的有7户,做生意的有20户,婚丧嫁娶的有12户,子女教育的有15户,治病的有6户,建房或买房的有15户,其他生活支出的有3户,10户为多用途借款。从事生产活动的总共27户,占农户总数的40.9%,用于生活消费的有51户,占农户总数的77.3%(部分农户的借贷用途包括生产型、生活型两方面借贷)。农户借贷款主要用于生活消费,集中在房子、教育、婚丧嫁娶、治病这些大额开销,这一方面反映出当前我国农户的整体收入水平较低,另一方面从侧面反映出我国社会保障体系尤其是农村社保体系十分不完善。此外,40.9%的农户借贷用途是从事农业生产与做生意,说明当地农户收入较低,农户改变自身贫穷落后面貌的决心与勇气也不断增强,关键是资金缺乏。

四、传统农区农户借贷的意愿特征

(一)担保品“信用”特征明显

在农户贷款抵押担保方式的选择上,共有60户农户回答此问题。农户愿意用银行存单做抵押的有3户,用房屋财产权做抵押的有19户,用土地承包经营权做抵押的有6户,农户担保的有28户,农户联保的有4户。农户担保和农户联保作为贷款抵押担保的农户占比达53%,由于担保、联保与个人的信用度有很大的关系,从而表明农户更愿意运用“个人信用”作为担保方式。另外,选择房屋财产权做抵押的农户较多,表明国家逐渐放开农户房屋财产权抵押担保之后,对于农村金融发展会起到较为积极的效果。

(二)贷款利率可承受能力低

在农户贷款利率最大可接受程度方面,共有55户农户回答该问题。52户认为自身家庭可接受的贷款年利率范围为5%—10%,占94.5%。只有3户认为自身家庭可接受的贷款利率为10%—20%。根据国外农户小额信贷组织的经验,如孟加拉国格莱珉银行(GB)模式、印度尼西亚人民银行乡村信贷部(BRI-Unit)模式、玻利维亚阳光银行(BancoSol)模式,这些小额信贷组织的贷款名义年利率基本在10%以上,甚至名义年利率最高达50%,以保证小额信贷组织的可持续发展。由此可见,农户意愿的借贷利率与实际可行的借贷利率之间存在较大的差别。

(三)贷款期限较长

在农户还款期限方面,共有50户农户回答该问题,其中没有人选定还款期限为3个月以下的贷款,还款期限为3—6个月的有2户,6—12个月的有4户,1—3年的有14户,3年以上的有28户,其他为1户。70%以上的农户期望贷款期限在1年以上,说明农户贷款的期限较长,农村贷款的时间成本也较高。

(四)还贷周期较长

在农户分期付款方式方面,共有53户农户回答此问题。没有农户选择按周付款,5户农户选择按月付款,25户农户选择按季付款,1户选择半年付款,22户选择到期一次还本付息。90.6%的农户选择的还款期限超过3个月,但当前正规金融机构接受的是分月付款,表明农户的分期还款意识有待提高。

(五)互联网金融参与度低

在农户网上银行开通方面,共有72户农户回答这个问题。11户农户开通网上银行,61户农户未开通网上银行。这一方面说明当地多数农户日常生活中基本不需要网上银行,另一方面也说明当地农户对于网上银行的了解较少,通过互联网渠道在农村开展小额信贷服务难度加大。

五、结论及建议

通过对兰考县董堂村和埽怀村两个村共82户农户的入户调查数据,综合运用定量与定性分析方法,分析传统农区农户借贷需求的影响因素、行为特点和意愿特征,可以得出以下结论:年龄、学历、职业、人口规模、耕地规模、学生人数、家庭收入等是影响传统农区农户借贷的主要因素;农户借贷以民间借贷为主,资金额度较小,主要用在如经商、教育、住房等大额支出;农户意愿的贷款产品与金融机构现实可行的农村小额信贷产品存在较大的差异,具有“信用”特征、贷款利率低、贷款周期长、还贷周期长和互联网金融参与度低等特点,导致贷款产品的可行性较差。

兰考县农户借贷行为在一定程度上反映着我国中部传统农区农户借贷的特点,为促进农村金融发展,进而激活农村经济,提出以下建议:第一,加强农户技能培训。通过对农户进行技能培训,提高农户的社会适应能力,从而使其能够获得更高的工资收入,有利于农户自身财富的增长,从而引发其对金融服务需求的增长,提高金融机构在农村地区开展金融服务的积极性。第二,完善农村社会保障体系。住房、教育、医疗成为农户生活支出中的大额项目,重要原因在于我国当前农村社会保障仍处于较低的水平,通过完善农村社会保障体系,促使农户由生活型向生产型转变,进而也可促进农村经济发展。第三,完善农户联保贷款制度。强化“利益共享,风险共担”的制度安排,同时增强动态激励机制在借贷双方博弈中的作用,对于还款信用记录较好的农户可以给予更高授信额度的贷款与利率上的优惠,对于能够提前还清贷款的农户同样可以给予利率上的优惠政策,同时将行政与法律有机结合,加大农户的违约成本,从而保障农户联保贷款机制的健康运行。第四,促进民间金融合法化。民间金融能够涵盖正规金融机构不愿意或不能涵盖的领域,是正规金融机构的有效补充,同时民间金融借贷双方之间信息较为对称,能够较为有效防止逆向选择和道德风险问题,更容易控制风险,从而降低农户小额信贷的运营成本。

[1]林展,陈志武,彭凯翔.乾隆中期和道光中后期债务命案研究[J].清史研究,2016,(2):75—86.

[2]潘海英,翟方正,刘丹丹.经济发达地区农户借贷需求特征及影响因素研究——基于浙江温岭市的调查[J].财贸研究,2011,(5):48—56.

[3]冯旭芳.贫困农户借贷特征及其影响因素分析——以世界银行某贫困项目监测区为例[J].中国农村观察,2007,(3):51—59.

[4]Edward S.FinancialDeepening in Economic Development[M].New York: Oxford University Press,1973.

[5]郑学党.供给侧改革、互联网金融与农业产业化发展[J].河南社会科学,2016,(1):1—7.

[6]赵洪丹,朱显平.农村金融规模、农村金融效率与农村经济增长——来自吉林省的证据[J].经济经纬,2015,(3):28—34.

[7]武晓明,罗剑朝.农村金融市场开放对农业经济增长的影响及其分解研究——基于空间Durbin面板模型的实证分析[J].经济经纬,2016,(5):30—35.

[8]程惠霞.农村金融“市场失灵”治理前提再判断:供给不足还是金融排斥——基于5省26家新型农村金融机构覆盖地域内1938个农户样本调查[J].经济理论与经济管理,2014,(11):101—112.

[9]陈治国,李成友,李红.农户信贷配给程度及其对家庭金融资产的影响[J].经济经纬,2016,(3):43—47.

[10]朱守银,张照新,张海阳,等.中国农村金融市场供给和需求——以传统农区为例[J].管理世界,2003,(3):88—95.

Analysis on the Loan Behavior of Farmers in Traditional Farming Areas——Based on the Investigation of Dongtang Village and the Village of Saohuai in Lankao County

Xu Jiawei

Based on the survey data of two villages lankao 82 peasant households,using the combination of quantitative and qualitative analysis method,analysis the influence factors of peasant household borrowing traditionalagriculture, behaviorcharacteristicsand borrowing.Theresultsshowed that:(1) personal characteristics of householder age,educational background,professional is the main factor affecting the farmer credit demand,while gender,migrant workers,political identity did not have a significant impact on borrowing demand.(2)the size of the family,the size of the cultivated land,the number of students and the family income are the main factors that influence the demand for household borrowing,and the number of labor force and the demand for borrowing are randomly characterized.(3)the rural credit cooperatives and postal savings is the main channels for farmers to conduct financial business and household wealth is one of the most important influencing factors,but the folk lending in the absolute dominance,and overall lending is lesser,mainly for business,education,health care,housing and so on big spending.(4)farmers intend to collateral obvious trait of“credit”and loan interest rates low affordability,long loan time limit and long repayment period and low level of involvement of the bank on the net,leading to poor feasibility of loan products.Based on this,to promote the development of the rural finance and activate the rural economy is put forward to strengthen farmer skill training,improve the rural social security system,improve the system of farmer group lending and promote the legalization of private financial advice.

Farmers’Borrowing;Traditional Farming Areas;Private Lending;The Rural Financial

F81

A

1007-905X(2017)09-0056-05

2017-05-20

国家自然科学基金(41601178;41471117);教育部人文社会科学研究基金(15YJC790121)

许家伟,男,经济学博士,河南财经政法大学《经济经纬》编辑部编辑、城乡协调发展河南省协同创新中心兼职研究员。

编辑 凌 澜