2018全国性商业银行财务分析报告摘要

前言

本报告从财务指标的角度分析讨论2017年全国性商业银行的竞争力。

本报告所提全国性商业银行包括:由中国工商银行、中国农业银行、中国银行、中国建设银行和交通银行5家银行组成的大型商业银行(以下分别称为工行、农行、中行、建行和交行,统一称为大型银行)以及由招商银行、中信银行、上海浦东发展银行、中国民生银行、中国光大银行、兴业银行、华夏银行、广东发展银行、平安银行、浙商银行、恒丰银行、渤海银行等12家银行组成的全国性股份制商业银行(以下分别称为招商、中信、浦发、民生、光大、兴业、华夏、广发、平安、浙商、恒丰、渤海,统一称为股份制银行),再加上中国邮政储蓄银行。由于众所周知的原因,恒丰银行未披露2017年年报,因此在本报告中未将恒丰银行列入进行分析。而中国邮政储蓄银行(以下称为邮储)于2016年9月28日在香港交易所主板成功上市,已经成为一家大型商业银行,具有了其他全国性商业银行的特点,因此从2017年开始,邮储银行也被纳入分析和评价。不过,其初始条件和业务结构的特点会在后续的分析中体现出来。

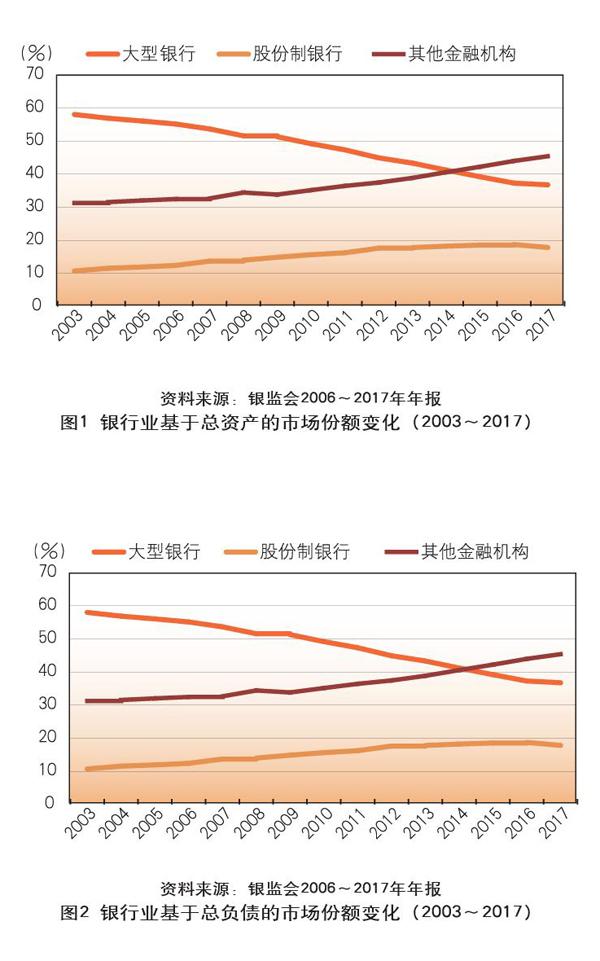

全国性商业银行是我国银行业的重要组成部分。截至2017年12月31日,全国性商业银行的总资产和总负债在银行业金融机构中的占比分别达到了54.58%和54.73%,较上年分别下降了2.54个和2.62个百分点(见图1和图2)。其中,5家大型银行在总资产及总负债上的市场份额均继续呈下降趋势,股份制银行在总资产及总负债上的市场份额也开始出现下降趋势。具体而言,大型银行的总资产和总负债的市场份额与2016年相比分别下降了0.52个和0.46个百分点;股份制银行的总资产和总负债的市场份额与2016年相比分别下降了0.91个和1个百分点。

截至2017年末,全国性商业银行资产总额为137.78万亿元,较上年增长5.92%;负债总额为127.47万亿元,较上年增长5.59%。本报告将从资本状况、资产质量、盈利能力和流动性水平四个方面对全国性商业银行2017年度财务状况予以分析。除另有注明外,各项财务数据均取自监管部门及各银行的定期财务报告、新闻稿件等公开披露信息。

资本状况

随着严监管的到来,不少为躲避监管的表外业务都要真实还原,银行的资本压力非常大。所幸全国性银行中除了渤海银行、广发银行及恒丰银行外,都获得了上市融资的渠道,其中不少还是“A+H”的模式。显然,与资本补充渠道相联系,资本充足率也呈现这样的特点。2017年,不少银行进行了资本补充(见表1)。此外,浙商银行试图回归A股,农业银行通过增发计划。

银行密集补充资本与《商业银行资本管理办法(试行)》大限将至有直接关系。该文件要求,到2018年底前,非系统重要性银行核心一级资本充足率、一级资本充足率和资本充足率分别不低于7.5%、8.5%和10.5%。

截至2017年末,商业银行核心一级资本充足率为10.75%,一级资本充足率为11.35%,资本充足率为13.65%,较2016年底均略有上升。目前,商业银行的资本充足率整體水平高出监管最低标准2~3个百分点。下面将着重分析17家全国性商业银行的资本充足率情况。

如图3所示,在资本充足率方面,最高的为建行(15.5%),最低的为广发(10.71%),5家大型银行的资本充足率高于股份制银行整体水平;相较于2016年,有12家商业银行资本充足率水平有所提高,提高幅度较大的是招商(3.94个百分点)和光大(2.69个百分点),有5家银行的资本充足率水平有所下降,下降幅度较大的是中信和平安(0.33个百分点)。

在一级资本充足率方面,最高为建行(13.71%),最低为广发(8.01%),显然没有上市的广发、渤海都面临严峻的资本充足率方面的压力。整体而言,大型银行一级资本充足率水平要高于股份制银行;相较于2016年,有10家银行的一级资本充足率水平有所提高,提高幅度最大的是招商(1.48个百分点),招商银行发行了优先股,有7家银行的一级资本充足率水平有所下降,下降最多的是中信,为0.31个百分点(见图4)。

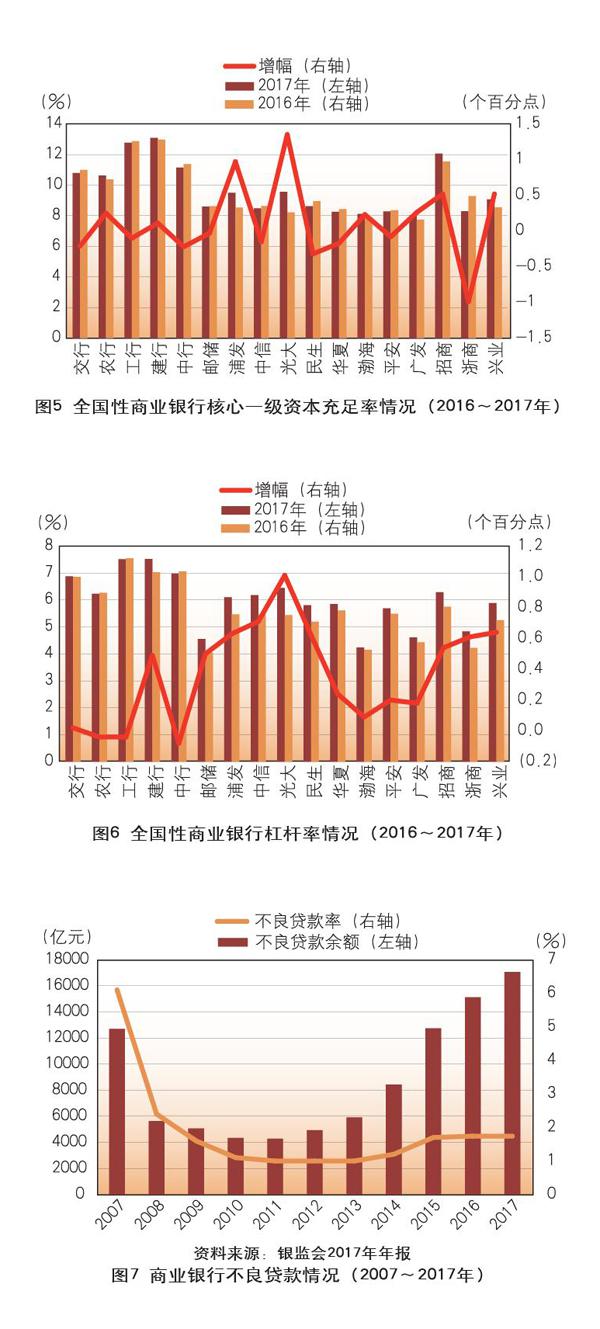

核心一级资本充足率方面,最高的为通过发行境内优先股筹资600亿元的建行(13.09%),最低的为广发(8.01%),整体上大型银行核心一级资本充足率水平较高;相较于2016年,全国性商业银行在核心一级资本充足率水平上有9家银行上升、8家银行降低,提高幅度最大的是光大(1.35个百分点),降低幅度最大的是浙商,为0.99个百分点(见图5)。

杠杆率方面,17家银行全部达到了银保监会4%的监管要求。其中最高的是建行(7.52%),最低的是渤海(4.24%);相较于2016年,有14家银行杠杆率水平有所提高,光大的提高幅度较大(1.01个百分比),而中行、农行和工行的杠杆率均有小幅下降(见图6)。

资产质量

截至2017年末,我国商业银行不良资产增长继续减缓,不良贷款余额为17057亿元,较年初增加1935亿元,同比少增443亿元;不良贷款率为1.74%,与2016年末持平;拨备水平继续小幅提高,拨备覆盖率和贷款拨备率分别为181.42%和3.16%。

对于全国性商业银行,以下将从不良贷款、风险抵补能力、贷款集中度三个方面分析其资产质量情况。

不良贷款情况

图8、图9分别列示了近3年17家全国性商业银行不良贷款余额和不良贷款率。就不良贷款余额的绝对额而言,由于资产规模上的差别,整体上大型银行要高于股份制银行。大型银行中,资产规模最大的工行(2209.88亿元)的不良贷款余额最多,成为2017年唯一一家不良贷款余额突破2000亿元的全国性商业银行;农行、建行紧随其后,不良贷款余额分别达到了1940.32亿元和1922.91亿元。邮储资产规模大于股份制银行,但不良资产余额只有272.2亿元,这与邮储银行的资产结构有关。股份制银行中,浦发(685.19亿元)、招商(573.93亿元)、中信(536.48亿元)、民生(478.89亿元)的不良贷款余额较大,均超过400亿元;渤海(81.1亿元)、广发(156.35亿元)、浙商(77.67亿元)等股份制银行的不良贷款余额较小。

从不良贷款余额近3年的变化趋势来看,与2016年相比,大部分全国性商业银行2017年的不良贷款余额均呈现较快增长趋势,但整体增长速度有所放缓。其中,增速超过30%的有渤海(35.88%)和浦发(31.32%),2016年增速超过30%的有6家银行;增速低于10%的有9家银行,包含五大行及邮储、广发、招商、浙商。大型银行不良贷款增速下降明显,对不良贷款的控制整体上表现优于股份制银行。

不良贷款率方面,除了邮储银行外,2017年全国性商业银行不良贷款全部突破1%,大多数银行超过1.5%。浦发银行超过农行,不良贷款率居17家全国性商业银行之首,较2016年上升0.25个百分点,高达2.14%,其次是农行(1.81%)、华夏(1.76%)、渤海(1.74%)、民生(1.71%)、平安(1.7%),最低的是浙商(1.15%)。

从不良贷款率近3年的变化趋势来看,有13家全国性商业银行2017年不良贷款率下降,仅有4家上升,且上升幅度较2016年明显减小。上升幅度最大的是浦发(0.25个百分点),其次是华夏(0.09个百分点)、渤海(0.05个百分点)、民生银行(0.03个百分点);下降幅度最大的是农行(0.56个百分点),其次是招商(0.26个百分点)。

同时,考虑到不良贷款涉及五级分类下的主观判断,而且存在一定的滞后性,在此选择关注类贷款及逾期贷款率考察17家全国性商业银行面临的潜在不良贷款压力。

图10列示了近3年17家全国性商业银行关注类贷款余额。与不良贷款余额类似,关注类贷款余额也与银行资产规模相关,大型银行关注类贷款余额远高于股份制银行。2017年,大型银行中,工行关注类贷款规模最大(5619.74亿元),除邮储外,规模最小的是交行(1306.67亿元);股份制银行中,关注类贷款规模最大的是民生(1139.49亿元),最小的是浙商(106.51亿元)。就近3年关注类贷款变化趋势而言,2017年有9家全国性商业银行关注类贷款余额增加,且增幅分化较大,部分股份制银行增幅较大,渤海(34.55%)、华夏(25.37%)和民生(23.48%)增幅超过20%。

从关注类贷款率来看,除华夏与民生比2016年有所增长外,其他银行都在下降,其中广发下降得最多,有1.52个百分点,但仍然维持在4.17%的高位。从2017年关注类贷款率来看,华夏从2016年的4.2%增加到4.6%,取代廣发成为关注类贷款率最高的银行,而邮储仍然保持着较低的水平,由2016年的0.81%下降到2017年的0.68%,仍然是所有全国性银行中最低的。浙商的关注类贷款比率也较低,仅1.15%。(见图11)

另外一个考察银行贷款质量的指标则是逾期贷款率。2017年有8家银行的逾期贷款率有不同程度的下降,也有9家银行有不同程度的上升。下降最多的是光大,下降了1.01个百分点;上升最多的是华夏,上升了1.56个百分点。2017年邮储的逾期贷款率稍有提升,但仍维持在低于0.98%的全国性银行中最低水平,其次是浙商(1.2%)。五家大银行的逾期贷款率总体较低,交行最高(2.2%),建行最低(1.29%)。(见图12)

风险抵补能力

目前,银监会通过拨备覆盖率和贷款拨备率两项指标对商业银行的贷款损失准备进行综合考核,其中前者以150%为基本标准,后者以2.5%为基本标准,两者中的较高者为商业银行贷款损失准备的监管标准。

第一,拨备覆盖率。

拨备覆盖率是贷款损失准备(现一般按贷款减值准备)对不良贷款的比率,是基于不良贷款而计提贷款损失准备再进行相应计算的一项指标,其性质是衡量信贷风险抵补的程度。拨备覆盖率多寡有度,以能适应各行风险程度并符合监管要求为宜,不能过低导致拨备金不足,利润虚增;也不能过高导致拨备金多余,利润过低,股东和税务部门不会高兴。

根据银监会2011年出台的《商业银行贷款损失准备管理办法》,银行业监管机构设置贷款拨备率和拨备覆盖率指标考核商业银行贷款损失准备的充足性。其中,贷款拨备率为贷款损失准备与各项贷款余额之比;拨备覆盖率为贷款损失准备与不良贷款余额之比。为了有效服务供给侧结构性改革,督促商业银行加大不良贷款处置力度,真实反映资产质量,腾出更多信贷资源提升服务实体经济能力。2018年2月28日,中国银监会下发《关于调整商业银行贷款损失准备监管要求的通知》(银监发﹝2018﹞7号,以下简称“7号文”),将拨备覆盖率要求由150%调整为120%~150%,贷款拨备率监管要求由2.5%调整为1.5%~2.5%。

图13列示了近3年全国性商业银行拨备覆盖率。2017年,所有全国性商业银行的拨备覆盖率均在监管及格线(120%)以上。大型银行中,农行拨备覆盖率最高(208.37%),交行最低(153.08%);股份制银行中,浙商拨备覆盖率最高(296.94%),在所有全国性商业银行中排名第一。

2017年有12家银行贷款拨备覆盖率有所提升,其余4家银行拨备覆盖率进一步下降。大型银行拨备覆盖率下降幅度较2016年大幅减小,中行下降幅度最大(3.64个百分点),农行上升幅度最大(34.97个百分点)。股份制银行拨备覆盖率变化进一步分化,招商、中信、光大、渤海、广发、兴业、民生的拨备覆盖率呈不同幅度的上升,其中招商上升了82.09个百分点;浦发下降幅度最大,下降了36.69个百分点;平安、华夏呈现相对较小的下降幅度。拨备覆盖率的下降往往反映了银行不良资产的上升。

第二,贷款拨备率。

图14列示了近3年全国性商业银行贷款拨备率。5家大型银行中,农行虽在2017年下降至3.77%,但仍连续4年保持贷款拨备率最高;交行(2.30%)、工行(2.39%)、建行(2.55%)、中行(2.31%)的贷款拨备率水平均高于1.5%,其中农行和建行高于2.5%的监管要求。股份制银行中,除广发银行(2.17%)处于1.5%~2.5%的监管要求,其余10家股份制银行的贷款拨备率均高于2.5%,超过银监会监管要求,其中招商的贷款拨备率最高(4.22%),其次是浙商(3.43%)、兴业(3.37%)、渤海(3.24%)、中信(2.84)、浦发(2.84%)。

从近3年贷款拨备率变化趋势来看,大型银行和股份制银行的贷款拨备率均表现为多数上升、少数下降。2017年招商贷款拨备率提升幅度较大,达到0.85个百分点,建行、中信贷款拨备率提升幅度分别达到了0.26个和0.22个百分点,渤海、工行和华夏也分别提升了0.18个、0.17个和0.11个百分点。农行和浦发贷款拨备率下降幅度最大,均下降0.35个百分点。

贷款集中度情况

贷款集中度是考察商业银行资产分散程度的重要指标,在宏观经济形势严峻、行业之间与行业内部分化严重的背景下,贷款集中度对商业银行资产质量的潜在影响尤其值得关注。为了对银行金融机构集中度风险加强监管,中国银保监会于2018年5月4日正式对外发布《商业银行大额风险暴露管理办法》。规定了风险暴露计算范围和方法,从组织架构、管理制度、内部限额、信息系统等方面对商业银行强化大额风险管控提出了具体要求,并明确了监管部门可以采取的监管措施。对于非同业单一客户,该办法重申了《商业银行法》关于贷款不超过资本10%的要求,同时规定包括贷款在内的所有信用风险暴露不得超过一级资本的15%。

图15和图16分别列示了近3年全国性商业银行单一最大客户贷款比例及最大十家客户贷款比例。在单一最大客户贷款比例方面,大型銀行中,农行有所提升且保持最高(7.26%),其次为工行(4.9%),中行、交行则继续维持低位,分别为3.8%和2.63%。股份制银行中,光大最低(1.29%);广发逆转上年大幅增长趋势,转而下降5.51%个百分点,从7.98%下降至2.47%;渤海小幅上升,成为全国性商业银行中最高(7.9%),这与该行的规模较小是有关系的。全国性商业银行2017年单一最大客户贷款比例的变化趋势仍与2016年一样高度分化,且整体变化幅度大于2016年。有11家银行上升,5家银行下降,上升幅度最大的是浙商(2.48个百分点),中行(1.5个百分点)、民生(1.05个百分点)、兴业(1.02个百分点)也有较大幅度上升,除广发下降5.51个百分点外,光大下降幅度也较大,下降了1.08个百分点。

在最大十家客户贷款比例方面,大型银行中,农行有所上升且保持最高(12.9%),交行虽略有上升,但仍为大型银行中的最低水平(12.9%)。股份制银行中,渤海处于47.59%的高位,维持16家全国性商业银行中的最高水平,客户集中度过高的问题仍未得到明显改善;较低的是光大(10%)、浦发(11.67%)、民生(12.04%)、招商(12.84%),已经低于5家大型银行。与2016年比较,大型银行的最大十家客户贷款比例均有所上升,股份制银行中,有6家银行有所下降,其余股份制银行均有所上升。其中,浙商、渤海、兴业、中行上升幅度较大,分别达到了4.26个、3.39个、3.28个和3.2个百分点;广发下降幅度最大,达到了9.19个百分点;光大(4.62个百分点)、平安(2.99个百分点)、华夏(2.55个百分点)下降幅度也较大。

整体而言,单一最大客户贷款比例以及最大十家客户贷款比例的变化,一定程度上反映出在宏观经济形势严峻、供给侧结构性改革深化、环保压力加大、中小微企业信贷风险提高、行业之间与行业内部急剧分化的背景下,银行信贷资源有进一步向部分大客户集中的趋势,这需要引起注意。

盈利能力

2017年中国银行业的经营形势非常严峻,银行盈利增长面临巨大压力,在一系列应对措施和转型发展的共同作用下,全国性银行保持了一定的盈利增长,实属不易。

17家全国性商业银行共实现税后净利润14074.24亿元,较上年增长4.50%,增速上涨1.61个百分点。从收入支出角度来看,17家全国性商业银行2017年实现营业收入39938.54亿元,较上年增长3.31%,增速回升,其中利息净收入占比为71.20%、手续费及佣金净收入占比为21.00%,利息净收入的增加推动了盈利增长。

以下先从净利润增长率、净资产收益率和总资产收益率三个角度评价2017年全国性商业银行盈利能力的整体水平,然后再分别从影响银行利润的三个主要部分——利息净收入、手续费及佣金净收入和支出管理水平出发,具体评述全国性商业银行的盈利能力。

总体情况

第一,净利润增长率。

图17列示了2015~2017年各全国性商业银行净利润增长情况。全部17家全国性商业银行盈利规模持续提高,但部分全国性商业银行的增速出现一定程度的下滑,9家银行增速低于4.50%的平均水平,8家高于平均水平。

5家大型银行共实现净利润9798.76亿元,较上年增长3.44%,增速上涨1.98个百分点。其中,农行净利润增速最高(4.93%);中行净利润增速降至0.51%,是五大行中唯一一家增速下降的银行;工行尽管净利润只增长了2.99%,但是在净利润规模上依然以2874.51亿元领跑整个银行业。不同于五大行,邮储银行再一次实现两位数的增长(19.94%),成为2017年净利润增长最快的全国性商业银行。

11家股份制银行共实现净利润3798.16亿元,较上年增长5.56%,增速略微下降0.08个百分点,股份制银行净利润增速仍快于大型银行;各股份制银行增速差异较大,其中:招商增速最高(13.24%),并且以706.38亿元净利润继续保持盈利能力最强的股份制银行地位;浙商则从去年极高水平的增速(44.00%)大幅下降至7.85%;此外,浦发、华夏、渤海、平安、兴业这几家股份制银行的净利润增速均有所下降,但净利润规模仍保持一定程度的增长。

与2016年相比,有7家全国性商业银行净利润增速出现了下滑,浙商银行下滑幅度最大,达到36.16个百分点;10家全国性商业银行净利润增速出现了上升,邮储上升幅度最大(5.83个百分点),其次是招商(5.72个百分点),其他银行变动幅度基本上集中在2~3个百分点上下。

第二,净资产收益率和總资产收益率。

净资产收益率(ROE)和总资产收益率(ROA)将各行的盈利规模绝对数与银行净资产和总资产结合起来,较好地展现了各行单位净资产或总资产的盈利水平,有利于客观比较各行的盈利能力。根据中国银监会《商业银行风险监管核心指标》的要求,净资产收益率不应低于11%,总资产收益率不应低于0.6%。

图18列示了近3年全国性商业银行加权平均净资产收益率。2017年,除广发(9.28%)外,其余16家全国性商业银行的净资产收益率均超过11%的达标线。大型银行净资产收益率水平集中于11%~15%;股份制银行情况则稍微分散,招商(16.54%)、兴业(15.35%)和渤海(15.12%)的净资产收益率水平都在15%以上,在17家银行中排名前三。

从近3年情况来看,全国性商业银行净资产收益率水平整体上呈下降趋势。与上年相比,2017年有16家银行的净资产收益率下降,仅招商净资产收益率微增0.27个百分点。除此之外,下降幅度最小的是广发(0.06个百分点);浙商、华夏和兴业分别下降2.70、2.21和1.93个百分点,降幅较大。

图19列示了近3年全国性商业银行平均总资产收益率。除广发(0.50%)和邮储(0.55%)外,其余14家全国性商业银行总资产收益率在2017年全部显著高于0.6%的及格线。整体而言,大型银行的总资产收益率略高于股份制商业银行,工行和建行的总资产收益率分别为1.14%和1.13%,都超过了1%的水平,交行(0.81%)位列五大行末位。股份制银行中,招商以1.15%的总资产收益率在全国性商业银行中排名第一,但其他银行该指标均低于1%,多在0.7%~1%之间,广发(0.50%)排名垫底,已经低于0.6%的监管要求。

同上年相比,2017年除了邮储、广发和招商,其余全国性商业银行的总资产收益率均有所下降,不过下降幅度普遍略小于2016年,均小于0.1个百分点。

利息收入水平

目前,息差收入仍是我国银行业收入结构中最主要的组成部分,占整体营业收入的70%以上,是商业银行最主要的盈利来源。2017年,17家全国性商业银行的利息净收入达到28435.13亿元,较上年上升5.09%,利息净收入的上升成为营业收入整体回升的重要因素。

2017年,在严监管和金融去杠杆的背景下,商业银行负债端承压,利息净收入受到不利影响,但是相比2016年已有一定程度的好转。尤其是中、农、工、建4家银行通过资产规模的稳健增长和净息差的改善摆脱了利息净收入的负增长。

本报告从利息收入比、净利息收益率(净息差)与净利差三个角度讨论2017年全国性商业银行的利息收入水平。

第一,利息收入比。

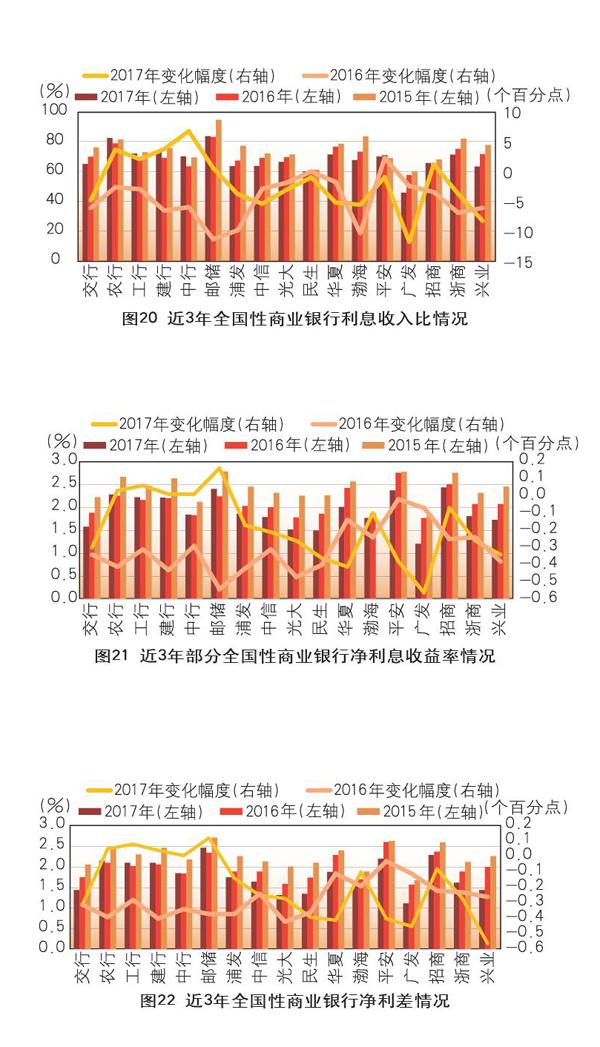

利息收入比是商业银行利息净收入占营业收入的比重。总体来看,17家全国性商业银行的利息收入比由2015年的74.70%下降为2016年的69.99%,2017年又回升至71.20%。大型银行除交行之外,其他四家银行近3年的利息收入比都呈现先降后升趋势。农行利息收入比最高,达到82.29%,在全国性商业银行中仅次于邮储银行(83.66%);交行利息收入比相较前一年进一步下降,至64.98%的低位,为大型银行中最低;其他三家银行均为70%左右。股份制银行的利息收入比情况愈加分化,最高的是华夏(71.28%),其次是浙商(71.19%),仅有这两家银行的利息收入比也超过70%,最低的则是广发(45.67%),其余几家股份制银行均处于50%~70%区间范围内。

从近3年变化趋势来看,不同于2016年绝大多数全国性商业银行的利息收入比都有所下降,2017年有6家银行的利息收入比上升,其中有4家是大型银行、1家是股份制银行,分别是中行(6.74个百分点)、建行(3.73个百分点)、农行(3.62个百分点)、工行(2.05个百分点)、招商(1.18个百分点)和邮储(0.54个百分点);下降幅度最大的是广发(11.81个百分点),其次是兴业,为8.32个百分点(见图20)。

第二,净利息收益率与净利差。

商业银行利息收入规模的两大驱动因素为生息资产规模与息差水平。考察息差水平的重要指标即是净利息收益率(净息差)和净利差。净利息收益率(NIM,净息差)是利息净收入与平均生息资产总额的比率,考察单位生息资产所创造的利息净收入;净利差(NIS)为日均生息资产收益率与日均计息负债付息率的差额。两者各有侧重,但整体而言,二者变化趋势和原因大体相似。2017年,除中行、农行、工行、建行和邮储外,全国性商业银行净利息收益率、净利差普遍出现不同程度的下降。

图21列示了全国性商业银行近3年的净利息收益率。2017年,仅有7家全国性商业银行的净利息收益率维持在2%以上。大型银行净利息收益率均值为2.03%,交行(1.58%)取代中行(1.84%)成为最低。股份制银行中,招商(2.43%)、平安(2.37%)都超过了大型银行中最高的农行(2.28%)。广发净利息收益率仅为1.21%,为17家银行中最低。

就变化趋势而言,由于大型银行存款基础相对扎实,受监管影响相对较小,负债成本相对较低,中行(0.01个百分点)、农行(0.03个百分点)、工行(0.06个百分点)、建行(0.01个百分点),以及邮储(0.16个百分点)净息差略微上升;其余银行均出现不同程度的下降,且下滑幅度差异较大,下滑幅度最大的广发银行净利息收益率下降了0.56个百分点。交行下降0.3个百分点,股份制银行中的招商、渤海和浦发净利息收益率分别下降0.07、0.10和0.17个百分点,相对而言降幅较小,其他股份制银行均下降0.2~0.4个百分点。

净利差与净利息收益率情况类似,图22列示了全国性商业银行近3年的净利差。大型银行在净利差水平上相较于股份制银行的优势正在减弱。尽管大型银行的净利差均值为1.93%,大于股份制银行的1.66%,但是股份制银行中2017年净利差最大的招商(2.29%)和紧随其后的平安(2.20%)都获得了比五大行更高的净利差。五大行中最高的依然是农行(2.15%),最低的也還是交行(1.44%)。由于广发(1.12%)、光大(1.32%)和民生(1.35%)的净利差较低,股份制银行整体净利差水平不高。而邮储银行以2.46%的净利差在全国性商业中遥遥领先。

就变化趋势而言,交行和全部股份制银行的净利差在2017年继续下降,仅中行、农行、工行、建行和邮储上升0.01、0.05、0.08、0.04和0.12个百分点。虽然招商、渤海和浦发下降幅度不大,只有0.08、0.10和0.14个百分点,但是其他股份制银行降幅明显,兴业下降幅度高达0.56个百分点,是17家银行中净利差下降幅度最大的全国性商业银行。

中间业务收入水平

本报告中,中间业务是商业银行作为中间人参与的金融服务,不构成商业银行的表内资产、表内负债。其收入反映为利润表上的“手续费及佣金收入”,是银行非利息收入的主要来源。增加中间业务收入是银行战略转型的重要方向。不过,在中国银行业中存在真实表内名义表外的业务。2017年,在以资管新规、真实还原等为主要内容的监管政策引导下,商业银行中间业务面临较大调整,中间业务收入增速放缓。

本报告将选用中间业务净收入和中间业务净收入占营业收入的比例两个指标考察各全国性商业银行的中间业务情况。

第一,中间业务净收入及其增幅。

中间业务净收入,即财务报表中的“手续费及佣金净收入”,是手续费及佣金收入减去支出后的净额,反映商业银行中间业务盈利的绝对水平。

2017年,17家全国性商业银行共实现中间业务净收入8387.39亿元,较上年上升0.87%。图23列示了近3年各全国性商业银行中间业务净收入情况。大型银行共实现中间业务净收入4595.68亿元,占17家银行整体的54.79%,其中:工行和中行分别以1396.25和1177.98亿元排名前两位;交行中间业务净收入规模在大型银行中最小,为405.51亿元,低于招商、民生、中信和浦发这些股份制银行。股份制银行中,招商银行以640.18亿元继续保持领跑地位,而民生、中信和浦发紧随其后,分别实现了477.42亿元、468.58亿元和455.80亿元的中间业务净收入;浙商、渤海则均在100亿元以下,分别为80.13亿元和86.86亿元。

就近3年变化趋势而言,2017年5家大型银行中间业务净收入下降4.23个百分点、11家股份制银行中间业务净收入增长7.72个百分点,呈反向变化趋势,同时导致大型银行中间业务净收入在17家银行中的比重持续下降。与2016年相比,大型银行中,交行和中行分别上升了10.21和0.03个百分点,其他3家都出现下滑,农行中间业务净收入下降19.83个百分点,下降幅度最大。股份制银行中,仅民生银行出现8.65个百分点的下降,其余股份制商业银行的中间业务净收入均高速增长;渤海银行以47.21个百分点的增速获得了最快的增长,而增速最慢的招商银行也达到了5.18个百分点。

第二,中间业务占比。

手续费及佣金净收入占营业收入之比(以下简称“中间业务占比”)是衡量中间业务发展水平及商业银行收入结构的重要指标。由于利息净收入与中间业务净收入合计占我国商业银行营业收入的90%以上,因此中间业务占比与利息收入比的变化趋势整体上是相反的。2017年,除邮储银行外的16家全国性商业银行中间业务占比为21.72%,较上年下降0.58个百分点。

图24列示了近3年各家全国性商业银行中间业务占比情况,股份制银行的中间业务占比已经远高于大型银行。五大行中,交行达到20.79%,超过工行(19.22%),在大型银行中占据首位;农行的中间业务占比依然最小(13.57%),而且经历了17家银行中最大幅度的下降,下降了4.40个百分点;中行和建行都在18%左右。股份制银行中,广发以53.32%的水平在所有全国性商业银行中占据头把交椅,最低的浙商银行也达到了23.43%,其余股份制银行中间业务占比均在27%~35%之间,明显超过大型银行。邮储的中间业务占比还比较低,在2017年还下降了0.40个百分点,降至5.66%。

从近3年的变化情况来看,2017年,有3家大型银行、2家股份制银行,以及邮储的中间业务占比都出现下滑。不同于2016年仅大型银行中的中行下降了1.15个百分点,还有股份制银行中的平安下降了1.64个百分点,其余银行全部呈上升趋势,2017年有更多的银行中间业务占比出现下降。大型银行中,只有交行和中行分别上升了1.64和0.02个百分点,农行下降幅度最大(4.40个百分点),工行和建行分别下降了2.23和0.64个百分点。股份制银行中,除了民生和浙商下降了0.58和0.14个百分点,其余9家均出现了不同程度的上升,广发上升了10.82个百分点,涨幅最大。

成本控制水平

影响商业银行净利润水平的因素除了收入,就是相应的成本。成本收入比即是反映取得单位收入所耗费的成本,在数值上等于营业费用与营业收入之比。成本收入比是银监会风险监管核心指标中的风险抵补类指标之一,按照监管要求,该指标不应高于45%。

图25列示了近3年各全国性商业银行成本收入比情况。2017年,除邮储收入成本比较高,达到64.64%,其他15家全国性商业银行成本收入比均继续保持在40%以内。大型银行中,工行最低(26.45%),农行32.96%的水平在大型银行中最高,交行成本收入比也在30%以上,中行、建行则均为27%~28%。股份制银行中,广发(39.27%)成本收入比在17家银行中最高;浦发仅有24.34%,成本控制情况最佳;其他9家银行均为25%~35%。

从近3年的变化情况来看,2017年全国性商业银行成本收入比的变化各不一致,有升有降,但是大多数银行都有上升。大型银行中,农行和建行成本收入比分别下降1.63和0.54个百分点,其余3家银行均有所上涨,交行上升幅度较大(1.56个百分点)。股份制银行中,除华夏和渤海分别下降1.54和0.33个百分点,其余股份制银行的成本收入比均有所上升,广发涨幅达到了5.27个百分点。邮储银行不再是增幅最快的商业銀行,2017年成本收入比反而下降了1.8个百分点。

流动性分析

本质上而言,商业银行要根据流动性、安全性、收益性相统一的原则对资产负债进行配置,保证安全稳健运行。发生于2013年6月的“钱荒”就是由于商业银行过于追求通过资产负债错配实现收益最大化,而忽视了对流动性的关注,导致最后无法以合理成本及时获得充足资金,用于偿付到期债务、履行其他支付义务和满足正常业务开展的其他资金需求。2015年以来,人民银行通过诸多定向调控措施进行预调微调,并先后多次降准降息,保持了银行体系流动性的整体充裕。2017年在严监管、防风险的背景下,银行业市场流动性和利率保持在合理水平。

本报告选择流动性比例和流动性覆盖率分析全国性商业银行的流动性管理水平。

流动性比例

流动性比例为流动性资产余额与流动性负债余额之比,衡量商业银行流动性的总体水平,监管要求不应低于25%。近年来,我国银行业金融机构流动性比例总体上保持了稳步上升的态势。

图26列示了近3年各全国性商业银行的流动性比例情况。2017年末,全国性商业银行流动性比例均明显高于25%的监管要求。其中,大型银行流动性比例最高的是交行(58.66%),其次是农行(50.95%)、建行(43.53%)、中行(47.1%)和工行(41.7%),也都在40%以上。股份制银行中,广发(63.75%)、兴业(60.83%)和招商(60.58%)流动性比例均超过了60%,最低的民生也有39.8%。

2017,全国性商业银行流动性比例以正增长为主,仅有建行、光大和渤海出现负增长。大型银行中,除了建行下降0.68个百分点,其余4家银行有不同程度的上升,交行大幅上涨了7.74个百分点,工行也上升了6.00个百分点。股份制银行中,流动性比例变动最大的是浦发银行,上升了21.20个百分点;广发、华夏和浙商也分别上升了17.66、13.63和9.27个百分点;其他流动性比例上升的股份制银行上升幅度都在5个百分点以内;但是渤海和光大的流动性比例出现了下降,降幅分别达到了5.15和3.25个百分点。

流动性覆盖率

流动性覆盖率是合格优质流动性资产与未来30天现金净流出量之比,旨在确保商业银行在设定的严重流动性压力情景下,能够保持充足的、无变现障碍的优质流动性资产,并通过变现这些资产来满足未来30日的流动性需求。自2018年7月1日开始施行的《商业银行流动性风险管理办法》明确指出,商业银行的流动性覆盖率应当在2018年底前达到100%。在过渡期内,应当不低于90%。

图27列示了近三年全国性商业银行流动性覆盖率情况。总体来看,17家全国性商业银行均已符合流动性覆盖率达到90%以上的监管指标,有12家银行已经超过了100%的监管要求。大型银行的流动性覆盖率整体上高于股份制银行,全部符合100%这一标准。工行的流动性覆盖率尽管相较2016年有所下降,但还是以129.02%的流动性覆盖率排在首位;建行、农行、中行、交行也达到了121.99%、121.2%、117.41%、110.2%。在股份制银行中,最高的浙商有199.83%的流动性覆盖率,远超大型银行;光大(101.96%)、渤海(103.03%)、广发(103.6%)、招商(101.76%)和兴业(102.74%)都已满足100%的要求;股份制银行中流动性覆盖率最低的平安也达到了98.35%。

与2016年相比,大多数银行的流动性覆盖率都呈上涨趋势,但是大型银行没有股份制银行表现良好。大型银行中有3家银行出现了下降,分别是农行下降18.6个百分点、工行下降10.73个百分点、交行下降1.65个百分点,建行和中行也只上升了1.72和0.24个百分点。股份制银行中,除了招商和渤海分别下降12.83和4.09个百分点外,其余9家银行都出现大幅上升,上升幅度最低的平安上升了2.59个百分点,最高的浙商甚至上升了69.34个百分点。

(执笔人:吴璇、刘媛、潘彦玮、欧明刚)