绿色金融支持绿色发展动囚及其机制研究

袁祥飞 于晓龙 邱英杰

摘要:绿色发展已经成为全球经济、环境与发展领域的新趋势。然而,绿色发展面临资本供给不足和资本配置低效两个突出的难题。当前对绿色金融存在问题的研究主要聚焦于绿色金融本身,较少有从其产生目的,即与绿色发展的关系进行探讨。本文分析绿色金融支持绿色发展动因及其机制,厘清绿色金融“初心”,并就如何更好以绿色金融推动绿色发展提出建议。

关键词:绿色金融;绿色发展;概念;动因

中图分类号:F832.0

文献标识码:A

文章编号:1003-9031( 2018 )09-0019-05

一、引言

联合国开发计划署在《2002中国人类发展报告:绿色发展必选之路》中首次提出了“绿色发展”的概念,绿色发展已经成为全球经济、环境与发展领域的新潮流。从中短期来看,绿色发展可以拉动就业、振兴经济,有效调整经济结构,理顺资源环境与经济增长的关系。从长期来看,绿色发展有利于实现真正意义上的协调、可持续发展。然而,绿色发展当前面临资本供给不足和资本配置低效两个突出的难题。在全球少数几个已经对绿色信贷进行定义的国家中,只有约5~10%的贷款是“绿色”的,贴标绿色债券在全球债券市场中的占比低于1%,全球机构投资者持有资产中的绿色基础设施资产占比也低于1%。根据中国人民银行的估算,2016年后的五年内,中国绿色投资需求大约为每年4万亿元,如果仅依靠财政资金的支持,那么将会产生约85%的资金缺口,难以实现对绿色发展事业的有效支持。

綠色产业和绿色项目的投资周期一般较长,需要充足的长期资本支持,目前这一领域的融资渠道主要依赖传统银行信贷。由于银行负债端周期短,受到流动性的制约,其信贷产品多以中短期融资产品为主。因此,在绿色投资的长期需求和融资支持的流动性特征之间,存在着较为严重的期限错配问题。此外,由于缺乏健全的绿色资本交易市场以及完善的绿色信息披露机制,绿色资本供求双方间的信息不对称给绿色项目的识别带来了极大的困难,进一步降低资本配置效率。

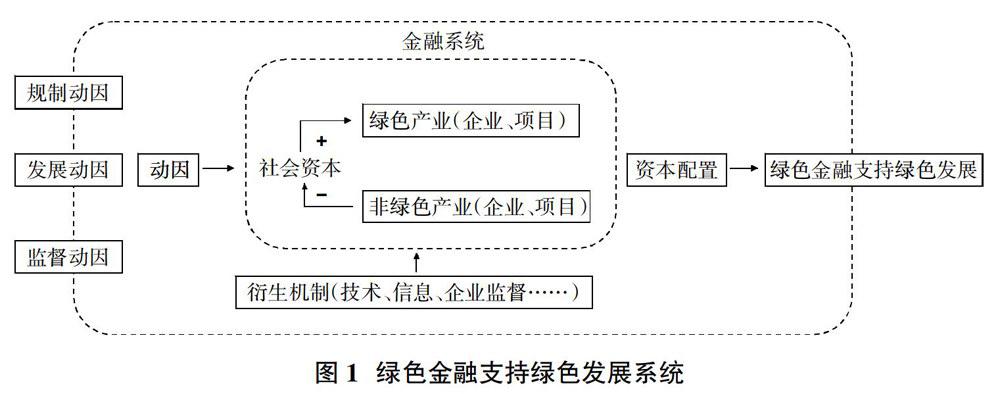

二、绿色金融支持绿色发展的动因

目前来看,社会资本绿色配置的动因有三个:一是来自政府的规制动因,强调政策引导和约束要求。二是来自金融机构本身的发展动因,主要是风险管控和稳定收益需要。三是来自社会公众的监督动因,即社会公众环保意识要求。其中第二个是内因,其余两个是外因。三个动因并不是孤立的,而是相互影响的有机统一体。

(一)政府规制动因

从经济学理论来看,多数经济活动都可以通过市场机制来解决,并不需要政府的过度介入,但资源产品、环境治理以及生态保护等具有公共物品属性的活动往往难以在物品价格中得到反映,难以完全靠市场机制得到解决。

世界经验表明,单纯依靠企业社会责任或者道德约束是不够的,而是要通过引导和约束的双向政策来“帮助”企业改进和转型。引导政策主要是发挥“拉”的作用,进行一定的优惠,例如财政补贴、税收优惠、项目融资补贴、绿色资产再抵押等等,实实在在降低资本成本。约束政策主要是发挥“推”的作用,通过立法明确规定企业应遵循的环境生态标准,以及对违法行为的处罚措施。引导政策和约束政策的对象应该主要是投融资项目,在条件成熟时也可以扩展到金融机构。

(二)金融机构发展动因

1.环境风险管控动因。金融机构有环境风险管控需要,尽量避免投资产生的商业风险,主要有两个方面:一是环境恶化对项目自身冲击。随着全球气候变暖,极端天气出现频率变大,对经济活动尤其是基础设施的影响正逐渐显现。其中一个直接例子是海平面上升、飓风增多对临海基础设施的影响。2016年,英国气候变化委员会(Committee on Climate Change)发布《英国气候变化风险评估2017》(UK Climate Change Risk Assessment 2017)将洪水和海岸变化对社区、企业和基础设施的风险列为最高级,并认为洪水和海岸变化已经显著影响到英国,带来的损失平均每年估计为10亿英镑,预计其影响还将增加。二是未来环境政策、公众意识对项目可能产生影响。例如环境政策的不断收紧,环保标准的不断提高,会给一些重化工项目未来发展带来较大的成本压力和发展约束。金融机构出于风险控制与可持续发展目的,自发建立了赤道原则。最早宣布接受赤道原则的金融机构包括花旗银行、巴克莱银行等来自7个国家的10家银行。目前,已经有来自37个国家和地区的90家金融机构宣布采纳赤道原则,覆盖了新兴市场70%以上的国际项目融资业务。

2.稳定收益动因。金融机构需要通过在绿色领域的投资来实现长期稳定收益,而绿色发展成为当今社会主流,新能源、环保等领域有巨大发展前景和盈利机会。汇丰银行估计未来十五年,应对气候变化的基础设施投资将达到90万亿美元,投资领域包括提高低碳能源供给的份额,如生物能源、太阳能和风能;提高建筑、工业和运输的能源效率,以及能源储存;适应气候变化的影响,特别是在农业、基础设施、水和废物管理方面。主要产品之一是为气候或环境项目进行融资的绿色债券。作为国际资本市场协会绿色债券原则执行委员会( InternationalCapital Market Association's Executive Committee for the Green Bond Principles)的成员之一,汇丰银行参与了绿色债券原则( Green Bond Principles)的制定,并通过开展绿色债券发行、承销业务逐步帮助投资者实现了投资目标,已成为全球三大绿色债券承销商之一。

(三)社会公众监督动因

社会公众监督是绿色金融发展的重要力量。社会公众是绿色发展的最终受益者,也是绿色发展最有力量的推动者。金融机构作为直接接触消费者的行业部门,非常容易受到消费者意愿的影响。在负债业务方面,受制于社会公众环境意识提高,破坏环境和生态项目可能难以获得资金,或者同等条件下只能获得高成本的资金。在资产业务方面,金融机构发起的投资项目可能难以销售,或者不能获得理想的销售价格。赤道原则本来是金融机构的一种环境风险控制方法,如今发展为很多银行对外宣传负责任形象的标签。

三、绿色金融支持绿色发展的宏观作用机制

金融最核心功能是资本配置,是实现资本在空间和时间上的转移,在产业和企业间的分配,提升资本运作效率,从而促进发展。绿色金融脱胎于金融,天然具有资本配置的核心功能。绿色金融支持绿色发展的宏观作用机制是绿色金融推动社会资本绿色配置,从而支持推动绿色发展。

(一)绿色资本供给机制

在动因推动下,绿色金融体系会调整社会资本流动,主要体现在对绿色行业、企业和项目的资本供给增加,对非绿色行业、企业和项目的资本供给减少。绿色金融支持绿色发展不能依赖金融机构的社会责任,也不能过分强调金融机构的社会责任。关键在于通过调整三大动因,调和金融资本绿色投资收益和风险,使得金融机构内在发展目标和社会绿色发展外在目标一致。只有绿色投融资成为金融机构的自愿自发自主行为,才能实现绿色金融的可持续发展,同时实现绿色金融对绿色发展的长期有效支撑。如果直接行政干预,很容易造成金融资源配置效率低下,配置效果不佳。

目前绿色资本供给的工具主要有绿色信贷、绿色债券、绿色保险和碳金融,绿色基金、绿色指数、绿色评级等工具也正在开发中。绿色信贷主要是通过政策的制定和引导,在信贷准人、审批、投放和贷后管理流程中加入环评、环境和社会责任审核等“绿色”环节,确保信贷资金的“绿色化”应用;或是通过利率优惠、利率补贴、延长还款期限、提高授信额度等来降低绿色融资成本,提振绿色融资热情,引导信贷资本流向绿色应用领域。绿色债券是目前绿色资本供给的主力,主要原因是发行方一般具有主权特征或能够得到一定的财政支持,因此面临的兑付风险较一般债券更低,同时能够更好满足长期绿色项目的投资需求,一定程度上具有缓解期限错配问题的功能。绿色保险是一种通过市场化手段来实现环境风险分担、保障和补偿的制度安排。碳排放主要通过明确产权后,通过市场交易机制来解决气候变暖问题。

(二)衍生机制

1.绿色金融可以为企业提供信息支持。政府是绿色金融主要推动者之一,具备明显的信息优势。例如环保部门可以搜集污染企业名单、环境信用记录等相关资料,并通过与金融部门的信息共享,从而为绿色发展的决策提供有益信息。同时作为信息中枢,金融机构也有搜集信息的便利条件与规模效应。

2.绿色金融可以为企业提供技术支撑。金融机构作为中介,天然具有获取技术信息的便利。金融机构通过为企业提供环境治理技术信息,可以帮助企业改进技术。此外,金融机构通过制定不同行业企业的环境指导标准,可以为企业运营提升提供可靠参考指南。例如IFC的行业环境绩效体系。

3.绿色金融可以监督企业行为。金融机构在提供融资时,往往处于相对强势地位,可以要求企业提供项目的具体环境影响信息,进行环境影响评价等。项目中后期也可以通过环境管理活动來及时获取信息,监督企业环境行为。世界银行等多边政策性金融机构往往都会要求项目实施方进行严格的环境影响评价。

四、政策建议

(一)加强动因管理

一是要发挥政府“有形之手”的作用,加大政府对绿色金融的扶持和约束力度。如创建政策性绿色金融机构,完善现有绿色金融政策体系,推进财政补贴、税收优惠、风险补偿、信用担保等扶持政策的实施。同时要在发展前期注重政府强制约束作用,不能完全依靠企业的自觉。二是要教育和鼓励公众参与环境治理,提升公众环境意识。通过公众意识提升来推动金融机构发展绿色金融。

(二)创新供给机制

创新供给机制的核心在于绿色金融工具创新,重点是如下三类。一是金融机构绿色融资工具,主要包括绿色信贷、绿色债券、绿色保险、绿色基金、碳基金等等。二是投资主体对于项目决策前的环境、气候和社会影响进行筛选和评估以及相关风险识别的投资环境风险评估与管理工具。三是市场投资者,即包括投资银行、资产管理公司、基金公司、信托等市场投资机构所需要的环境风险投资评级指示类工具。

(三)深化衍生机制

深化衍生机制应该从信息共享、协同治理和综合服务三个方面人手,重点做好三个平台的建设。一是政银企投融资信息共享平台,加强投融资信息在政府、金融机构和企业间的公开和交流。重点关注企业环境表现信息、绿色投融资项目环境风险评估信息、绿色投融资政策信息、建设项目投融资需求信息、金融机构绿色金融支持服务和产品信息的常态化披露。二是多边治理协作平台和政府间部门协作平台,在绿色金融的相关部门如环境保护部、发改委、商务部、外交部、人民银行、银保监会、证监会应当建立起有效的部门间沟通协调机制,整合各部门间的人力、政策和信息资源,进一步提升管理水平和管理效率。三是绿色投融资综合服务平台,完善配套服务机制设计,充分发挥非政府组织、专业服务机构和第三方评估咨询机构作用,为投融资主体搭建集智力支撑、决策支持、风险评估、信息搜集处理等功能于一身的综合化服务平台。

参考文献:

[1]联合国开发计划署编,绿色发展必选之路[M].北京:中国财政经济出版社,2002.

[2]雷蒙德.W.戈德史密斯,周朔,金融结构与金融发展[M].上海:上海人民出版社,1994.

[3]刘思华,可持续发展经济学[M].湖北:湖北人民出版社,1997.

[4]田跃勇,地区性银行绿色金融产品和业务体系创新[J].北方金融,2018(1):25-32.

[5]吴光豪,绿色金融绩效评估的国际经验借鉴[J].华北金融,2017(7):77-80.

[6]冯岳珠,绿色金融国际实践及启示[J].黑龙江金融,2015(3):23-26.

[7]陈游,绿色金融在我国的实践及思考[J].西南金融,2018(7):60-66.

[8]索尼亚·拉巴特,罗德尼.R.怀特.环境金融:环境风险评估与金融产品指南[M].北京:北京大学出版社.2014.

[9]迈克尔,格利,环境金融准则:支持可再生能源和可持续环境的金融政策[M].大连:东北财经大学出版社,2017.

[10]马骏.中国绿色金融发展与案例研究[M].北京:中国金融出版社,2016.

[11]杨熠,李余晓璐,沈洪涛.绿色金融政策、公司治理与企业环境信息披露——以502家重污染行业上市公司为例[J].财贸研究,2011,22(5):131-139.

[12]周月秋,绿色金融创新实践的突破[J].中国金融,2017(13):33-34.

[13]Cowan E.Tropical Issues in Environmental Finance[J].Eepsea Special&Technical; Paper,1998,43(3).