明星基金经理:个人能力还是造星策略

张松波 于上尧 李辉

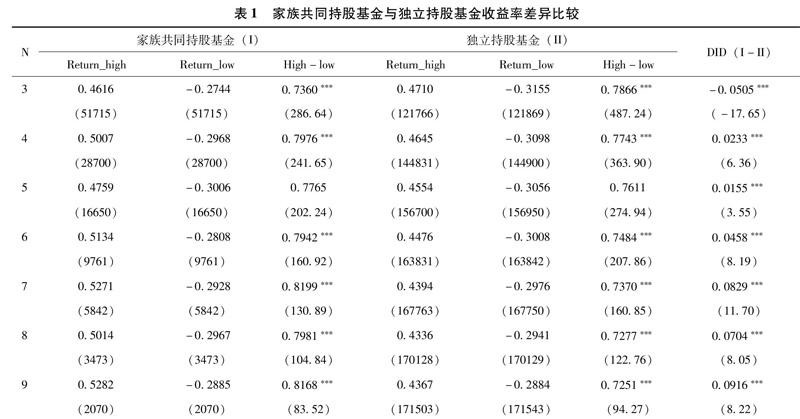

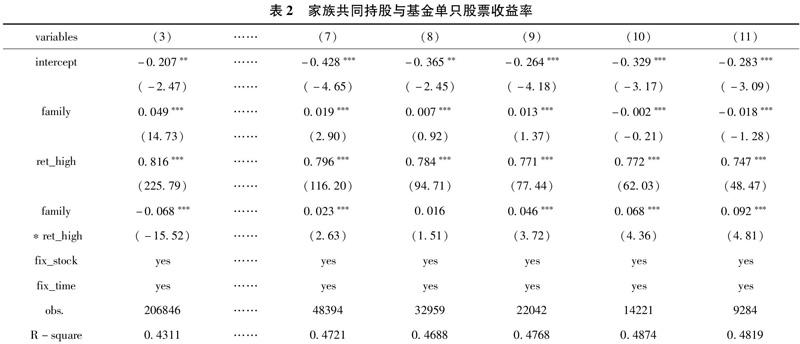

摘要:以2004-2014年我国股票型基金为研究对象,对我国明星基金经理的高业绩的来源进行了实证检验。研究发现:在持有一只股票的全部基金中,同一基金公司旗下基金在该股票收益率的差异高于来自不同公司的基金;在家族共同持股股票中取得高业绩的基金独立投资时业绩优势显著降低。上述结果表明,明星基金经理的高业绩更多的来源于基金公司的造星策略而非基金经理的个人能力。

关键词:明星基金家族共同持股造星策略

一、引言

在长期投资实践中,我国的基金行业取得了不俗的业绩,但从另一个方面来看,基金业绩往往不具有持续性,同一基金连续两年的业绩经常相差巨大,由此引出了对基金经理投资能力的怀疑。事实上基金经理的个人能力与基金业绩的关系一直是学术界研究的一个热点问题,但基金经理是否具有专业的个人能力,现有研究仍未达成一致意见,甚至存在两种截然相反的观点:

一种观点认为基金经理具有战胜市场的能力,证据在于具有某些特征的基金和基金经理。如:名校出身(Chevalier and Ellison 1999a; Li et al., 2011; 艾洪德和刘聪, 2008)、高学历(Gottesman and Morey, 2006)的基金经理和成长型 (Chen, Jegadeesh, and Wermers, 2000)、高换手率(Wermers, 2000)、投资方向集中 (Kacperczyk, Sialm, and Zheng, 2005) 的基金,能够获得更高的业绩。Kosowski et al.(2006), Barras, Scaillet, and Wermers(2010), Puckett and Yan(2011)等的研究也表明,在考慮了交易成本之后,仍有部分基金具有持续的战胜市场的能力。

另一种观点则认为,基金经理不具有战胜市场的能力。Jensen(1968)发现,大部分基金经理的实际业绩都低于市场指数;Fama and French(2010)发现,基金经理的业绩超过市场基准更多是因为运气而非其投资能力。同时,基金业绩很少表现出持续性 (De Bondt and Thaler, 1985; Gruber, 1996; Bollen and Busse, 2001; 吴世农和吴育辉, 2003; 姚正春等,2006;等),或者仅在短期内表现出一定的持续性(Bollen and Busse, 2005)。

在造星策略的研究上,由于历史业绩优秀的基金未来将获得更多的净现金流入,但历史业绩较差的基金并不会带来显著的净现金流出(Chevalier and Ellison, 1997; Sirri and Tufano, 1998;林树等,2009)。这意味着,基金管理公司通过对公司旗下基金所掌握资源进行策略性配置,提高一只或者几只基金的业绩,将使整个基金家族获益。Gaspar Massa and Matos(2006)的研究发现,基金公司会将基金的经营成果在同一家族不同成员基金之间相互转移。

此外,基金业绩在基金公司内部还存在溢出效应:一只基金优秀的业绩将使公司的其他成员获益(Massa, 1998; Nanda Wang and Zheng, 2004)。因此,作为基金管理公司,特别是业绩较差的公司,有动机人为地创造明星基金,通过提高特定基金的业绩使整个公司受益。

我国基金行业家族式管理的特征,以及同一基金公司内部共同持股的现象(陆蓉,李良松,2008;屈源育,吴卫星,2014)也为基金公司的造星行为提供了可能。同时,资本市场不发达,市场制度尚未充分完善,基金公司内部的造星有足够的操作空间。

笔者认为,研究基金经理个人能力和基金公司造星行为对基金业绩的影响,仅仅关注基金业绩本身是不够的,还需要考虑基金在其投资组合中各只股票的收益情况。首先,基金业绩受其投资的股票的收益、权重以及风险水平的共同影响,最终的相同业绩并不意味着基金经理能力相同。其次,无论是基金经理个人能力还是基金公司的造星行为,对基金业绩的影响都是通过基金的交易行为实现的,而基金的交易行为大都是针对特定的一只或数只股票而实现的。第三,基金公司的造星行为往往是以损害其他基金的利益为代价而实现的,研究基金公司的造星策略必须考虑到同一基金公司旗下各只基金之间的相互影响,在单只股票层面检验这种影响显然比研究基金整体业绩更有解释力。

基于上述理由,本文以2004-2014年我国的股票型基金为研究样本,以各基金在单只股票的半年收益率为关键变量比较了各基金在单只股票收益率的差异,对我国明星基金经理究竟是源于基金经理个人能力还是基金公司的造星策略这一问题进行了实证检验,结果表明:

首先,在持有一只股票的全部基金中,来自同一基金管理公司旗下各只基金的收益率差异显著地高于来自于不同基金管理公司的基金,基金公司可能存在造星行为。随后,检验了各只基金分别持有不同股票时的收益率差异。结果显示,与家族共同持股相比,基金在独立投资时的收益率差异显著降低,进一步证明了明星基金经理可能源自于基金公司的造星策略。

本文的研究为基金公司内部造星提供了更加直接的证据,研究结论在一定程度上丰富了基金内部治理与利益冲突的文献。同时,对于投资者利益保护和政策制订、监管部门进一步完善相关法律法规也有一定的借鉴和指导意义。

二、研究设计

(一)样本与数据

研究对象是我国开放式股票投资基金,这类基金以上市公司的股票作为主要投资对象,面临较高的赎回压力,业绩高低对基金管理公司利益影响较大,更符合本文的研究问题。研究区间为2004年到2014年,使用的数据主要来自于CSMAR数据库。

首先搜集了2004年到2014年间我国开放式基金半年报及年报中开放式股票投资基金的投资组合、申购赎回、业绩表现的数据以及基金、基金经理与基金管理公司的特征数据。之所以选择半年度数据是因为我国基金行业的信息披露制度规定,基金季报中只需要披露前十大重仓股的持仓情况,这将影响本文对基金十大重仓股以外其他股票季度收益率计算的准确性。