基于供应链金融视角的中小企业融资约束缓解效应分析

张哲玮

摘 要:中小企业是我国国民经济发展的重要力量,但由于融资问题限制了其发展空间。如今,供应链金融的出现,在解决中小企业融资失衡问题上提供了新的融资渠道。为研究供应链金融对中小企业融资约束的缓解效应,本文以定量的角度展开实证分析,并得到了相应的研究结论,望能对促进中小企业的成长提供理论依据。

关键词:供应链金融;中小企业;融资约束

在我国众多企业中,科技型企业主要位于产业链顶端,其具有以下特征:第一,拥有专利技术;第二,具有自主知识产权,同时具有创新能力强、发展速度快的优点,是国内成果转化、科技自主创新以及产业化的先行者。其中,以科技型中小企业为代表的自主创新主体活跃度最高。国内当前有超过75%的技术创新、65%的发明专利以及超过80%的新产品均来源于科技型中小企业,因此科技型中小企业是我国科技创新中重要的力量源泉。可是,由于科技型中小企业的发展一直受到资金紧张、融资难这一因素的影响,导致其难以发展壮大。

供应链金融是银行或以其他供应链管理的参与方为组织方,为整个供应链或某个指定的供应链环节制定与之匹配的财务管理解决方案。具体来说,供应链金融将资金整合到供应链管理中,利用核心企业的良好资信和融资能力,向中小型企业注入一定的资金,帮助中小型企业解决融资失衡的一项金融产品,灵活度较高。

由于目前在供应链金融和融资约束关系的相关研究文献从定性角度展开较多,很少有以定量为主的实证依据,导致研究结果缺乏一定的可信度。所以,本文基于理论分析的角度,选取了2012年至2017年期间深圳证券交易所中小企业板中的高新技术企业作为研究对象,从实证分析的角度对供应链金融在缓解企业融资约束作用进行探讨,同时,还对产权性质、金融发展在这一方面的调节作用进行了深入分析,由此进一步拓展了该领域的研究成果。

一、理论分析及四种研究假设

中小企业相对大型企业而言,其具有规模较小、经营风险较高、盈利能力较低等特点,因此在资本市场中并不受欢迎,外源融资受到较大的排挤,资本市场准入约束相对会更高一些。所以,中小企业受到融资约束的情况十分常见。对此,本文做出了第一种假设(H1):科技型中小企业存在融资约束,其研发投资-现金流敏感性较高。

供应链金融对缓解企业在融资约束方面的影响主要有:其一,从第三方物流企业的角度来看,其以自身交通运输领域、仓储的优势,为企业和供应链融资银行之间搭建了银企合作的平台;其二,从核心企业的角度来看,核心企业在某种程度上降低了银行对企业的错误判断,减少了银行的风险消耗,同时企业在核心企业的帮助下,其信誉度得到了明显的提升,银企之间的信息不对称现象逐渐得到缓解。对此,本文做出了第二种假设(H2):供应链金融能够对科技型中小企业的融资约束起到缓解作用。

金融发展的调节效应主要从三方面进行分析:其一,金融发展在缓解市场信息不对称现象上具有一定的积极作用,有效提高了市场的资源配置;其二,金融市场的发展能够有效降低融资过程中逆向选择与道德风险的发生,释放外部融资约束机制,使得融资企业的外部融资费用也随之减少;其三,随着金融市场规模的壮大,金融产品种类资源增多,这为企业提供了更多的融资选择。对此,本文做出了第三种假设(H3):金融发展可以为供应链金融提供有力的制度保障,进而对供应链金融缓解中小企业融资约束效应带来积极影响。

产权性质是企业融资难易程度的主要影响因素之一,就国企与非国企来说,在融资门槛条件上就存在较大的出入。相较于国企,非国企更容易受到体制性歧视,导致在债务融资、股权融资等方面难以得到银行批贷的同意,在资本市场中处于弱势地位,甚至需要面临更高的融资成本。对此,本文做出第四种假设(H4):与国有企业相比,供应链金融对非国有科技型中小企业融资约束缓解效应较为显著。

二、研究设计

1.构建回归模型

本文在参照Fazzari et al.(FHP,1988)的投资-现金流模型的基础上,对科技型中小企业是否存在融资约束进行了验证。基于对假设1的验证,本文构建了回归模型(1)。

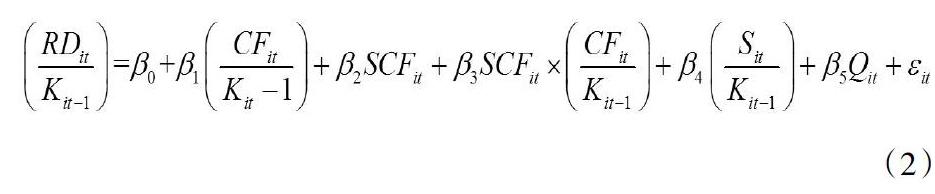

基于对假设2的验证,本文构建了回归模型(2)。

其中,解释变量SCF定义为供应链金融。供应链金融主要集中于通过向交易主体提供金融帮助与多样化的支付手段,来简化交易过程,降低交易成本,在很大程度上缓解了各企业的融资及交易局面。从供应链金融的本质上看,供应链金融是以供应链中的核心企业为中心,银行借助核心企业的融资能力及信用水平,将核心企业与供应链中的其他中小型企业绑定在一起,进而向供应链上的中小型企业提供融资支持。从银行自身的层面来看,这使银行跳出了单个企业的局限,将单个企业的不可控风险直接转化为整个供应链的可控风险。

在模型(2)中,β3为现金流与供应链金融的交乘项系数,若交乘项系数β3<0,那么就能说明企业融资约束会受到供应链金融发展的影响,并随之降低。此外,当交乘项系数β3的绝对值越大时,那么就可以表明供应链金融缓解企业融资约束的能力越显著。

为了验证假设3、4是否成立,依照金融发展程度对样本的产权性质进行分组。其中,当地生产总值低于平均值则定义为低金融发展组别,反之则为高金融发展组别。此外,借助模型(2)对样本进行分组回归检验,旨在对现金流与供应链金融的交乘项系数β3大小进行比较。若原假设成立,那么对应的β3则具有显著性的特点,且对应的绝对值远超出国有组别和低金融发展的水平。

2.样本选择及描述性统计

本文以2012年至2017年期间深圳证券交易所中小企业板中的高新技术企业的非平衡面板数据为样本,通过剔掉财务状况异常或其他状况异常的公司以及数据缺失的公司后,得到样本观测值有1776个。本文的研发投资数据主要通过对公司年报中的董事会报告进行数据整理后得到的,此外,本文还从其他数据库中获取了本研究需要的其他财务数据,具体涉及国泰安数据库、锐思数据库。为防止异常值带来的干扰,本文对全部连续变量进行1%的Winsorize處理。

关于主要变量的描述性统计情况,如表1所示。根据表中结果,研发支出的均值在总体比重中占0.03573,而且最小值与最大值间相差较大,由此表明各企业间的研发支出存在显著的差异性。此外,对于其他变量而言,其最小值与最大值间也存在上述相同的情况,表明各企业的这些指标间有较大差异,但是变量的标准差并没有出现不合理情况,即不存在极端值。

表2给出的是由模型(1)与(2)自变量得到的相关系数矩阵。从表中数据可以发现,各变量间的相关系数均比1/2小,表明各自变量间不存在显著共线性情况。

三、回归结果分析与稳健性检验

由于在既定显著性水平为1%的情况下,Hausman检验显示接受随机效应模型的原假设,因此本文通过利用随机效应模型对样本数据进行回归分析,分别对上述四种假设进行检验,得到下表3的回归结果。

根据表3的回归结果可知,研发投资-现金流敏感系数0.0131>0,表现出强烈的研发投资-现金流敏感性,说明科技型中小企业中融资约束情况普遍存在,与第一种假设预期一致。

由于现金流(CF/K)与供应链金融(SCF)的交乘项系数-0.0114<0,表明具有较弱的研发投资-现金流敏感性,进而说明供应链金融能够对科技型中小企业的融资约束起到缓解作用,与第二种假设预期一致。

相对高金融发展地区来说,低金融发展地区的中小型企业研发投资-现金流敏感性会更高(0.0167>0.0148),说明高金融发展能够显著缓解中小企业的融资约束程度。此外,金融发展与金融创新之间表现正相关关系,在金融发展水平较高的地区,其提升信用水平和释放资产流动性的金融工具会更多。因此,金融发展能够促进供应链金融缓解中小企业融资约束程度,主要体现为在金融发展水平较高的地区,供应链金融能够有效降低中小企业的研发投资-现金流敏感性(-0.0122),与第三种假设预期一致。

在我国中小企业中,非国有企业占总体的比例最高。从表中数据可以看出,相较于国有企业,供应链金融对于非国有中小型企业融资约束缓解效应相对显著,具体体现为供应链金融能够显著降低非国有中小企业的研发投资-现金流敏感性(-0.0081),而對于国有企业而言其显著性较低,这与第四种假设预期一致。

在获取上述研究结论的基础上,本文还进行了稳健性检验,具体过程就不一一赘述,结果显示除了显著性水平略有变化以外,结论与上文基本吻合,由此可以说明本研究的结论存在较高的可靠性。

四、结论

本文通过实证分析得到的结论是:第一,融资约束现象在科技型中小企业中十分常见,表现出明显的研发投资-现金流敏感性;第二,供应链金融能够对科技型中小企业的融资约束起到缓解性的作用,并大幅度削减企业的研发投资-现金流敏感性;第三,高金融发展地区的融资约束缓解效应优于低金融发展地区,非国有企业的供应链金融对融资约束的影响高于国有企业。

参考文献:

[1]文玉春.供应链金融、中小企业融资约束与金融生态[J].工业经济论坛,2015,2(4):109-117.

[2]郑兴东,丁增稳.基于供应链金融视角破冰现代中小企业融资约束的探讨[J].湖北经济学院学报(人文社会科学版),2014(3):26-28.

[3]蒋赟.基于供应链金融视角的中小企业融资发展思路初探[J].中国商论,2018,No.754(15):47-48.