不均衡的均衡原理的股票技术分析运用

[摘 要] 基于“不均衡的均衡”原理在股票投资领域的成功运用,文章尝试将该原理应用于股票技术分析,继承和创新性地提出了“双三角形”和“箱体”模型,并结合部分股票图形,进行验证分析,为股票市场操盘运作提供了有意义计算判断工具。

[关键词] 一合相哲学;交错、对称均衡;不均衡的均衡

[中图分类号]F831.5

作者在《不均衡的均衡原理的股票价值投资运用》一文中,已经探讨了一合相理论的框架,解释了不均衡的均衡原理,文章不再赘述。既然一合相理论是建立在不可推翻的辩证法基础之上的,那么毫无疑问,这个理论同样可以应用于股票的技术分析领域。

每个研究技术分析的人都知道,股价走势最常出现的就是三角形。三角形是最稳定的结构。在三角形中,全等三角形又是完全均衡的、稳定的。那么,直角三角形最符合不均衡的均衡原理。如图1所示。

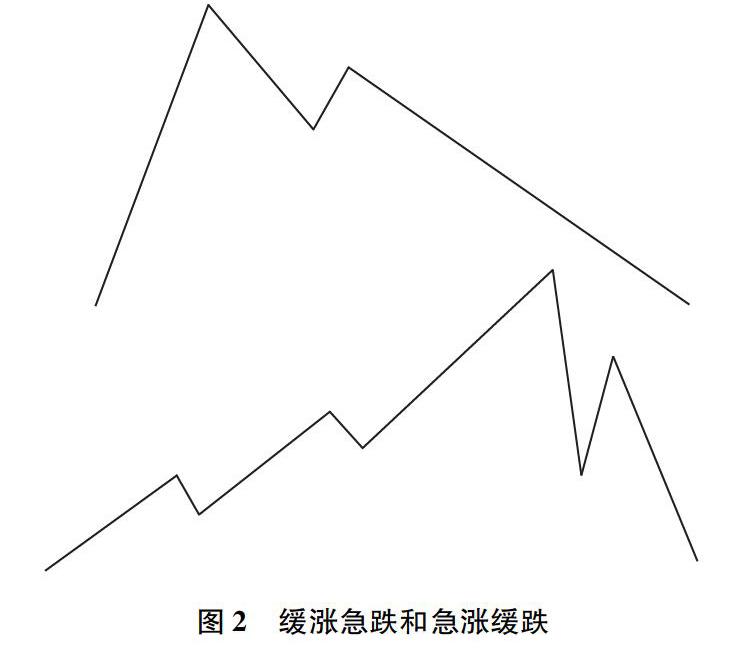

在现实的股价运行之中,随便检视任意一只股票,常常会发现这样两种走势结构,缓涨急跌和急涨缓跌。如图2所示。

股票不仅仅是价格的波动,同时要考虑成交量和角度(角度由时间和价格构成),那么综合考虑就有放量急涨缩量缓跌、缩量急涨放量缓跌、放量缓涨缩量急跌、缩量缓涨放量急跌等不同的均衡方式。熟悉这样的量价组合变化,小到短线的手筋寻找短线买点,大到大形态长期趋势的确定,都是非常有益的。

比如著名的三线打击,在斯蒂芬·W.比加洛的《蜡烛图方法:从入门到精通》中称,这种组合形态是上涨中继形态,并且是不需要进一步验证的中继形态。也就是说,出现这种形态后市必涨。比加洛在书中并没有解释为什么会必涨,通过前面所述,能很清晰地看到这种形态是典型的不均衡的均衡状态。

当股价运动实现了均衡时,就必然进入新的不均衡状态,并且目标是继续实现新的均衡。同时考虑到它作为中继形态,局部均衡但尚且无法实现整体的均衡,那么它就必然延续此前的走势。这样的形态,小到日线级别的短线走势,大到周线乃至月线的大级别走势,都是一样有效的。

例如图3中所示,短线缓涨急跌三线打击,然后反身向上就是极好的短线买点。这样的机会是非常多的。

真正的机会必然是大形态带来的。日线级别带来的上涨只是短线的,而月线级别带来的是巨大的空间,万华化学这样的案例值得反复揣摩。如图4所示。

根据一合相原理,圆满均衡是万事万物的终极追求,而不均衡的均衡是现实中最常见到的均衡方式,股票也不例外。三线打击只是小技巧,需要探寻的是:在均衡这一根本原则下,股票走势的奥秘到底是怎样的。

首先,來思考一下股票最根本的特征是什么?

那就是股票的价格最低为零。显然,这等同于股价下跌有极限,而上涨无极限。因此可以得到两个推论:一是在股市上,涨和跌就必然遵循着完全不同的逻辑,有绝对超买无绝对超卖;二是归根结底,上涨是股票的内在动力。

所以,股市只要有一丁点机会,股票就是要涨。而股票只要上涨,也就一定有人有套现的需要,这是下跌的由来,也正因为如此,股票的下跌过程才变得极其曲折。曲折到没有人相信会涨了,反而迎来了真正的上涨。这时候的上涨,一定是极其凌厉明快的。反过来说,如果没有凌厉明快的上涨,就说明前面没跌透。最彻底的扭转,一定是一步到位的。

经常会看到三角形末端会发生暴涨,这就是典型的扭转走势。如图5所示。

大幅扭转的同时又必然重新积累了大量的获利盘,因此不得不再来一轮无比曲折的下跌,之后再来一轮扭转走势。如图6所示。这样的过程,其实就是否定之否定的过程。

股价运动经过两轮扭转后就演变成了箱体走势。为什么必须经过两轮扭转呢?在理论探讨时曾经说过,当一个系统本身实现了均衡之后,作为更大系统的一个要素需要与其他要素相均衡。那么当一轮扭转走势全部完成之后,就必然需要一个规模相当的走势与之平衡。那么为什么不会形成第三轮呢?因为一个事物第一次出现时,大家没有感觉,第二次出现时,大家的感觉是莫名其妙,当它第三次出现时,所有人都知道会发生什么,但是知道真正的规律是没有规律,那么在人们认为一定会如何时事情就一定会发生变化。所以,这种平衡模式只能出现两次,而不会出现第三次。

最后,在一个压缩的箱体末端出现的扭转走势,是针对此前全部走势的总清算,带来的是真正的机会。

股价运行,从根本逻辑上推导的全貌大约就是这样的。下面我们来看一下两种基本形态(双三角形和箱体)在现实中的运用。如图7所示。

例如1996年的上证指数,其双重三角形末端,走出明快的反击之后,开启了一轮大牛市的序幕。

需要注意的是,有一种双三角形态只是局部形态,带来的是反弹的机会而不是大幅度的上涨,就是双三角的姿态是向下倾斜的而非横向的,其后就需要一段横盘来确认。这在2015—2018年的熊市中多有出现,比如上海机电600835,在2016年6月初大体完成了双三角形(通过成交量来确认),此后经过横盘之后,在2017年10月完成了一波凌厉的上攻,因为此前的形态是倾斜向下的局部形态,所以这波上攻也只能是反弹行情。

箱体的道理也是类似,把一个箱体分成大致的两部分,可以看到左右或者在形态波动上有所不同,更明显的特征是成交量的波动有所不同。

价格在箱体内部来回波动,意味着能量不均衡。只有箱体中成交量实现了大致均衡,并且在末端出现了明显有规律的缩放变化时,就意味着能量大致实现了均衡。需要注意的是,A股市场时常会有增发股本的情况,在观察成交量时有时候需要结合换手率来综合判断。如图8所示。

可以清楚地看到横盘箱体左右两侧成交量分布的差异,右侧更加规则。不仅如此,在日线图中还可以清楚地看到箱体右侧部分在价格波动上也是相对规整一些。如图9所示。

这样的案例很多,比如,2015年的明星股金证股份,读者不妨自行研究一下。

不但个股遵从这个道理,指数同样也遵从这个道理。比如,2006年的超级牛市就是建立在1996—2005年的长期横盘基础之上的。

这样的一个箱体,内部必须是不断震荡的,需要时不时地暴涨暴跌,单纯的浮在那里的僵化的横着,不是真正的箱体。如图10所示。

比如A股市场,有很多被高度控盘的股票,缺乏对手盘的互动,走势僵直,那么就很容易变为暴跌。

至此,提出了股市技术分析最重要的两种模式,双三角形和箱体带来的投资机会。实际上,这两种形态也往往与现实中公司所处的发展阶段紧密结合。

大型双三角形态扭转带来的机会,通常发生在上市公司的早期阶段,正是业务飞速扩张的阶段,也就是价值分析中提到的成长股时期。任何企业在经过初期的飞速发展之余,随着行业竞争的加剧,都会陷入复杂的市场竞争,经过多年的努力,真正优秀的公司会确立领导地位,而这一时期股价也往往会来回折腾,最终形成一个箱体。至此,我们的技术分析与价值分析理论,与社会现实状况在此又完美地统一起来了。这样角度不同而结论又合一的分析方法,毫无疑问就是可靠的,能够给人以极大信心的。

参考文献:

[1] (美)斯蒂芬·W.比加洛.蜡烛图方法:从入门到精通[M].北京:机械工业出版社,2004.

[2]姚亚伟.我国股票市场流动性风险的非对称性效应研究[J].中国市场,2012(46).

[3]周忠康,马淑君,李玙.宏观经济变量与我国股票市场长期均衡性研究——基于向量误差修正模型[J].中国市场,2016(33).

[作者简介]吕化为(1975—),男,汉族,山东青岛人,证券投资人。